офз

Длинная ОФЗ с доходностью выше рынка

- 04 декабря 2025, 21:41

- |

В целом, все мы ждём продолжения тренда на снижение ключевой ставки в 2026 году и переоценку тела длинных ОФЗ, которые принесут нам хорошую доходность.👍

Но так как мы с вами любим вникать более детально и хотим получить доходность выше, то я вам подготовил подарок 🎁👇

Есть конкретная длинная ОФЗ, которая на горизонте 2-4 месяцев сможет вам дать +0.2-0.3% годовых к рынку в отличии от остальных длинных ОФЗ.🤓

Важная информация по стоимости лайка, так что не жадничайте. 👍👇

❗ Важно! Это длинная ОФЗ для тех, кто будет держать её ближайшие 3-4 года.

А теперь вот он подарок 🎁

По данным на 26 ноября 2025 года, объём размещения ОФЗ-ПД 26254 составил 21,372 млрд рублей.

— из отчёта Минфина

Общий анонсированный объём выпуска ОФЗ-ПД 26254 — 1 трлн рублей. Таким образом, на данный момент размещено примерно 2,14% от общего объёма выпуска.

Оборот моих любимых 26238 в среднем за день около 9 млрд. рублей, иногда достигает и 20 млрд. рублей — это весь объём того, что выпустили в 26254.

( Читать дальше )

- комментировать

- 294

- Комментарии ( 1 )

🏛️ Докупаю ОФЗ: увеличиваю долю госдолга в портфеле

- 04 декабря 2025, 14:24

- |

Сегодняшние пополнения (основные параметры):

· ОФЗ 26250 (погашение 19.08.2036) — купон 8.6%, цена ~87.9% от номинала. Покупка по ~932.6 ₽ за штуку.

· ОФЗ 26212 (погашение 16.02.2033) — купон 7.85%, цена ~87.95%. Покупка по ~905.6 ₽.

· ОФЗ 26242 (погашение 17.05.2034) — купон 8%, цена ~85.98%. Покупка по ~882.8 ₽.

· ОФЗ 26241 (погашение 15.03.2033) — купон 7.6%, цена ~80.2%. Покупка по ~804.3 ₽.

· ОФЗ 26240 (погашение 19.07.2031) — купон 7.05%, цена ~62.15%. Самая значительная скидка, покупка по ~643.4 ₽.

· ОФЗ 26228 (погашение 15.09.2032) — купон 7.7%, цена ~80.015%. Покупка по ~810.8 ₽.

Ключевые мысли по сделкам:

1. Дисконт — друг инвестора. Покупка ниже номинала (особенно бумаг 26240 и 26241) не только увеличивает потенциальную капитализацию к погашению, но и уже сейчас дает повышенную текущую доходность (к доходности к погашению).

( Читать дальше )

ОФЗ в юанях становятся новым тихой гаванью для инвесторов

- 04 декабря 2025, 13:43

- |

В Минфине РФ заявили, что правительство планирует ежегодно выпускать гособлигации, номинированные в китайских юанях, но выпуски облигаций в других иностранных валютах не рассматриваются.

Напомним, что на этой неделе Минфин весьма успешно дебютировал с двумя выпусками ОФЗ, номинированными в юанях, со сроками погашения через 3,2 года и 7,5 лет. От размещения двух выпусков валютных облигаций государство привлекло в общей сложности 20 млрд юаней (около 219 млрд руб. в рублёвом эквиваленте). Финальный ориентир купонной ставки по облигациям с более коротким сроком погашения был установлен в 6% годовых в юанях, для более длинных облигаций – в 7% годовых.

Для государства размещение облигаций является очень хорошим и удобным способом финансирования дефицита при невысокой долговой нагрузке, а так как у России доля госдолга в ВВП составляет всего 17%, то возможности для заимствования у России есть, причём очень выгодные, так как процентные ставки по валютным инструментам ниже, чем по рублёвым, и заимствовать в валюте для государства дешевле, чем занимать в рублях под более высокую доходность.

( Читать дальше )

Решетников: Мы видим существенное замедление инфляции последние месяцы. И в целом экономика останется в плюсе в ближайшие годы — ТАСС

- 04 декабря 2025, 13:18

- |

«В последние два года ВВП рос темпами выше среднемировых, более 4%. В этом году мы растем чуть медленнее, но это плата за замедление инфляции. Мы видим существенное замедление инфляции последние месяцы. И в целом экономика останется в плюсе в ближайшие годы. Растут ключевые отрасли — промышленность, строительство, сельское хозяйство. Важным драйвером роста остается потребительская активность, в основе которой рост реальных доходов населения», — сообщил министр экономического развития России Максим Решетников.

tass.ru/ekonomika/25814457

Потратил 277 000 рублей на фондовом рынке в ноябре! Куда ушли деньги?😳

- 04 декабря 2025, 10:56

- |

В ноябре американцы запретили сделку ЛУКОЙЛа с Gunvor и объявили о начале собственной специальной операции против Венесуэлы, Трамп неожиданно представил новый мирный план из 28 пунктов, Ермака на фоне коррупционного скандала сняли с должности, российский рынок акций допадал до 2500 п. и сразу после этого заметно приободрился, ну а я вбухал в покупки на Мосбирже 277 ТЫЩ.

Чтобы следить за моими тратами было ещё удобнее, обязательно подписывайтесь на мой фирменный телеграм-канал с авторской аналитикой и инвест-юмором!

🛒Тактика покупок

Напомню, что у меня есть какая-то тактика и я её придерживаюсь. Каждую неделю (обычно в пятницу, но могу и раньше) я иду на биржу и покупаю активы — акции, облигации, БПИФы, драгметаллы, валютные инструменты.

Распределение долей активов при покупках в каждую конкретную неделю зависит от текущего поведения рынка, балансового состояния портфеля, моего настроения и иногда — количества выпитого.

🤷♂️Инвестировать для меня — это такая же привычка, как чистить зубы 2 раза в день. Покупаю, невзирая на цены на рынке, погоду за окном, новости по ТВ. Но при этом гибко управляю суммами покупок и распределением этих сумм по классам активов в зависимости от ситуации.

( Читать дальше )

Минфин в 2026 году планирует продолжать выпуск ОФЗ в юанях плюс-минус в тех же объемах — директор департамента ведомства Денис Мамонов

- 04 декабря 2025, 10:41

- |

t.me/ifax_go«Наверное, плюс-минус те же объемы в юанях мы, если у рынка на это будет интерес, будем планировать к размещению ежегодно. Ориентиры, думаю, что такие», - сообщил директор департамента государственного долга и государственных финансовых активов министерства Денис Мамонов.

4-го декабря Минфин привлек порядка 200 млрд при размещении ОФЗ в юанях.

Государственные ОФЗ ПД и другие типы облигаций: структура, функционирование и прибыльность

- 04 декабря 2025, 10:10

- |

Облигации федерального займа (ОФЗ) — один из самых надёжных и востребованных инструментов на российском долговом рынке. Они используются как частными инвесторами, так и крупными финансовыми институтами, обеспечивая стабильный доход при минимальных рисках.

В последние годы интерес к государственным бумагам вырос многократно: высокая волатильность на рынке акций, изменение денежно-кредитной политики и необходимость защиты капитала привели к тому, что ОФЗ стали ключевым инструментом для консервативных и умеренно-консервативных портфелей.

Чтобы понимать, какие ОФЗ выгоднее, как работает каждый выпуск, чем отличается ОФЗ ПД, какие ОФЗ какие бывают, и как правильно сочетать разные выпуски, важно разобраться в типах, механике, структуре и доходности этих бумаг.

Что такое ОФЗ

ОФЗ — это долговые ценные бумаги, которые ФК России выпускает от имени государства. Аббревиатура ОФЗ расшифровывается как «облигации федерального займа».

По сути, покупая такие бумаги, инвестор даёт деньги в долг государству, а государство гарантирует выплату купонов и возврат номинала в установленный срок.

( Читать дальше )

Аукционы ОФЗ Выводы Ставка Рубль

- 03 декабря 2025, 21:15

- |

Еженедельно по средам

Минфин проводит аукционы ОФЗ

План Минфина на 4 кв. 2025г был увеличен на 2,3 трлн руб.

Т.е. был план на 4 кв. 1,5 трлн, стал 3,8 трлн руб.

В 4 кв. запланировано 12 аукционов Минфина.

Осталось ещё 2

Обратите внимание на спрос на флоатеры, это 29 серия

Аукцион 12 ноября, спрос был более 3 трлн руб.

Т.е., в случае необходимости, Минфин может резко увеличить заимствования.

ОФЗ в юанях в план не входят

( Читать дальше )

Минфин разогнался, инфляция остыла: что это значит для ОФЗ.

- 03 декабря 2025, 21:12

- |

Сегодня заняли 184,5 млрд руб. в ОФЗ 26251 — 138,6 млрд, и в ОФЗ 26253 — ещё 13,9 млрд.

Плюс на дополнительных размещениях по тем же выпускам собрали ещё 32 млрд.

Вчера Минфин дебютировал на юаневом направлении, заняв 20 млрд юаней (около 220 млрд руб. по текущему курсу).

Итого за два дня объём заимствований составил порядка 400 млрд руб.

Рынок при этом отрабатывает растущие объёмы размещений явно без признаков стресса, давления на кривую нет, что в целом позитивно.

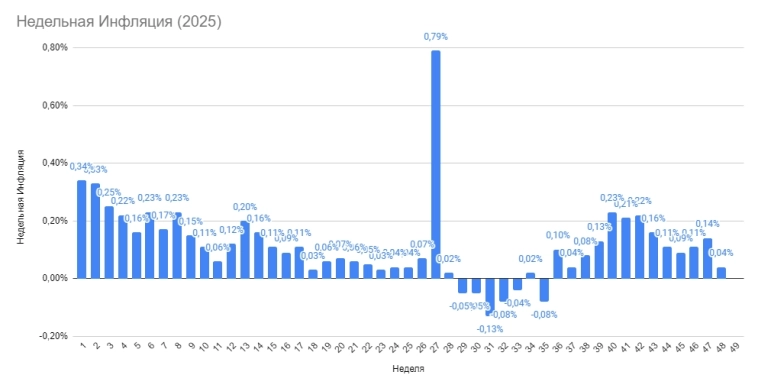

Свежие недельные данные тоже в плюс. По оценке Росстата, за неделю 25 ноября – 1 декабря индекс потребительских цен вырос всего на 0,04%. После 0,14% и 0,11% двумя неделями ранее. (рис 1)

Бензин продолжает дешеветь (-0,3%) и пока можно за ним перестать так внимательно следить.

Формально неделя пересекает календарную границу и переходит в декабрь, но по сути это заключительный срез ноября, и именно он показывает что инфляционное давление заметно ослабло. По итогам ноябрь вполне может показать инфляцию менее 4% saar (годовой темп инфляции, пересчитанный с учётом сезонности).

( Читать дальше )

С начала года накоплено 5,27% инфляции - идем ниже 6% по итогам года. Ждать ли большего снижения ключевой ставки в декабре?

- 03 декабря 2025, 19:35

- |

Аннуализированная инфляция в России:

🔽 Недельная (25 ноября – 01 декабря) = 0,04*365/7 = 2,1%

🔽 За последние 4 недели = (6,57 + 5,73 + 7,3 + 2,1) / 4 = 5,42%

🔽 С начала года накоплено 5,27% = 5,74% (YTD – 335 дней)

🔼 За последние 3 месяца = 4,87% → 5,03%

32,7% позиций из недельной инфляции снижаются (19,6% на прошлой неделе):

— 61 позиций рост цен

— 11 позиции нейтрально

— 35 снижение цен

Динамика по неделям соответствует 2023 году, медианный рост цен составил +0,07% за неделю. В декабре логично увидеть сезонное ускорение инфляции. Чтобы инфляция превысила 6% по году цены должны показать не менее 10% в годовом выражении за декабрь, что вряд ли возможно при крепком курсе рубля. Инфляция будет ниже прогноза ЦБ, открывая пространство для снижения ключевой ставки. Удивительно, но за эту неделю подешевел Помидор (-1%) и продолжил снижаться бензин (-0,26%), но данные Петербургской биржи говорят, о стабилизации цен, поэтому не стоит ждать продолжения. Среди растущих в цене товаров, разумеется Огурец +3,9% и Картофель +1,6%, а также различные виды гостиниц +0,25..+1% и санаториев +1,3%.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- rts

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал