отчёт

Татнефть в очередной порадовала размером дивидендной выплаты, но на то есть свои причины!

- 28 апреля 2023, 07:51

- |

⛽️ Совет директоров Татнефти рекомендовал финальные дивиденды за IV квартал 2022 года в размере — 27,71₽ на каждый тип акций (дивидендная доходность составит порядка 6,7%, если отталкиваться от текущих цен на акции). Дата закрытия реестра — 4 июля 2023 года. Чтобы получить дивидендную выплату, то последний день для покупки акций — 30 июня.

Напомню вам, что компания уже выплачивала дивиденды по итогам 9 месяцев, их сумма составила — 39,57₽ (32,71₽ за 1п22 и 6,86₽ за 3кв22). Компания за 2022 год выплатит акционерам 67,28₽, что оказалось выше прогнозов различных инвесткомпаний и аналитиков. Согласно дивидендной политике Татнефти: «Целевым уровнем средств, направляемых на дивиденды, является не менее 50% от чистой прибыли по РСБУ или МСФО, в зависимости от того какая из них является большей». Как итог эмитент выплатил 54% от ЧП, а дивидендная доходность за год может составить — 16,4% на обыкновенную акцию, что весьма недурно в сложившейся ситуации. Но данная переплата была основана на отчётности Татнефти.

( Читать дальше )

- комментировать

- ★2

- Комментарии ( 0 )

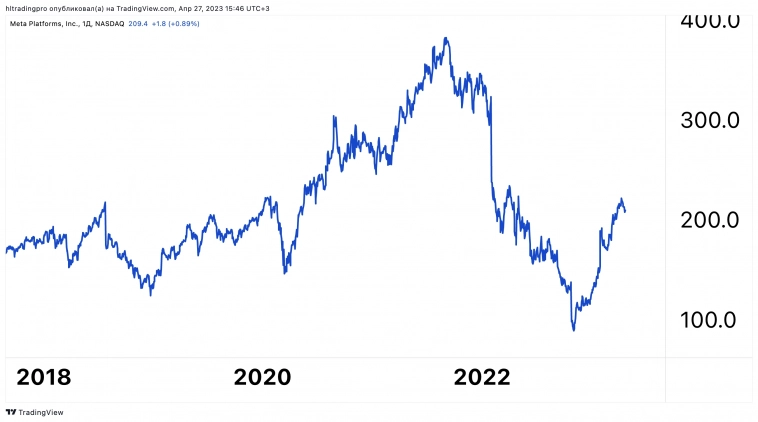

Meta*: отчет лучше ожиданий.

- 27 апреля 2023, 14:06

- |

Meta* отчитались за I квартал:

выручка:$28.7 млрд.

(+2.6% YoY, -11.0% QoQ)

прибыль: $4.7 млрд.

(-23.5% YoY, +21.5% QoQ)

изменение DAUs**:+0.04 млрд.

всего DAUs**: 2.04 млрд.

(+4% YoY, +2% QoQ)

источник: fb.com

* запрещена в РФ

** ежедневные активные пользователи Facebook

*** META +12% after-hours

Комментарии Meta*:

• Выручка за II кв. 2023 г. будет в диапазоне $29.5-32.0 млрд

• В марте 2023 г. мы объявили о трех раундах увольнений, чтобы еще больше уменьшить размер нашей компании на примерно 10 000 сотрудников.

Комментарий СЕО Meta*:

• Мы больше не отстаем в создании нашей инфраструктуры ИИ, наоборот, теперь у нас есть потенциал для масштабной работы в этой области.

• Наша работа в области ИИ приносит хорошие результаты во всех наших приложениях и бизнесе. Мы также повышаем свою эффективность, чтобы быстрее создавать лучшие продукты.

Что пишут в СМИ:

• Meta* выигрывает от «улучшений на основе ИИ, что приведет к более устойчивому многолетнему росту доходов (marketwatch.com)

( Читать дальше )

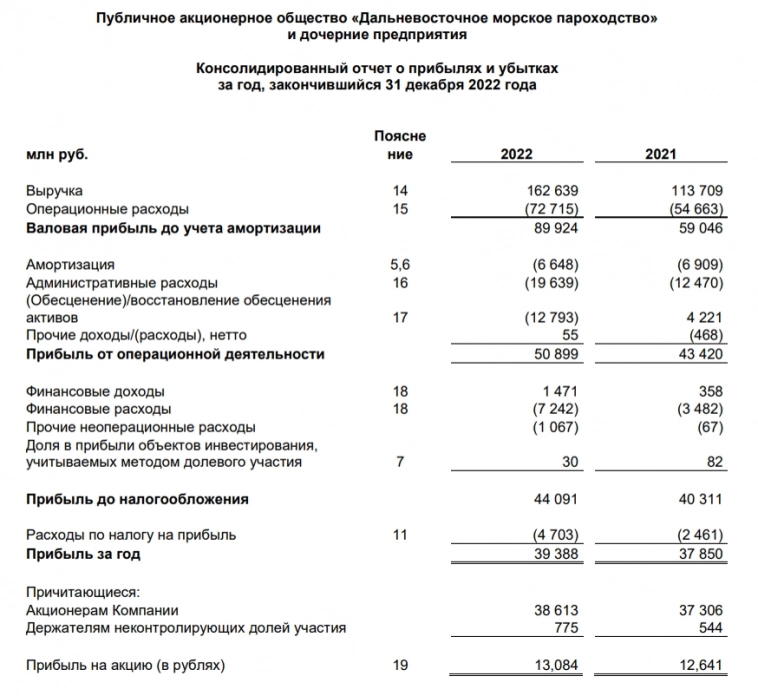

ДВМП отчёт по МСФО за 2022 год. С цифрами всё хорошо, но остаются вопросы по мажоритарию.

- 27 апреля 2023, 12:41

- |

🚢 Дальневосточное морское пароходство представило отчёт по МСФО за 2022 год. Отчёт получился позитивным, выручка выросла благодаря увеличению доходов во всех дивизионах компании (выручка морского выросла на 89,7% до 7,8₽ млрд, но главным оказался линейно-логистический — 138,9₽ млрд, рост в 46,9%). Но остаются и важные вопросы относительно главного мажоритария компании (от этого будут зависеть дивидендные выплаты и существование эмитента на Московской бирже). Перейдём к основным показателям ДВМП:

▪️ Выручка: 162,6,₽ млрд (43% г/г)

▪️ Чистая прибыль: 38,6₽ млрд (3,5% г/г)

▪️ EBITDA: 70,2₽ млрд (50% г/г)

▪️ Операционные расходы: 72,7₽ млрд (33% г/г)

➕ Выручка увеличилась благодаря пополнению флота компании, открытию новых маршрутов (Азия), росту фрахтовых ставок (цены в моменте поднимались вдвое), контейнерному грузообороту и операторским перевозкам (которые принесли больше всего ₽). При этом компания продолжает инвестировать средства в приобретение контейнеров и развитие собственного флота: в состав транспортного флота принято семь новых судов, заключены договоры на поставку четырёх контейнеровозов для развития каботажных, внешнеторговых и специальных перевозок.

( Читать дальше )

Нижнекамскнефтехим отчитался за 2022 год. Будет ли дивидендная выплата и сколько?

- 26 апреля 2023, 14:02

- |

🏭 НКНХ раскрыл финансовую отчётность за 2022 год (РСБУ). С уверенностью можно сказать, что цифры должны порадовать акционеров, а увеличение основных показателей по моему мнению связано с ростом мировых цен на продукцию компании и повышением объёмов реализации (учитывая ослабление рубля в 2023 году, эмитент имеет все шансы начать этот год в положительном ключе). Основные показатели НКНХ:

▪️ Выручка: 257,5₽ млрд (1,1% г/г)

▪️ Чистая прибыль: 47,8₽ млрд (14,4% г/г)

▪️ Операционные расходы: 206 млрд (0,3% г/г)

Если судить по прошлым отчётам, то затраты росли меньшими темпами в 2022 году, что тоже положительно повлияло на чистую прибыль (как и сальдо прочих доходов/расходов). Дивидендная политика компании предполагает выплату не менее 15% от годовой чистой прибыли компании (в прошлом году эмитент заплатил ~50% от чистой прибыли). Значит дивидендная выплата может составить от 3,92₽ до 13₽ (в зависимости от % выплаты ЧП). Если НКНХ заплатит по привилегированным акциям 50% от ЧП, то дивидендная доходность составит порядка 13,5%, что весьма неплохо в сложившейся ситуации, но есть некоторые подводные камни:

( Читать дальше )

Золотые самокаты: Вуш (WUSH) опубликовал МСФО за 2022

- 26 апреля 2023, 14:02

- |

Принципиально ничего нового – перед IPO у нас уже были результаты за 9 мес., а последний квартал их сильно не меняет, не сезон. Главные цифры (в млн. руб.):

- Выручка: 6 891 (+67%)

- EBITDA кикшеринга: 3 281 (+24%)

- Прибыль: 938 (-52%), без опционов 1513 (-16%)

- Долг/EBITDA: 1,1 (+0,2)

- в 4 раза выросли расходы на обслуживание долга (в 2022 компания заняла 3,5 млрд. облигациями)

- расходы на оплату труда – тоже в 4 раза

- ремонт и техобслуживание – в 3 раза

- амортизация – в 1,6 раз

( Читать дальше )

Microsoft: отчет лучше ожиданий.

- 26 апреля 2023, 12:19

- |

Microsoft отчитались за III квартал:

выручка: $52.9 млрд.

(+7% YoY, +0% QoQ)

прибыль: $18.3 млрд.

(+10% YoY, +12% QoQ)

выручка Cloud: $28.5 млрд.

(+22% YoY, +5% QoQ)

выручка PC*: $13.3 млрд.

(-9% YoY, -6% QoQ)

источник: microsoft.com

*Personal Computing

Комментарии CEO Microsoft:

• Крупнейшие компании по всему миру продолжают переносить ключевые рабочие нагрузки в наше облако.

• Мы продолжим инвестировать в нашу облачную инфраструктуру, особенно в расходы, связанные с ИИ, по мере того как мы адаптируемся к растущему спросу, обусловленному трансформацией клиентов.

• ИИ не был важным драйвером в результатах за прошлый квартал, однако мы уже ведем переговоры с заинтересованными в ИИ клиентами и у нас есть для них диверсифицированный пакет предложений.

Что пишут в мировых СМИ:

• Отчеты Microsoft и Alphabet демонстрируют признаки устойчивости (ft.com)

• Jefferies: Ожидалось более широкое замедление роста, но Microsoft показала результат лучше ожиданий, преодолев давление со стороны макро (ft.com)

( Читать дальше )

Alphabet: отчет лучше ожиданий.

- 26 апреля 2023, 12:00

- |

Alphabet отчиталась за I квартал:

выручка:$69.8 млрд.

(+3% YoY, -8% QoQ)

прибыль: $15.1 млрд.

(-8% YoY, +11% QoQ)

выручка Cloud: $7.5 млрд.

(+29% YoY, +1% QoQ)

выручка Google Search: $40.4 млрд.

(+2% YoY, -5% QoQ)

источник: abc.xyz

Комментарии CEO Alphabet:

• Наши инвестиции и прорывы в области ИИ за последнее десятилетие обеспечили нам хорошую позицию.

• Мы улучшили нашу нейросеть Bard и теперь она помогает людям в программировании и разработке ПО, включая генерацию кода, и многое другое.

• Невероятные возможности ИИ, которые открываются для потребителей, партнеров и нашей компании можно сравнить с переходом от настольных ПК к мобильным устройствам

Что пишут в мировых СМИ:

• Отчеты Microsoft и Alphabet демонстрируют признаки устойчивости (ft.com)

• Jefferies:Alphabet показал неплохой результат по сравнению с ожиданиями, благодаря силе поискового сегмента и импульсу в облачных технологиях (marketwatch.com)

• Alphabet объявил о байбэке на сумму $70 млрд. (barrons.com)

( Читать дальше )

Глобальное производство стали в марте заметно улучшилось. В РФ тоже идёт восстановление, это отражается в отчётности эмитентов

- 25 апреля 2023, 10:30

- |

🌎 По данным WSA в марте 2023 года было произведено 165,1 млн тонн стали (1,7% г/г, а в феврале 142,4 млн тонн). По итогам же I квартала: 459,3 млн тонн (-0,1% г/г). Положительную динамику выплавки стали в марте показали страны Азии и Океании (4,1% г/г), Африки (8,4% г/г) и Россия+СНГ (3% г/г). Основной вклад в глобальное производство стали внёс Китай 95,7 тонн стали (6,9% г/г, за I квартала: 261,6 млн), такие результаты были достигнуты благодаря постепенному снятию ковидных ограничений. Конечно, были и чувствительные падения: Ближний Восток (-17,5% г/г), Европа (-14,1% г/г), в Европе «отличилась» Турция (-18,6% г/г) в связи с печальными обстоятельствами в виде землетрясений и остановки заводов. На 63 страны, включённые в данный отчёт, приходилось ~97% от общего мирового производства сырой стали в 2022 году.

🇷🇺 Как обстоят дела с выпуском стали в России? В марте было выпущено 6,6 млн тонн (0,4% г/г,, а в феврале 5,6 млн тонн). По итогам же I квартала: 18,7 млн тонн (-1,3% г/г). С начала года акции российских сталеваров чувствуют себя неплохо (ММК, НЛМК, Северсталь), отыграв хоть немного тот крах в котировках, который творился в 2022 году. Во многом это случилось благодаря ослаблению рубля по отношению к другим валютам и возросшему внутреннему спросу.

( Читать дальше )

Нефтяные эмитенты поддержали IMOEX. Частные инвесторы в ожидании дивидендных выплат.

- 21 апреля 2023, 10:02

- |

🛢 Не так давно я разбирал ситуацию в нефтегазовом секторе (рост цен на сырье, ослабление рубля и добровольное сокращение добычи нефти помогают нашим эмитентам) и обращал внимание на своих фаворитов: Лукойл, Татнефть, Роснефть. Естественно речь шла о сегодняшней ситуации на рынке, ибо 2022 год был успешен для большинства нефтяных компаний, мы с вами могли в этом убедиться благодаря отчётности некоторых эмитентов (предвкушая будущие дивидендные выплаты). Учитывая начавшеюся вчера распродажу на рынке и некую панику в сердцах частных инвесторов, рекомендованные дивиденды Лукойла дали некий импульс и посыл, что остальные нефтяники тоже должны заплатить.

⛽️ ЛУКОЙЛ

Совет директоров Лукойла рекомендовал выплату итоговых дивидендов за 2022 год в размере 438₽ на акцию (ниже ожиданий аналитиков, но некая неопределённость произошла из-за отсутствия отчётности по МСФО). Дата закрытия реестра 05 июня 2023 (если хотите получить дивиденды, то последний день для покупки акций — 1 июня). Дивидендная доходность к текущем ценам — 9,2%. Напомню вам, что Лукойл за первое полугодие выплатил 256₽ на акцию, значит суммарный дивиденд за 2022 год равен 694₽ (дивидендная доходность за весь 2022 год — 14,6%, что весьма неплохо в сложившейся ситуации).

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- коронавирус

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал