отчёт

Почему акции Henderson падают после IPO?

- 13 ноября 2023, 11:59

- |

⚠️ Henderson – слабая маржинальность в отчете за 3-й квартал

Финансовые показатели за 9 месяцев

Выручка = 10,9 млрд руб. (за 9 мес. 2022 года = 8,4 млрд руб.)

Прибыль = 1,1 млрд руб. (за 9 мес. 2022 года = 1,3 млрд руб.)

Net Margin = 10,3% (за 9 мес. 2022 года = 15,2%)

Мои прогнозы по прибыли и выручке по году пока сохраняю: 16,4 млрд руб. — выручка, 2 млрд руб. — прибыль (но по прибыли дойти до этой цифры компании при текущей маржинальности будет тяжело).

💸 Справедливая цена акций

Средний P/E российского рынка = 7, пусть с учетом высокого роста в 2022 году Henderson будет оценен с некоторой премией, например, по P/E = 10. Тогда справедливая цена при прибыли в 2 млрд руб. = 480 руб. за 1 штуку.

Но если Henderson перестанет расти, то его легко переоценят по более низкому мультипликатору P/E, по P/E = 7 при прибыли в 2 млрд руб. справедливая цена – 335 руб. за штуку.

Акции компании Henderson упали после IPO с 675 до 556 руб. за 1 штуку. На мой взгляд, они торгуются все еще дороже своих справедливых значений.

( Читать дальше )

- комментировать

- ★1

- Комментарии ( 6 )

Результаты НоваБев Групп за 9 месяцев: рост за счёт розницы

- 13 ноября 2023, 10:57

- |

Бумаги компании на публикацию отчетности отреагировали ростом в моменте на 2% с начала торгов ☝️

Ключевые показатели:

• Выручка: +17% г/г, до 77,6 млрд руб.

• Операционная прибыль: 0% г/г, 8,8 млрд руб.

• EBITDA: +6% г/г, до 12,7 млрд руб.

• Чистая прибыль: +1% г/г, до 5,2 млрд руб.

• Рентабельность по EBITDA: -1,7 п.п. г/г, до 16,3%

👍 Драйвер роста прибыли – розничный сегмент.

👍 Сегмент алкоголя (производство, экспорт и продажи импорта) значительно не вырос на фоне рекордно высокой базы 2022 г. и падения экспортного спроса.

💰 13 ноября ВОСА определит размер промежуточных дивидендов. Потенциальный размер выплаты за III квартал – 75–105 руб. на акцию.

Мы также ожидаем дивиденды на уровне 720–750 руб. по итогам года. Совокупная дивидендная доходность может достичь 13%.

💡Оцениваем результаты компании как умеренно положительные и сохраняем бумаги в #нашемпортфеле. Также рассчитываем на закрытие дивидендного гэпа до конца года. Считаем, что по итогам 2023 г. НоваБев получит хорошую прибыль за счёт увеличения сезонного спроса в IV квартале и ожидаемого повышения МРЦ на водку.

( Читать дальше )

15 ноября HeadHunter опубликует финансовые результаты по МСФО за III квартал и 9 месяцев 2023 г

- 13 ноября 2023, 09:29

- |

Сбербанк отчитался за октябрь 2023 г. — прибыли заработано уже выше, чем за весь 2021 год. Ожидаем новую стратегию компании

- 12 ноября 2023, 14:11

- |

🏦 Сбер опубликовал сокращённые результаты по РПБУ за 10 месяцев 2023 года. За 10 месяцев компания заработала — 1,262₽ трлн чистой прибыли, напомню, что в рекордном 2021 году за весь год было заработано 1,251₽ трлн чистой прибыли, как итог рентабельность капитала за этот год превысила 25%. Также Сбер утвердил новую трёхлетнюю стратегию развития компании и представит её участникам рынка 6 декабря 2023 года (она будет касаться дивидендной политики, но как по мне резких изменений по % выплаты от чистой прибыли не стоит ожидать). С учётом ужесточения ДКП и присутствующего лага, меры регулятора начали действовать, Сбербанк уже не «хвастается» рекордными выдачами по ипотеке, в октябре выдали на — 475₽ млрд (в сентябре рекорд — 564₽ млрд), портфель же потребительских кредитов продолжил своё снижение — 248₽ млрд (в сентябре — 260₽ млрд, в августе — 324₽ млрд). Всё это отголоски раскрученной инфляционной спирали, когда потребление выросло за счёт кредитования, поэтому ужесточение ДКП продолжает охлаждать кредитование, соответственно, в будущем это снизит заработки финансовых организаций. Перейдём же к основным показателям компании:

( Читать дальше )

Вконтакте (VKCO): отчет за 9мес 2023. Чем сейчас занимается компания, какие есть успехи + мнение по акциям

- 10 ноября 2023, 15:44

- |

📱«Соцсети и сервисы». Выручка выросла на 39%, на уровне предыдущего квартала. Слабее, чем у Яндекса (там сегмент прибавил 51%), но здесь на удивление темп в 3 квартале не изменился, в то время как у Яндекса – несколько замедлился

- Среднедневная и среднемесячная аудитория Вконтакта неплохо выросла, на ~10% г/г (в прошлом году темпы роста были в 1,5-2 раза ниже, и это на фоне блокировки Инстаграма) – полагаю тут в основном заслуга Видео-сегмента, куда компания вваливает огромные рекламные бюджеты, так что о прибыли пока можно и не мечтать

- В то же время, купленный год назад Дзен стагнирует и даже немного потерял дневной аудитории – с 32,5 млн. в начале 2023 до 31 млн. сейчас. Одноклассники тоже без динамики, но тут ничего и не ждем, не падает – уже хорошо

- Примечательно, что в 3 квартале резко подросла аудитория сервиса VK Знакомства (с 2,4 до 2,9 млн. за квартал) – на фоне окончательного ухода Тиндера этим летом

- Еще из интересного, новым дизайнером ВК назначен Артемий Лебедев – жаль в отчете под него не будет отдельной графы, было бы интересно знать расходы

( Читать дальше )

Софтлайн чувствует себя комфортно

- 10 ноября 2023, 15:05

- |

Вчера IT-компания отчиталасьза 9 месяцев

Софтлайн

МСар = ₽43 млрд

P/Е = 160*

* на основе нормализованной прибыли, без учета от переоценки финвложений

📊Итоги

— оборот: ₽53 млрд (+16%);

— валовая рентабельность: 23,8% (после 15,2% за 9 месяцев 2022 года);

— скорректированная EBITDA: ₽1,7 млрд (рост в 26 раз);

— чистая прибыль: ₽6,5 млрд (против убытка за 9 месяцев 2022 года);

— чистый долг: ₽7,2 млрд (+1%).

💪Компания отмечает значительный рост оборота от продажи собственных услуг (+145%) и оборудования собственного производства (+163%). Долговую нагрузку в 1,7х Софтлайн считает комфортной.

🔮За 2023 год IT-разработчик прогнозирует оборот на уровне не менее ₽85 млрд, а скорректированная EBITDA составит не менее ₽3 млрд. Долговую нагрузку компания намерена держать на уровне 2х.

👉А еще компания планирует допэмиссию

Market Power – это непредвзятый обзор самых волнующих новостей и полезная информация об инвестициях и инвестиционных фондах, о бирже и акциях, о неожиданных взлетах и падениях котировок. Наш телеграм канал.

( Читать дальше )

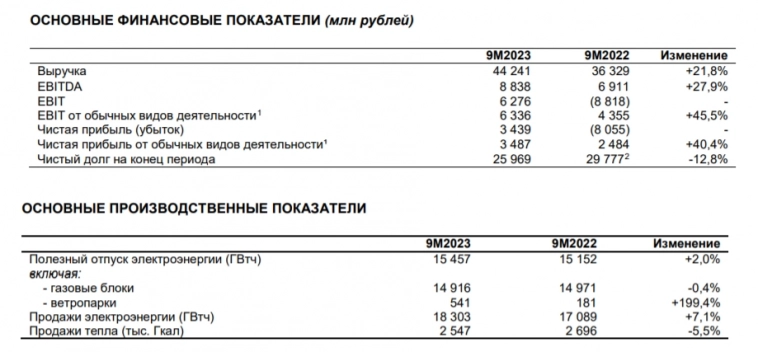

ЭЛ5-Энерго отчиталась за 9м 2023 г. — новый менеджмент генерирует прибыль и начал снижение чистого долга уже с этого года

- 10 ноября 2023, 13:31

- |

🔌 ЭЛ5-Энерго опубликовала неаудированные финансовые результаты по МСФО за 9 месяцев 2023 года. Можно констатировать факт того, что компания вышла достойно из кризисного пике в 2022 года (проблемы начались с продажи компании, потом добавилось обесценивание активов в размере 29,5₽ млрд, половина суммы пришлась на недавно введённые в строй ветропарки) и сейчас полноценно генерирует чистую прибыль, развивает инвестиционную деятельность, не забывая сокращать чистый долг. Во многом такие изменения произошли благодаря тому, что главным мажоритарием компании стал ЛУКОЙЛ (были поставлены свои люди в менеджмент, разработан новый бизнес-план), который консолидировал 56,44% акций ЭЛ5-Энерго. Перейдём же к основным показателям компании:

⚡️ Выручка: 44,2₽ млрд (21,8% г/г)

⚡️ Чистая прибыль: 3,4₽ млрд (годом ранее убыток — 8₽ млрд)

⚡️ EBITDA: 8,8₽ млрд (27,9% г/г)

Что можно отметить при разборе отчёта?

☑️ На показатели положительно повлияло введение в эксплуатацию ветропарков — рост доходов от программы ДПМ ВИЭ (Азовского, но особенно Кольского, об этом свидетельствует полезный отпуск электроэнергии: ветропарки 541 ГВтч, +199,4% г/г и продажи электроэнергии: 18 303 ГВтч, +7,1% г/г), возросшие тарифы на теплоэнергию и электроэнергию.

( Читать дальше )

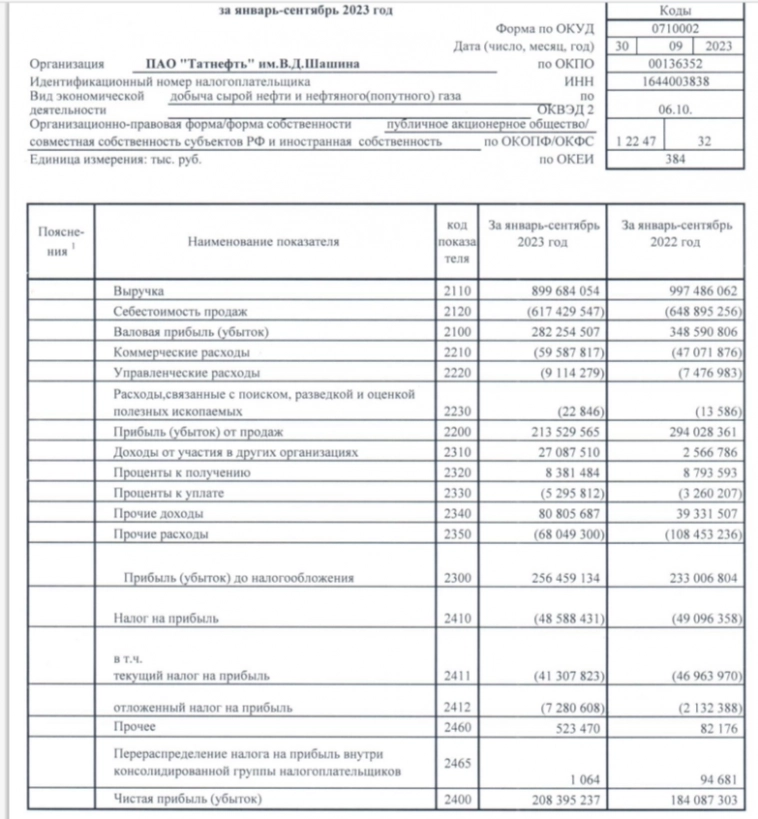

КИТ Финанс: Татнефть. Считаем дивиденды

- 10 ноября 2023, 11:17

- |

Татнефть #TATN. Считаем дивиденды

🔹Выручка компании -10% по сравнению с аналогичным периодом прошлого года до ₽899,7 млрд из-за эффекта высокой базы прошлого года.

🔹Чистая прибыль +13% до ₽208,4 млрд за счёт прочих доходов и поступлений в виде дивидендов от дочерних компаний.

🤚🏼Напомним

Дивидендная политика Татнефти предполагает целевой уровень выплат акционерам в размере не менее 50% от чистой прибыли по МСФО или РСБУ, в зависимости от того, какая из них больше.

🧮Таким образом, компания уже заработала за 9 мес. 2023 г. на дивиденды около ₽45 на оба типа акций.

Учитывая снижение дисконта на российскую нефть, увеличение демпфера, в IV кв. 2023 г. Компания может заработать ещё около ₽20 на акцию.

При этом ранее Компания выплатила уже ₽27,54. Получается можно рассчитывать на дивиденды за II пол. 2023 г. около ₽37,5, дивдоходность – 6,18%.

Вечерний обзор рынков 📈

- 09 ноября 2023, 19:02

- |

Курсы валют ЦБ на 10 ноября:

💵 USD — ↘️ 91,9266

💶 EUR — ↘️ 98,4076

💴 CNY — ↘️ 12,5998

▫️Индекс Мосбиржи по итогам основной торговой сессии четверга снизился на 0,17%, составив 3 239,92 пункта.

▫️ Вечером в среду Владимир Путин подписал указ «О дополнительных временных мерах экономического характера, связанных с обращением иностранных ценных бумаг». В документе прописан порядок продажи принадлежащих россиянам зарубежных ценных бумаг иностранцам за счет средств, которые фактически заблокированы у этих иностранцев на счетах типа «С» в России. Обозначен и объём активов, которые (по плану) может «обменять» инвестор – 100 тыс. руб. Порядок торгов по совершению обозначенных сделок будет устанавливаться правкомиссией по контролю за иностранными инвестициями. publication.pravo.gov.ru/document/0001202311080023

▫️ На следующей неделе возможно полное снятие запрета на экспорт дизельного топлива и бензина из РФ, введенного 21 сентября этого года, сообщают СМИ со ссылкой на агентство Reuters.

( Читать дальше )

Татнефть отчиталась за 3 кв. 2023 г. — прекрасные результаты, но было ожидаемо. Ведём подсчёт будущих дивидендов

- 09 ноября 2023, 16:34

- |

Татнефть опубликовала финансовые результаты по РСБУ за III квартал 2023 года. Уже можно констатировать факт того, что компания адаптировалась к новым реалиям и воспользовалась текущей обстановкой на нефтяном рынке. Результаты получились вполне себе добротными и ожидаемыми, почему? Сырьё подорожало и не заметило потолка цен G7 в $60 за баррель, рубль ослаб по отношению к другим валютам, как итог рублёвая цена бочки Urals в III квартале составила — 7000₽ (67% г/г). Перейдём же к основным показателям компании:

🛢 Выручка: за 9 месяцев 900₽ млрд (-10% г/г), за III квартал 368₽ млрд (+28% г/г)

🛢 Чистая прибыль: за 9 месяцев 208₽ млрд (+13% г/г), за III квартал 80₽ млрд (+150% г/г)

🛢 Операционная прибыль: за 9 месяцев 214₽ млрд (-27% г/г), за III квартал 93₽ млрд (+42% г/г)

Что можно отметить и какие странности вскрылись при разборе отчёта?

🗣 Татнефть продолжает наращивать на счетах кэш — 142,1₽ млрд, при этом долг составляет всего — 37₽ млрд (долгосрочных займов компания не имеет), как вы понимаете чисты долг отрицательный, с учётом денежной позиции компании, могут произойти сюрпризы в дивидендных выплатах.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал