отчеты мсфо

Сбер опубликовал отчетность за 9м 2025 по МСФО

- 28 октября 2025, 13:15

- |

СБЕР: С ПРИБЫЛЬЮ У БАНКА ПО-ПРЕЖНЕМУ ВСЕ В ПОРЯДКЕ

Сбер опубликовал отчетность за 9м2025 по МСФО:

• Сбер за 9м2025 года заработал 1 307.3 млрд рублей, это 6.5% гг, а за 3кв2025 г. чистая прибыль Сбера выросла на 9% гг и составила 448.3 млрд рублей.

• Рентабельность капитала за 9м2025 года и в 3кв2025 составила 23.7%, это существенно выше заложенных в стратегии Сбера 22%.

• С начала года совокупный кредитный портфель Сбера увеличился в реальном выражении на 6.9% до 48.4 трлн рублей за счёт роста спроса на кредитные продукты со стороны корпоративных и розничных клиентов

• Коэффициент достаточности капитала банковской группы Н20.0 за 3 квартал составил 13.4%.

• Средства физических лиц за 9м25 прибавили 9% и превысили 30.3 трлн рублей с начала года благодаря выгодным предложениям банка по депозитным продуктам.

• Прибыль на обыкновенную акцию за 9 месяцев 2025 года составила 59.6 руб. и увеличилась на 6.6% гг.

• Сбер впервые возглавил рейтинг Forbes самых прибыльных компаний России. По итогам 2024 года банк заработал 1.58 трлн рублей чистой прибыли. Часть этих денег получил бюджет страны — только дивидендами государство получило половину от 787 млрд рублей

( Читать дальше )

- комментировать

- 240

- Комментарии ( 2 )

🛒X5. Расходы кусаются

- 28 октября 2025, 12:36

- |

Сегодня разберем финансовый отчет за 3К2025 продуктового ритейлера X5. Напомню, совсем недавно мы уже успели посмотреть на операционные результаты группы за этот период. Итак:

— Выручка: 1,16 трлн руб (+18,5% г/г)

— Валовая прибыль: 274,9 млрд руб (+15% г/г)

— скор. EBITDA: 74,1 млрд руб (+1,6% г/г)

— Чистая прибыль: 28,3 млрд руб (-19,9% г/г)

Телеграм канал Фундаменталка — обзоры компаний, ключевых новостей фондового рынка РФ

📈 В третьем квартале выручка выросла на 18,5% г/г — до 1,16 трлн руб, за счёт роста торговых площадей, LFL-продаж, а также продаж цифровых бизнесов. В свою очередь валовая прибыль прибавила 15% г/г — до 274,9 млрд руб., а показатель скорректированной EBITDA вырос всего на 1,6% г/г — до 74,1 млрд руб. на фоне высоких темпов роста себестоимости, а также операционных расходов.

— за 9М2025 себестоимость продаж выросла на 21,3% г/г.

— коммерческие расходы увеличились на 19,8% г/г, расходы на зарплаты на 18,5% г/г. (В 3К2025).

— рентабельность по скор. EBITDA в 3К2025 составила 6,4% (против 7,5% годом ранее).

( Читать дальше )

Отчётность Сбера за 9 мес.

- 28 октября 2025, 11:49

- |

И показывает рост прибыли г/г:

хоть какой — то рост на фоне застоя в экономике — это отлично !

Сбербанк

Отчётность за 9 мес. 2025г.

«По итогам девяти месяцев 2025 года чистая прибыль Сбера выросла на 6,5% год к году и составила 1 307,3 млрд рублей. Рентабельность капитала увеличилась до 23,7%.

В отчетном квартале рост спроса на кредитные продукты со стороны корпоративных и розничных клиентов позволил нарастить совокупный кредитный портфель Сбера на 5,1% до 48,4 трлн рублей. Корпоративные кредиты прибавили 7,1%, а розничные — 2,1% в основном за счет семейной ипотеки с государственной поддержкой. Привлечённые средства клиентов увеличились на 3,8% до 47,9 трлн рублей благодаря выгодным предложениям банка по депозитным продуктам.

Мы добавили новое решение в разнообразие платежных сценариев Сбера, запустив собственную технологию оплаты «Вжух». Она вернула пользователям iOs возможность совершать покупки с помощью телефона и быстро завоевала популярность: уже 2.6 млн клиентов пользуются этой технологией каждый месяц."

( Читать дальше )

Сбер по итогам девяти месяцев 2025 года снова показал сильные результаты

- 28 октября 2025, 11:18

- |

Вместе с этим на список достижений, повлиявших на доверие клиентов, повлияло и лидерство Сбера в мировом рейтинге эквайеров. Это первый случай, когда российский банк удостаивается подобной отметки. Все благодаря обработанным более 52 млрд транзакций за 2024 год. Вместе с этим, лидером народного портфеля также остаются акции банка: 28% обыкновенных и 6,9% привилегированных бумаг.

X5. В рамках ожиданий!

- 28 октября 2025, 11:09

- |

Вышел отчет за 9 месяцев 2025 года у компании X5. Отчет средний, но по текущим акцию нестрашно держать в портфеле!

📌 Что в отчете

— Выручка. Выросла на 20,3% до 3.404 трлн (1.160 трлн в третьем квартале): на 10,7% за счет роста среднего чека, 2% из-за роста трафика и на 9,2% за счет роста торговых площадей ✔

Но есть фундаментальная проблема: в третьем квартале трафик вырос всего на 0.4% год к году — это тревожный звоночек (потолок роста близок и проблемы у населения) для X5 и всего ритейла!

— EBITDA. Выросла на 1% до 204 млрд рублей, а маржинальность уменьшилась с 7.1 до 6%! Если посмотреть на динамику затрат, то cнижение EBITDA не удивляет: +25% персонал, +14% аренда, +19% коммуналка…

И тут тоже кроется фундаментальная проблема: X5 трудно сохранять маржу на фоне замедления трафика и инфляции затрат (с персоналом совсем беда)! В 2026 году проблема скорее всего обостриться!

— Capex и оборотка. Capex вырос cо 107 до 159 млрд рублей и дельта по уплаченным процентам с 6 до 21 млрд рублей (ушла кубышка), но зато на 5 млрд уменьшили оборотный капитал в 3 квартале!

( Читать дальше )

Сбер крут !

- 28 октября 2025, 10:17

- |

По информации на 28 октября 2025 года, чистая прибыль Сбербанка по МСФО за третий квартал 2025 года составила 448,3 млрд рублей. По сравнению с аналогичным периодом годом ранее этот показатель вырос на 9,0%.

Кроме того, по итогам девяти месяцев 2025 года чистая прибыль Сбербанка по МСФО составила 1 307,3 млрд рублей, что на 6,5% больше, чем годом ранее.

Сбер крут !👍😊

Подписывайтесь на мой телеграм канал про трейдинг и инвестиции: https://t.me/+cVjMyxdUl8EzODBiСеверсталь отчиталась за III кв. 2025 г. — низкие цены на сталь и инвестиции не позволили рекомендовать дивиденды 4 квартал подряд.

- 28 октября 2025, 10:15

- |

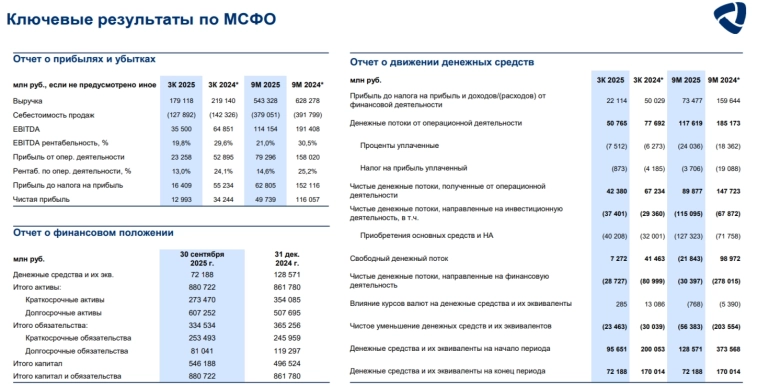

🔩 Северсталь представила нам операционные и финансовые результаты за III квартал 2025 года. В разборке за II кв. 2025 г. я предупреждал, что дела у самого рентабельного металлурга продолжат ухудшаться по отношению к прошлому году и предыдущему кварталу (цена на сталь снижается от месяца к месяцу, высокая ключевая ставка уменьшает спрос на продукцию, укрепившийся ₽ делает экспорт продукции нерентабельным и увесистые инвестиции лишают дивидендов инвесторов), всё так и произошло:

▪️ Выручка: III кв. 179,1₽ млрд (-18,3% г/г), 9 месяцев 543,3₽ млрд (-13,5% г/г)

▪️ EBITDA: III кв. 35,5₽ млрд (-45,3% г/г), 9 месяцев 114,2₽ млрд (-40,4% г/г)

▪️ Чистая прибыль: III кв.13₽ млрд (-62% г/г), 9 месяцев 36,8₽ млрд (-57,1% г/г)

💬 В III кв. производство чугуна нарастили до 2,69 млн тонн (+12% г/г), стали до 2,72 млн тонн (+10% г/г), это произошло на фоне ремонта доменной печи №5 в прошлом году (низкая база прошлого года). Продажи металлопродукции увеличились до 2,86 млн тонн (+3% г/г) за счёт увеличения продаж чугуна и слябов до 0,31 млн тонн, как вы можете заметить продажи выше, чем производство, а значит компания распродаёт запасы. Эффекта от приобретения металлотрейдера А-Групп уже нет (сделка состоялась в апреле 2024 г.), продажи продукции ВДС (высокая добавленная стоимость) снизились до 1,43 млн тонн (-3% г/г).

( Читать дальше )

Сбербанк МСФО 3кв 2025г: чистая прибыль ₽448,3 млрд (+9% г/г), 9 мес 2025г: чистая прибыль ₽1,3 трлн (+6,5% г/г)

- 28 октября 2025, 09:52

- |

28 октября 2025 года, Москва – Сбербанк (далее – «Группа» или «Сбер») опубликовал промежуточную сокращенную консолидированную финансовую отчетность в соответствии с международными стандартами финансовой отчетности (МСФО) (далее – «отчетность») за 9 месяцев 2025 года и по состоянию на 30 сентября 2025 года.

( Читать дальше )

Позитивный обзор. Северсталь

- 28 октября 2025, 09:26

- |

Отчет Северстали за девять месяцев 2025 года — яркая иллюстрация того, как работает цикличность отрасли. Производство растет, а прибыль падает.

Компания нарастила выпуск чугуна на 16% (до 8,29 млн т) и стали на 5% (до 8,06 млн т), продажи металлопродукции — на 5% (до 8,3 млн т). Но при этом выручка сократилась на 14%, до 543 млрд руб., а чистая прибыль рухнула на 57%, до 49,7 млрд руб.

Причина проста — рынок стали просел. Средние цены на горячекатаный прокат упали на 14% год к году, а доля полуфабрикатов в продажах выросла — то есть Северсталь продает больше дешевой продукции, чтобы загрузить мощности.

Финансовая динамика выглядит болезненно: EBITDA сократилась на 40%, до 114 млрд руб., рентабельность упала с 30% до 21%. Свободный денежный поток, который год назад был почти 99 млрд руб., стал отрицательным — минус 22 млрд руб. Это результат сразу двух факторов — падения прибыли и роста инвестиций.

Инвестиции выросли на 77%, до 127 млрд руб. Компания активно строит фабрику окомкования и модернизирует мощности ЧерМК. При этом долговая нагрузка — почти нулевая (чистый долг/EBITDA = –0,01), то есть долг покрыт кэшем. Это и позволило финансировать капвложения из собственных средств.

( Читать дальше )

❗️❗️Отчет Х5 за 9 месяцев: в рамках ожиданий.

- 27 октября 2025, 22:05

- |

Сегодня компания Х5 отчиталась по МСФО за 9 месяцев 2025 года. Выручка выросла на 18,53% и составила 1,16 трлн рублей, EBITDA в III квартале рублей осталась практически без изменения снизившись на незначительные 0,6%, до 71,708 млрд рублей, а за 9 месяцев — на 2,2%, до 194,462 млрд, а чистая прибыль в III квартале снизилась на 19,3%, до 28,259 млрд руб., а по итогам периода с января по сентябрь показатель упал на 19,3% в годовом выражении, до 76,403 млрд рублей. Валовая маржа сжалась на 74 б.п., до 23,7% из-за низкой рентабельности дискаунтеров, прежде всего «Чижика», доля в выручке которого возросла, и роста операционных и логистических расходов.

В целом отчет вышел весьма уверенным и в рамках ожиданий, ранее компания уже скорректировала свой прогноз по рентабельности по итогам года, да и операционный отчет также намекал на замедление темпов роста. Но ситуация эта общая для всего сектора и если сравнивать результаты Х5 с сектором, то они на самом деле чувствуют себя достаточно неплохо. Долговая нагрузка у компании по-прежнему низкая, коэффициент чистый долг / EBITDA составил 1,04x по состоянию на 30 сентября 2025 г.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- rts

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал