отчеты мсфо

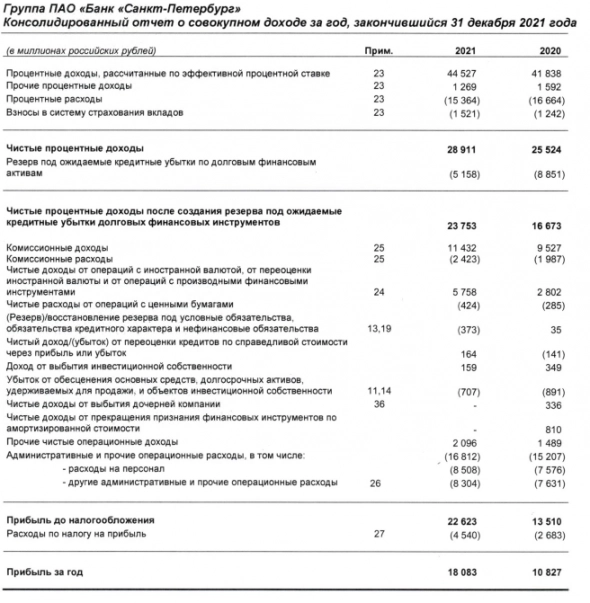

Чистая прибыль банка Санкт-петербург по МСФО за 2021 год выросла на 67%, до 18,1 млрд руб

- 03 марта 2022, 10:18

- |

👉 Чистаяприбыль за 2021 год составила 18.1 млрд рублей, что выше результата за 2020 год на 67%

👉 Рентабельность капитала составила 18.8% за 2021 год (12.9% за 2020 год)

👉 Чистый комиссионный доход за 2021 год составил 9.0 млрд рублей, что выше результата за 2020 год на 19.5%

👉 Кредитный портфель за 2021 год вырос на 11.9%, включая +18.9% в розничном портфеле и +10.1% в корпоративном

👉 Чистый процентный доход составил 28.1 млрд рублей за 2021 год (+10.1% по сравнению с 2020 годом), включая 8.0 млрд рублей за 4 квартал 2021 года (+10.6% по сравнению с 4 кварталом 2020 года).

👉 Доход от операций на финансовых рынках за 2021 год составил 5.3 млрд рублей (+112% по сравнению с 2020 годом) благодаря доходам 4-го квартала в размере 2.0 млрд рублей (+29.7% по сравнению с 4 кварталом 2020 года).

👉 Выручка составила 44.5 млрд рублей за 2021 год (+20.2% по сравнению с 2020 годом), включая 13.6 млрд рублей за 4 квартал 2021 года (+20.7% по сравнению с 4 кварталом 2020 года)

👉 Операционные расходы Банка за 2021 год составили 16.8 млрд рублей (+10.5% по сравнению с 2020 годом), включая 5.3 млрд рублей за 4 квартал 2021 года (+21.8% по сравнению с 4 кварталом 2020 года).

👉 На 1 января 2022 года активы Банка составили 796.6 млрд рублей (+9.1% по сравнению с 1 января 2021 года; +3.3% по сравнению с 1 октября 2021 года).

👉 Средства клиентов на 1 января 2022 года составили 505.2 млрд рублей (+5.4% по сравнению с 1 января 2021 года; +2.6 по сравнению с 1 октября 2021 года).

👉 Собственный капитал Банка, рассчитанный в соответствии с методикой ЦБ РФ (Базель III), на 1 января 2022 года составил 97.0 млрд рублей (+13.1% по сравнению с 1 января 2021 года; +3.7% по сравнению с 1 октября 2021 года).

👉 На 1 января 2022 года кредиты и авансы клиентам до вычета резервов составили 513.9 млрд рублей (+11.9% по сравнению с 1 января 2021 года; -0.3% по сравнению с 1 октября 2021 года). 73.7% кредитного портфеля формируют кредиты корпоративным клиентам, 26.3% – кредиты частным клиентам

Комментарий Александра Савельева, председателя Правления Банка «Санкт-Петербург»:

( Читать дальше )

- комментировать

- Комментарии ( 0 )

Отчетность Сбера вряд ли сильно заинтересует инвесторов в текущих условиях - Финам

- 02 марта 2022, 20:27

- |

Чистый процентный доход «Сбера» в 2021 г. повысился на 13,2% до 1,80 трлн руб. благодаря росту объемов кредитования, при относительно стабильной чистой процентной марже. При этом чистый комиссионный доход поднялся на 13,1% до 616,8 млрд руб. благодаря высокой транзакционной активности клиентов, в частности, увеличения объемов операций с банковскими картами.

( Читать дальше )

На фоне геополитики фундаментальные факторы перестали определять динамику котировок ММК - Велес Капитал

- 02 марта 2022, 19:49

- |

Однако мы отмечаем, что на фоне сложной геополитической обстановки фундаментальные факторы перестали определять динамику котировок компании.Данилов Василий

ИК «Велес Капитал»

Операционные результаты. По итогам 4-го квартала 2021 г. ММК нарастил выплавку стали на 6% г/г, до 3 501 тыс. т, благодаря увеличению показателей на турецком активе, производство металла на котором составило 255 тыс. т против 59 тыс. т в 3-м квартале 2021 г. Ожидается, что в 2022 г. турецкий завод обеспечит дополнительные 1 млн т стали, а в 2023 г. выйдет на плановую мощность в 2 млн т. Сильные результаты также продемонстрировал сырьевой дивизион: производство угольного концентрата выросло на 6% г/г, до 888 тыс. т, железорудного сырья – на 8% г/г, до 691 тыс. т. В 4-м квартале 2021 г. продажи стальной продукции ММК увеличились на 15% г/г, до 3 496 тыс. т, однако при этом доля продукции с высокой добавленной стоимость сократилась до 42% против 44% в предыдущем квартале. Цены реализации продолжили корректироваться, снизившись на 13% к/к, до 919 долл. за т. на фоне уменьшения себестоимости стального сляба на 1% к/к, до 431 долл. на т.

( Читать дальше )

РусГидро отчиталась по прибыли ниже ожиданий - Финам

- 02 марта 2022, 18:32

- |

Годовая чистая прибыль акционеров составила 42 млрд руб. (-10% г/г), хотя ожидался выход на рекордную величину свыше 50 млрд руб. Выручка с учетом субсидий повысилась на 7%.

Чистый убыток акционеров в 4К 2021 составил 10 млрд руб. в сравнении с 14 млрд руб. годом ранее. На квартальную прибыль также повлияло резкое увеличение топливных расходов (+31% г/г) на фоне увеличения доли ТЭС в выработке и повышения цен на топливо.

Дивиденд за 2021 год будет начислен по скорректированной прибыли и может составить 0,089 руб. с доходностью около 14% к последнему закрытию (сейчас торги на МосБирже не ведутся).

В настоящий момент мы пересматриваем рекомендацию по акциям РусГидро.

Акции электроэнергетиков принято относить к защитным активам, и мы ожидаем, что эффект спецоперации и санкций на энергопотребление будет ниже, чем на операционную часть некоторых других компаний с рублевой выручкой, но считаем, что риски ограничения роста цен на электроэнергию повысились из-за нового витка инфляции и новое повышение процентных ставок в России создает условия для новых обесценений по активам, а снижение котировок — для финансового расхода из-за переоценки форварда с ВТБ.Малых Наталия

ФГ «Финам»

Сильные финрезультаты Алроса обусловлены увеличением продаж и повышением индекса цен - Открытие Инвестиции

- 02 марта 2022, 18:17

- |

Если «АЛРОСА» направит на финальный дивиденд 100% FCF за II полугодие (а это очень вероятный сценарий, учитывая низкий леверидж), то итоговая выплата составит 5,6 руб. на акцию после 8,79 руб. на акцию по итогам I полугодия.Павлов Алексей

«Открытие Инвестиции»

Компания прогнозирует свое производство в 2022 году на уровне 34,3 млн карат, оценивает инвестиции в 33 млрд рублей.

( Читать дальше )

Чистая прибыль Лукойла в 21 г составила ₽773 млрд против ₽15,2 млрд годом ранее

- 02 марта 2022, 16:22

- |

Выручка

В 4 квартале 2021 года выручка от реализации составила 2 768,0 млрд руб., что на 6,9% выше по сравнению с предыдущим кварталом. Рост выручки обусловлен ростом цен на нефть и нефтепродукты, увеличением объемов добычи углеводородов и трейдинга нефтепродуктами.

В 2021 году выручка от реализации составила 9 435,1 млрд руб., увеличившись на 67,3% по сравнению с 2020 годом, что в основном связано с ростом цен на углеводороды, девальвацией рубля, увеличением объемов добычи углеводородов, а также объемов переработки и трейдинга нефтью и нефтепродуктами.

Показатель EBITDA в 4 квартале 2021 года увеличился на 11,2% по сравнению с предыдущим кварталом и составил 395,0 млрд руб.

Показатель EBITDA за 2021 год увеличился более чем в два раза

Чистая прибыль

В 4 квартале 2021 года чистая прибыль, относящаяся к акционерам, составила 233,8 млрд руб., увеличившись на 21,5% по сравнению с предыдущим кварталом.

В результате, за 2021 год показатель увеличился до 773,4 млрд руб. по сравнению с прибылью в размере 15,2 млрд руб. за 2020 год. Помимо увеличения EBITDA, динамика чистой прибыли обусловлена влиянием неденежных убытков от обесценения активов и по курсовым разницам в 2020 году.

( Читать дальше )

Финпоказатели Алроса показали снижение из-за падения цен реализации - Атон

- 02 марта 2022, 16:13

- |

( Читать дальше )

🔎ЛУКОЙЛ Отчет МСФО

- 02 марта 2022, 16:10

- |

Источник:https://www.e-disclosure.ru/portal/fileload.ashx?fileid=1737062

( Читать дальше )

Target показал сильный рост сопоставимых продаж - Синара

- 02 марта 2022, 15:56

- |

Акции Target выросли в цене в ходе расширенной торговой сессии на 10%.

В годовом сопоставлении выручка компании выросла на 9% до $31 млрд благодаря росту сопоставимых продаж на 8,9% г/г и увеличению продаж в цифровых каналах на 9,2%. При этом динамика сопоставимых продаж оказалась ниже консенсус-прогноза (10,2%).

Себестоимость продаж выросла на 11% г/г в том числе из-за высоких затрат на логистику и оплату труда. Вместе с тем умеренный рост общехозяйственных и административных расходов (+1,6% г/г) позволил Target незначительно повысить операционную рентабельность — с 6,5% в 4К20 до 6,8% в 4К21. По итогам всего 2021 г. рентабельность составила 8,5% и даже превысила расчеты руководства (8%).

Менеджмент Target ожидает роста выручки и операционной прибыли в 2022 г. в пределах 5% г/г при операционной рентабельности выше 8%. В долгосрочной перспективе компания прогнозирует увеличение прибыли на акцию темпом 7– 9% г/г (в целом соответствует консенсусу-прогнозу в 9%). Прогноз капзатрат на 2023 г. оказался на уровне ожиданий аналитиков: $4–5 млрд против $4,4 млрд.

( Читать дальше )

Финансовые результаты Polymetal за 2 полугодие немного ниже консенсус-прогнозов - Синара

- 02 марта 2022, 15:16

- |

Компания предложила итоговые дивиденды на общую сумму $246 млн, что эквивалентно 50% ее чистой прибыли за 2П21 и соответствует дивидендной политике. В таком случае дивиденды составят $0,52 на акцию при дивидендной доходности бумаг на LSE (основной листинг) на уровне 15% и около 7% в случае акций, торгующихся на Московской бирже (по ценам пятничного закрытия).Синара ИБ

Сегодня в 14:00 Polymetal проведет телефонную конференцию. Для звонков из Великобритании: +44 (0) 330 336 9601 (местные), 0800 279 6877 (бесплатная линия) Для звонков из США: +1 646 828 8073 (местные), 800 289 0720 (бесплатная линия) Для звонков из России: +7 495 646 5137 (местные), 8 10 8002 8655011 (бесплатная линия) Код конференции: 3330104.

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- инфляция

- китай

- коронавирус

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опек+

- опрос

- опционы

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- финансы

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал