отчеты мсфо

Черкизово - успешный 3-й квартал

- 24 ноября 2025, 16:40

- |

Компании продолжают публиковать результаты своей деятельности за 3 квартал 2025 года. Далеко не все из них могут порадовать нас итогами, ведь конъюнктура в ряде отраслей не благоволит росту бизнеса. Чего не скажешь о компании Черкизово, которая успешно завершила 3 квартал и отметила улучшение сентимента в отрасли.

🍗 Итак, выручка компании за отчетный период выросла на 14% до 73,9 млрд рублей. Баланс спроса и предложения на рынке куриного мяса начал стабилизироваться, что вкупе с ростом цен на свинину на 18,8%, позволило сохранить растущий трек по выручке. Да что уж там квартал, как минимум с 2016 года Черкизово ежегодно наращивает выручку, и только за последние 5 лет ее удвоило.

Двузначный рост выручки стал возможен также благодаря увеличению объемов производства после интеграции недавно приобретенного птицеводческого актива в Тюменской области, своевременному расширению мощностей по выпуску мяса птицы в Алтайском крае, завершению реконструкции площадок в Челябинской области, увеличению выпуска продукции с высокой добавленной стоимостью, а также более благоприятной ценовой конъюнктуре.

( Читать дальше )

- комментировать

- 4.5К | ★4

- Комментарии ( 0 )

⚡️ Подводим финансовые итоги 10 месяцев 2025 года и объявляем о новых стандартах открытости!

- 24 ноября 2025, 15:43

- |

Чистая прибыль ДОМ.РФ за 10 мес 2025 года выросла на 12,7% г/г до 70,2 млрд руб, ROE - 21% — пресс-релиз о результатах деятельности

- 24 ноября 2025, 14:31

- |

- Чистая прибыль 70,2 млрд рублей +13% (62,3 млрд рублей 10м’24)

- Рентабельность собственных средств (ROE) 21,0% +2,3 п.п. (18,7% 12м’24)

- Активы 5 987 млрд рублей +8% (5 569 млрд рублей 31.12.24)

- 10м’23 41,7 млрд рублей

- 10м’24 62,3 млрд рублей

- 10м’25 70,2 млрд рублей

- Прогнозные значения 12м’25 86,0 млрд рублей

- CAGR за 10м’23-12м’25 40%

- 12м’23 16,9%

- 12м’24 18,7%

- 10м’25 21,0%

- Прогнозные значения 12м’25 21,0%

Активы

- 31.12.23 4 089 млрд рублей

- 31.12.24 5 569 млрд рублей

- 31.10.25 5 987 млрд рублей

- Прогнозные значения 31.12.25 6 274 млрд рублей

CAGR за 2023-2025 24%

Чистая процентная маржа (NIM) без учета секьюритизированных активов 3,6% (3,2% 12м’24)

Стоимость риска (COR) 0,6% (0,5% 12м’24)

Расходы/доходы (CIR) без учета расходов на амортизацию 26,4% (26,4% 12м’24)

( Читать дальше )

Ви.ру: отчет за 3 кв. 2025 г., прогнозы, дивиденды

- 24 ноября 2025, 13:36

- |

Компания «Ви.ру» раскрыла позитивные результаты по итогам 3-го квартала 2025 г. и провела первый в своей публичной истории День инвестора. Что мы узнали и как новая информация влияет на оценку компании?

Отчет за 3 квартал 2025 г.

Выручка. Выросла на 7% г/г, до 47,5 млрд руб.

- Выручка B2B-сегмента увеличилась на 17% г/г, до 35,5 млрд руб.

- Выручка B2C-сегмента снизилась на 14% г/г, до 11,5 млрд руб.

Приоритетное направление для «Ви.ру» — В2В. Несмотря на слабый рынок, оно растет двузначными темпами, что мы оцениваем позитивно.

Направление В2С снижается. Из-за спада спроса на жилье и конкуренции с маркетплейсами уменьшились расходы на непродовольственные товары в категориях «строительство» и «ремонт». Помимо этого, потребители экономят. Но розничный сегмент не является приоритетным для компании.

Прибыль. Валовая прибыль выросла на 8% г/г, до 15,4 млрд руб. Валовая рентабельность прибавила 0.2 п.п, до 32,4%.

EBITDA выросла на 37% г/г, до 4,8 млрд руб, благодаря более медленному росту расходов на персонал и логистику по сравнению с выручкой.

( Читать дальше )

Группа Черкизово улучшает рентабельность и повышает денежный поток

- 24 ноября 2025, 13:23

- |

Группа “Черкизово” отчиталась за третий квартал 2025 года. Выручка выросла на 14% г/г, до 73,9 млрд рублей, что отражает как рост цен в среднем на 13%, так и более точную настройку ассортимента в ключевых каналах продаж. Наиболее заметно подорожали свинина и курица, они прибавили по 18,8% и 12,9%. Спрос на продукцию в фудсервисе и у сетей быстрого питания тоже усилился. Продажи в этом сегменте увеличились на 17% в деньгах, в том числе за счет расширения присутствия в несетевой HoReCa.

Рентабельность по корректированной EBITDA поднялась до 27%, а сам показатель прибавил 47% год к году и достиг 20 млрд рублей. Такой результат обеспечила благоприятная ценовая конъюнктура на зерно нового урожая, более эффективная структура продаж и запущенная программа оптимизации коммерческих и административных расходов.

Компания усилила автоматизацию процессов и сократила издержки, что поддержало маржинальность даже с учетом высоких процентных расходов. Они выросли на 72% г/г, до 5 млрд рублей, но операционная динамика перекрыла давление ставки.

( Читать дальше )

#разборМСФО Черкизово — 3К25: зерно дешевеет, а ставка душит

- 24 ноября 2025, 13:14

- |

Кратко:

Черкизово показали отличный квартал. Пресс-релиз местами звучит как из методички по вертикальной интеграции: зерно подешевело, маржа выросла, а еще и экспорт на подъёме. Но дьявол в деталях процентные расходы взлетают, а срезаный CapEx вернётся бумерангом в будущий рост.

Подробно:

Выручка: рост на ценах

В 3К25 выручка выросла на 14% и почти весь рост — это рост цены, которая поднялась в среднем на 13%. Т.е.объёмы подросли скромно и это не сказать что очень хорошо, но ассортимент идёт в сторону более маржинальных товаров — это хорошо. Курица +12,9%, свинина +18,8% — рынок помог, компания монетизировала.

Если смотреть за 9 месяцев — +11,2% выручки, из них 3,6% — это объёмы. Всё остальное — цена.

Маржинальность: всё дело в зерне

На стороне Черкизово играют сейчас три вещи: (1)дешёвое зерно нового урожая, (2)высокие цены на мясо и (3)«чистый» ассортимент.

Результат:

Скорректированная валовая прибыль +33%,

Маржа — 27,4% (лучшие уровни года).

( Читать дальше )

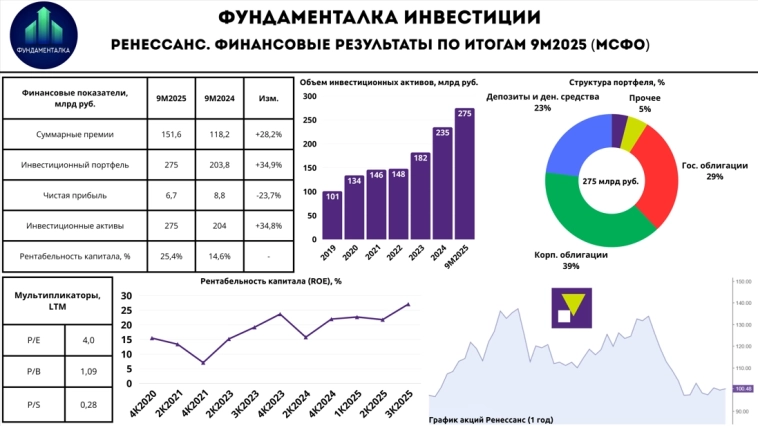

🏦 Ренессанс Страхование. Тише едешь - дальше будешь

- 24 ноября 2025, 13:13

- |

Дорогие подписчики, открываем торговую неделю обзором финансовых результатов за 9 месяцев 2025 года, одного из ведущих цифровых игроков на страховом рынке России — компании Ренессанс Страхование. Пройдемся по ключевым моментам отчета:

— Суммарные премии: 151,6 млрд руб (+28,2% г/г)

— Инвестиционный портфель: 275 млрд руб (+17,2% с начала года)

— Чистая прибыль: 6,7 млрд руб (-23,7% г/г)

Телеграм канал Фундаменталка — обзоры компаний, ключевых новостей фондового рынка РФ

📈 За 9М2025 Группа Ренессанс нарастила суммарные премии на 28,2% г/г — до 151,6 млрд руб. Традиционно, основными драйверами роста показателя выступили продукты НСЖ (, каско физлицам, а также страхование имущества юрлиц.

Динамика ключевых сегментов бизнеса:

Сегмент life: 95,3 млрд руб (+50,9% г/г).

— НСЖ: +83,9% г/г.

— ИСЖ: -35,1% г/г.

— Кредитное и рисковое страхование: -46,2% г/г.

Сегмент non-life: 56,2 млрд руб (+2,2% г/г).

— Авто: +2,2% г/г.

— ДМС: -1,0% г/г.

— Прочие виды страхования: +7,5% г/г.

*Невысокая динамика сегмента non-life связана с сохранением давления на бизнес со стороны высокой ключевой ставки, которая продолжает охлаждать спрос.

( Читать дальше )

Совкомбанк отчитался за 9 месяцев и III квартал 2025 — результаты смешанные

- 24 ноября 2025, 13:03

- |

Коротко о цифрах 👇🏻

▫️Чистая прибыль 9М25 — 35,4 млрд ₽, за 3КВ25 — 17,8 млрд ₽ (−37% г/г за 9М, −6% г/г за квартал, но ×3,6 кв/кв)

▫️Рентабельность, ROE — 15% за 9М, 20% в 3КВ. NIM вырос до 5,7% в квартале

✅ Плюсы: заметен рост маржи, комиссий и небанковских доходов — квартал к кварталу показатели выглядели сильно лучше.

🤨 Минусы: низкое покрытие проблемных кредитов резервами и большая доля волатильных доходов (операции с бумагами, валютой, драгметаллами).

✨ Дивиденды: вторая часть дивидендов за 2025 год отменена — вернутся к выплатам только после стабилизации финансов и уменьшения доли волатильных доходов. Рынок отреагировал негативно — розничным инвесторам это важно.

💡 Оценка и риски: P/E ≈ 5,9x, P/B = 0,72x, дисконт к Сберу по P/B ≈ 15%. Такая оценка выглядит оправданно из‑за риска роста резервов и нестабильности прибыли. Главные риски — высокий COR в рознице, слабое покрытие проблемных кредитов и зависимость от волатильных источников дохода.

( Читать дальше )

Россети Северо-Запад МСФО 9 мес 2025г: выручка ₽57,15 млрд (+30,9% г/г), прибыль ₽2,11 млрд (+33,4% г/г)

- 24 ноября 2025, 11:53

- |

9 мес 2025г:

📈выручка ₽57,15 млрд (+30,9% г/г)

📈прибыль ₽2,11 млрд (+33,4% г/г)

3кв:

📈выручка ₽18,92 млрд (+34,5% г/г)

📈прибыль ₽0,36 млрд против убытка 0,87 млрд годом ранее

www.e-disclosure.ru/portal/files.aspx?id=12761&type=4

🔎«Россети Северо-Запад» Отчет МСФО

- 24 ноября 2025, 11:48

- |

Источник:https://www.e-disclosure.ru/portal/fileload.ashx?fileid=1904910

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- rts

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал