отчеты МСФО

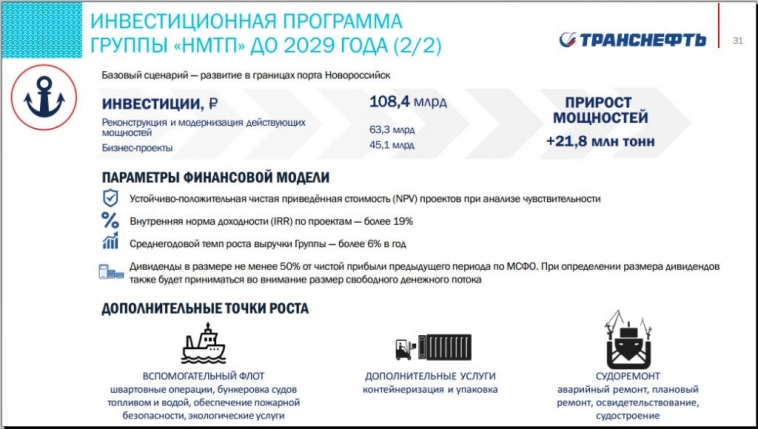

НМТП отчитался за 2023г. — чистая прибыль снизилась относительно прошлого года, но не всё так просто. Подсчитываем будущие дивиденды

- 17 апреля 2024, 07:25

- |

🚢 Группа НМТП опубликовала финансовые результаты по МСФО за 2023 г. Я продолжаю держать в своём портфеле данного эмитента исходя из нескольких параметров: эмитент является крупнейшим российским портовым оператором по объёму грузооборота, у него довольна понятная дивидендная политика (50% от чистой прибыли по МСФО), основные грузы — нефть и нефтепродукты и компания одна из самых рентабельных в России (50%). Помимо этого, эмитент улучшает свои финансовые результаты, накапливая приличный кэш на счетах, сокращая долги, конечно, не забывая об инвестициях. Давайте рассмотрим основные результаты компании:

⛴ Выручка: 67,4₽ млрд (+22,6% г/г)

⛴ Чистая прибыль: 30,2₽ млрд (-13,1% г/г)

⛴ Операционная прибыль: 36,8₽ млрд (+21,5% г/г)

Теперь давайте более подробно разберём отчёт:

( Читать дальше )

- комментировать

- 3.8К | ★1

- Комментарии ( 0 )

Глобалтранс (GLTR) – итоги 2023 года и что будет дальше. Дождемся ли наших денег?

- 16 апреля 2024, 18:41

- |

- Выручка: 104,7 млрд. руб. (+10,8%)

- С/с: 57,9 млрд. руб. (+7,4%)

- EBITDA скорр.: 52,3 млрд. руб. (+6,3%)

- Прибыль: 38,6 млрд руб. (+55%)

- Грузооборот общий, млн. тонно-км: 138,8 (-2%)

- Коэффициент порожнего пробега п/вагонов: 36% (-5 п.п.), для всех типов вагонов – 45% (-5 п.п.)

Рекордная прибыль, даже за вычетом разовых статей, да еще к высокой базе 2022 года. Получилась из:

🔹высоких ставок аренды вагонов, которые весь год росли опережающими темпами

🔹стабильного грузооборота на РЖД

Со своей стороны компания хорошо поработала над себестоимостью: коэффициент порожнего пробега (основная расходная статья) рекордно низкий за 10 лет, да и в целом с/с выросла очень умеренно

✅Капексы (без учета покупки БТС в 2022 году) снизились на ~12%: компания почти не вкладывала денег в обновление и расширение парка. Вопрос с расширением оставим менеджменту – не факт, что в текущих рыночных условиях это целесообразно. Что касается обновлений – в 2023 году такой потребности не было, и в 2024 тоже не ожидается

( Читать дальше )

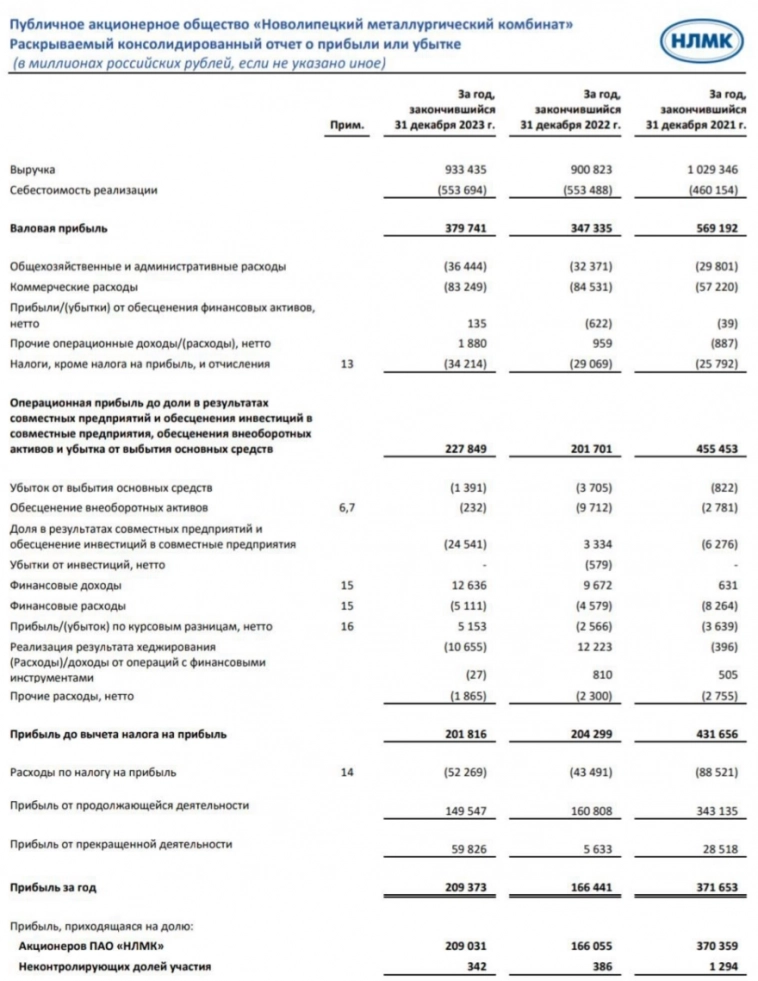

+25,8% чистой прибыли: НЛМК отчитался по МСФО за 2023 год

- 16 апреля 2024, 17:13

- |

Финансовые результаты компании оказались в рамках наших ожиданий. Кроме того, с соответствующими поправками, динамика показателей в целом сопоставима с изменением у других металлургов – Северстали и ММК.

Ключевой момент – дивиденды. НЛМК (второй после Северстали) решился на возобновление выплат. Пока только годовых.

Совет директоров НЛМК рекомендовал дивиденд 25,43 руб. на акцию, общая сумма выплат 152 млрд руб.

Компания не раскрыла в отчётности размер капитальных затрат, но сумма средств, которые могут быть направлены на дивиденды в любом случае ниже свободного денежного потока.

В то же время совет директоров Северстали рекомендовал выплатить 160 млрд руб., при FCF за 2023 год в 120 млрд руб. Это может быть связано с тем, что у Северстали чистая денежная позиция почти в два раза больше, чем у НЛМК: 210 млрд руб. против 112 млрд руб.

Ожидаем, что НЛМК и Северсталь вернутся к практике выплаты квартальных дивидендов. По ММК мы настроены более скептично из-за высоких капитальных затрат. Тем не менее на этом фоне акции сталелитейных компаний становятся наиболее интересным выбором для инвесторов, которые хотят получать стабильные выплаты, причём на ежеквартальной основе.

( Читать дальше )

🔎Ижсталь Отчет МСФО

- 16 апреля 2024, 13:01

- |

Источник:https://www.e-disclosure.ru/portal/fileload.ashx?fileid=1831795

( Читать дальше )

НЛМК: мысли по отчёту МСФО 2023г

- 16 апреля 2024, 10:24

- |

по сравнению со 166,441 млрд рублей в 2022 году (прирост на 25,8%).

В 2021 году прибыль НЛМК составляла 371,653 млрд рублей.

Выручка группы за отчетный период увеличилась на 3,6% по сравнению с 2022 годом и

составила 933,435 млрд рублей (900,823 млрд рублей в 2022 году и 1,029 трлн рублей в 2021 году).

Валовая прибыль в прошлом году повысилась на 9,3%, до 379,741 млрд рублей

(347,335 млрд рублей в 2022 году и 569,192 млрд рублей — в 2021 году).

Прибыль, приходящаяся на акционеров, за отчетный период зафиксирована на уровне 209,031 млрд рублей.

Сразу возникаем мысль о дивидендах (11% див. дох., я про дивиденды за 2023г.).

Совет директоров рекомендует дивиденды.

ГОСА принимает или отменяет, но менять не может.

Думаю, на ГОСА НЛМК примут.

Не было дивидендов за 2022г.

Могут и заплатить, но это не скоро.

Сначала заплатят за 2023г., дальше видно будет.

Позитив,

что НЛМК стали отчитываться по МСФО.

( Читать дальше )

Северсталь - разбор компании и отчета за 2023 год

- 16 апреля 2024, 09:43

- |

Рост цель на сталь в России продолжается, с начала года динамика составила 3-5%. Достаточно ли этого, чтобы выправить результаты сталеваров, и как та же Северсталь завершила 2023 год, узнаете из статьи? На столе у меня отчет компании за полный 2023 год, который я любезно разобрал для вас.

Итак, выручка компании за отчетный период выросла на 7% до 728,3 млрд рублей. Выше показатели были только в 2021 году, когда наблюдался бум на рынке металлов. Если обратимся совсем к докризисному 2019 году, то выручка тогда слегка превысила 500 ярдов. Динамика за 2023 года хоть и скромная, но отражает сохранение объемов продаж.

Так, продажи стальной продукции в натуральном выражении сократилась всего на 2% до 10,7 млн тонн. И это с учетом колоссального санкционного удара, который был нанесен по экспорту. Северсталь «заместила» рынки сбыта, нарастив долю продаж внутри страны, но давайте вернемся к выручке.

Как вы знаете, доходы сталеваров стоят на 3-х китах: объем реализации, цена продукции и курс рубля.

( Читать дальше )

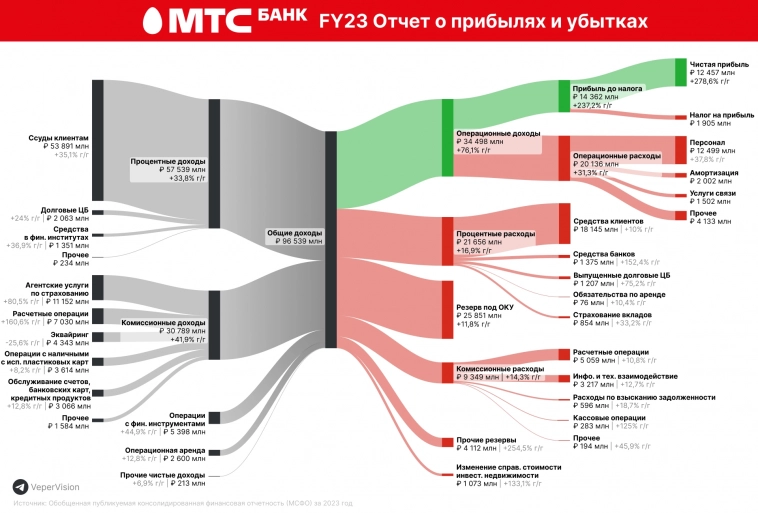

МТС Банк перед IPO. Цифры

- 16 апреля 2024, 08:15

- |

Чистый процентный доход: 35,9 млрд руб. (+46%)

Чистый комиссионный доход: 21,4 млрд руб. (+58,6%)

Чистая прибыль: 12,4 млрд руб. (х 3,8)

Кредитный портфель: 389,6 млрд руб. (+39,7%), Кредиты физ.лицам: 339,1 млрд руб.(+32,6%), Кредиты юр.лицам: 50,5 млрд руб.(+119%).

Инвестиционная недвижимость (представлена жилыми и нежилыми площадями в многоквартирных жилых домах): 7,7 млрд руб. (+87,4%)

ROE: 20%

Среднегодовые темпы роста кредитного портфеля 2020-2023гг.: +39%

MAU цифровых каналов банка 2023/2021 гг.: +29% (до 2,1 млн чел.)

Сost-to-income ratio с начала 2020 г. снизилсяс 47,5% до 31,2%

Будущее:

Привлеченные в ходе IPO средства будут направлены МТС Банком на реализацию стратегии роста и дальнейшее масштабирование высокомаржинального розничного бизнеса.

Основной драйвер роста розничного портфеля — нецелевое потребительское кредитование.

В среднесроке банк планирует увеличивать кол-во активных клиентов с 3,8 млн до 8 млн клиентов.

Телеграмм канал ZoomInvestor — анализ фундаментала и краткая выжимка из отчетностей компаний.

( Читать дальше )

Выручка НЛМК по МСФО в 2023г увеличилась на 3,6% г/г и составила 933,435 млрд руб. Чистая прибыль увеличилась на 25,8% г/г, до 209,373 млрд руб. - Интерфакс

- 16 апреля 2024, 07:11

- |

Чистая прибыль группы «НЛМК» в 2023 году достигла 209,373 млрд рублей, увеличившись на 25,8% по сравнению с предыдущим годом. Выручка компании также выросла на 3,6%, достигнув 933,435 млрд рублей. Валовая прибыль увеличилась на 9,3%, составив 379,741 млрд рублей. Общий долг группы на конец 2023 года составил 92,5 млрд рублей.

Нераспределенная прибыль компании на конец 2023 года составила 673,48 млрд рублей. Совет директоров НЛМК рекомендовал выплатить дивиденды в размере 25,43 руб. на акцию, что составит 152,408 млрд рублей. Компания не выплачивала дивиденды с конца 2021 года.

Группа НЛМК — вертикально интегрированная металлургическая компания с производственными активами в России, Европе и США. Основным конечным бенефициаром компании (79,3%) является Владимир Лисин.

Источник: www.interfax.ru/business/956022

🔎НЛМК Отчет МСФО

- 15 апреля 2024, 23:00

- |

Источник:https://www.e-disclosure.ru/portal/fileload.ashx?fileid=1831660

( Читать дальше )

Отчет МТС Банк FY2023 в виде Sankey

- 15 апреля 2024, 20:41

- |

Представление отчета за 2023 год в виде диаграммы

MTSBANK

Банк планирует провести IPO

Чистый процентный доход:

— До вычета резервов: 35,9 млрд руб. (+46% г/г)

— После: 10 млрд руб. (+584,5% г/г)

Чистый комиссионный доход: 21,4 млрд руб.(+58,6% г/г)

Чистая прибыль: 12,5 млрд руб. (+278,6% г/г)

Темная версия:

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- rts

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал