отчеты МСФО

🏦Звонок с Совкомбанком по итогам отчетности за 6 месяцев 2025

- 19 августа 2025, 12:50

- |

Финансовые результаты

В пятницу Совкомбанк отчитался о результатах за 6 месяцев. Послушал звонок, публикую интересные для себя детали на канал, чтобы сохранить для истории и поделиться с теми, кому это тоже может быть интересно. Вот тут можно найти такой же конспект по 1 кварталу.

👨🏻🏫Докладчик: Андрей Оснос (управляющий директор)

Итоги 1 квартала 2025 (год к году)

📌 Чистая прибыль снизилась на -55%, до 18 млрд (ранее 31 млрд):

👉 Регулярная прибыль 17 млрд рублей (-45%)

👉 Нерегулярная прибыль 0,4 млрд (-100%)

📌 Кредитный портфель в Розничном сегменте вырос на +16%, с 1 121 до 1 303 млрд рублей;

📌 Кредитный портфель в Корпоративном сегменте вырос на +39%, с 701 до 972 млрд рублей;

📌 Портфель ценных бумаг (сегмент Казначейство) прибавил +2%. Средняя доходность выросла с 16% до 18,1%;

📌 Операционная доходность и маржинальность по направлениям:

👉 Розница 22,4% (+1,9 п.п.) при маржинальности 0,6% (-1,2 п.п.)

( Читать дальше )

- комментировать

- 426 | ★1

- Комментарии ( 2 )

МТС Банк показал уверенный рост прибыли в поквартальном выражении

- 19 августа 2025, 12:02

- |

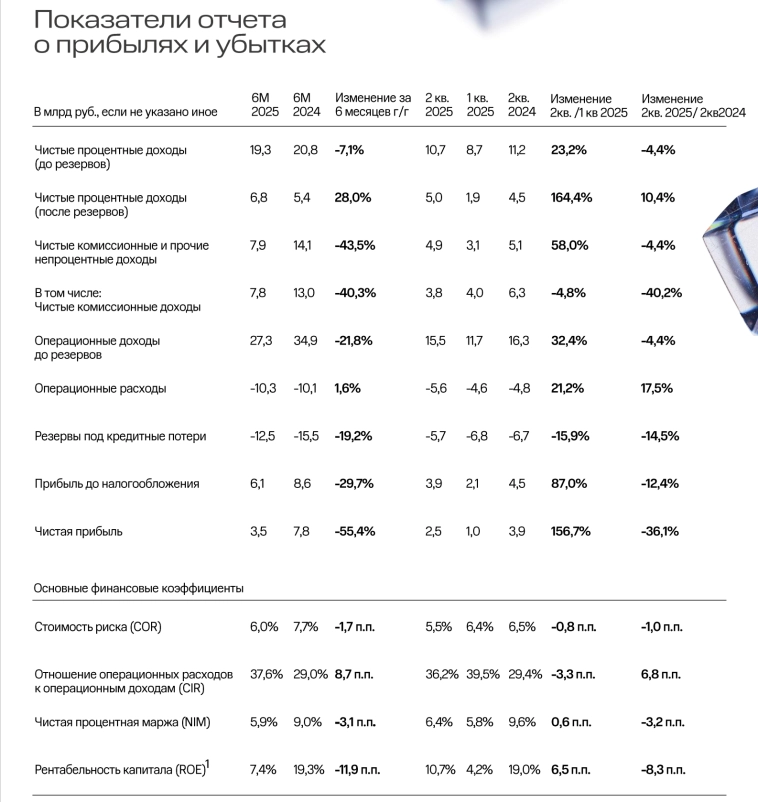

Сегодня на фоне уверенного роста российского фондового рынка лучшею динамику показывают акции МТС Банка, подорожавшие на 2,6% до 1385 руб. за акцию, пишет Наталья Мильчакова, ведущий аналитик Freedom Finance Global.

Кредитная организация во вторник опубликовала финансовые результаты по МСФО за второй квартал и первое полугодие 2025 года, которые в целом были ожидаемы. Чистая прибыль кредитной организации за второй квартал в годовом выражении снизилась на 36,1%, до 2,5 млрд руб., за первое полугодие – на 55,4%, до 3,5 млрд руб. На показатель негативно повлияли сокращение объёмов кредитования, снижение доходов и одновременный рост операционных расходов.

Чистые процентные доходы банка во втором квартале упали на 4,4% год-к-году, до 10,7 млрд руб., в первом полугодии – на 7,1% в годовом выражении, до 19,3 млрд руб. из-за сокращения кредитования, что было неудивительно на фоне очень высоких процентных ставок. Одновременно чистые комиссионные доходы во втором квартале сократились в годовом выражении на 4,4%, до 4,9 млрд руб., в первом полугодии — на 43% год-к-году, до 7,9 млрд руб. Розничный кредитный портфель банка с начала 2025 года немного снизился до 311 млрд руб. А корпоративный, напротив, вырос на 0,5% до 49,3 млрд руб.

( Читать дальше )

МТС показала рекордную выручку при падении прибыли во II квартале

- 19 августа 2025, 11:24

- |

МТС представила результаты по МСФО за второй квартал 2025 года. Консолидированная выручка компании выросла на 14,4% год к году и составила 195,4 млрд руб., обновив исторический максимум. OIBDA увеличилась на 11,3% г/г, до 72,7 млрд руб., что отражает эффект от оптимизации расходов и роста новых направлений. При этом чистая прибыль сократилась на 61,1% г/г и составила лишь 2,8 млрд руб., главным образом из-за увеличения процентных расходов. Чистый долг на конец квартала составил 430,4 млрд руб., а долговая нагрузка (NetDebt/LTM OIBDA) снизилась на 0,1 г/г, до 1,7x, пишет Владимир Чернов, аналитик Freedom Finance Global.

Основная причина снижения чистой прибыли заключается в росте расходов на обслуживание долга в условиях высокой ключевой ставки. Однако начало цикла смягчения денежно-кредитной политики ЦБ должно облегчить давление на процентные издержки и поддержать рентабельность в следующих кварталах. При этом МТС демонстрирует устойчивый рост экосистемных бизнесов, так как Adtech, Fintech и Funtech в совокупности дали более 40% выручки. Это говорит о том, что компания успешно диверсифицирует бизнес за пределами классического телекома.

( Читать дальше )

Красные флаги отчета МТС - банка

- 19 августа 2025, 10:34

- |

1) Если по ЧПД ситуация терпимая, то комиссионные доходы рухнули с 17.3 до 11.8 млрд рублей! Кажется, что-то не так в бизнес модели у ребят, если происходит такое ⚠️

2) У МТС-банка субордов на 20 млрд рублей, поэтому реальная прибыль на акцию для акционеров упала в 4 раза, а не в 2 раза 66 рубля против 241 рубля годом ранее ⚠️

3) Дивиденды через допку — это врата ада + размытие по акциям из-за которых случился разовый банкет еще не отражено в отчете ⚠️

4) Операционные расходы упали год к году, только потому что в прошлом году было вознаграждение акциями на 1.4 млрд рублей, но не удивлюсь, если в конце года опять будут подарки менеджменту ⚠️

5) Купили ОФЗ на 160 млрд рублей на баланс, вроде здорово, что банк сможет заработать на переоценке, вот только у нас есть уже компания Софтлайн 🛡, которая разово заработала на белорусских бондах, но основной бизнес в одном месте. Тут ситуация аналогичная!

( Читать дальше )

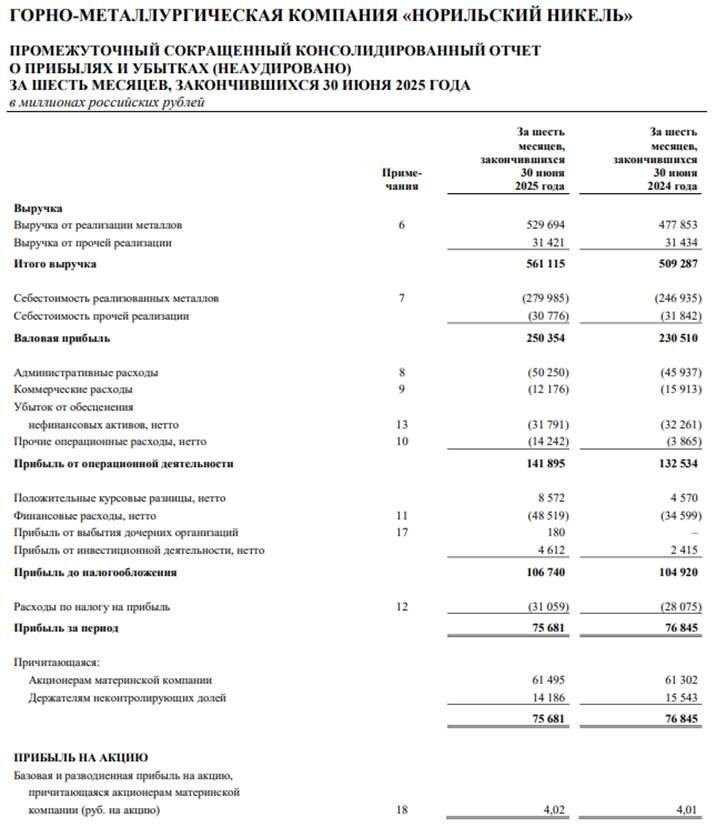

Доброе слово и кошке приятно. ГМК Норильский никель. Отчет МСФО за 1 полугодие 2025 г.

- 19 августа 2025, 10:22

- |

По традиции вспоминаем сначала вводный нарратив, прогремевший в Смартлабе с 16400 просмотров под заголовком «Паны дерутся, а у холопов чубы трясутся. Тайны ГМК «Норильский никель», о которых вы не знали. Отчет МСФО за 2024 год».

И лишь теперь с чистой совестью и глубоким пониманием контекста читаем свежий отчет компании.

Чистая прибыль = 61,5 млрд руб или 4 руб на акцию.

Капитал = 782,9 млрд руб или 51 руб на акцию.

( Читать дальше )

МТС-Банк отчет по МСФО за II кв 2025 года: Чистая прибыль за II кв ₽2,5 млрд (–36,1% г/г) Чистая прибыль за I полугодие ₽3,5 млрд (–55,4% г/г)

- 19 августа 2025, 09:55

- |

Чистая прибыль «МТС-Банка» по МСФО в 1 полугодии 2025 года снизилась до 3,46 млрд рублей с 7,77 млрд рублей годом ранее за аналогичный период. Об этом говорится в финансовой отчетности кредитной организации.

Чистый процентный доход «МТС-Банка» за январь-июнь сократился до 19,34 млрд рублей с 20,82 млрд рублей. Чистый процентный доход после резерва под ожидаемые кредитные убытки составили 6,84 млрд рублей против 5,35 млрд рублей ранее. Прибыль до налогообложения упала до 6 млрд рублей с 8,6 млрд рублей.

Чистая прибыль «МТС-Банка» во 2 квартале 2025 года снизилась до 2,49 млрд рублей с 3,9 млрд рублей. Чистый процентный доход составил 10,68 млрд рублей.

Источник: www.mtsbank.ru/investors-and-shareholders/reports/

МТС отчет по МСФО за II кв 2025 года: Выручка ₽195,4 млрд (+14,4% г/г) OIBDA составила ₽72,7 млрд (+11,3% г/г) Чистый долг/LTM OIBDA составил 1,7 — отчет

- 19 августа 2025, 09:43

- |

ПАО «МТС» (MOEX: MTSS, МТС или Компания), цифровая экосистема, представляет финансовые и операционные результаты за второй квартал 2025 года.

— Выручка увеличилась на 14,4% год к году и составила 195,4 млрд рублей

— OIBDA увеличилась на 11,3% и составила 72,7 млрд рублей

— Чистый долг/LTM OIBDA составил 1,7

Во 2 кв. 2025 года консолидированная выручка Группы увеличилась на 14,4% год к году до 195,4 млрд руб. на фоне роста доходов базового телеком бизнеса и развивающихся направлений. OIBDA Группы в отчетном периоде выросла на 11,3% до 72,7 млрд руб. Хорошая динамика роста OIBDA связанна с оптимизацией операционных расходов и поддерживается доходами от услуг связи, рекламного сегмента и медиа направления. Чистая прибыль Группы за 2 кв. 2025 года составила 2,8 млрд руб. (-61,1% г/г) на фоне роста процентных расходов. Чистый долг МТС составил 430,4 млрд руб. Соотношение чистого долга к LTM OIBDA Группы уменьшилось на 0,1 по сравнению с уровнем на конец на конец 2 кв. 2024 года и составило 1,7.

( Читать дальше )

Совкомбанк. Трудности банковского сектора!

- 19 августа 2025, 08:08

- |

Вышел отчет за 1 полугодие 2025 года у компании Совкомбанк. К сожалению, но отчеты выходят хуже ожиданий менеджмента!

📌 Что в отчете

— Чистый процентный доход. Упал с 78 до 73 млрд рублей, при этом ситуация ухудшилась во втором квартале падение с 42 до 38 млрд рублей из-за неадекватной стоимости фондирования: у физиков ставка по депозитам в 20%, при этом у Сбера 11%!

Во втором квартале скакнули резервы (пу-пу-пу) с 12 млрд в 1 квартале до 25 млрд рублей во втором квартале, поэтому ЧПД после резервов во втором квартале упал в 2 раза с 27 до 13 млрд рублей год к году!

— Чистые комиссионные доходы. Вроде вырос за 6 месяцев с 15.6 млрд до 20.4 млрд рублей, но вот только уже не видно такой динамики во втором квартале год к году: было 10.2 стало 11.6 млрд ⚠️

— Прочие доходы. Сложная статья для анализа, но если коротко, то падение с 27 до 14 млрд рублей связано с бумажным убытком в валюте на 16 млрд, жду обратного эффекта с 3 квартала!

— Страховая деятельность. По итогам 1 полугодия 2024 года заработали 12 млрд рублей, в этом году 26 млрд рублей. Шикарный трек, но втором квартале уже нет положительной динамики к первому кварталу — оба квартала по 13 млрд рублей ⚠️

( Читать дальше )

Позитивный обзор. Норникель

- 18 августа 2025, 19:36

- |

👀 Норникель показал уверенный результат за первое полугодие 2025 года — компания сумела нарастить ключевые показатели на фоне сложных внешних условий, хотя потенциал для дивидендов пока ограничен.

📈 Выручка выросла на 15%, до $6,46 млрд, что стало возможным благодаря росту продаж металлов — разгрузка складов и снятие логистических проблем дали эффект. Дополнительно помогли высокие цены на золото. EBITDA прибавила 12%, достигнув $2,63 млрд, рентабельность осталась на высоком уровне — 40,7%.

🛡 Чистая прибыль составила $842 млн (+1,6%), но в рублях показатель слегка просел из-за сильного рубля и роста процентных расходов. Свободный денежный поток вырос почти втрое, до $1,4 млрд, однако скорректированный FCF — всего $224 млн, что объясняется рекордными процентными выплатами ($961 млн) и дивидендами миноритариям Быстринского ГОКа.

📉 Долговая нагрузка увеличилась на 22% с начала года, до $10,5 млрд, отношение чистого долга к EBITDA — 1,9х, что уже близко к уровню, при котором компания может «урезать» дивиденды. Капзатраты выросли на 15%, до $1,1 млрд, главным образом из-за укрепления рубля и реализации стратегических проектов.

( Читать дальше )

Распадская: Финансовые результаты (1П25 МСФО)

- 18 августа 2025, 17:36

- |

Распадская представила слабые операционные и финансовые результаты за 1-е полугодие 2025 г.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- rts

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал