отчетности

Неделя падения рынка: обзор идей с доходностью до 21% и разбор отчетов Сбера и X5

- 02 ноября 2025, 16:53

- |

Рынок плавно сползает вниз. Индекс Мосбиржи за эту неделю упал хоть и незначительно, но опять упал… На 0,58%. При этом индекс и на горизонте прошедшего года показывает отрицательный результат (-1,77% за год и -12,27% с начала 2025 года).

По традиции сделала подборку наиболее интересных постов уходящей недели. Если не видели, посмотрите.

Инвестиционные идеи и подборки инструментов:

➡️ 8 облигаций с ежемесячными выплатами и доходностью до 21%

➡️ Три новые идеи с потенциалом до 32% вместо ЛУКОЙЛа и Яндекса

➡️ Компании предлагают новый инструмент с высокой доходностью до 20+%: разбираем его отличие от вкладов

Аналитика и новости:

➡️ История дивидендных выплат Сбербанка

➡️ Вложили в 7 раз больше в акции, чем взрослые: как подростки изменили портрет российского инвестора

Отчеты и дивиденды:

➡️ Т-Технологии отчитались о результатах операционной деятельности в сентябре

➡️ X5: Гигантский рост оборотов и падающая прибыль

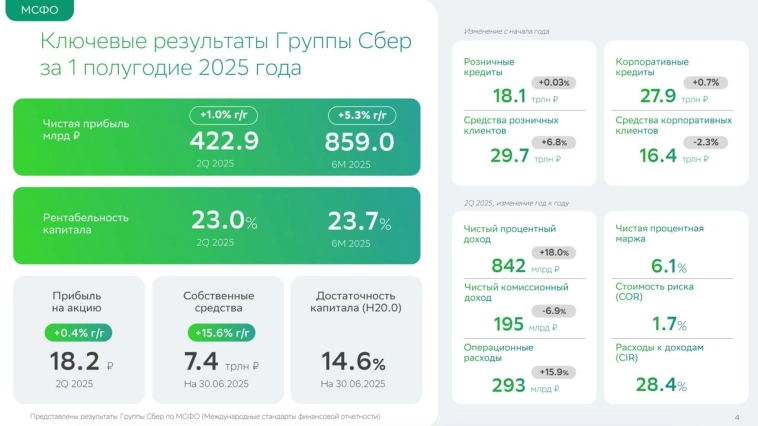

➡️ Прибыль Сбера бьет рекорды. Считаем, сколько можно получить дивидендами

( Читать дальше )

- комментировать

- 592

- Комментарии ( 0 )

Три дня роста ММВБ на фоне мягкой риторики Набиуллиной: сможет ли индекс пойти выше?

- 31 октября 2025, 08:53

- |

Индекс растёт уже третий день подряд и за это время прибавил более 3,5%. Оптимизм инвесторов поддерживали корпоративные события и достаточно мягкая риторика главы ЦБ Эльвиры Набиуллиной. По её словам, возможное ускорение инфляции из-за разовых факторов, таких как повышение НДС и тарифов ЖКУ, не отменяет вектор на снижение ключевой ставки.

Также поддержку рынку оказывают данные Росстата о замедлении недельной инфляции — годовой показатель снизился до 8,09% с 8,19% на прошлой неделе, что временно снизило опасения участников относительно дальнейшего ускорения роста цен.

📍 Виновник недавней коррекции постепенно восстанавливает утраченные позиции: вчера стал известен потенциальный покупатель зарубежных активов Лукойла. Им станет энергетический трейдер Gunvor Group, в создании которого принимал участие российский миллиардер Геннадий Тимченко.

Котировки пошли в рост, так как Gunvor является более предпочтительным партнером, чем иные компании, которые потенциально могли бы быть покупателями. Но не все так просто: для того, чтобы все получилось, нужно получить разрешение от Управления по контролю за иностранными активами Казначейства США (OFAC).

( Читать дальше )

Сбербанк - «мы получим своё дивидендами»

- 24 октября 2025, 09:37

- |

Это не мои слова, если что. Так, министр финансов Антон Силуанов прокомментировал прогноз по прибыли банков за 2025 год на уровне 3,8 трлн рублей, заметив, что Минфин принял решение не повышать ставки налога на прибыль банков, ограничившись дивидендами. В свете этого решения инвест-идея по Сберу может быть актуальной, особенно учитывая результаты по итогам 9 месяцев 2025 года.

💸 Итак, чистые комиссионные доходы Сбера по РПБУ за отчетный период снизились на 2,2% до 538,8 млрд рублей. Снижение обусловлено скорее высокой базой прошлого года, нежели органическим падением. Чистые процентные доходы выросли на 16,6% до 2,2 трлн рублей. Розничный и корпоративный портфели банка выросли на 1,1% и 2,7% соответственно.

При этом качество портфелей немного улучшилось год к году, доля просроченной задолженности снизилась на 0,1 пп до 2,6%, а стоимость кредитного риска составила всего 1,5%. Расходы на резервы и переоценка кредитов также снизились на 17,3% за 9 месяцев до 410,6 млрд руб. Все это привело к росту чистой прибыли за 9 месяцев 2025 года Сбера на 6,4% до 1,3 трлн руб.

( Читать дальше )

- комментировать

- 10.2К |

- Комментарии ( 13 )

"МТС или Ростелеком? Как развивается их бизнес и какие будущие планы?

- 29 сентября 2025, 17:04

- |

Рады приветствовать любимых подписчиков в начале новой недели.📊

В период выходных Трамп не делал традиционных громких заявлений, поэтому инвесторы смогли хорошо отдохнуть и понедельник начался с восстановления.

Эта неделя будет позитивно поддерживаться решениями компаний о дивидендах и ожиданием конкретных решений в плане 3-го раунда переговоров России и США, который запланирован на осень, место проведения пока не объявлено.

Компании какой отрасли стали более успешными?

Сейчас грамотно ориентироваться на итоги августа и в тот период самым доходным инструментом стала отрасль телекоммуникации. На этих бумагах можно было бы заработать 9,9%. Инвесторы стараются не рисковать и перекладывают капитал в менее рискованные активы. От мобильной связи и Интернета даже в напряженное время люди не отказываются. Мы рассмотрим двух российских лидеров.

МТС

Лидирующую позицию этой отрасли по-прежнему занимает МТС📱 и главным драйвером остаются дивиденды. По результатам за II квартал 2025 г. выручка выросла на +14,4%, но чистая прибыль упала на -61% под давлением высокой ставки, но от дивидендов не отказались.

( Читать дальше )

Облигации ВТБ Лизинг 001Р-МБ-03. Купон до 16,50% на 3 года с ежемесячными выплатами

- 05 сентября 2025, 18:31

- |

АО «ВТБ лизинг» - универсальная лизинговая компания, специализирующаяся на предоставлении услуг финансового лизинга крупным корпоративным клиентам, а также клиентам розничного направления, включая субъекты малого и среднего бизнеса.

Предоставляет в лизинг грузовой и легковой автотранспорт, железнодорожную технику, спецтехнику и водный транспорт, широко представлена в большинстве ФО РФ с доминирующей долей бизнеса в Москве.

Параметры выпуска ВТБ Лизинг 001Р-МБ-03:

• Рейтинг: эмитента: ruAA / Стабильный (Эксперт РА), AA(RU) / Стабильный (АКРА);

• Номинал: 1000Р

• Объем: не более 3 млрд рублей

• Срок обращения: 3 года

• Купон: не выше 16,50% годовых (YTM не выше 17,54% годовых)

• Периодичность выплат: ежемесячно

• Амортизация: по 8,3% в окончание 3, 6, 9, 12, 15, 18, 21, 24, 27, 30, 33 куп., 8,7% в окончание 36 куп.

• Оферта: нет

• Квал: не требуется

• Дата сбора книги заявок: 09 сентября

( Читать дальше )

"Итоги Августа. Мнения и ставки инвесторов нашей команды на Сентябрь".

- 01 сентября 2025, 16:52

- |

Приветствуем любимых подписчиков в в первый день осени.🏆

Прошедший август был весьма прибыльным с общим результатом нашей команды +11,2%🔥 (5 портфелей), несмотря, что переговоры к концу августа зашли в тупик. По-традиции, подводим итоги прошедшего месяца с мнениями и ставками инвесторов в составе нашей команды Reichenbach Team.

1️⃣ Сперва мнение моей помощницы Ekaterina Fox, которая торгует и собирает необходимую информацию нашего контента

Мнение о Августе: «В августе я смогла увидеть насколько наш рынок еще способен вырасти и удалось заработать больше, чем в июле и июне. Встреча Путина и Трампа на Аляске показала, что Индекс способен вырасти выше 3000 и акции могут вернуть свою привлекательность в конкуренции с облигациям, которые ставили исторические рекорды выше 122 Индекса RGBI в августе.

Я уверена, что даже у новичков портфель зеленый в августе, если закупались на частых просадках. У меня была самая лучшая сделка покупки Промомеда в самом начале августа за 411 р. (12 шт.) и держала почти весь месяц до отчета за 1 полугодие. Продала ровно за 440 р. Заработок +6,96%📈. Любимого фаворита Лучика🛢️ буду держать подольше до 6600 р.

( Читать дальше )

Ваш гид по следующей неделе: что важно не упустить

- 31 августа 2025, 17:26

- |

Сезон отчётности за полугодие завершился, на этой неделе нас ждёт не так много корпоративных событий. Однако, будут и интересные моменты.

Сохраняйте, чтобы не пропустить важные события.

Но прежде чем начать, приглашаю Вас подписаться на мой телеграм канал, там много полезной и интересной информации про инвестиции и личные финансы.

В понедельник

— 🧰 ВсеИнструменты.ру #VSEH собрание акционеров по дивидендам за 1 полугодие 2025 года (рекомендация — 1 руб./акция, текущая дивдоходность 1,26%)

— 📦 Озон #OZON собрание акционеров по вопросу редомициляции

— 🏛 Мосбиржа #MOEX опубликует объемы торгов за август

— 🔋 МГКЛ #MGKL вступает в силу новый закон, ужесточение по ломбардам

Во вторник

— 💊 Промомед #PRMD вебинар по операционным и финансовым результатам за 1 полугодие 2025 г.

— 🏛 Мосбиржа #MOEX опубликует новые базы расчёта индексов

В среду

— 🏦 данные по недельной инфляции

В четверг

— ⛏Полюс #PLZLM Московская биржа запустит торги мини-фьючерсами на акции Полюса*

* Мини-фьючерсы отличаются уменьшенным в 10 раз размером лота по сравнению с текущими фьючерсными контрактами на акции Полюса.

( Читать дальше )

Главные события текущей недели: что надо не пропустить инвестору

- 25 августа 2025, 09:22

- |

На этой неделе нас ждёт большое количество отчётов компаний об их финансовых достижениях в первом полугодии. А также пройдут советы директоров по поводу рекомендации дивидендов за первое полугодие.

Сохраняйте, чтобы не пропустить важные события.

Но прежде чем начать, приглашаю Вас подписаться на мой телеграм канал, там много полезной и интересной информации про инвестиции и личные финансы.

В понедельник

— ⛽️ Газпром нефть #SIBN совет директоров даст рекомендации по дивидендам за 1 полугодие 2025г.

— 💵 Займер #ZAYM совет директоров даст рекомендации по дивидендам за 1 полугодие 2025г.

Во вторник

— 🏛 Мосбиржа #MOEX опубликует финансовые результаты по МСФО за 2 квартал 2025г.

— 💵 Займер #ZAYM опубликует финансовые результаты по МСФО за 2 квартал 2025г.

В среду

— 🛴 ВУШ #WUSH опубликует финансовые результаты по МСФО за 1 полугодие 2025г.

— 🍅 Русагро #RAGR опубликует финансовые результаты по МСФО за 2 квартал и за 1 полугодие 2025г.

— ⛏ Полюс #PLZL опубликует финансовые и производственные результаты за 1 полугодие 2025г.

( Читать дальше )

Что нас ждёт на следующей неделе? 💎

- 17 августа 2025, 19:17

- |

На этой неделе компании продолжат публиковать итоги своей работы в первом полугодии.

— 🔌 Ленэнерго #LSNG опубликует финансовые результаты по РСБУ за 1 полугодие 2025 г.

Во вторник:

— 📱 МТС #MTSS опубликует финансовые результаты по МСФО за 2 квартал 2025 г.

— 📱 МТС Банк #MBNK опубликует финансовые результаты по МСФО за 2 квартал 2025 г.

В среду:

— 🏦 Т-Инвестиции #T совет директоров даст рекомендацию по дивидендам за 1 полугодие 2025 г.

— 🚗 Европлан #LEAS опубликует финансовые результаты по МСФО за 1 полугодие 2025 г.

— 📱 ЦИАН #CNRU опубликует финансовые результаты за 1 полугодие 2025 г.

— 🍏 FixPrice #FIXP начнутся торги акциями на Мосбирже

— 🏦 данные по недельной инфляции

В четверг:

— 🏦 Т-Технологии #T опубликует финансовые результаты по МСФО за 1 полугодие 2025 г.

— 🔋 Новатэк #NVTK совет директоров даст рекомендацию по дивидендам за 1 полугодие 2025 г.

— 🛡 Софтлайн #SOFL опубликует финансовые результаты по МСФО за 1 полугодие 2025 г.

— 🏚 МГКЛ #MGKL опубликует финансовые результаты по МСФО за 1 полугодие 2025 г.

( Читать дальше )

💡 «Интер РАО»: CAPEX растет, но горит яркий свет в конце тоннеля

- 14 августа 2025, 13:57

- |

Энергетическая компания представила позитивные финансовые результаты по МСФО за первое полугодие 2025 года:

🟢Выручка выросла на 12,4% год к году и составила 818,1 млрд рублей.

🟢Чистая прибыль выросла на 4,3%, до 82,9 млрд рублей.

🟢EBITDA выросла на 17% и составила 93,3 млрд рублей.

🟢Операционные расходы также выросли на 12,9%, до 757,6 млрд рублей.

🟢CAPEX — 69,2 млрд рублей (+60,6%).

🟢Капитал на конец периода вырос на 4,7%, до 1,08 трлн рублей. Чистая денежная позиция — 358 млрд рублей.

Отчет «Интер РАО» за первое полугодие 2025 года вышел даже чуть лучше ожиданий и превзошел консенсус по результатам II квартала. Компания продемонстрировала рост всех ключевых показателей, хотя темпы увеличения чистой прибыли начали замедляться, в первую очередь из-за роста налоговых выплат и существенного увеличения капитальных затрат. Руководство подтвердило, что не планирует дополнительный выкуп акций, но намерено сохранить практику выплаты дивидендов не ниже 25% от чистой прибыли.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- rts

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал