опционы

Здесь вы найдете самую полную в российском интернете коллекцию актуальных записей по торговле опционными контрактами, опционных стратегиях, вопросах по опционам.

Круглое тащу, квадратное качу

- 26 июня 2019, 14:27

- |

Приближается к финишу первая зачетная неделя конкурса. Новые знакомства, обмен мнениями, срач и оскорбления уже в достаточном количестве.

Собственно, как мы (со Стас Бржозовский ) и ожидали, если убрать из правил самоубийственные ограничения, то работа становится более логичной.

Для разминки никакой особой гениальности придумывать не стали. Продавали ненужное и усердно молились.

RIU9 27Jun

( Читать дальше )

- комментировать

- ★1

- Комментарии ( 30 )

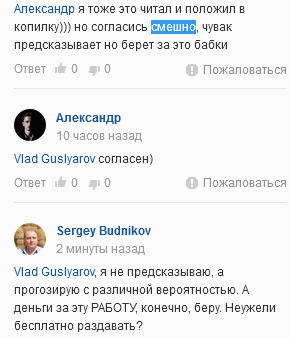

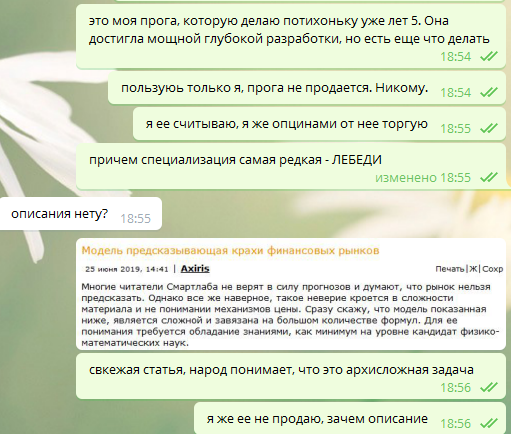

Вы покупаете, я продаю. НИОКР из области фантастики.

- 26 июня 2019, 11:45

- |

Вот чудики. Они хотят, чтобы я работал на всех бесплатно.

Поэтому не удивляюсь, что наша страна еще в *опе. Таких людей навалом.

А что, собственно, могу предложить достопочтенной публике?

Тут у меня спрашивали:

( Читать дальше )

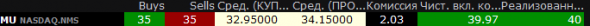

Прогноз опять подтвержден. Постоянно, регулярно.

- 25 июня 2019, 23:34

- |

smart-lab.ru/blog/545981.php

Покупал. Аж 3 раза перезаходил. Все три в +.

Показываю самый свежий заход, только что.

( Читать дальше )

Торговая идея по золоту

- 25 июня 2019, 18:35

- |

Золото, это тот инструмент, который сейчас очень сильно перекуплен. Существует целый спектр факторов, толкающих цену на золото вверх:

- Ослабление доллара

- Риск валютный войн

- Политическая нестабильность в Европе

- Торговые войны

- Скупка золота различными ЦБ

Все это создает значительный перекос в сторону спроса, который вылился в стремительное движение вверх:

Но проблема в том, что тот темп снижения ставок, которое закладывает рынок вероятно не будет оправдан, ведь безработица на низком уровне, и рост экономики продолжается. Поэтому маловероятно, что ФРС пойдет на значительное снижение ставки в такой ситуации. Что может сильно разочаровать покупателей золота. Так же в рынке существуют технические признаки перекупленности, и вероятно, стоит ожидать остановки роста цен в ближайшее время. В такой ситуации стоит рассмотреть продажу опционов Кол. Например 1700 за 220$ на 63 дня (но лучше всего торговать конструкции с закрытым риском). Для тех, кто хочет детальнее ознакомиться со стратегией продажи опционов, бесплатная методичка тут: https://veneracapital.com/trejderam/curs/kak-dobitsya-80-pribyilnyix-sdelok?utm_source=smart-lab

иГРЫрАЗУМа 2019: моя стратегия

- 25 июня 2019, 11:23

- |

Господа алго-трейдеры и опционщики, накидайте пожалуйста API, которые Вы используете?

- 25 июня 2019, 11:17

- |

иГРЫрАЗУМа 2019: мысли "шо делать если"

- 25 июня 2019, 09:58

- |

Так вот. Исходя из прочитанного и услышанного, я понимаю, что при управлении позицией, прибыльной или убыточной, нужно стремиться делать две вещи (убираем пока тему дельта-хэджа, про нее достаточно написано у коллег):

1. По возможности уменьшать ее стоимость

2. Перемещать риск вслед за рынком.

Если бы времени до экспирации осталось меньше, чем сейчас, я бы сделала вот так:

1. Закрыла бы профитные проданные путы 125000, зафиксировав 1400п профита (2 по 700).

2. Продала бы путы страйк 140 000 по 4950п в кол-ве 3 штуки

3. На профит купила бы путы страйк 127500 в количестве 3 штуки по 510п

ГО позиции до коррекции было 34249п

( Читать дальше )

Хочу купить дальние опционы на доллар-рубль

- 25 июня 2019, 08:58

- |

Нужна помощь в расчете гамма-дельта нейтральной позиции

- 24 июня 2019, 18:50

- |

Например, есть пара GDX*231-GLD*145. Соотношение объемов в паре 1.59. Нужно купить пут по GDX и кол по GLD. Правильна ли будет следующая логика в опционах на GDX и GLD:

гамма GDX 0.0215696, гамма GLD 0.0065699 0.0215696/0.0065699=3.28. GLD должно быть в 3.28 раза больше.

GDX*231-GLD*145*3.28

GDX*231-GLD*475

дельта GDX -0.334107, дельта GLD 0.736939 0.736939/0.334107=2.2. GDX должно быть в 2.2 раза больше

GDX*231*2.2-GLD*475

GDX*508-GLD*475 Т.е соотношение примерно 1:1.В итоге берем пару GDX*1 бай пут — GLD*1 бай кол

Или гаммы и дельты так нельзя смешивать в расчетах?

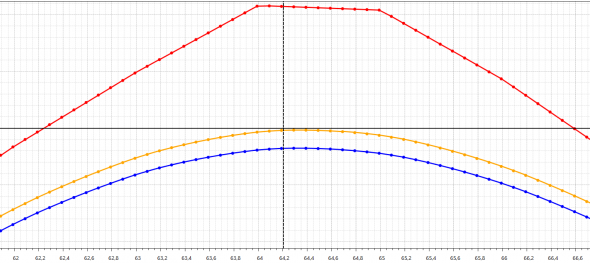

Голые продажи волатильности. Моделирование различных сценариев поведения рынка в программе Option Workshop.

- 24 июня 2019, 17:37

- |

Коллеги, всем добра!

Позвольте поделиться с вами результатами моделирования поведения непокрытых проданных опционов различных опционных конструкций при различных сценариях поведения рынка и сравнение полученных результатов с моментами, озвученными в свое время презентациях Ильи Коровина «Продажа волатильности» (к примеру, здесь: https://www.youtube.com/watch?v=b8wGLcWMkHE).

По данной теме сломано немало копий, имеются как сторонники голых продаж, так и их яростные противники, имеются большие разночтения по вопросам защиты проданных кроев и пр. Недавние события показывают, что голые продажи могут разматывать довольно серьёзные счета не только на нашей бирже, что можно было бы списать на ее несовершенство и происки брокеров, но и на вполне успешных и надежных западных брокерских площадках. Также, увидел открытые позиции с непокрытыми продажам у участников конкурса БОТ, думаю, им тоже будет любопытно посмотреть на результаты. Предлагаю попытаться разобраться в данном вопросе путем попытки моделирования различных сценариев поведения рынка, используя для этого возможности программного обеспечения Option Workshop.

Идея следующая. Расчет будем вести исходя из суммы на счете 1 млн, ГО для наглядности эксперимента грузим практически полностью на 90-95%. Рынок на момент формирования теоретических позиций следующий:

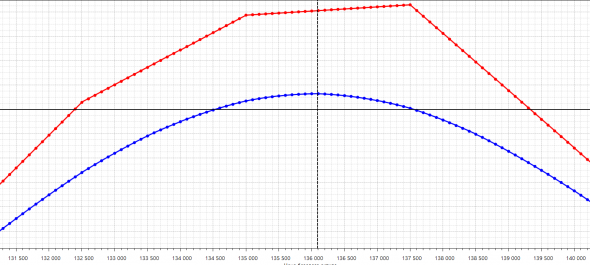

Рис. 1 Дневной график РТС сентябрьской экспирации.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- коронавирус

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал