SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

опционы

Здесь вы найдете самую полную в российском интернете коллекцию актуальных записей по торговле опционными контрактами, опционных стратегиях, вопросах по опционам.

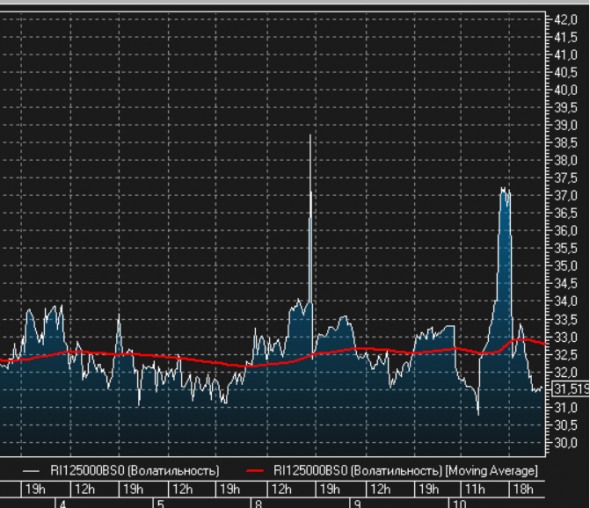

Починилась биржевая волатильность

- 11 июня 2020, 11:10

- |

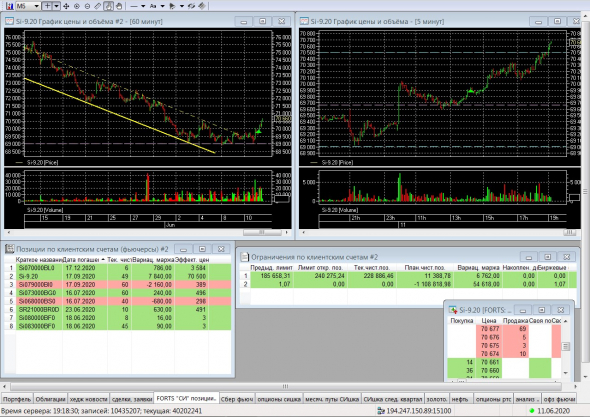

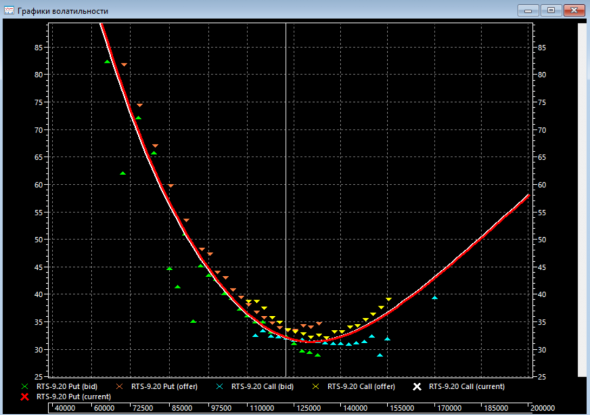

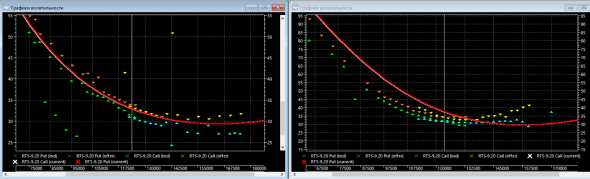

По поводу моего вчерашнего недовольства (тут и тут). Сегодня починился расчет биржевой волатильности.

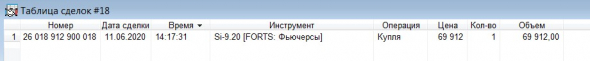

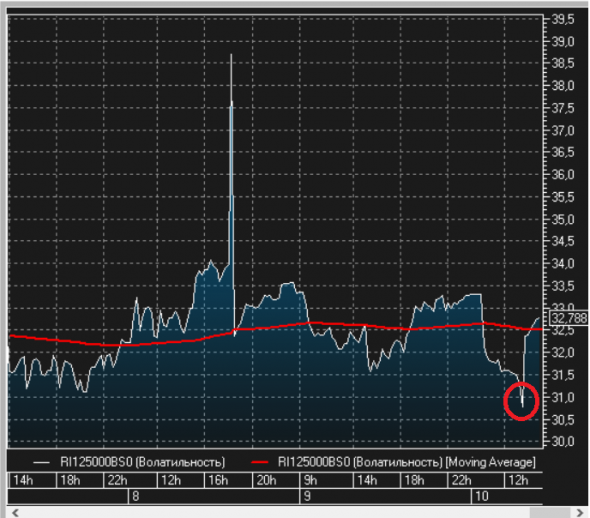

Вчера выглядело так (справа):

( Читать дальше )

Игры с волой

- 10 июня 2020, 23:17

- |

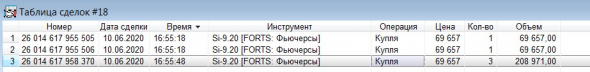

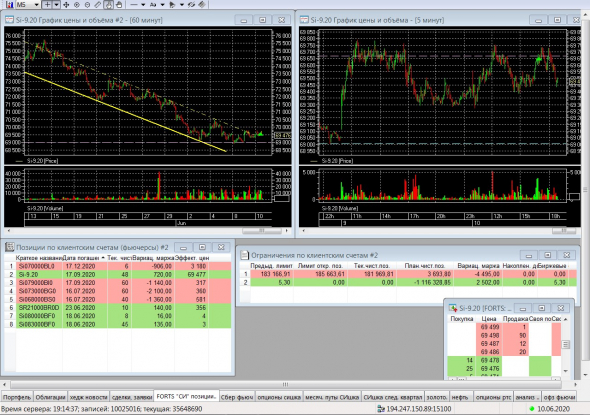

Как мне объяснили (тут и тут), биржа считает черт знает как волатильность, поэтому не стоит на это обращать внимания; а вот было неприятно, когда утром денег забрали, днем денег дали и потом опять денег забрали. И раньше я всегда ориентировался на цифири в Quik, а теперь в смятении, и даже нет уверенности, что в OptionWorkshop, который тестирую уже пару дней, считает правильно, т.к. отображал такую же ахинею.

Продажа волатильности

- 10 июня 2020, 22:53

- |

Посмотрел несколько вебинаров известных опционщиков, которые занимались продажей волатильности на опционах. Один из докладчиков, насколько мне известно, имеет проблемы после апреля 18 года, а второй не имеет интереса к нашему рынку, хотя и занимался ММ.

С удивлением для себя узнал, что роллирование — закрыть текущую позицию и открыть дальше бОльшим сайзом. В моих принципах это огромное зло — усреднения и мартингейлы разного рода, и очень трудно это принять для себя.

Еще из интересных мнений: ущербность кондора перед продажей обычного стрэнгла, т.к. никто не будет сидеть и смотреть, как рынок ползет к краю, поэтому покупать крыло, которое уменьшает риск, не стоит, так как профит тоже уменьшается.

В общем, то, что меня всегда настораживало — подтвердилось. Пренебрежение риском в очень редких ситуациях, которые могут вынести трейдера с рынка, и которыми даже гуру опционов пренебрегают, а именно — быстрый пролет большого расстояния, когда мышкой не успеешь шевельнуть, не то, чтобы закрыть что-то или отроллировать. Находиться перед терминалом необходимо. Естественно, подобные схемы принять не могу.

( Читать дальше )

С удивлением для себя узнал, что роллирование — закрыть текущую позицию и открыть дальше бОльшим сайзом. В моих принципах это огромное зло — усреднения и мартингейлы разного рода, и очень трудно это принять для себя.

Еще из интересных мнений: ущербность кондора перед продажей обычного стрэнгла, т.к. никто не будет сидеть и смотреть, как рынок ползет к краю, поэтому покупать крыло, которое уменьшает риск, не стоит, так как профит тоже уменьшается.

В общем, то, что меня всегда настораживало — подтвердилось. Пренебрежение риском в очень редких ситуациях, которые могут вынести трейдера с рынка, и которыми даже гуру опционов пренебрегают, а именно — быстрый пролет большого расстояния, когда мышкой не успеешь шевельнуть, не то, чтобы закрыть что-то или отроллировать. Находиться перед терминалом необходимо. Естественно, подобные схемы принять не могу.

( Читать дальше )

Заметки к июньской экспирации SPX

- 10 июня 2020, 16:57

- |

Приближающаяся июньская экспирация опционов велика, но по некоторым иным соображениям — скорее всего эти опционы будут генерировать движения меньшей силы на рынке акций, чем можно предположить исходя из их открытого интереса.

( Читать дальше )

- Экспирация велика.

1.8 триллионов долларов в опционах на SPX, экспирирующихся 19 июня делает её третьей по размеру в истории не-декабрьской экспирацией. Добавьте к этому $230 миллиардов опционов на SPY и $250 на всякие E-mini. Даже если дельта-хедж этой мега-кучи не будет и возить рынок туда-сюда сам по себе, то просто клиринг сам по себе освободит много средств трейдеров, которые можно будет затем двинуть в рынок. - Распределение опционов по страйкам таково, что результирующая общая гамма незначительна. Всего $80 миллиардов положительной SPX гаммы, в основном из-за того, что позиции накоплены в дальних от текущей цены страйках. Пик концентрации в 2800-2900 страйках.

- Июньские колов больше, чем путов, по сравнению с обычной экспирацией. 43% против 35-40 обычных. Причем большинство активности происходило в ITM колах.

( Читать дальше )

Вопрос по опционам

- 10 июня 2020, 09:01

- |

Друзья!

Простой вопрос для тех, кто торгует опционами на российском рынке.

Если я куплю опцион и цена пойдет сильно против меня, то закроют меня по маржинколу, как на фьючах, или нет? Или при покупке я теряю только премию? Если теряю только премию, то почему опционы маржируемые?

Буду признателен за ответ.

Простой вопрос для тех, кто торгует опционами на российском рынке.

Если я куплю опцион и цена пойдет сильно против меня, то закроют меня по маржинколу, как на фьючах, или нет? Или при покупке я теряю только премию? Если теряю только премию, то почему опционы маржируемые?

Буду признателен за ответ.

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- коронавирус

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал