операционные результаты

Юнипро в 1 квартале увеличила производство электроэнергии на 14,7%

- 26 апреля 2022, 16:09

- |

В январе-марте 2022 года электростанции ПАО «Юнипро» выработали 14,7 млрд. кВт.ч электроэнергии (+14,7% по сравнению с аналогичным периодом 2021 года).

Производство тепловой энергии в отчетном периоде составило 757 тыс. Гкал. (-19,5% по сравнению с 1 кварталом 2021 года).

В I квартале 2022 года станции ПАО «Юнипро» увеличили производство электроэнергии на 14,7% — Юнипро (unipro.energy)

- комментировать

- Комментарии ( 0 )

Норникель сохранил ранее озвученный производственный план - Промсвязьбанк

- 26 апреля 2022, 14:27

- |

Производство никеля выросло на 10% г/г, до 52 тыс. т на фоне восстановления добычи на рудниках, которые в прошлом году простаивали из-за аварии. Объёмы производства металлов платиновой группы наоборот снизились (производство платины составило 163 тыс. унц (-12% г/г), объём палладия упал на 8% г/г, до 706 тыс. унц), что обусловлено сильными показателями прошлого года, когда компания из-за сложившейся ситуации с «Таймырским» и «Октябрьским» существенно повысила переработку накопленных запасов.

Опубликованные операционные результаты оказались в рамках наших ожиданий. Однако отметим несколько позитивных факторов. Во-первых, несмотря на проблемы из-за нарушения логистических цепочек и повышенного санкционного давления, Норникель сохранил ранее озвученный производственный план. Во-вторых, компания продолжает реализацию своих инвестиционных программ.Промсвязьбанк

Высокие цены на реализуемую продукцию привели РусАгро к рекордной выручке - Промсвязьбанк

- 26 апреля 2022, 13:28

- |

За 1кв. текущего года выручка компании составила 63,9 млрд руб. По итогам квартала объём реализации промышленной масложировой и молочной продукции увеличился на 6% г/г, до 325 тыс. т. Объёмы реализации продукции свиноводства составило 77 тыс. т в живом весе (+3% г/г). Реализация сахара снизилась на 12%, до 177 тыс. т. Сельскохозяйственный сегмент продемонстрировал неоднородные показатели. Объём продаж зерновых культур упал на 7%, до 180 тыс. т, а реализации масличных культур выросла на 48%, до 117 тыс. т

Выручка 1 квартала стала рекордной в сравнении с аналогичными периодами прошлых лет, чему способствовали высокие цены на реализуемую продукцию. В целом, опубликованные данные оказались в рамках наших ожиданий.Промсвязьбанк

Производство никеля у ГМК Норникель в 1 квартале выросло на 10%, производство МПГ снизилось. Прогноз на 22 г подтвержден

- 25 апреля 2022, 16:57

- |

В первом квартале 2022 года объем производства никеля составил 52 тыс. тонн, что на 10% выше первого квартала 2021 года

В первом квартале 2022 года объем производства меди составил около 91 тыс. тонн, практически на уровне (чуть выше) первого квартала прошлого года

В первом квартале 2022 года производство палладия снизилось на 8% до 706 тыс. унций по сравнению с первым кварталом 2021 года, а платины на 12% — до 163 тыс. унций.

ГМК продолжил программу модернизации на Норильской обогатительной фабрике с целью повышения надежности и безопасности, а также стабилизации объемов переработки рудного сырья.

В настоящее время реализуются новые логистические схемы, а также прорабатываются возможности расширения сотрудничества с альтернативными поставщиками запасных частей, материалов и оборудования.

С учетом реализуемых мер по минимизации негативного влияния от геополитической ситуациимы подтверждаем прогноз производства металлов из российского сырья в рамках заявленного диапазона на 2022 год.

( Читать дальше )

Разделение прогнозов Полиметалла повышает вероятность разделения бизнеса и может являться сигналом рынку - Велес Капитал

- 25 апреля 2022, 15:09

- |

Разделение прогнозов повышает вероятность разделения бизнеса и может являться сигналом рынку.Жителев Сергей

ИК «Велес Капитал»

Прогноз производства золотого эквивалента в 2022 году сохраняется на уровне 1,7 млн унций (в России – 1,2 млн унций и в Казахстане 0,5 млн унций). Среднесрочный прогноз представлен без разбивки по странам и составляет в 2023 году 1,65 млн унций (-6%), 1,7 млн унций в 2024 году (-6%), 1,7 млн унций в 2025 году (-8%), 1,8 млн унций в 2026 году (-5%). Из-за санкций прогноз по всем годам снижен от -5% до -8% по сравнению с предыдущими значениями.

( Читать дальше )

ОГК-2 в 1 квартале увеличила выработку электроэнергии на 13,8%

- 25 апреля 2022, 14:42

- |

Электростанции компании выработали 13,9 миллиарда кВтч, что на 13,8% выше показателя аналогичного периода прошлого года (12,2 миллиарда кВтч)

Отпуск тепловой энергии с коллекторов ТЭС составил 1,8 миллиона Гкал, что на 13,5% ниже аналогичного показателя 2021 года (2,1 миллиона Гкал)

ПАО «ОГК-2» (ogk2.ru)

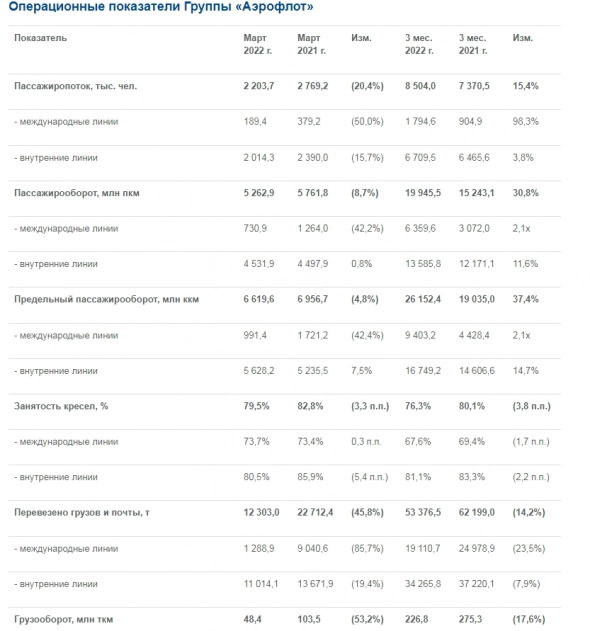

Общий объём перевозок Группы Аэрофлот в марте составил 2,2 млн пассажиров, что на 20,4% ниже аналогичного периода 2021 г, Пассажиропоток за 1 квартал +15%

- 25 апреля 2022, 13:02

- |

Ключевые результаты Группы «Аэрофлот» в марте 2022 года:

- Общий объём перевозок составил 2,2 млн пассажиров, что на 20,4% ниже аналогичного периода 2021 года.

- На внутренних линиях перевезено 2,0 млн пассажиров, что на 15,7% ниже аналогичного периода 2021 года.

- Процент занятости пассажирских кресел снизился на 3,3 п.п. по сравнению с аналогичным периодом 2021 года и составил 79,5%.

- Авиакомпания «Победа» перевезла 910,9 тыс. пассажиров, процент занятости кресел составил 92,2%.

Новости | Aeroflot

Выработка электроэнергии Мосэнерго в I квартале осталась на прежнем уровне

- 25 апреля 2022, 12:29

- |

Электростанции Мосэнерго в январе-марте 2022 года выработали 19,3 млрд кВт∙ч электроэнергии — на 0,5% меньше показателя за аналогичный период 2021 года (19,4 млрд кВт∙ч).

Отпуск тепловой энергии с коллекторов ТЭЦ, районных и квартальных тепловых станций «Мосэнерго» составил 34,4 млн Гкал, что на 10,5% ниже аналогичного показателя 2021 года (38,5 млн Гкал).

«Мосэнерго» в I квартале 2022 года сохранило выработку электроэнергии на уровне предыдущего года (gazprom.ru)

Полиметалл подтвердил производственный прогноз на 2022 год - Атон

- 25 апреля 2022, 11:26

- |

Объем выпуска продукции Полиметалла в 1К22 составил 372 тыс. унций в золотом эквиваленте (-6% г/г) из-за ожидаемого снижения содержания металла в руде на месторождениях Албазино и Светлое. Выручка увеличилась на 4% г/г до $616 млн вследствие роста цен на сырьевые товары. Чистый долг вырос до $1.98 млрд с $1.65 млрд на конец 2021). По прогнозам компании, общие денежные затраты (TCC) в 2022 окажутся в диапазоне $850-950/унция золотого эквивалента (ранее ожидалось $850-900/унция з.э.), полная себестоимость (AISC) — $1 200-1 300/унция з.э. (против $1 100-1 200/унция з.э.), а капзатраты — $650 млн (против $700 млн).

Полиметалл подтвердил производственный прогноз на 2022 на уровне 1.7 млн унций в золотом эквиваленте, в то время как прогноз на 2023 снижен до 1.65 млн унций (ранее прогнозировалось 1.75 млн унций). Компания также отмечает, что проект второй автоклавной линии Амурского ГМК (АГМК-2), вероятно, будет отставать от первоначального графика на 6 месяцев. Сегодня Полиметалл проведет День аналитика и инвестора в 13:00 МСК (11:00 по Лондону).Атон

Продажи Ленты в 1 квартале выросли на 23,4% год к году, до ₽132,4 млрд, прогноз на 22 г отозван

- 25 апреля 2022, 10:22

- |

• Продажи выросли на 23,4% год к году до 132,4 млрд руб.

• Розничные продажи достигли 130,5 млрд руб., увеличившись на 23,3% год к году.

• Сопоставимые продажи выросли на 7,8%, в то время как средний чек LFL увеличился на 9,4%.

• Онлайн-продажи выросли на 184,2% год к году до 10,8 млрд руб.

• Компания открыла 44 магазина малых форматов на валовой основе.

• Общая торговая площадь увеличилась на 16,4% и составила 1 772,4 тыс кв. м.

• Валовая прибыль составила 30 млрд руб., увеличившись на 28,2%. Валовая маржа выросла на 86 б.п. и достигла 22,7%.

• EBITDA составила 6,9 млрд руб., маржа EBITDA составила 5,2%.

• Капитальные расходы составили 4,0 млрд руб., увеличившись на 25% год к году.

• Отношение чистого долга к EBITDA (за последние 12 месяцев) составило 1,8x по сравнению с 1,4x на 31 декабря 2021 года.

В 1 квартале 2022 года продажи «Ленты» выросли на 23,4% и достигли 132,4 млрд руб. Розничные продажи увеличились на 23,3% до 130,5 млрд руб. по сравнению с 105,9 млрд руб. в 1 квартале 2021 года, что произошло благодаря росту сопоставимых розничных продаж на 7,8%, а также органическому и неорганическому росту торговой площади на 16,4%. Общая плотность продаж в 1 квартале 2022 года выросла на 2,6% год к году.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал