обучающеевидео

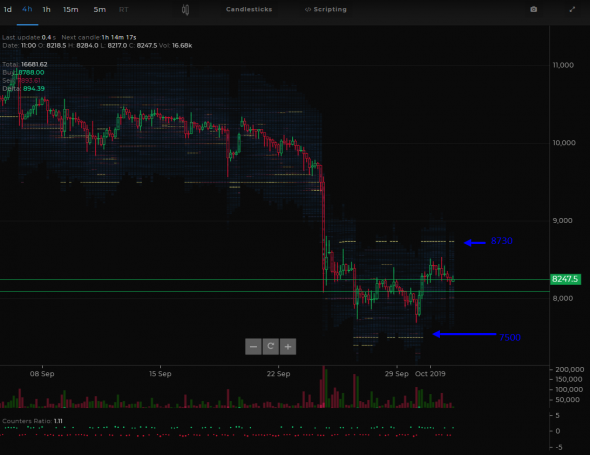

Ждем падения BTC

- 02 октября 2019, 14:23

- |

Обзор рынка на 2 октября 2019

#BTCUSD

Анализ ликвидности на фьючерсном рынке биткоина подсказывает о дальнейшем снижении, однако согласно последним данным возможен рост цены до уровня 8730

Крупные сделки в течении последних 8 часов идут на продажу

( Читать дальше )

- комментировать

- 685

- Комментарии ( 0 )

Будет ли падение индекса SP500 на этой неделе при снижении ВВП?

- 23 сентября 2019, 10:59

- |

Обзор рынка на 23 сентября 2019

#SP500

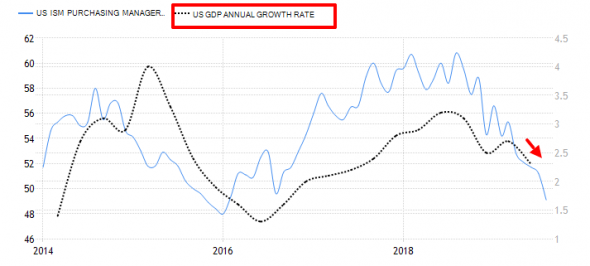

Прошлая неделя была ознаменована снижением процентной ставки в США с 2.25% до 2%, однако смягчение монетарной политики США не привело к росту фондового рынка и соответственно индексов. На этой неделе в четверг будет опубликован ВВП США, на котором по поведению опережающего индикатора PMI от ISM можно сделать заключение, что показатели темпов роста будут ниже предыдущих и это способствует снижению цен на акции и как следует также снижение цен на индексы. Однако это событие произойдет в четверг и пока можно воспользоваться моментом, чтобы собрать позиции на понижение еще до публикации данных.

Технический анализ подсказывает о не преодолении сопротивления в районе месячной волатильности 3004, а совокупная понижающаяся ежедневная динамика по Stock Exchange Delta Volume с фондовых бирж NYSE, NASDAQ и AMEX подсказывает падение индексов к зонам дневной, недельной и месячной волатильности. А также открытие европейских фондовых бирж с понижением подсказывает о дальнейшем снижении индекса SP500

( Читать дальше )

Итоги после процентной ставки США

- 19 сентября 2019, 14:57

- |

Итоги после процентной ставки США

Обзор рынка на 19 сентября 2019

#SP500

18 сентября 2019 года было объявлено о снижении процентной ставки в США и по сути должно было поддержать американский рынок акций и спровоцировать движение по фондовым индексам, однако кроме небольшого всплеска ничего не произошло. Процентная ставка была снижена на 0.25 базисных пунктов с отметки 2.25% до 2%, к впрочем и говорилось в предыдущих статьях. Однако важно помнить, что смягчение монетарной политики ФРС это не краткосрочные спекуляции и задача центробанка в условиях снижения процентных ставок — это увеличение выдачи кредитов для развития бизнеса. А на сколько это произойдет быстро нет необходимости говорить. Также стоит отметить, что негативные отчеты PMI и NMI задают тон в оценки ВВП США и крупные капиталы все же воздерживаются от инвестиций до публикации отчета, который произойдет 26 сентября 2019.

С точки зрения технического анализа, то индекс SP500 находится на зоне сопротивления месячной волатильности в районе (3004)

( Читать дальше )

Обзор рынка на 13 сентября 2019

- 13 сентября 2019, 13:33

- |

#SP500

Вчера, в четверг фондовый рынок США не сильно были расположены к росту и большинство акций закрылось с небольшой прибылью в течении дня. Nasdaq exchange volume direction был хотя и в положительной зоне, однако так не получил векторного направления. Беря в учет то, что этот показатель уже несколько дней находиться в положительной зоне, то сегодня стоит ожидать некоторой коррекции вниз. На открытии фондового рынка США можно будет понаблюдать за этим показателем для принятия торгового решения.

Немецкий индекс сегодня показывает положительную динамику роста, что также помогает в росте SP500, а также открытие фондовых рынков Европы дало всплеск волатильности и толчок для ряда индексов.

Настроения на фьючерсном рынке первой тройки фондовых индексов DowJones 30, SP500, NASDAQ 100 находятся в несколько противоречащих векторах направления. Индекс DowJones вчера крайне странно повел на открытии рынка. Кумулятивная дельта этого инструмента имела крупные скачки и после этого двинулась в сторону падения. Однако SP500 и NASDAQ 100 имеют положительную динамику.

( Читать дальше )

Обзор рынка на 12 сентября 2019

- 12 сентября 2019, 11:57

- |

Обзор рынка на 12 сентября 2019

#SPX500

Несколько дней назад сделал прогноз относительно роста индекса SPX500 и как и говорил мы наблюдаем рост. Шесть дней подряд объемы на бирже NASDAQ сигнализируют о покупках, а немецкий индекс 30 компаний без откатов растет каждый день. Это очень благоприятное время для покупок, которые можно сегодня сделать от зон дневной (2996) и недельной (2972) волатильности, однако при закреплении цены ниже (2970), все же рекомендую продажи с ближайшей целью зона месячной волатильности (2935). Не забываем, что основное время для движения цены на американских фондовых индексах после открытия рынка акций в США.

Кумулятивная дельта индексов DowJones 30, NASDAQ 100 и SP500 находится в восходящей и коррелированной тенденции относительно друг друга, что делает возможность для покупок более обоснованной

( Читать дальше )

Обзор рынка на 9 сентября 2019

- 09 сентября 2019, 13:46

- |

#SPX500

Сегодня хочу подытожить прошлую неделю по фондовому рынку. Согласно техническому анализу индекс SPX500 довольно хорошо подрос. От недельного минимума в районе 2890 цена к четвергу уже достигла отметки 2976 где находиться зона месячной волатильности и в пятницу цена не опускалась ниже, что в свою очередь сигнализирует о дальнейшем росте. Рост цен на акции на бирже NASDAQ подтверждают это три дня подряд.Также возможны коррекционные движения в зону дневной волатильности 2964 и зону недельной волатильности 2940.

Однако несмотря на негативные отчеты PMI за август, решение о процентной ставке, которое будет принято на заседании FED 18 сентября будет понижено до отметки 2% с текущих 2.25%. И это простимулирует крупные фонды продолжить вкладывать капиталы в компании при этом изменяя соотношения портфелей в пользу акций и возможным закрытием позиций по казначейским облигациям. На текущий день математический расчет гипотетической процентной ставки США равен 1.87%

( Читать дальше )

Обзор от Артем Яськив @smart4trader 5 сентября 2019

- 05 сентября 2019, 11:07

- |

#SPX500

В среду после открытия фондового рынка США наблюдалось повышение цен на акции на бирже NASDAQ, что послужило драйвером для роста цены на SPX500, как и впрочем на DowJones 30 и NASDAQ 100. С начала торговой сессии индекс SPX500 сначала немного опустился, но все же сильный совокупные покупки на NASDAQ все же повлияли на цену и закрытие рынка в среду было в положительной стороне.

В начале четверга цена закрепилась за зоной верхней недельной волатильности 2948 и целью является верхняя зона месячной волатильности 2996. Однако мне не дает покоя мысль о негативных отчетах PMI (ISM) и я все же думаю, что к концу месяца цена на индекс SPX500 все же будет в красной зоне. С другой стороны, снижение процентной ставки 18 сентября может служить создавать поддержку для всего фондового рынка и поднимать цену всех фондовых индексов США. Текущая арифметическая процентная ставка 1.82%, что говорит о большей вероятности смягчения политики ФРС и более дешевые кредиты делают бизнес более прибыльным и соответственно крупные капиталы будут больше вкладывать в фондовый рынок.

( Читать дальше )

#SPX500 обзор от @smart4trader 3 сентября 2019

- 03 сентября 2019, 11:48

- |

#SPX500 обзор от @smart4trader 3 сентября 2019

SPX500

Вчера, в понедельник в США был выходной и по сути все действия участников рынка индексов были только спекулятивными. Данных с биржи NASDAQ не поступало и соответственно трудно было определить в какую из позиций входить. Также пониженная ликвидность создала повышенную волатильность рынка внутри дня. В пятницу SPX500 встретил сопротивление в районе месячной зоны волатильности 2933. С открытия рынка акций в пятницу по сегодняшний день цена продолжает снижаться и находится между двумя зонами дневной 2911 и недельной 2889 волатильности. Открытие европейского рынка также показывает снижающуюся тенденцию, а это в свою очередь негативно сказывается на цене всех индексов.

Важным сегодняшним событием будет публикация отчетов PMI по производству в США и это событие подскажет дальнейшее направление рынка до решения по процентной ставке США (18 сентября 2019), которая по все видимости будет еще понижена до отметки 1.75% о чем свидетельствую математический расчет на основе 30-дневных облигаций где большинство экспертов в размере 97.3% говорят о снижении до диапазона 2% — 1.75% с текущего уровня 2.25% установленного 31 июля 2019.

( Читать дальше )

Биржевой стакан и принципы исполнения ордеров

- 26 июня 2019, 17:30

- |

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- rts

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал