облигации

ДОМ.РФ (ранее Агентство ипотечного жилищного кредитования) — Прибыль мсфо 6 мес 2022г: 12,761 млрд руб (-21% г/г)

- 01 сентября 2022, 21:10

- |

ДОМ.РФ — мсфо

Общий долг на 31.12.2019г: 870,473 млрд руб

Общий долг на 31.12.2020г: 1,192.10 трлн руб

Общий долг на 31.12.2021г: 1,666.44 трлн руб

Общий долг на 30.06.2022г: 1,641.63 трлн руб

Чистые процентные доходы 2020г: 24,039 млрд руб

Чистые процентные доходы 6 мес 2021г: 16,403 млрд руб

Чистые процентные доходы 2021г: 35,566 млрд руб

Чистые процентные доходы 6 мес 2022г: 28,079 млрд руб

Прибыль 2018г: 19,284 млрд руб

Прибыль 6 мес 2019г: 10,226 млрд руб

Прибыль 2019г: 20,346 млрд руб

Прибыль 6 мес 2020г: 14,948 млрд руб

Прибыль 2020г: 26,320 млрд руб

Прибыль 1 кв 2021г: 7,320 млрд руб

Прибыль 6 мес 2021г: 16,199 млрд руб

Прибыль 9 мес 2021г: 27,394 млрд руб

Прибыль 2021г: 33,308 млрд руб

Прибыль 6 мес 2022г: 12,761 млрд руб

дом.рф/upload/iblock/75a/idtzdlwj6glgnjtz17muvsi8m3zsemqs.pdf

дом.рф/investors/reports/msfo/

( Читать дальше )

- комментировать

- 213

- Комментарии ( 0 )

«МСБ-Лизинг» готовится к VI облигационной эмиссии. Старт реализации выпуска состоится в период с 12 по 15 сентября 2022

- 01 сентября 2022, 18:13

- |

Параметры VI облигационного выпуска (серия 002P-06)

| Объём выпуска: | 200 000 000 ₽ |

| Предполагаемая купонная ставка: | 14.5 % годовых (YTM ≈ 15.8%) |

| Срок обращения: | 720 дней (24 купонных периода) |

| Амортизация займа: | равномерная ежемесячная, начиная с 7-го купонного периода |

| Выплата купонного дохода: | ежемесячно |

Номинал одной облигации: |

1 000 ₽ |

Андеррайтер: |

ЗАО «СБЦ» (GrottBjorn) |

ПВО: |

ООО «РЕГИОН Финанс» |

Факторы инвестиционной привлекательности

- Высокая обеспеченность собственными средствами;

- Существенно положительный Cash Flow (соотношение портфель/долг=2.2х);

- Лизинговый портфель диверсифицирован как по отраслям и видам техники, так и по долям на каждого клиента;

- Абсолютная открытость и прозрачность ведения бизнеса;

- Рейтинг кредитоспособности «Эксперт РА» ruBB+ со стабильным прогнозом;

- Более 3 000 инвесторов уже являются держателями наших бумаг;

- Ежегодный обязательный аудит от лидеров рынка;

- Внедрение стандартов МСФО в 2022 году.

( Читать дальше )

Segezha Group планирует собрать заявки на облигации на ₽5 млрд 2 сентября

- 01 сентября 2022, 18:13

- |

Заявки на облигации компания будет собирать с 12.00 до 13.00 мск.

Ориентир по ставке купона составляет 10,75% годовых, что соответствует доходности к погашению 11,19% годовых.

Компания намерена разместить трехлетние биржевые облигации серии 002P-06R с квартальными купонами.

Техническая часть размещения предварительно назначена на 6 сентября.

Организатором выступит «Инвестбанк Синара».

Источник: Segezha Group планирует собрать заявки на облигации 2 сентября — ПРАЙМ, 01.09.2022 (1prime.ru)

Рейтинг АО "МХК "ЕвроХим" - rlBB-

- 01 сентября 2022, 15:26

- |

Во всех пресс-релизах АО «МХК „ЕвроХим“ позиционирует себя как ведущий мировой производитель минеральных удобрений. Для начинающих инвесторов следует обратить внимание, что это действительно так, но в рамках группы компаний Еврохим. Лично сама компания, как таковая, не является производителем удобрений, этим занимаются другие конторы, а вот головная компания, занимается финансированием дочерних структур. Вы, как инвесторы, должны правильно оценивать инвестиционные риски и не размазывать их по всем конторам группы, это чревато, особенно, если вы рассматриваете доходы всей группы по МСФО. Проблема в том, в рамках федерального закона, дочерние структуры не отвечают за долги головной компании, которой Еврохим и является и спасать, в случае дефолта её никто не будет. А теперь изучаем финансовое состояние конторы.

Общие сведения

( Читать дальше )

ЦБ РФ может принять решение о снижении ключевой ставки на 50 б.п., до 7,50%

- 01 сентября 2022, 15:09

- |

Совет директоров Банка России на ближайшем заседании в сентябре 2022 года может принять решение о снижении ключевой ставки на 50 б.п., до 7,50% годовых. Текущие темпы прироста потребительских цен остаются низкими, способствуя дальнейшему замедлению годовой инфляции. Это связано как с влиянием набора разовых факторов, так и со сдержанной динамикой потребительского спроса.

Инфляция в России в июле в годовом выражении замедлилась до 15,1% с 15,9% в июне. Об этом сообщил Росстат. За месяц цены снизились на 0,39%. Основной вклад в дефляцию в июле, как и в июне, внесло снижение цен на продовольственные товары — на минус 1,53% месяц к месяцу. Инфляция на неделе с 23 по 29 августа замедлилась до 14,31% в годовом выражении, дефляция составила 0,16%. На прошедшей неделе цены продолжили снижаться во всех секторах потребительского рынка. Заметнее всего из продуктов подешевели овощи и фрукты, а в сфере услуг стали доступнее туристические поездки. Банк России будет принимать дальнейшие решения по ключевой ставке с учетом фактической и ожидаемой динамики инфляции относительно цели, процесса структурной перестройки экономики, а также оценивая риски со стороны внутренних и внешних условий и реакции на них финансовых рынков. Банк России будет оценивать целесообразность снижения ключевой ставки во втором полугодии 2022 года. По прогнозу Банка России, с учетом проводимой денежно-кредитной политики годовая инфляция снизится до 12,0–15,0% в 2022 году, 5,0–7,0% в 2023 году и вернется к 4% в 2024 году.

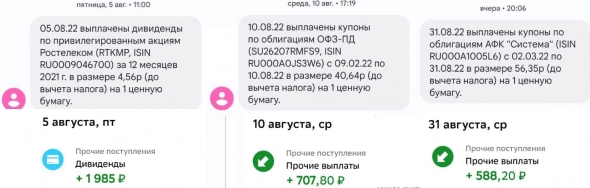

Поступление дивидендов за август 2022 года

- 01 сентября 2022, 14:19

- |

Дивиденды пришли только от Ростелекома в размере 1985 рублей за 500 акций.

Купоны пришли от ОФЗ-ПД 26207 в размере 707,8 за 20 бумаг и от облигаций АФК Система пришло 588,2 рублей за 12 бумаг.

Итого выплаты составили 3281 рублей.

В прошлом году за август пришло 3197,12 рублей дивидендами только от иностранных компаний, от российских пришло 0 рублей.

Еще раз подчеркиваю важность диверсификации своих вложений. За счет покупки облигаций мой пассивный доход является регулярным, пусть пока и не слишком большим.

Делитесь своими выплатами в комментариях!

Подробней в моей статье: zen.yandex.ru/media/investingbymapyceuka/prodoljaiu-delitsia-s-vami-passivnym-dohodom-i-segodnia-rasskaju-kakie-vyplaty-63108ae3f2f2b7437d1b2e7b

Ozon предоставляет информацию в отношении своих облигаций на $750 млн со сроком погашения в 2026г

- 01 сентября 2022, 13:25

- |

31 августа 2022 года — Ozon Holdings PLC (NASDAQ и MoEX: «OZON»), оператор ведущей российской платформы электронной коммерции, предоставляет дополнительную информацию в отношении своих $750 млн 1,875%. старшие необеспеченные конвертируемые облигации со сроком погашения в 2026 году («Облигации»), выпущенные кипрской холдинговой компанией группы Ozon Holdings PLC.

Как сообщалось ранее, 1 июня 2022 года Компания заключила соглашение о приостановлении деятельности для содействия реструктуризации Облигаций со специальной группой держателей Облигаций («Соглашение о моратории») и по существу аналогичное российское соглашение о приостановлении с некоторыми российскими держателями облигаций («Российское соглашение о бездействии» и вместе с Соглашением о бездействии «Соглашения о моратории»).

Соглашения о моратории вступили в силу 1 июня 2022 года и первоначально должны были расторгнуться 30 августа 2022 года с учетом варианта продления. В настоящее время стороны воспользовались этим вариантом и договорились продлить дату прекращения действия соглашений о приостановлении до 13 сентября 2022 года.

( Читать дальше )

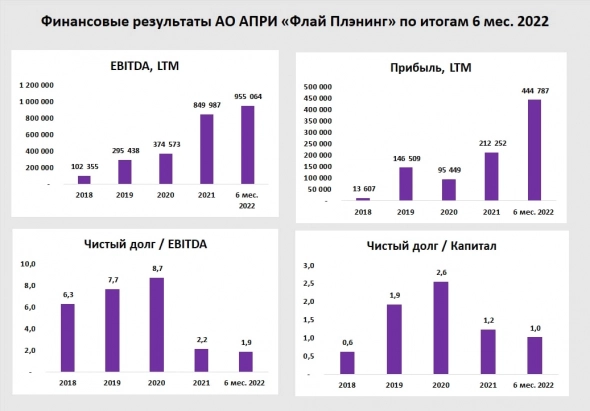

ГК АПРИ Флай Плэнинг: результаты за 6 месяцев 2022 года (по МСФО)

- 01 сентября 2022, 10:47

- |

Крупнейший девелопер Челябинска раскрыл консолидированные данные за первое полугодие:

С 2022 года в активную стадию продаж вошли проекты ассоциированных компаний, в которых доля АПРИ составляет 50%. Если раньше продажи практически напрямую транслировались в выручку, то теперь в отчётности отражается только финансовый результат этих проектов. Сейчас основные продажи приходятся на СЗ Парковый Премиум и СЗ Привилегия-3, финансовый результат по которым за 6 мес. 2022 составил 319 млн и отражается в прочих доходах.

Такая схема позволяет более гибко управлять рисками, получая часть будущей прибыли на этапе продажи доли в СЗ, девелопер не планирует отказываться от этого формата.

Основные цифры отчетности:

- Объем продаж: 2,45 млрд руб., +5% г/г

- Финрез от операционной деятельности: 454 млн руб., +82% г/г

- Чистая прибыль: 280 млн руб., +449% г/г

- Adj. Net Debt/EBITDA 1,89

- Чистый долг: 1,807 млрд рублей против 1,839 млрд рублей на начало года

( Читать дальше )

Коротко о главном на 01.09.2022

- 01 сентября 2022, 08:51

- |

- «ЭБИС» допустил техдефолты при выплате 11-го купона облигаций серии БО-П02 на 5,2 млн рублей и 3-го купона облигаций серии БО-П05 на 18 млн рублей. Ранее компания допустила техдефолты по биржевому выпуску серии БО-П03 на 4,86 млн рублей и коммерческих облигаций серии КО-П06 на сумму 3,49 млн рублей, но позже смогла исполнить обязательства.

- Банк России принял решение о возобновлении эмиссии и госрегистрации выпуска трехлетних облигаций ТД «Русский чай». Регистрационный номер — 4-01-00656-R. Предусмотрена возможность досрочного погашения облигаций по усмотрению эмитента.

- «Антерра» привлекла ИК «ФИНАМ» в качестве со-андеррайтера по выпуску биржевых облигаций серии БО-01.

- Московская биржа зарегистрировала программу облигаций МФК «Быстроденьги» серии 002P объемом 3 млрд рублей. Регистрационный номер — 4-00487-R-002P-02E. Программой предусмотрено размещение по закрытой подписке среди квалифицированных инвесторов. По облигациям предусмотрено обеспечение в форме поручительства. В рамках бессрочной программы бумаги могут размещаться на срок до 10 лет.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- rts

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал