облигации сша

Доходность казначейских облигаций выросла после возобновления сделки с США

- 02 октября 2023, 10:12

- |

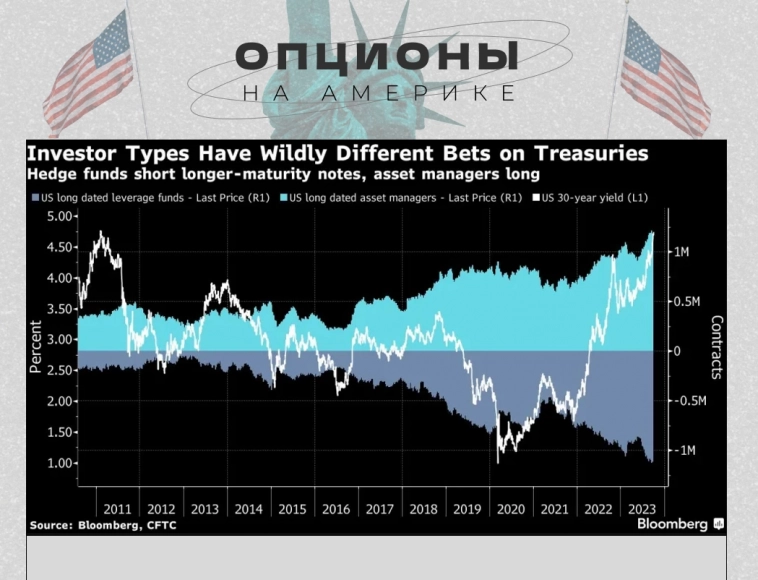

Казначейские облигации начали неделю в минусе после того, как удалось предотвратить приостановку работы правительства США, что устранило точку неопределённости для трейдеров и вернуло их внимание к будущему курсу процентных ставок.

Доходность по 10-летним долговым обязательствам выросла на целых пять базисных пунктов до 4,62%. Доходность пятилетних облигаций выросла на аналогичную величину – до 4,66%, вновь приблизившись к 16-летнему максимуму.

Трейдеры снова сосредоточились на том, что политики США повторяли весь год: что процентные ставки, более высокие и долгосрочные, никуда не денутся. Сделка о финансировании может также побудить инвесторов перенести ставки на ноябрьское повышение ставок с декабря, что усилит медвежьи настроения на крупнейшем в мире рынке облигаций.

«Раньше рынок предполагал, что правительство будет закрыто на ноябрьское заседание, поэтому цены благоприятствовали повышению в декабре», — сказал Кевин Мьюир, бывший трейдер, который сейчас пишет информационный бюллетень MacroTourist. «Я предполагаю, что благодаря этим новым событиям рынок учтет большую вероятность ноябрьского повышения, что будет означать большее давление на переднем конце кривой».

( Читать дальше )

- комментировать

- 256

- Комментарии ( 0 )

Разрушение связи между золотом и реальными процентными ставками может стать сменой парадигмы драгоценного металла — Bloomberg

- 24 сентября 2023, 11:52

- |

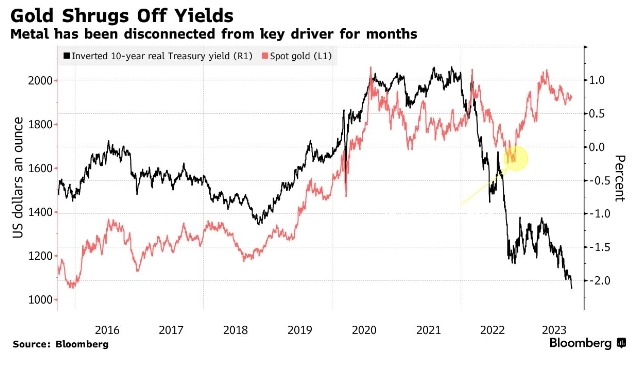

Посколькуставки с поправкой на инфляцию в этом году взлетели до самого высокого уровня со времен финансового кризиса, золото почти не отреагировало. Реальная доходность , измеряемая 10-летними казначейскими ценными бумагами, защищенными от инфляции, или TIPS, в четверг снова подскочила до самого высокого уровня с 2009 года, в то время как спотовое золото в тот же день упало всего на 0,5%. В последний раз, когда реальные ставки были такими высокими, золото стоило примерно вдвое дешевле.

Разрушение связи между золотом и реальными процентными ставками может стать сменой парадигмы драгоценного металла, в результате чего инвесторы будут испытывать трудности с расчетом его «справедливой стоимости» в мире, где старые уравнения, похоже, неприменимы.

( Читать дальше )

Исторические доходности разных классов активов

- 01 сентября 2023, 18:35

- |

В очередных поисках полезной информации, как сохранить и преумножить (ради этого же мы все тут собрались) нашел очень интересную статью Historical Returns on Stocks, Bonds and Bills: 1928-2022 с показателями следующих классов активов S&P 500 (includes dividends), 3-month T. Bill (Real), !0-year T.Bonds, Baa Corp Bonds, Real Estate, Gold.

Данные, понятное дело, по рынку США, Европа пережила этот век слишком бурно, чтобы делать по ней какие-то выводы, а Азия включилась в современный мировой капиталистический рынок всего лишь лет 50 назад и пока мало данных.

Советую забрать там xls файл с расчетами и поковыряться по собственному усмотрению.

Сразу итоги для нетерпеливых

Средняя годовая доходность с учетом инфляции

| S&P500(+divs) | 3-month T.Bill | !0-year T.Bonds | Baa Corp Bonds | Real Estate | Gold | |

| 1928-2022 | 8,27% | 0,31% | 1,88% | 3,91% | 1,28% | 3,21% |

| 1973-2022 | 7,56% | 0,40% | 2,63% | 4,74% | 1,50% | 5,10% |

| 2013-2022 | 10,78% | -1,76% | -1,91% | 1,29% | 4,91% | -0,53% |

( Читать дальше )

Добро пожаловать в мир дорогих денег, высокой инфляции и нестабильности

- 26 августа 2023, 08:07

- |

Цикл высоких процентных ставок в США набирает обороты и это только начало! После долгого снижения ставок с пика инфляции 1980х годов образовался нисходящий канал, которых берет свое начало в 1986 году(смотрите график). Канал был пробит вверх только в начале 2022 года. Мир почти 40 лет жил в вакууме дешевых денег и безоговорочной гигиемонии доллара.

⚠️Перед вами график доходностей 10 летних казначейских облигаций США. Если верить волновой теории Эллиота, то мы сейчас доделываем 5ю подволну в первой растущей волне и после тестирования отметки в районе 4.9%, нас ждет хорошая коррекция, но после, последует мощная третья волна вверх, которая может утащить доходности до 10% и более. Это спровоцирует высокую мировую инфляцию и рост коммодитиз по всему миру.

Источник: https://t.me/s/take_pr

Интерес к золоту снижается на фоне роста доходности казначейских облигаций США до многолетних максимумов — Ъ

- 21 августа 2023, 11:02

- |

«Корпорации США отчитываются о росте прибылей выше прогнозов, рынок труда набирает обороты, но и инфляция тоже. В такой комбинации ФРС имеет все больше возможностей для безболезненного подъема ставки»,— отмечает эксперт по фондовому рынку «БКС Мир инвестиций» Валерий Емельянов. В таких условиях более привлекательными для инвестиций выступают более надежные гособлигации.

«По сути безрисковый актив (казначейские облигации США) стал резко более доходным, что, конечно, не может не отражаться на инвестиционной привлекательности золота»,— отмечает портфельный управляющий УК «Альфа-Капитал» Дмитрий Скрябин.

( Читать дальше )

Доходность государственных облигаций по всему миру выросла до максимума за 15 лет - с кризисного 2008 года — Bloomberg/Forbes

- 17 августа 2023, 17:41

- |

Высокая доходность казначейских облигаций США продолжает привлекать инвесторов, отмечает Bloomberg.

www.forbes.ru/finansy/494775-bloomberg-soobsil-o-roste-dohodnosti-gosobligacij-do-maksimuma-za-15-let?utm_source=forbes&utm_campaign=lnews

Китай 3-й месяц подряд сокращает долю в казначейских бумагах США на фоне ухудшения отношений с Вашингтоном - в июле минус 11,3 млрд $ до 835,4 млрд $ - минимум за 14 лет

- 17 августа 2023, 10:57

- |

tass.ru/ekonomika/18525005

Эксперт назвал два фактора роста биткоина, исключив халвинг

- 14 августа 2023, 13:52

- |

Эксперт по трейдингу и главный рыночный стратег InTheMoneyStocks.com Гарет Солоуэй выделил два важных фактора, которые могут существенно повлиять на цену биткоина (BTC) в ближайшие месяцы.

По его мнению, биткоин скоро выйдет из фазы консолидации, которая с большой долей вероятности сменится восходящим ралли.

Спотовый биткоин-ETF

В частности, эксперт подчеркнул важность влияния от одобрения спотового биржевого фонда (ETF). Это событие придаст индустрии криптовалют бычий импульс, поскольку привлечёт к инвестициям в биткоин большое количество организаций.

ETF — номер один. Спотовый ETF станет большим событием. Я слышал, что спотовый ETF ARK Invest был отложен. Его не отклонили, но задержали… Биткоин немного упал после этих новостей, но некритично.

Доходность государственных облигаций

Кроме того, Солоуэй посоветовал биткоин-инвесторам внимательно следить за доходностью американских государственных облигаций. Он добавил, что если 10-летняя доходность превысит порог в 3,3%, это может создать дополнительное давление на казначейские облигации и спровоцировать продажу правительством США.

( Читать дальше )

Шансы "мягкого приземления" экономики США растут, разгоняя доходности Трежерис

- 02 августа 2023, 15:04

- |

Резкий рост доходностей казначейских облигаций США на всех сроках погашения укрепил позиции доллара на этой неделе. Индекс американской валюты проверил вчера на прочность сопротивление в области 102.50 и в среду возобновил движение вверх:

Цена, как видно, остается в нисходящем коридоре, но энергично растет благодаря сюрпризам в экономических данных США. Сильный рост ВВП во втором квартале и «рывок» в заказах на товары длительного пользования США в июле, чувствительного индикатора ожиданий будущих доходов домохозяйств в США, спровоцировал переоценку шансов еще одного повышения ставки ФРС, а также сценария мягкого приземления экономики США после периода высокой инфляции, вызванной пост-пандемическими фискальными и монетарными стимулами. О том, что экономика США действительно может успешно приземлиться сообщил BofA в своем последнем аналитическом отчете, основываясь на позитивных входящих данных. Кроме того, агентство Fitch заявило, что ожидает еще одно повышение ставки ФРС до 5.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- rts

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал