облигации рф

АПРИ Флай Плэнинг: новый выпуск облигаций. Обзор перед размещением

- 14 сентября 2023, 14:16

- |

- купон 20-21%, YTM от ~21,6%,

- BB от НКР 10.08.23

- 1-1,25 года (оферта), объем 500 млн.

- Организатор: Иволга Капитал (предзаказ), сбор 21.09.23

С тех пор мы увидели свежую МСФО за 1п'23 и рейтинговый отчет НРА. Что мы оттуда узнали:

- Продажи идут, и очень бодро. В том числе по новым объектам со стартом в этом году. Прибыль выросла на 87%

( Читать дальше )

- комментировать

- Комментарии ( 0 )

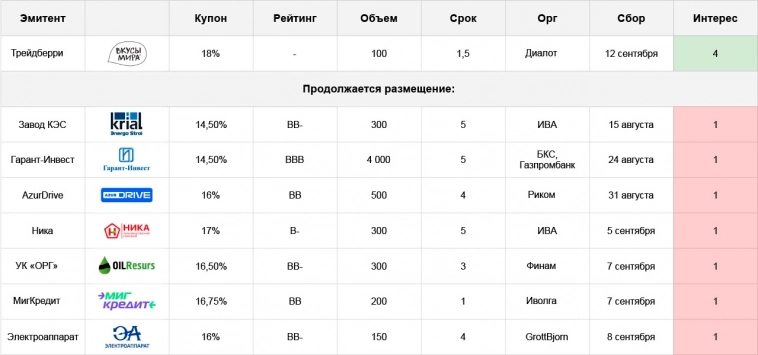

Облигации: план по первичным размещениям на неделе с 11.09 по 17.09.23

- 11 сентября 2023, 09:17

- |

Мне такая ситуация нравится: рынок наконец перестал есть всё подряд и дает эмитентам вполне понятный сигнал о том, что свои предложения пора приводить в соответствие с новой ставкой ЦБ. На что рассчитывал, например, Электроаппарат, влезая в пятницу с уже явно нерыночным купоном – мне решительно непонятно. Собрали они, к слову, меньше 4% желаемого объема

Все, что зависло сейчас на первичке – можно брать в стакане по номиналу или дешевле. В перспективе это даст нам более интересные условия новых выпусков, как оно было в похожей ситуации летом-осенью 2022 (надо только учитывать, что первыми с такими условиями выйдут те, кто совсем уж отчаянно нуждается в деньгах, и тщательнее взвешивать риски). А пока есть смысл посмотреть на происходящее со стороны и подождать сентябрьского заседания ЦБ с обновлением ключевой ставки – в пятницу, 15 сентября

( Читать дальше )

Нижнекамскнефтехим оценка компании

- 04 сентября 2023, 13:57

- |

По РСБУ за 6мес. 2023г.

Об организации

1- Нижнекамскнефтехим ОДНА ИЗ КРУПНЕЙШИХ ПРОИЗВОДСТВЕННЫХ ПЛОЩАДОК СИБУРА ПО ВЫПУСКУ СИНТЕТИЧЕСКИХ КАУЧУКОВ И ПЛАСТИКОВ В РОССИИ.

2- ВХОДИТ В ЧИСЛО МИРОВЫХ ПРОИЗВОДИТЕЛЕЙ НЕФТЕХИМИЧЕСКОЙ ПРОДУКЦИИ.

3-Выпуски облигаций:

NKNC

NKNCP

RU000A0ZZZ17

RU000A103QQ0

Цель оценки: Оценка состояния компании с целью приобретения облигаций, акций эмитента.

Общие значения (за 6 мес. 2023г)

1-Выручка: 100797,948 млн.руб.

2-Прибыль: 2681,917 млн.руб

Анализ ликвидности

1-Коэфф. А.Л.: 0,32

2-Коэфф. С.Л.: 1,60

3-Коэфф Т.Л.: 2,25

Анализ финансовой устойчивости

1-Коэфф. Фин. Незав.: 58,89%

2-Коэфф. Фин. Завис.: 41,11%

3-Доля Кратк. Задолжн.: 26,04%

4-Доля Долгоср. Задолжн.: 84,66%

5-Коэффициент автономии (ER): 56,41% (**)

6-Коэффициент капитализации (C/R): 0,77 (**)

Оценка

Общая динамика

1-Динамика выручки: -33,7% (YoY)

2-Динамика прибыли: -94,3% (YoY)

3-Динамика долговой нагрузки: 16,5% (*)

4-Динамика активов: 6,6% (*)

Кредитный рейтинг:

ruAAA

( Читать дальше )

Облигации: план по первичным размещениям на неделе с 04.09 по 10.09.23

- 04 сентября 2023, 09:05

- |

🏗ДАРС Девелопмент: BBB-, YTM до 16,99%, 2 года, 1 000 млн.

Здесь уже есть подробный разбор, мнение по выпуску позитивное

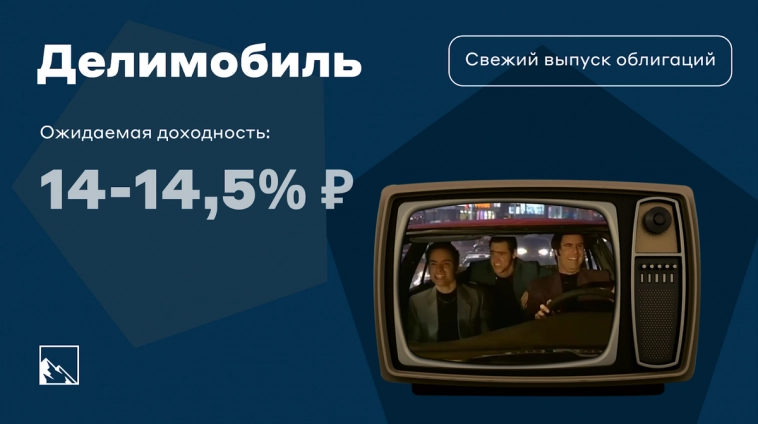

🚙Делимобиль: A+, YTM до 15,5%, 4 года, 2 500 млн.

Тоже есть подробный разбор, мнение неоднозначное, крайне важен будет итоговый купон

🎁Проект 111: BBB, YTM~15%, 3 года, 500 млн.

Дебютант без явной премии за дебют. Занимается производством сувенирки для бизнеса. Компания претендует на лидерство в своем сегменте – это предполагает большие складские запасы, за счет которых можно гарантировать широкий ассортимент в короткие сроки и полноценно отрабатывать пиковые периоды продаж (Новый Год и другие крупные праздники). Основные затраты и, соответственно, заемные деньги направляются сейчас на расширение запасов и достройку собственного складского комплекса

Из плохого – не особо прозрачные финансы (МСФО не делают). Из хорошего – невысокая долговая нагрузка, и тот факт, что заемные средства в итоге трансформируются в более-менее ликвидные запасы. Можно еще накинуть почтенный возраст компании (с 1993 года) и сильные позиции на рынке

( Читать дальше )

Свежие облигации: Делимобиль на размещении

- 04 сентября 2023, 07:47

- |

«Каршеринг сдохнет, потому что машины в 2 раза подорожали» VS «Каршеринг озолотится, потому что машины в 2 раза подорожали». В эфире шоу «Свежие облигации на размещении», и сегодня мы попробуем понять, стоит ли обратить своё пристальное внимание на третий выпуск бондов Делимобиля.

Купон у Делимобиля 14,5% — это как у ФПК Гарант-Инвест, но на весь срок. Больше, чем у ФЭС-Агро (14%) и Интерлизинга (13,5%), но если сравнивать с хардкором ВДО, то у ДАРС-Девелопмент, например, 15,5–16%, а у мелкого лизинга типа CTRL или Azur 16%+. Для своего рейтинга — купон хорош.

Объём выпуска — 2,5 млрд, доходность 15,5–16%. Срок 4 года, без оферты и амортизации. Купоны 12 раз в год. Рейтинг A+ от АКРА (май 2023).

Делимобиль (Каршеринг Руссия) — это, если кто не знает, самый популярный в Москве и в России каршеринг. Тикер ➗🚗 Сайт: https://delimobil.ru

- Выпуск: Каршеринг Руссия-001Р-03

( Читать дальше )

Делимобиль: новый выпуск облигаций. Обзор перед размещением

- 03 сентября 2023, 20:18

- |

- Купон до 14,5%, YTM до 15,4%

- А+ от АКРА 15.05.23

- 4 года, 2 500 млн., сбор заявок 05.09.2023

Дефолта не жду, но просто положить эту бумагу в портфель и забыть про нее до погашения я бы не рискнул

📉Что по условиям. С купоном 14,5% это все еще сильное предложение к своим выпускам: премия по g-curve под 100 б.п. (табличка в комментах, но на рейтинговую группу я бы здесь особо не смотрел, рынок котирует бумагу явно ниже формального A+). Но по опыту предыдущего размещения можно предположить, что высокий стартовый купон – лишь маркетинговый ход, а реально компания планирует занять дешевле

( Читать дальше )

Свежие облигации: ДАРС-Девелопмент на размещении

- 30 августа 2023, 07:31

- |

«14% в облигациях — это мало!» Окей, смотрим на эмитента, который даёт купон 15,5–16%. Это никому кроме ценителей недвижимости в Ульяновске, Уфе, Волгограде и Хабаровске неизвестный девелопер с девятилетней историей и рейтингом BBB-. Да, не Самолёт. Что же это тогда, ракета?

Купон больше, чем у недавно разместившихся ФПК Гарант-Инвест (14,5%) или ФЭС-Агро (14%), а тем более чем у Интерлизинга (13,5%). Купон постоянной в отличие от СОПФ. Скоро будут и новые, например, Делимобиль, не пропустите.

Объём выпуска — 1 млрд, доходность 15,5–16%. Срок 2 года, без оферты и амортизации. Купоны 4 раза в год. Рейтинг BBB- от Эксперт РА (июль 2023).

ДАРС-Девелопмент — строительная компания, которая работает на российском рынке с 2001 года. За это время компания реализовала проекты общей площадью более 1 млн кв. м, включая жилые, промышленные, торговые и инфраструктуры объекты. Среди прочего компании группы ДАРС занимались строительством аэропорта в Саранске и пассажирского терминала аэропорта Жуковский. Тикер: 🏗👷 Сайт: https://dars.ru

( Читать дальше )

9 ВДО прямо сейчас с максимальной доходностью — выше 16%

- 29 августа 2023, 14:17

- |

Посмотрел, какие облигации сейчас дают самую высокую доходность. Параметры: от 1 до 5 лет, доступны неквалифицированным инвесторам. Оказалось, что бонды М.Видео вырвались вперёд. Некоторые выпуски с офертой или амортизацией.

Не так давно, в июле, я смотрел облигации с доходностью выше 15%. Казалось бы, ставка ЦБ поднялась с тех пор на 4,5%, но вот доходность по ВДО так сильно не поднялась. Да и свежие облигации тоже не спешат радовать купонами от 16%. К примеру, у ФПК Гарант-Инвест 14,5%, у ФЭС-Агро 14%, а у Интерлизинга 13,5%.

Доходность указана эффективная к погашению, то есть с учётом реинвестирования всех купонов по этой ставке. Если указана оферта, то доходность к дате оферты. Ну и не забываем, что высокая доходность = высокий риск. Такие облигации эксперты рекомендуют брать только на небольшие доли портфеля или на свой страх.

М.Видео- Выпуск: МВ ФИНАНС 001Р-03

- ISIN: RU000A104ZK2

- Дата выпуска: 26.07.2022

- Дата погашения: 22.07.2025

( Читать дальше )

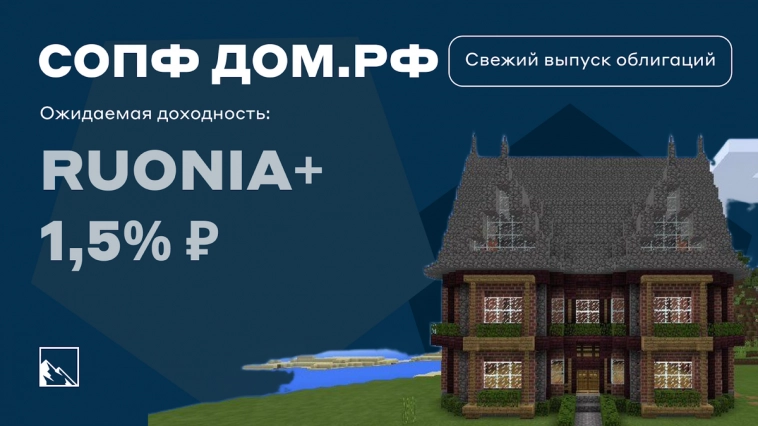

Свежие облигации: СОПФ Дом РФ на размещении

- 29 августа 2023, 07:45

- |

Новый флоатер с купоном, привязанным к значению RUONIA от Дом РФ. Давно флоатеры не смотрели, обычно это ОФЗ, но если уж честно, то Дом РФ не менее государственный, чем федеральный займ (или заём?). Первые выплаты будут 13%+, а далее — всё будет зависеть от RUONIA.

В отличии от тех же ФЭС-Агро или Интерлизинга, в которых купон постоянный (и даже больше текущего по флоатерам), в флоатерах купон переменный. В данном случае он зависит от RUONIA. Ну а с постоянным купоном скоро будет, например, Делимобиль, не пропустите.

Объём выпуска — 20 млрд, доходность RUONIA+1,5%. Срок 4 года, без оферты и амортизации. Купоны 4 раза в год. Рейтинг AAA от Эксперт РА.

Специализированное общество проектного финансирования «Инфраструктурные облигации» СОПФ — создано для привлечения средств с рынков капитала для финансирования региональной инфраструктуры. Общество полностью принадлежит Дом РФ, которое, в свою очередь, на 100% принадлежит государству. Дом РФ обладает особым статусом Единого института развития в жилищной сфере. Благодаря особому регуляторному режиму Дом РФ защищён от банкротства. Тикер: 🏡🏢 Сайт: https://xn--n1aceo.xn--d1aqf.xn--p1ai/investors/

( Читать дальше )

Сырные облигации 2. Сыр уже не торт

- 28 августа 2023, 20:11

- |

Завтра пройдёт сбор заявок на выпуск ИстринскаяСыроварня-БО-02, который от блогера и по совместительству г-на Сироты выглядит скорее как плевок жёваным сыром в портфели инвесторов и очередной всплеск сырного хайпа, а не щедрое предложение с барского плеча.

Хотя спекулятивный интерес тут вполне возможен, первый выпуск даёт доходность 12,25% к погашению. Но в декабре колл-оферта. И вот тут интересно. Если г-н Сирота захочет выкупить весь объём, то для инвесторов в первый выпуск, купивших облигации не в то время и сильно выше номинала, это означает отрицательную доходность. Рынок «сырных» ВДО бессмысленный и беспощадный. Прямо как истринский пармезан.

Подписывайтесь на мой телеграм-канал про инвестиции, финансы и недвижимость.

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал