облигации рф

Обзор облигаций Делимобиль - это точно ВДО?

- 12 декабря 2023, 14:13

- |

Продолжаем разбираться в теме высокодоходных облигаций (ВДО) по вашим заявкам. Сегодня у нас на операционном столе Делимобиль, которую все почему-то называют ВДО. Однако исходя из рейтингов агентств и доходностей, я вообще бы так не сказал.

В общем давайте разбираться.

Больше обзоров на облигации по вашим заявкам тут

О КОМПАНИИ

Делимобиль — это иностранная компания, дочка которой работает в России с 2015 года. Она предоставляет сервис, о которым наслаждаются только жители крупных городов — каршеринг.

Для тех кто в танке: это когда ты можешь сесть не в свою машину рядом с домом, доехать от точки А в точку В, и оставить её там, без необходимости вернуть машину туда, откуда взял.

Делимобиль также можно считать IT -компанией, так как весь процесс от управления автопарком до аренды клиентами идёт через собственного ПО.

Это самый популярный сервис каршеринга в Москве с долей рынка около 50%. Количество постоянных клиентов около 8.5 млн. В день их машинами пользуются около 13 тыс раз (для сравнения общий размер автопарка около 20к автомобилей), то есть загруженность очень большая. Работает в 10 городах.

( Читать дальше )

- комментировать

- Комментарии ( 1 )

Ключевая ставка ЦБ снова может подняться. 15% → ?%. Чего ждать?

- 12 декабря 2023, 13:09

- |

27 октября Набиуллина представила новую ключевую ставку ЦБ и повысила прогноз на следующий год. Ориентир — 12,5–14,4%. Но уже 15 декабря прогноз может снова скорректироваться, а ключевая ставка может подняться. Продолжаются времена безумно дорогих денег. Чего ждать и к чему готовиться?

Сейчас консенсус-прогноз примерно равный на 15%, 15,5% и 16%. В ставку выше 16% верят, но меньше, то есть, с высокой степенью вероятности ставка будет в пределах 15–16%.

Логика понятна. Инфляция не притормозилась, доллар вообще от ставки не зависит, народ продолжает брать кредиты как не в себя (распродажи и праздники же). Но поднимать сильнее уже бессмысленно. Посмотрим, как отражается высокая ставка для инвесторов, как это отражается на акциях, облигациях, рубле и недвижимости, а также на гражданах.

Облигации

Бизнес уже получил удар в виде более дорогих долгов. 15%, особенно в долгосрочной перспективе — это крайне мощно. Больше 15% — губительно, за гранью и никакой бизнес не хочет такого. Рефинансировать старые и брать новые долго уже дорого, доходность облигаций поднялась, но вместе с этим выросли и риски.

( Читать дальше )

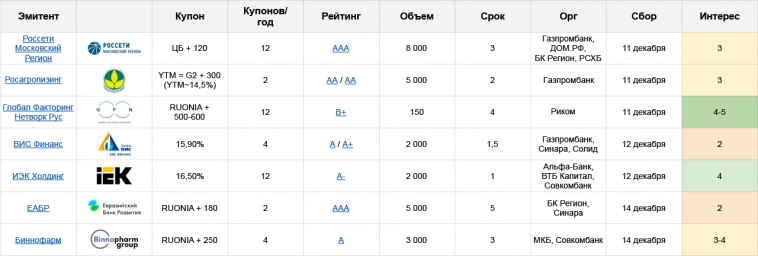

Облигации: план по первичным размещениям на неделе с 11.12 по 17.12.23

- 11 декабря 2023, 08:16

- |

Флоатеры:

⚡️Россети Московский регион: AAA, ЦБ+120, ежемесячный купон и пересчет, 8 млрд., 3 года

Материнские Россети на этой неделе собрали похожий, но более длинный выпуск с финальным спредом 105. Здесь тоже можно ожидать снижения. Спред ниже 120 – не совсем рыночный, но преимуществом идет ежемесячный пересчет купона (по большинству других флоатеров верхнего рейта с привязкой к ЦБ купон пересчитывается раз в квартал)

В случае повышения ставки на заседании 15 декабря эти бумаги отреагируют чуть раньше. Как альтернативу, можно посмотреть РусГидро (ПАО) БО-П10 RU000A106037 – торгуется в районе номинала, а квартальный пересчет купона будет в конце декабря

💰Глобал Факторинг Нетворк Рус (ГФН): B+, RUONIA+600, ежемесячный купон, ежедневный пересчет, 150 млн., 4 года. Только квал

Про них немного писал в разборе предыдущего выпуска. По-прежнему не считаю возможным достоверно оценить реальное кредитное качество факторинговой компании по одним только отчетам. Эксперт РА, у которых информации и возможностей больше – умеренно оптимистичен и в конце весны поднял ГФНу рейтинг на одну ступеньку

( Читать дальше )

Свежие облигации: Биннофарм на размещении

- 11 декабря 2023, 07:48

- |

Всем здоровья, в том числе душевного, а поможет в этом деле герой сегодняшнего обзора — Биннофарм. Фармацевтов и медиков на бирже не слишком много, поэтому выпуск интересен вдвойне. А из-за щедрой ожидаемой доходности и высокого рейтинга — втройне.

Выпуск — флоатер, доступный на размещении для квалифицированных инвесторов (возможно, на вторичке будет доступен всем), поэтому остальным можно посмотреть на лизинговые компании, например, прекрасные выпуски от этих ребят: Интерлизинг, Роделен и МК Лизинг. Ждём и новые выпуски от других эмитентов, не пропустите.

Объём выпуска — 3 млрд. Ориентир купона: RUONIA + 1,5–2,5%. Без оферты, без амортизации. Купоны ежеквартальные. Рейтинг A от Эксперт РА (сентябрь 2023).

Биннофарм Групп — одна из ведущих российских фармацевтических компаний, занимающаяся разработкой и производством лекарственных препаратов, сбытом продукции и продвижением препаратов на рынке России и СНГ. Принадлежит АФК Система и ВТБ на 75%+. Тикер: 💉💊 Сайт: https://www.binnopharmgroup.ru

( Читать дальше )

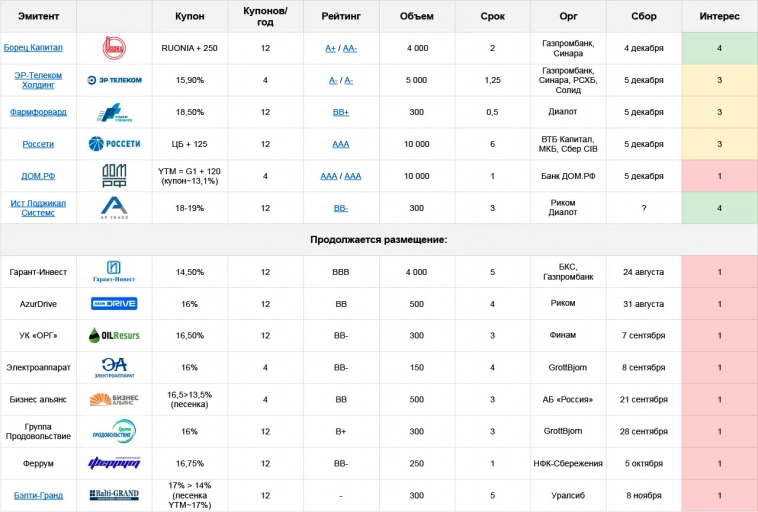

Облигации: план по первичным размещениям на неделе с 04.12 по 10.12.23

- 04 декабря 2023, 11:04

- |

🛢 Борец Капитал: A+ / AA-, флоатер RUONIA + 250 (ежедневный пересчет), 2 года, 4 млрд.

Тут есть свежий подробный разбор. Мнение по выпуску в целом положительное

📡 Эр-Телеком: A-, YTM~16,9%, 1,25 года, 5 млрд.

По нему делал подробный разбор в июле. С тех пор мы увидели отчеты за 6 и 9 месяцев 2023, где все очень хорошо выросло, а в октябре был успешно погашен большой выпуск ПБО-02-01 на 15 млрд. Также в октябре Эксперт РА вполне ожидаемо повысил компании кредитный рейтинг – агентство отмечает улучшение финансовых показателей по итогам 1п2023 и прогнозирует постепенное сокращение долговой нагрузки до долг/EBITDA~3х (сейчас – в районе 4х)

( Читать дальше )

Свежие облигации: Энерготехсервис на размещении

- 04 декабря 2023, 07:29

- |

Новые выпуски при высокой ставке ЦБ всё чаще появляются либо с плавающим купоном, либо с лесенкой, либо с укороченным сроком, как раз такой вариант выбрал сегодняшний эмитент — Энерготехсервис. Всего на два года, но ориентир купона достаточно интересный. Посмотрим, что внутри свежего выпуска.

Да, на этот раз не лизинг, и даже не строитель. Из недавних интересных выпусков-то что у нас было? Только ЛК: Интерлизинг, Роделен и МК Лизинг. Ждём и новые выпуски от других эмитентов, не пропустите.

Также прямо сейчас принимает заявки Борец Капитал — отличный флоатер на 2 года, рейтинг A+. Для разбора неинтересен, но для портфеля интересен. Эр-Телеком свежий на 15 месяцев ещё есть, для меня срок маловат, но компания интересная, писал про июльский третий выпуск. В июле ставка была по нынешним временам смешная, но на данный момент доходность скорректировалась и стала приемлемой. Ну и ВИС Финанс — там оферта через 1,5 года, не хочу. Про остальных ничего не скажу, не изучал пока. С рейтингом ниже BBB- вообще не смотрю пока даже. Сибнефтехимтрейд и ИЛС, например, мимо, они для более смелых. ЭТС я ещё не разбирал, так что интересно.

( Читать дальше )

Борец Капитал: новый выпуск облигаций. Насосы качают в деньги в Эмираты

- 29 ноября 2023, 15:57

- |

- A+ от АКРА 31.10.23 / AA- от НКР 21.06.23

- флоатер RUONIA+250 (ежедневный пересчет)

- 2 года, объем 4 млрд.

⚠️Сам Борец Капитал – финансовая прокладка для привлечения займов, собственного рейтинга у нее нет, только скоринг Era – B+. По выпуску действует поручительство от головной компании группы в РФ – ПК «Борец» и оферта от Tangent, здесь все приемлемо. Правда, истребовать свои деньги из-за рубежа в случае чего будет той еще задачкой, и это нужно учитывать при оценке рисков

✅В своем сегменте Борец занимает лидирующую долю на рынке РФ – порядка 30% – и приносит 56% общей выручки Группы. Основные заказчики – крупные ВИНКи. За рубежом позиции Группы тоже умеренно конкурентные (заявляют топ-5 на рынках США и Ближнего Востока)

( Читать дальше )

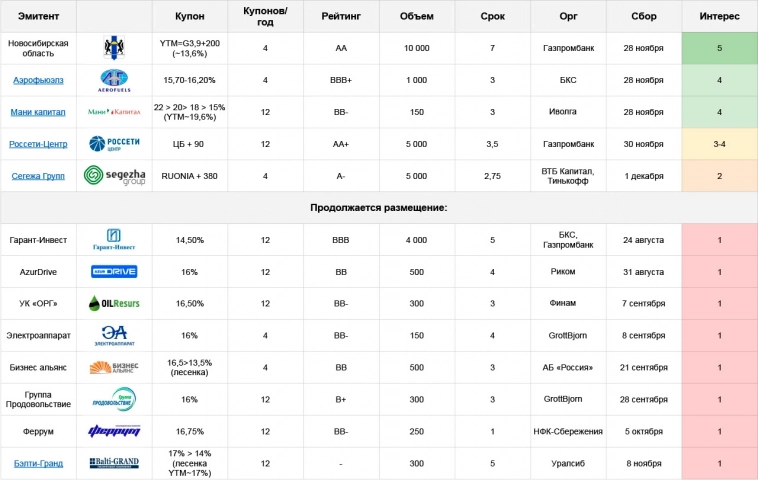

Облигации: план по первичным размещениям на неделе с 27.11 по 03.12.23

- 27 ноября 2023, 09:45

- |

🇷🇺 Новосибирская область: AA, YTM~13,6%, 7 лет, 10 млрд.

YTM здесь определяется через спред 200 б.п. к КБД на сроке 3,9 – на момент написания это 13,6%, что примерно соответствует купону 13%. Среди длинных субфедов сравнимую доходность и спред дают только бумаги с более низким кредитным рейтингом

Самый доходный из собственных выпусков Новосиба RU34021ANO0 торгуется c YTM~12,7%. Премия определенно есть, а все прошлые субфеды в этом году при схожих вводных отработали хорошо. Поэтому и сюда планирую заглянуть за небольшим апсайдом (держать ради купона неинтересно, только как спекулятив)

( Читать дальше )

Аэрофьюэлз: новый выпуск облигаций. Больше заправок, хороших и разных

- 25 ноября 2023, 15:26

- |

- рейт BBB+ от Эксперт РА 29.09.23

- купон до 16,2% квартальный, YTM~17%,

- 3 года, объем 1 млрд.

- Работает в 26 аэропортах РФ, включая Пулково и Домодедово. Также, имеет 4 собственных аэропорта и сеть из 30 топливно-заправочных комплексов (ТЗК)

- Международное подразделение представлено почти в 1000 аэропортов. Операционно объемы в РФ и за рубежом примерно одинаковые, но за рубежом нет своих ТЗК, там другая схема работы – чисто посредническая и менее маржинальная

( Читать дальше )

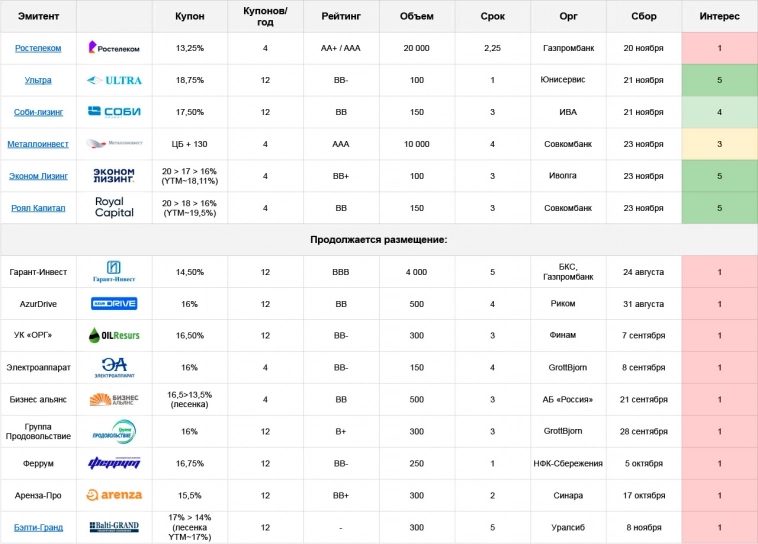

Облигации: план по первичным размещениям на неделе с 20.11 по 26.11.23

- 20 ноября 2023, 13:03

- |

📡 Ростелеком: AA+/AAA, YTM~13,8%, 2,25 года, объем 10 млрд

Купон почти на 200 б.п. ниже ставки ЦБ выглядит сейчас абсолютно бессмысленным, даже от корпората с таким рейтингом. Есть небольшая премия к своим предыдущим выпускам, но сильно интересным все равно не выглядит. Вероятно, основной объем выпуска уже пристроен по договоренностям с институционалами (накануне, в четверг Ростелеком уже разместил 15 млрд. за часовой сбор, ушло куда-то по своим). А в широкий рынок выходят в надежде поймать сколько получится от частников. Но мы не такие, и по понедельникам – не подаем

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал