новатэк

Неопределённость перед выборами в США. Но такая ли неопределённость?

- 26 октября 2020, 00:02

- |

Мировые фондовые индексы в пятницу незначительно выросли. Всё ещё ожидания пакета помощи и вакцины.

Ближайшие 2-3 недели станут решающими для определения тренда глобальных рынков на ближайшее время. Если согласуют деньги в США и удастся выйти на плато в динамике заболеваемости и избежать введения жестких ограничений в большинстве стран, причин для существенной коррекции рынков не будет.

#USDRUB

Рубль. Центробанк в пятницу оставил ставку на уровне 4,25, пообещав вернуться к смягчению в случае необходимости. Так же он пообещал с 26 октября увеличить продажи валюты перед выборами в США. Доллар рубль корректируется, пока в рамках восходящего ссценария, согласно моей предыдущей разметке. В понеделник в зависимости от внешнего фона буду думать над временным закрытием спекулятивных позиций. В идеале возобновление роста от одного из уровней, скорее всего от параллельности в районе 75.

( Читать дальше )

- комментировать

- Комментарии ( 0 )

Идея по Новатэку

- 23 октября 2020, 08:30

- |

Сформировалась потенциальная фигура голова и плечи. Вход в шорт с текущих уровней. Примерные цели отмечены красными волнистыми линиями. Фиолетовая линия — уровень 61,8 от мартовского роста. В идеале должны придти туда. Если Потом уйдем ниже, то будет проторговка в фиолетовом коридоре, так как по этим ценам проходили повышенные объёмы в марте. Отмена идеи — выше синей горизонтали. И то, в приоритете будет формирование нового правого плеча.

не является инвестиционной рекомендацией

источник: https://t.me/investportfeli

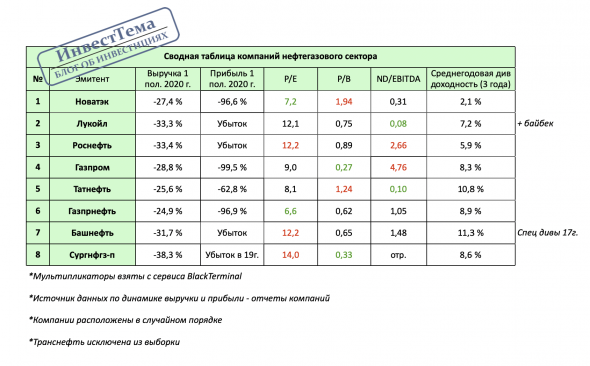

Сводная таблица нефтегаза. Все плохо?

- 22 октября 2020, 17:56

- |

1. Мультипликаторы взяты с сервиса BlackTerminal. Могут незначительно отличаться от рассчитанных на других ресурсах.

2. Источник данных по динамике выручки и прибыли — отчеты компаний.

3. Компании расположены в случайном порядке. Не выделяю лидера, таблица объективна.

4. Транснефть исключена из выборки, так как напрямую не является нефтегазовой компанией.

Если сводная таблица оказалась полезной, ставьте лайк, продолжу готовить их для Вас далее. Ну и не забывайте подписываться на мой Telegram канал. Нас там уже больше 17,5 тысяч!

Почему природный газ - важнейшее топливо следующего десятилетия

- 22 октября 2020, 17:12

- |

Специально для злопыхателей газового сектора — Новатека и Газпрома.

Природный газ может стать самым важным источником энергии в следующем десятилетии.

Для инвесторов, которые хотят как прибыльности, так и долговечности, в первую очередь следует обратить внимание на сектор природного газа.

Математика проста:

Крупные банки бегут от нефти.

Угольная промышленность находится в упадке.

А от возобновляемых источников энергии до удовлетворения глобального спроса потребуются годы или даже десятилетия.

Таким образом, в то время как тенденция ESG на несколько триллионов долларов сокращает финансирование добычи нефти и угля, глобальный энергетический переход на возобновляемые источники энергии беспомощен без промежуточного топлива.

Топливо в изобилии, чище, чем нефть или уголь, и дешево в производстве.

Это топливо — природный газ.

На этом переходе крупные игроки планируют сделать большие деньги.

Перевод

oilprice.com/Energy/Energy-General/Why-Natural-Gas-Is-The-Most-Important-Fuel-Of-the-Next-Decade.html

Верфь Звезда построит 15 газовозов для Арктик СПГ-2 общей стоимостью 400 млрд рублей

- 21 октября 2020, 15:41

- |

На верфи «Звезда» размещен заказ на строительство 15 газовозов общей стоимостью порядка 400 млрд рублей. Каждый новый СПГ-проект — это более 1,5 трлн [рублей] инвестиций в российскую экономику

источник

Прогноз акций нефтяных компаний и Газпрома. Лукойл, Татнефть, Новатэк, Роснефть

- 21 октября 2020, 13:36

- |

Прогноз акций нефтяных компаний и Газпрома. Лукойл, Татнефть, Новатэк, Роснефть.

Не забываем:

— ставить лайк

— подписываться на канал

https://www.youtube.com/tradin...

(если понравился обзор )

- instagram: https://www.instagram.com/aleksey.gorr/

- Телеграм канал: https://t.me/TradingDrift

- Рекомендуемые видео про трейдинг

🛢 Российская нефтянка - смотрим долгосрочно

- 15 октября 2020, 16:15

- |

🛢 Российская нефтянка — смотрим долгосрочно

📃 Совсем недавно делал сравнительный обзор нефтегазовых компаний. В перечень для анализа в тот раз я не включал российских игроков. Тем не менее, были запросы провести аналогичный анализ только в контексте отечественного рынка. Собственно, держите.

📊 В анализ вошли 10 компаний. Среди них присутствует Транснефть — естественная монополия, специализируется на транспортировке нефти по магистральным трубопроводам. Акции компании слишком дорогие в абсолютном выражении — 147 тыс. руб. и вряд ли подойдут для среднестатистического инвестора. Вдобавок, компания не добытчик и не переработчик, поэтому «отодвину ее в сторону».

📈 В детали анализа я погружаться не буду, с таблицей вы можете ознакомиться самостоятельно (ссылка на документ). Лидерами в ходе расчетов стали: Газпром нефть, Новатэк, Татнефть, Лукойл и Сургутнефтегаз. Далее остановлюсь на каждой и дам свое видение.

( Читать дальше )

Новости компаний — обзоры прессы перед открытием рынка

- 15 октября 2020, 09:08

- |

The Bell сообщил о переговорах Тинькова с МТС по покупке «Тинькофф банка»

Основной владелец TCS Group (головная компания «Тинькофф банка») Олег Тиньков, который ранее объявил о сделке с «Яндексом», ведёт переговоры с другими возможными покупателями, сообщил The Bell со ссылкой на источники. Сам Тиньков 4 октября написал в Instagram, что оценивает вероятность сделки с «Яндексом» как 50/50. По информации издания, «перебить» сделку с «Яндексом» может МТС или МТС Банк, входящие в АФК «Система» Владимира Евтушенкова. Финальных договоренностей, по данным издания, пока нет.

От частного к общему. В ЦБ хотят развивать коллективные формы инвестиций

( Читать дальше )

Снова про энергетику в долгосрок - как сыграть в газовые компании? (или ну его нафиг)

- 14 октября 2020, 00:24

- |

Тут меня в прошлом посте в каментах потыкали, мол что же ты график такой старый прикрепил за 2015 год (распределение источников энергии).

Ну я было закусился спорить, что в 2020м то не сильно что то поменялось. Но потом остыл и подумал… ну ладно, допустим не поменялось сейчас.

Но с чего я решил, что не поменяется в ближайшие 20 лет? (а это один из выводов того поста). И я понял что мой мозг меня наипал и подсунул какой то наспех сделанный вывод что бы не трудится. И что информации то у меня маловато на этот счёт.

Ну и я сегодня мощным усилием воли изучил два овервью отчётов МЭА. И не пожалел! Вот ведь, заставил чей то комент поработать- и не зря. Шарю мои конспекты этих отчетов. Мой апдейт по мыслям — газ или не газ, и вообще по энергетике — в конце.

Ссылки: 2020 и 2019

Сначала вообще смотрел за 2020 год, но они там в агенстстве по-моему находятся в ахере от происходящего и везде и всюду вставляют соотв-ие ремарки и он какой то не полноценный отчет а типа апдейт к 2019му. Поэтому картинки будут из отчета 19го года. Поехали.

( Читать дальше )

В 3 квартале Новатэк радует ростом операционных показателей - Промсвязьбанк

- 13 октября 2020, 15:12

- |

НОВАТЭК в третьем квартале текущего года увеличил добычу углеводородов на 3,6% — до 150,4 млн баррелей нефтяного эквивалента, при этом производство газа выросло на 4,5% к уровню того же периода 2019 года — до 19,13 млрд куб. м, производство жидких углеводородов упало на 0,6% — до 3,024 млн т, сообщила компания. Продажа газа в отчетном периоде упала на 0,8% — до 16,56 млрд кубометров при этом в России компания увеличила сбыт на 5,1% — до 14,36 млрд куб. м, за рубежом снизила на 27,6% — до 2,2 млрд кубометров.

Компания радует ростом операционных показателей в 3 кв. При этом факт падения объемов реализации на международных рынках обусловлен тем, что выросли доли прямых продаж Ямала СПГ по долгосрочным контрактам, а на споте — снизились. НОВАТЭК 28 октября опубликует отчетность за 3 кв., мы ждем улучшения финрезультата по сравнению со 2 кв.2020 г.Промсвязьбанк

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- коронавирус

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал