нкнх

ИНВЕСТОР - 8 месяц-расчёт (2020.06) - в ожидании

- 25 июня 2020, 21:06

- |

Волей случая сейчас нет больших денег на спекуляции, но об этом подробнее 30 июня рассказать планирую.

Пока же об инвест-счёте.

Как известно из предыдущих выпусков, я набрал Нижнекамскнефтехим ап на плечи на инвест-счёте. Ещё раз скажу, что это неправильно. Однако очень мне хотелось первый сезон дивидендный хоть что-то существенное получить.

Большую долю, практически половину я в прошлый раз закрыл. В этот раз чтобы сократить задолженность у бркокера по плечам денег не было.

Однако процент большой, у ВТБ он 16,8% годовых за привлечение денежных средств в рублях.

Поэтому я решил у родственников занять, сумел на 53 тысячи занять. Конечно так тоже очень неудобно занимать, и так тоже делать не следует.

Но вот так одно действие, тянет за собой другое.

Решил, что ну его нафиг, больше так делать не буду.

Таким образом, эти 53 000 рублей несколько дней назад внёс на брокерский счёт.

Кроме этого поступили дивиденды:

( Читать дальше )

- комментировать

- Комментарии ( 17 )

Покупка акций НКНХ | Покупка акций Русгидро | Обзор инвестиционного портфеля на дату 09.06.2020

- 10 июня 2020, 17:25

- |

СИЛА karpov72_итоги мая 2020_сплошные разочарования

- 29 мая 2020, 21:58

- |

Месяц, несмотря на небольшой суммарный рост (цифры ниже), не радует. Упущено много возможностей, шокирующие разочарования. О некоторых разочарованиях именно в этом месяце в трейдинге и рассказывать не буду.

Кроме этого были приняты ошибочные решения. Так, решение о временной спекуляции до августа на инвест-счёте, как оказалось прожило всего 4 дня. На сегодняшнюю минуту я отказался спекулировать пусть даже временно на инвест счёте. Убыток небольшой (суммарно порядка пяти тысяч) вероятно в конце года я сведу в ноль путём продажи части акций, которые слишком сильно вырастут по сравнению с другими. А пока я просто принял для себя этот убыток. Это урок, через него надо было пройти, и я рад, что он оказался не таким дорогим по цене. А ведь могло произойти непоправимое и инвест-счёт мог сильно пострадать, теперь эта угроза устранена.

Вообще заметил и по здоровью недомогания, о каких именно писать не буду, итак уж всё изливаю нараспашку. К врачу идти неохота.

( Читать дальше )

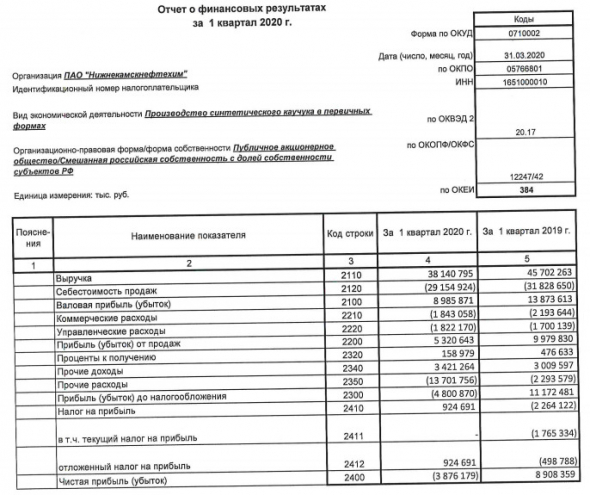

Нижнекамскнефтехим – Убыток рсбу 1 кв 2020г: 3,876 млрд руб против прибыли 8,908 млрд руб г/г

- 29 мая 2020, 16:21

- |

Нижнекамскнефтехим (НКНХ) – рсбу/ мсфо

1 611 256 000 Обыкновенных акций = 154,278 млрд руб

218 983 750 Привилегированных акций = 18,250 млрд руб

www.nknh.ru/investors/market/

Капитализация на 29.05.2020г: 172,528 млрд руб

Общий долг 31.12.2017г: 13,297 млрд руб/ мсфо 17,153 млрд руб

Общий долг 31.12.2018г: 54,198 млрд руб/ мсфо 52,008 млрдруб

Общий долг 31.12.2019г: 73,123 млрд руб/ мсфо 69,485 млрдруб

Общий долг 31.03.2020г: 94,168 млрд руб

Выручка 1 кв 2018г: 41,680 млрд руб

Выручка 2018г: 188,901 млрд руб/ мсфо 193,859 млрд руб

Выручка 1 кв 2019г: 45,702 млрд руб

Выручка 2019г: 174,088 млрд руб/ мсфо 178,990 млрд руб

Выручка 1 кв 2020г: 38,141 млрд руб

Прибыль 2016г: 25,052 млрд руб/ Прибыль мсфо 24,333 млрд руб

Прибыль 1 кв 2017г: 5,489 млрд руб

Прибыль 2017г: 23,703 млрд руб/ Прибыль мсфо 24,851 млрд руб

Прибыль 1 кв 2018г: 4,219 млрд руб

Прибыль 2018г: 24,252 млрд руб/ Прибыль мсфо 24,782 млрд руб

Прибыль 1 кв 2019г: 8,908 млрд руб

Прибыль 2019г: 23,707 млрд руб/ Прибыль мсфо 24,029 млрд руб

( Читать дальше )

Нижнекамскнефтехим - Дивы 2019г: 9,07 руб. Отсечка 10 июля

- 29 мая 2020, 13:32

- |

ПАО «Нижнекамскнефтехим»

Решения совета директоров (наблюдательного совета)

5. Внести изменение в решение Совета директоров ПАО «Нижнекамскнефтехим», принятое на заседании от 05 марта 2020 года по пятому вопросу повестки дня (Протокол № 10 от 06 марта 2020 года):

«5) О рекомендациях Совета директоров по распределению чистой прибыли ПАО «Нижнекамскнефтехим» по результатам 2019 года, в том числе о размере дивидендов на акции ПАО «Нижнекамскнефтехим» и дате на которую определяются лица, имеющие право на получение дивидендов.»,

и изложить пункт 3 решения Совета директоров ПАО «Нижнекамскнефтехим», принятое на заседании от 05 марта 2020 года по пятому вопросу повестки дня (Протокол № 10 от 06 марта 2020 года) в следующей редакции:

«3. Рекомендовать общему собранию установить дату, на которую определяются лица, имеющие право на получение дивидендов по акциям ПАО «Нижнекамскнефтехим», – 10 июля 2020 года».

( Читать дальше )

ИНВЕСТОР - 7 месяц (междуплановое 03, 29 мая 2020)

- 29 мая 2020, 12:29

- |

Испытал стресс, пошло всё под разнос. Психологическое состояние сильно пошатнулось. И сказалось на результате сразу же.

В спекуляции влез в ММК, потерял на ней всё, что до этого четырьмя сделками заработал и ещё даже больше в минус ушёл.

Как же так, схватила злость. Тут смотрю НКНХ ап что-то растёт, уже 5,5% роста. Смотрю, а там говорят собрание акционеров назначили. Про отмену дивидендов ничего не сказали. На эмоциях на все плечи добавил в портфель эту НКНХ ап. И что самое гадское, на эту самую минуту после моего входа уже откатило вниз на минус 1% от входа.

Принятые решения.

1. По ММК так как совершил спекулянтскую сделку, и моя средняя изменилась, 1 лот у меня как был, так и остался инвесторский. Поэтому скорректировал так строчку, как показывает в личном кабинете ВТБ.

2. Решил взять на все плечи НКНХ ап. Если дивиденды не отменят, то это на данный момент самая лучшая бумага на фондовом рынке, у неё самая высокая дивидендная доходность. Ставка на то, что её все будут покупать, и она вырастет очень хорошо к моменту отсечки, может даже до 100 рублей за акцию.

( Читать дальше )

Нижнекамскнефтехим - дивиденды — рекомендация совета директоров

- 29 мая 2020, 10:30

- |

Акция: Нижнекамскнефтех-2-ао

Дата закрытия реестра: 10.07.2020

Тип сф: Решения совета директоров (наблюдательного совета)

Текст сущфакта:

2.1. Кворум заседания совета директоров (наблюдательного совета) эмитента:

в заочном голосовании Совета директоров ПАО «Нижнекамскнефтехим» приняли участие все члены Совета директоров, кворум имелся.

2.2. Содержание решений, принятых советом директоров (наблюдательным советом) эмитента:

1. Созвать годовое Общее собрание акционеров ПАО «Нижнекамскнефтехим» (далее – общее собрание) и определить:

— форму проведения общего собрания: заочное голосование;

— дату проведения общего собрания (дату окончания приема бюллетеней для голосования): 29 июня 2020 года (принявшими участие в общем собрании акционеров считаются акционеры, заполненные бюллетени которых получены до даты окончания приема бюллетеней (по 28 июня 2020 года включительно));

— почтовый адрес, по которому могут направляться заполненные бюллетени: ул. Соболековская, зд. 23, оф. 129, г. Нижнекамск, Нижнекамский муниципальный район, Республика Татарстан, Российская Федерация, 423574;

— дату определения (фиксации) лиц, имеющих право на участие в общем собрании: 05 июня 2020 года.

2. Определить следующий порядок сообщения акционерам о проведении общего собрания: разместить сообщение о проведении общего собрания не позднее 29 мая 2020 года на сайте ПАО «Нижнекамскнефтехим» в информационно-телекоммуникационной сети «Интернет» – www.nknh.ru, и текст сообщения о проведении общего собрания.

3. Определить формы и тексты бюллетеней для голосования на общем собрании и формулировки решений по вопросам повестки дня общего собрания, которые должны направляться в электронной форме (в форме электронных документов) номинальным держателям акций, зарегистрированным в реестре акционеров ПАО «Нижнекамскнефтехим».

4. Определить следующий перечень информации (материалов), предоставляемой акционерам при подготовке к проведению общего собрания и порядок ее предоставления:

— Годовой отчет ПАО «Нижнекамскнефтехим» за 2019 год;

— годовая бухгалтерская (финансовая) отчетность ПАО «Нижнекамскнефтехим» за 2019 год;

— аудиторское заключение ПАО «Нижнекамскнефтехим» за 2019 год;

— заключение Ревизионной комиссии ПАО «Нижнекамскнефтехим» за 2019 год;

— рекомендации Совета директоров ПАО «Нижнекамскнефтехим» по распределению прибыли ПАО «Нижнекамскнефтехим» за 2019 год, в том числе по размеру дивидендов по акциям ПАО «Нижнекамскнефтехим», порядку их выплаты и дате, на которую определяются лица, имеющие право на получение дивидендов;

— рекомендации Совета директоров ПАО «Нижнекамскнефтехим» по определению размера вознаграждения и компенсации расходов членам Совета директоров, в том числе Комитетов Совета директоров, Ревизионной комиссии и Правления ПАО «Нижнекамскнефтехим»;

— сведения о кандидатах в Совет директоров ПАО «Нижнекамскнефтехим»;

— сведения о кандидатах в Ревизионную комиссию ПАО «Нижнекамскнефтехим»;

— информация о наличии или отсутствии письменного согласия выдвинутых кандидатов на избрание в соответствующий орган ПАО «Нижнекамскнефтехим»;

— сведения о кандидатуре аудитора ПАО «Нижнекамскнефтехим»;

— проект изменений и дополнений Устава ПАО «Нижнекамскнефтехим»;

— проект изменений и дополнений Положения о Совете директоров ПАО «Нижнекамскнефтехим»;

— проекты решений годового Общего собрания акционеров ПАО «Нижнекамскнефтехим»;

— отчет о заключенных ПАО «Нижнекамскнефтехим» в 2019 году сделках, в совершении которых имеется заинтересованность.

Предоставить лицам, имеющим право на участие в общем собрании, возможность ознакомиться с информацией (материалами), подлежащей предоставлению при подготовке к проведению общего собрания, по адресу: ул. Соболековская, зд. 23, г. Нижнекамск, Нижнекамский муниципальный район, Республика Татарстан, Российская Федерация, начиная с 08 июня 2020 года с 09.00 ч. до 15.00 ч. (за исключением выходных дней), а также на сайте ПАО «Нижнекамскнефтехим» в информационно-телекоммуникационной сети «Интернет» – www.nknh.ru.

5. Внести изменение в решение Совета директоров ПАО «Нижнекамскнефтехим», принятое на заседании от 05 марта 2020 года по пятому вопросу повестки дня (Протокол № 10 от 06 марта 2020 года):

«5) О рекомендациях Совета директоров по распределению чистой прибыли ПАО «Нижнекамскнефтехим» по результатам 2019 года, в том числе о размере дивидендов на акции ПАО «Нижнекамскнефтехим» и дате на которую определяются лица, имеющие право на получение дивидендов.»,

и изложить пункт 3 решения Совета директоров ПАО «Нижнекамскнефтехим», принятое на заседании от 05 марта 2020 года по пятому вопросу повестки дня (Протокол № 10 от 06 марта 2020 года) в следующей редакции:

«3. Рекомендовать общему собранию установить дату, на которую определяются лица, имеющие право на получение дивидендов по акциям ПАО «Нижнекамскнефтехим», – 10 июля 2020 года».

Результаты голосования по вопросам о принятии решений:

«за» – 10, «против» – 0, «воздержался» – 1.

2.3. Дата проведения заседания совета директоров (наблюдательного совета) эмитента, на котором приняты соответствующие решения:

25 мая 2020 года

2.4. Дата составления и номер протокола заседания совета директоров (наблюдательного совета) эмитента, на котором приняты соответствующие решения:

28 мая 2020 года протокол № 13

2.5. Вид, категория (тип), серия и иные идентификационные признаки ценных бумаг эмитента:

— акции обыкновенные именные бездокументарные, регистрационный номер выпуска 1 02 00096 А, дата регистрации выпуска 15 августа 2003 года, ISIN код: RU0009100507;

— акции привилегированные именные бездокументарные, регистрационный номер выпуска — 2 02 00096 А, дата регистрации выпуска — 15 августа 2003 года, ISIN код — RU0006765096.

Ссылка на сущфакт: http://www.e-disclosure.ru/portal/company.aspx?id=197

Дивиденды Нижнекамскнефтехим: https://smart-lab.ru/q/NKNC/dividend/

Индикатор выплаты дивидендов в 2020 - мораторный список

- 15 мая 2020, 15:32

- |

Правительство постановлением от 3 апреля 2020 г. N 428 ввело мораторий на 6 мес., т.е. с 06.04.2020 по 06.10.2020, на банкротство отдельных категорий юр.лиц, куда попало большинство из торгующихся на ММВБ эмитентов. Проверить эмитента на предмет включения его в мораторный список можно на сайте ФНС https://service.nalog.ru/covid/

Побочным и неожиданным эффектом такого внесения стал запрет для эмитентов из мораторного списка выплачивать дивиденды в период действия моратория в связи с действием подп.2 п.3 ст.9.1 ФЗ О банкротстве.

Спохватившись, 24.04.2020 в ст.9.1 ФЗ О банкротстве внесли изменения:

«Любое лицо, на которое распространяется действие моратория, вправе заявить об отказе от применения в отношении его моратория, внеся сведения об этом в Единый федеральный реестр сведений о банкротстве. После опубликования заявления об отказе лица от применения в отношении его моратория действие моратория не распространяется на такое лицо, в отношении его самого и его кредиторов ограничения прав и обязанностей, предусмотренные

( Читать дальше )

ИНВЕСТОР - 7 месяц-середина (2020.05) - луд на инвест-счёте

- 13 мая 2020, 23:15

- |

Нарушил два правила:

1 правило, покупать строго 5, 15, 25 числа (ну или на следующий день, если попал на выходной)

2 правило, покупать равными долями, в данном случае на 10 000 рублей

Я же сегодня купил на 55 тысяч руб, то есть на 45 тысяч руб больше, чем положено по норме. Теперь мне придётся из-за этого нарушения на голодном пайке в следующие плановые периоды покупки делать.

Из прошлых тем напомню, что у меня был куплен, опять же в нарушение Мостотрест на 80 тысяч спекулятивно (несколько лотов Мостотреста у меня были раньше, и так и останутся).

Мостотрест — 22 лота по 156.40 и 29 лотов по 156.45, общей суммой 79778,5 руб (34408+45370,5), комиссия составила 47,87 руб

То есть цель была постепенно распродавать Мостотрест и в каждый плановый период покупать акции.

Но сегодня зачесалось сильно в луде, и всё нарушил.

В прошедшие несколько дней я продал Мостотреста:

7 лотов по 157,5 на 11025

7 лотов по 159,5 на 11165

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал