недвижимость

Набиуллина отговаривает от паники население

- 10 февраля 2023, 20:58

- |

Слуга народа Набиуллина на пресс-конференции сообщила вот какую интересную информацию.

Как вы помните, любую информацию можно выразить в таких словах, что она будет казаться благом. Это как:

- Не взрыв, а хлопок

- Не сокращение, а оптимизация

- не пожар, а задымление

- не повышение цен, а индексация

- многие другие варианты

Ключевую ставку Банка России оставили без изменений, сопроводив комментарием, о прогнозе инфляции в 2023 году на уровне 5-7%, это примерно больше роста зарплат на 5-7%. Поэтому потребуется «бОльшая траектория ключевой ставки». Так что вероятность повышения ключевой ставки будет выше, но не сказали на сколько.

( Читать дальше )

- комментировать

- ★1

- Комментарии ( 21 )

Самолет. Ключевые результаты за 2022 год: все планы перевыполнены

- 10 февраля 2023, 11:20

- |

Сегодня Самолет раскрыл ключевые итоги операционной и финансовой деятельности (пока по управленке) за 2022 год.Планы относительно предварительного прогноза перевыполнены!

Ключевые показатели из пресс-релиза, важные для акционеров:

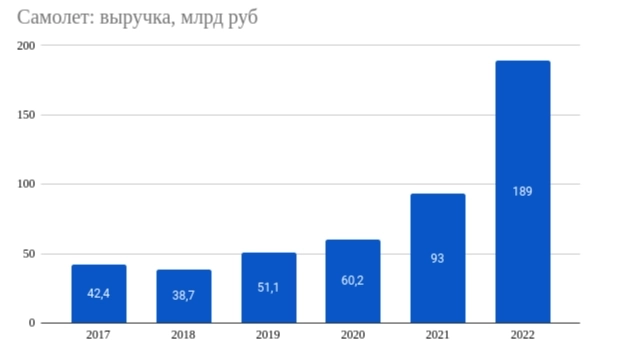

👉 Выручка выросла на 49% г/г и составила 194,9 млрд рублей (при предварительном результате от 19 декабря в 189 млрд рублей)

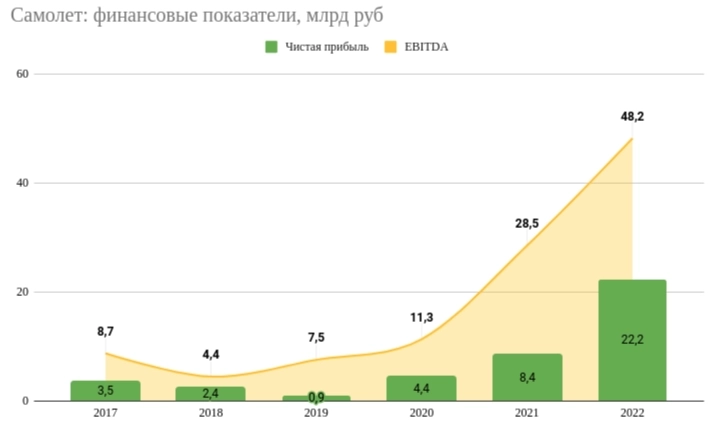

👉 EBITDA выросла на 68% г/г и составила 48,2 млрд рублей

( Читать дальше )

Как блокчейн технологии могут преобразовать сферу недвижимости?

- 09 февраля 2023, 19:16

- |

Криптовалюты и тренд на децентрализацию могут сильно повлиять на весь финансовый и инвестиционный мир, и сектор недвижимости не является исключением. Токенизация активов, использование смарт-контрактов и децентрализованных финансов изменят то, как мы покупаем, продаем и инвестируем в недвижимость.

Токенизация активов

Самое очевидное, что приходит на ум, — это токенизация активов. Под этим подразумевается создание цифровых токенов (NFT), которые будут фиксировать в блокчейне право собственности на физический актив. Это как запись о владении в госреестре, только без приставки «гос». Эти токены можно покупать, продавать и обменивать на платформах, что упростит инвесторам диверсификацию своих портфелей и доступ к альтернативным классам активов.

Смарт-контракты

Смарт-контракты — это самоисполняющиеся контракты, в которых условия соглашения между покупателем и продавцом записаны непосредственно в строках кода. Ключевое преимущество смарт-контракта перед обычным в отсутствии необходимости в посреднике, который гарантирует исполнение контракта. Смарт-контракты могут автоматизировать процесс покупки и продажи недвижимости, делая его быстрее, прозрачнее и эффективнее. Однако, когда вы удаляете человеческий аспект контрактов, появляются риски — например, смарт-контракты можно взломать.

( Читать дальше )

Недвижимость. Цены, их изменение и обоснование. Москва. На примере благополучного района не на окраине.

- 09 февраля 2023, 16:14

- |

Прямо сейчас зашёл на циан и увидел всего 33 объявления о сдаче комнат в нашем районе, среди которых наверняка затесались липовые объявления риелторов, но речь не об этом.

Кому кажется, что нет ничего проще, чем купить или разменять и так далее некую халупу, сделать в ней абы как абы какой ремонт или вовсе ничего в ней не делать, сдать её и получать с этого баснословные деньжищи, нихрена не делая — лучше закройте эту вкладку, здесь НЕ БЕСПЛАТНАЯ психологическая и, тем более, не психиатрическая помощь.

Коротко о некоторых объектах с их характеристикой и стоимостью в порядке убывания или адекватности для понимания Вами ценообразования на рынке недвижимости и того, почему если рынок падает, то это касается не всех сегментов и не абсолютно любых объектов в них:

1 — 18 квадратов в двушке не у заповедника и не на набережной, низкие потолки, свежий ремонт, вроде как с намёком на дизайнерский, но дешманскими и не слишком надёжными даже на вид ламинатом и… стульями. Санузел совмещённый микро с душевой, стиралка на кухне. За эту «роскошь» люди хотят 27.000 рублей. В целом вполне себе нормально и вменяемо, если цена включает в себя всю коммуналку, хотя есть очень спорные моменты по ремонту и некоторой мебели, которые могут потребовать замены даже при аккуратном использовании через года 2-4 и хозяева потом будут не одуплять, как это так получилось, что вроде такие деньжищи выложили за ремонт, даже жильцы обещали быть аккуратными, но придётся выложить минимум 1-1,5 года аренды в денежном выражении на исправление...

( Читать дальше )

В Испании рекордно взлетели цены на аренду жилья; в Барселоне подскочила на 25%, в Мадриде на 12%, Малаге на 31%

- 08 февраля 2023, 21:34

- |

- Более высокие процентные ставки сделали покупку жилья более дорогой

- Арендная плата увеличивалась в течение 11 месяцев подряд из-за ограниченного предложения

Арендная плата в Испании подскочила до рекордных уровней, чему способствовал рост в двух крупнейших городах страны, поскольку более высокие процентные ставки взбудораживают рынки недвижимости по всей Европе.

Январская арендная плата в Барселоне взлетела на 25% по сравнению с прошлым годом и подскочила на 12% в Мадриде, согласно данным, опубликованным в понедельник Idealista. Растущий спрос привел к тому, что арендная плата по всей Испании достигла в среднем по стране 11,6 евро за квадратный метр, что является самым высоким показателем с тех пор, как один из основных веб-сайтов страны по недвижимости начал собирать данные в 2006 году.

( Читать дальше )

Пришла очередь строительной индустрии

- 08 февраля 2023, 12:51

- |

Пришла очередь строительной индустрии. Статистика за январь выглядит форменной катастрофой: в среднем по Московской агломерации -33% по числу сделок и -34% по метражу, по данным Dataflat. Особенно пугающе выглядит статистика по Московской области: -41% по обоим показателям.

В случае сохранения тенденции (а пока нет причин для перелома ситуации) строительство — одна из последних еще живых отраслей — может уйти в штопор. А это сотни тысяч рабочих мест и достаточно высокий мультипликативный эффект, дающий работу целому ряду других отраслей — в частности, металлургии.

( Читать дальше )

Землетрясение в Турции. Фактор сейсмоустойчивости в инвестиционной недвижимости

- 06 февраля 2023, 19:06

- |

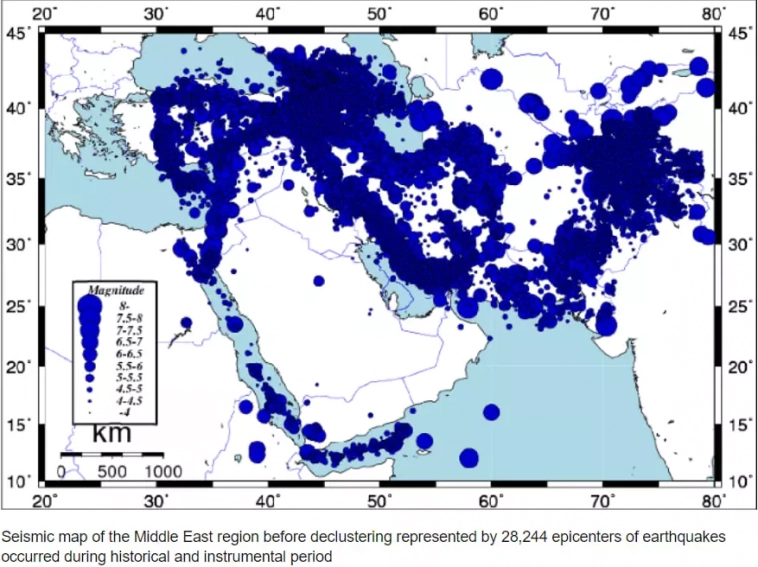

Сегодняшние трагические события на Ближнем Востоке обнажили фактор, о котором многие инвесторы в недвижимость не знают или же не предают значения. Хотя этот фактор мало того, что способен обнулить ваши инвестиции, недооценка его может стоить вам жизни. Землетрясение ощущалось в Турции, Сирии, Израиле, Ливане и на Кипре, но в Турции прогремела самая мощная волна в 7,8 баллов по шкале Рихтера — самое сильное на территории страны с 1939 года.

Сами по себе землетрясения не опасны, но именно вследствие обрушения зданий происходит потеря жизни и имущества. Предотвратить жертвы поможет введение стандартов сейсмоустойчивости. Не погружаясь в технические детали, достаточно сказать, что металл, дерево и акрил — это материалы, которые следует использовать в строительстве, чтобы сделать его сейсмоустойчивым. Конечно, при рассмотрении конкретного объекта должен быть проведен детальный анализ.

( Читать дальше )

Обзор портфеля - январь 2023 #27

- 06 февраля 2023, 12:49

- |

На высвобожденные деньги от продажи Пермьэнергосбыта докупил Сбербанк.

Очередные разгоны добрались и до моей позиции в Казаньоргсинтезе, вышел по 96-98. Постепенно при коррекции буду откупать, немного уже купил. При это индекс ППИ-СТ корректируется, так что апсайд уже не так высок. Ориентир по выходу в районе 120.

Добавил префы Башнефти. Идея рискованная, но при благоприятном исходе компания может выплатить около 150 рублей по уставу. 25% префов у Республики Башкортостан. Это последний сигаретный окурок нефтянник с потенциально высокими невыплаченными дивидендами. Истории с лукойлом и газпромнефтью внушают оптимизм на переоценку ближе к див отсечке. Но все в руках Игоря Ивановича.

Жду дивиденды от Белуги, выплатили купоны по замещенным облигациям.

( Читать дальше )

Статистика, графики, новости - 06.02.2023

- 06 февраля 2023, 08:42

- |

Доброе утро, всем привет! С понедельником!

— Эй, автор, ты чего? А ну просыпайся!

— А? Что?

— Что что? Там про Адани уже больше недели весь мир переживает. Ты обалдел? Решил, как с FTX, всем всё рассказать, когда все уже забыли?

— Ааа… блин...

Давайте не будем глубоко и нудно копать. Есть такая страна — Индия. А в Индии есть такой парень — Гаутама Адани. Ну такой, невзрачный… просто занял в сентябре 2022 года по версии Bloomberg второе место богатейших людей мира с состоянием 128 млрд $. Является председателем и основателем группы компаний Adani Group. Что есть Adani Group? Бизнес-империя, охватывающая многочисленные промышленные центры Индии. Крупнейших операторов портов и аэропортов частного сектора, добычу и торговлю углём, распределение природного газа. Кроме того, группа владеет одним из крупнейших индийских новостных конгломератов — New Delhi Television Limited (NDTV).

Ну работает человек...

Переносимся в Нью-Йорк. В Нью-Йорке есть такая маааленькая конторка из 9-ти юнитов — Hindenburg Research LLC. Основанная и руководимая неким Натаном Андерсоном, в недавнем прошлом фельдшером скорой помощи в Израиле. Ну а что такого? Вчера фельдшер, сегодня мегафинансовый аналитик. Ну, короче, берет, значит фельдшер финансовые отчеты по МСФО, складывает, умножает, вычитает, делит… говорит — АГА! — мошенники и воры! И акции компании такие… фьюююююю..... А потом еще раз… ууииии… Прикольно? Прикольно. Вот и Натан говорит, что прикольно. Он берет и, перед тем как обнародовать свои «расчеты», продаёт акции разрабатываемой компании (встает в «шорт»), а потом, когда акции упали, он из «шорта» выходит, т.е. акции выкупает. А разницу в кармашек. Говорят, с 2020 года подобным образом крутанули 30 компаний. В среднем их акции падали примерно на 15% на следующий день после публикации отчета, а шесть месяцев спустя — на 26%.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал