мультипликаторы

ROA и ROE. Бессмысленность использования.

- 04 июля 2021, 10:48

- |

Здравствуйте, в этой статье хочу рассмотреть мультипликаторы ROA и ROE,

объяснить на примере, почему считаю бессмысленными данные мультипликаторы,

и почему не стоит сравнивать компании по рентабельности.

Т.к. они оба имеют в числителе Чистую прибыль — ссылка на статью почему ЧП не фундаментальный показатель.

Итак, ROA — рентабельность активов предприятия, ЧП/Всего активов*100%

ROE — рентабельность чистых активов, ЧП/Капитал(Чистые активы)*100%

Оба мультипликатора связаны так или иначе с активами компании, давайте разберём,

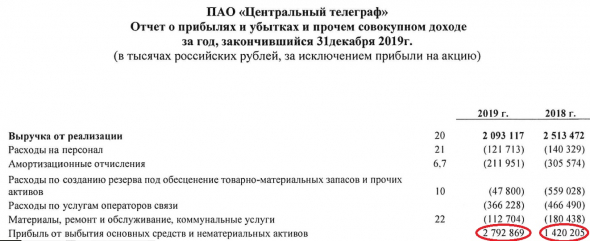

что же не так с этими самыми активами компании.На эти рассуждения меня натолкнула отчётность

компании «Центральный телеграф», её и разберём. Компания в 2018 и 2019 году продала Основные средства

и выплатила огромные дивиденды. Давайте взглянем на эти сделки в отчётности по мсфо:

В особенности интересна сделка 2019 года, запомните пожалуйста эту цифру 2,7 млрд. Руб.

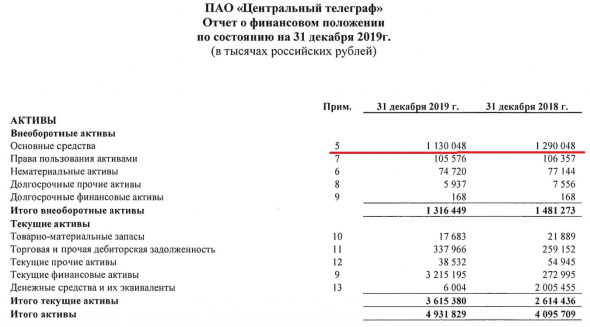

Взглянем на баланс компании:

( Читать дальше )

- комментировать

- 4.6К | ★10

- Комментарии ( 10 )

Р/Е. (НЕ) Фундаментальный мультипликатор.

- 23 июня 2021, 18:05

- |

Здравствуйте, в данной статье я попытаюсь объяснить своё мнение по поводу мультипликатора Р/Е,

и на примерах разобрать почему он на мой взгляд не является фундаментальным.

Итак, как мы знаем P/E это Капитализация делённая на Чистую прибыль

1. Капитализация, это цена акции умноженное на количество акций в обращении.

Если с кол-вом акций все предельно ясно, то с ценой акции не все так просто.

Цена акции формируется участниками торгов — думаю это очевидно.

Собственно участник торгов кто он? Кем является? Каковы его знания?

На основание чего он принимает решение о приобретение того или иного актива?

В общем каковы его фундаментальные характеристики и мотивы в данный момент

и чем они отличаются от характеристик прошлых периодов

(Здесь имею ввиду среднестатистического участника торгов).

Как минимум за последние 5 лет изменилось количество участников торгов (мосбиржа):

( Читать дальше )

Гайд для инвестора: как читать финансовую отчетность?

- 12 июня 2021, 12:47

- |

Умение правильно читать финансовую отчетность компаний — очень полезный навык для инвестора.

В этой статье разберем ключевые моменты, ошибки и нюансы при чтении бухгалтерских и финансовых отчетов компаний.

Какие бывают финансовые отчеты?Финансовые отчеты можно классифицировать по:

- Периоду: квартальный, годовой

- Типу: бухгалтеский (РСБУ, GAAP), финансовый (МСФО, IFRS)

- Достоверности: аудированный, неаудированный

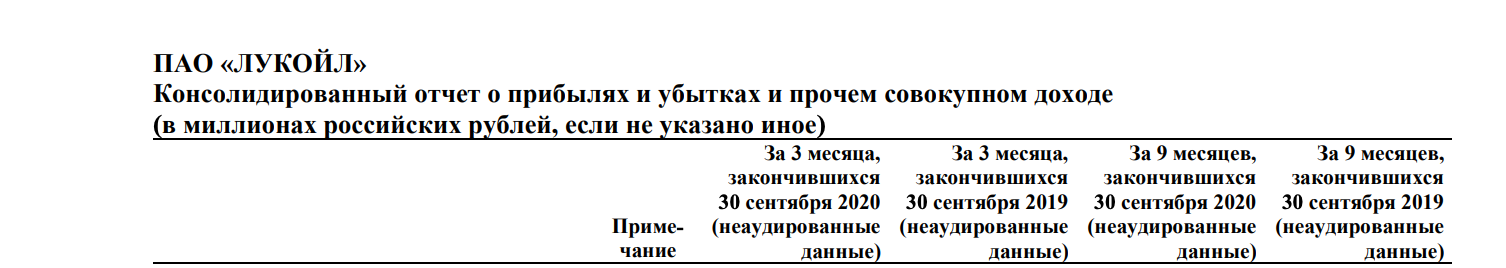

Квартальные и годовые отчеты финансовые отчеты

Здесь название говорит само за себя. Квартальный финансовые отчет содержит промежуточные данные, например только за 2 квартал текущего года, а годовой — данные за весь год.

В квартальных отчетах также часто присутствуют данные за весь период с начала года. Например, в отчете за 3 квартал, будут данные за 9 месяцев с начала года:

из квартального отчета компании Лукойл

из квартального отчета компании Лукойл( Читать дальше )

- комментировать

- 18.5К |

- Комментарии ( 18 )

EV/EBITDA: ПЛЮСЫ И ПОДВОДНЫЕ КАМНИ. СКОРРЕКТИРОВАННАЯ ОЦЕНКА НА ПРИМЕРЕ ПАО ГАЗПРОМ

- 07 июня 2021, 13:01

- |

EV/EBITDA становится популярным мультипликатором среди инвесторов. Почему? Во-первых, фирм с отрицательной EBITDA гораздо меньше, чем с отрицательной чистой прибылью, поэтому выборка фирм для сравнения становиться больше. Во-вторых, на чистую прибыль может влиять метод учета амортизации, а на EBITDA этого влияния нет (особенно это актуально для капиталоемких отраслей). Также здесь сглаживаются различия по налогам. В-третьих, можно сравнивать компании с разным финансовым рычагом (уровнем долга), так как в числителе у нас капитализация + чистый долг.

❗️Главный недостаток: нужно учитывать перекрестные вложения материнской компании. По правилам МСФО, если у вас есть контроль над другой компанией, и вы владеете 51% акций – вы должны составить консолидированный баланс (если вы публичная компания, например). То есть EBITDA двух компаний нужно будет сложить, хотя вы владеете не всей компанией, а только 51%. Далее, после того как в отчете будет рассчитана чистая прибыль, произойдет учет доли меньшинства (так как прибыль не вся ваша), и вы увидите строчку в отчете — «прибыль, причитающаяся акционерам». Далее получаем EPS и этот EPS идет в знаменатель в мультипликаторе P/E. Здесь все нормально.

( Читать дальше )

Лучшее время для инвестирования в Glencore International AG?

- 24 мая 2021, 17:43

- |

💡 Glencore #GLEN — это один из мировых лидеров в сфере торговли и поставки редкоземельных металлов, а также сырьевых товаров, компания работает с 90+ типами активов. Помимо непосредственно торговли сырьевыми товарами Glencore владеет крупными месторождениями полезных ископаемых, на нее приходится солидная доля мировой добычи меди, цинка, алюминия, свинца.

Представляя добывающие предприятия и компании всего мира, Glencore поставляет металлы, минералы, сырую нефть, продукты нефтепереработки, уголь, сельскохозяйственную продукцию своим заказчикам в автомобильной, металлургической, пищевой и энергетической отраслях. Компании принадлежит 10,3% металлургической компании «Российский алюминий», доли в дочерних компаниях российской нефтяной компании «Русснефть», ряд горнодобывающих активов (цинковые месторождения в Перу и Казахстане, угольные в Южной Африке, медные на Филиппинах).

👉 В компании выделяются три основных бизнес-направления:

— Металлы и минералы (30 % выручки)

— Энергетическая продукция (61,6 % выручки)

— Сельскохозяйственная продукция (7,1% выручки)

( Читать дальше )

ТАКОЙ РАЗНЫЙ Р/Е

- 30 апреля 2021, 12:44

- |

Все мы любим мультипликаторы за простоту их использования, легкость вычисления и интуитивную понятность. И действительно, очень часто в выводах многих авторов можно встретить такую логику: чем меньше Р/Е тем лучше. Нас этому учат многие «школы» инвестирования.

К сожалению, это не всегда так. Голое сравнение мультипликаторов P/E легко может привести вас к ошибочным оценкам. Чтобы оценка получилось адекватной нужно учитывать способность компании создавать свободные денежные потоки, темпы роста и риск. Это подходит ко всем моделям оценки, в том и числе и к сравнительной.

Блестящий разбор мультипликатора P/E по фундаментальным переменным сделал Асват Дамодаран в своей книге, всем рекомендую, весьма полезно изучить этот труд. Забегая вперед скажу, что определяющая переменная для Р/Е - это темп роста прибыли.

( Читать дальше )

ROE - бесполезный мультипликатор? А чем заменить?

- 29 апреля 2021, 16:48

- |

ROE — бесполезный мультипликатор? А чем заменить?

ROE (Return on equity) Рентабельность собственного капитала – отношение чистой прибыли к величине собственного капитала.

Собственный капитал — это разность между активами и обязательствами.

И что нам это даёт?

Да ничего.

( Читать дальше )

Вопрос - как в инфографике определяется числовая оценка по показателю?

- 07 апреля 2021, 17:45

- |

В аналитических обзорах, когда указывается P/E или дивидендная доходность, мне всегда не хватало пояснений — а насколько этот уровень высокий или низкий? Ведь само по себе знание, что компания имеет P/E в 15 ничего не говорит об оценке. Рыночные условия быстро меняются — сегодня это очень дешевый мультипликатор, а три года назад такие значения были средними для рынка.

Как, например, быстро понять P/E у Nvidia в 79 это дорого или очень дорого?

Несколько лет назад в обзоре у кого-то из иностранных брокеров я увидел, что рядом со значением индикаторов стоит перцентиль. В статистике это показатель, который указывает, какой процент значений в выборке находится ниже, чем у рассматриваемой метрики.

80-й перцентиль для P/E в 40, например, будет означать, что 80% компаний на рынке имеют показатель ниже или равный 40, а 20% — больше. По нему можно быстро понять, насколько дорого стоит компания относительно рынка.

( Читать дальше )

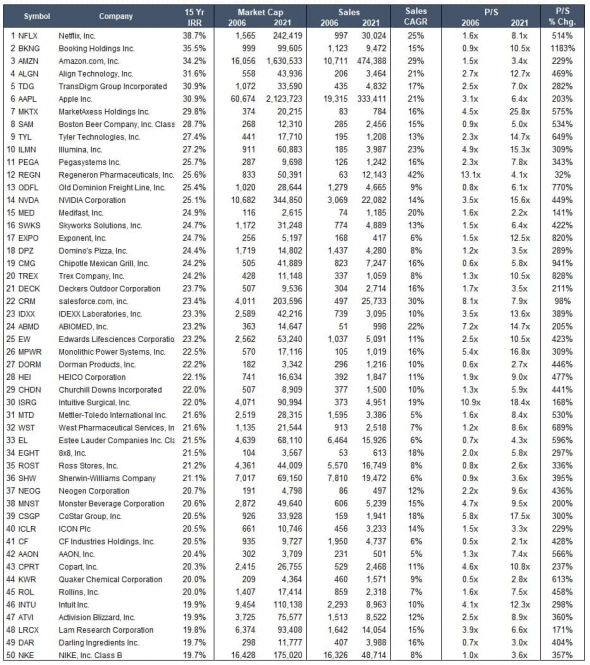

50 американских компаний, показавших лучшую доходность за 15 лет

- 07 апреля 2021, 11:46

- |

Таблица лучших американских акций по доходности за полтора десятилетия от портфельного менеджера Джо Франкенфилда. Они принесли инвесторам более 19,7% годовых против 8% у индекса S&P500. Несколько наблюдений:

1) В 2006 году многие лидеры рынка еще не изобрели продукты, благодаря которым, в будущем вырастет стоимость их акций. Netflix, ставший первым по доходности со среднегодовым результатом в 38,7%, тогда рассылал DVD-диски по почте. До презентации первого iPhone от Apple оставался год. Amazon только начал коммерческое тестирование облачных сервисов.

2) Чтобы оказаться в лидерах необязательно быть всем известной компанией IT-сектора. 4-е место по доходности занимает калифорнийская Align Technology, разработавшая устройство выравнивания зубов без брекетов.

TransDigm Group со среднегодовой доходностью как у Apple разрабатывает и производит инженерные компоненты для авиакосмической отрасли.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- rts

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал