мосгорломбард облигации

Кризис доверия: Мосбиржа отказывает в размещении скупщику золота

- 01 декабря 2025, 13:20

- |

Скоро может так случиться, что компаний на Мосбирже станет меньше. Я вообще в шоке от происходящего, успокоительные помогли. Смотрите сами что за история.

Есть такая компания как Мосгорломбард. Сутьл её работы понятна из названия. Она даёт деньги под залог имущества, зарабатывая на этом какие-то деньги. Невостребованное имущество продаёт уже на авито и где-то там ещё. Сейчас это даже не важно.

Долго тянуть за волосы не буду и обрисую суть. Помимо снижения размера выданных займов, появления гудвилла через приобретение компаний, прибыль за 2024 год достигла аж 393,6 млн рублей:

( Читать дальше )

- комментировать

- 8.7К | ★2

- Комментарии ( 32 )

🔥 Даю идеи, которые приносят деньги 🔥

- 29 июля 2025, 19:26

- |

🧷 Краткий эпиграф: чем отличается типичный инфоцыган от стоящего внимания человека? Тем, что последний всегда может предоставить доказательства в пользу реальности своих достижений.

💼 Редко но метко в рамках этого блога я обращаю внимание своих подписчиков и лиц им сочувствующих на отдельные бумаги, вызывающие мой неподдельный интерес с точки зрения долгосрочной инвестиционной привлекательности. Несмотря на то, что каждый такой пост сопровождается избыточным описанием сильных и слабых сторон бумаги в частности и окружающего её рынка в целом, не лишним будет подвести промежуточный итог по нескольким упомянутым мной ранее наименованиям и актуализировать свой взгляд на целесообразность продолжения удерживания их в своем инвестиционном портфеле.

💡 Так как сами идеи появлялись на моем канале в разное время, для удобства сравнения полученных результатов буду приводить их к процентам годовых.

◾️ HeadHunter: +14,72% с момента выхода поста = 175% годовых;

🔎 Единственное о чем я жалею в контексте сделки по покупке акций этой компании так это о том, что не открыл её для себя раньше, ибо с дивидендами результат получился бы еще более впечатляющим.

( Читать дальше )

🚀 Пересаживаюсь из скучных флоатеров в веселые фиксы 🚀

- 28 июля 2025, 17:48

- |

⚡️ На фоне настоящего ажиотажа, возникшего вокруг размещения восьмого выпуска облигаций Мосгорломбарда, я решился окончательно разорвать все былые отношения с куда менее доходными флоатерами самых надежных российских эмитентов, пылящимися на моем индивидуальном инвестиционном счете еще со времен усиленного повышения ставок.

⏰ В первую очередь в жертву «ломбардной заманухи» были принесены бумаги Газпром Нефти и Норникеля, ныне находящиеся возле своих номинальных значений — уровней, около которых я и набирал их за обе щеки чуть менее года назад. За это время они неплохо так помогли моему портфелю сохранить бодрость духа даже в самые тёмные времена, но теперь настал и их черед собираться с вещами на выход.

💼 Урвать на размещении не получилось — Ваш покорный слуга удачно прое… пустил мимо ушей новость о сборе заявок, а потому мне, вместе с сотнями других озлобленных на чудеса местной аллокации инвесторов, пришлось ждать начала торгов ради того, чтобы своими рабоче-крестьянскими руками двигать лимитные заявки в надежде получить свое, да еще и желательно сделать это как можно более бесплатно. Итог — 60 бумаг по 1050 рублей за штуку и YTM 26,63%.

( Читать дальше )

Новый выпуск облигаций "МГКЛ" (RU000A10ATC4)

- 06 февраля 2025, 11:00

- |

🔶 ПАО «МГКЛ»

(для квалифицированных инвесторов)

▫️ Облигации: МГКЛ-001P-07

▫️ ISIN: RU000A10ATC4

▫️ Объем эмиссии: 1 млрд. ₽

▫️ Номинал: 1000 ₽

▫️ Срок: на 4 года 11 мес.

▫️ Количество выплат в год: 12

▫️ Тип купона: постоянный

▫️ Размер купона: 30%

▫️ Амортизация: нет

▫️ Дата размещения: 06.02.2025

▫️ Дата погашения: 11.01.2030

▫️ Возможность досрочного погашения: нет

▫️ ⏳Оферта: -

Об эмитенте: «МГКЛ» ведет свою деятельность в сферах ломбардного и ресейл направлений, а также оптовой скупки и переработки драгметаллов.

➖➖➖

Информацию о новых выпусках, анализ эмитентов (с расчетом ОФС, фин. показателей, рейтинг и др.) см. в телеграм-канале.

Новые облигации МГКЛ: нести ли деньги в ломбард под 30%?

- 04 февраля 2025, 17:48

- |

ПАО МГКЛ занимается ломбардным бизнесом (выдача физлицам займов под залог) под брендом Мосгорломбард, продажей товаров вторичного потребления под брендом Ресейл-Маркет и оптовой торговлей золотом. Работает через 135 отделений в Москве и МО, собственные интернет-ресурсы и маркетплейсы

💰 Из более-менее свежих цифр у нас пока есть только МСФО за 6 мес 2024 (более поздний РСБУ не показательный):

- Выручка: 3,1 млрд. (x4,8)

- EBITDA: 594 млн. (х2,1)

- Прибыль: 225,2 млн. (х4,9)

1️⃣ У МГКЛ три ключевых сегмента: сам ломбард (займы под залог), оптовая скупка и переработка драгметаллов (в основном золото) и ресейл – реализация предметов залога и комиссионная торговля в собственных и партнерских точках

2️⃣ Существенная доля «иксов» по выручке в 1п’24 приходится на торговлю драгметаллами (переработанный лом поставляют в банки в виде слитков, и производителям ювелирных изделий), но там крошечная маржинальность, менее 1%

( Читать дальше )

Первичные размещения облигаций: план на неделю с 03.02 по 09.02.25

- 03 февраля 2025, 13:24

- |

🔮 Астрологи объявили неделю без флоатеров: впервые с января прошлого года на всю полноценную рабочую неделю не анонсировано ни одной новой бумаги с плавающим купоном

🏢 Глоракс: BBB-, купон до 28% ежемес. (YTM до 31,89%), 2 года, 1 млрд.

Подробный разбор тут. Мнение по выпуску – очень на любителя, вряд ли буду участвовать

🫙 Сибстекло: BB-, купон 29% ежемес. (YTM 33,19%), 2 года, 350 млн.

Эмитент не худший в своем ВДО-сегменте, но прямо сейчас не очень нравится: убытки, около-предельная долговая нагрузка, непрозрачная отчетность, операции со связанными сторонами, постоянная задолженность перед налоговой, оферты/погашения в течение 2025 по всем трем выпускам в обращении… Плюс недавнее уголовное дело в отношении бенефициара компании (которое в теории не должно коснуться бизнеса, но тоже флажок не сказать, что хороший)

С довольно скромными по меркам BB-грейда параметрами выпуска – ни копаться глубже, ни тем более принимать эти риски уже нет желания. В теории, можно зацепиться за премию к своему сравнимому выпуску RU000A105C93, но и тут апсайд не космический, считаю, что не стоит того

( Читать дальше )

Золотое дно: зачем Мосгорломбард отправился на Авито и почему компания не спешит покидать насиженные места в столице?

- 09 апреля 2024, 17:08

- |

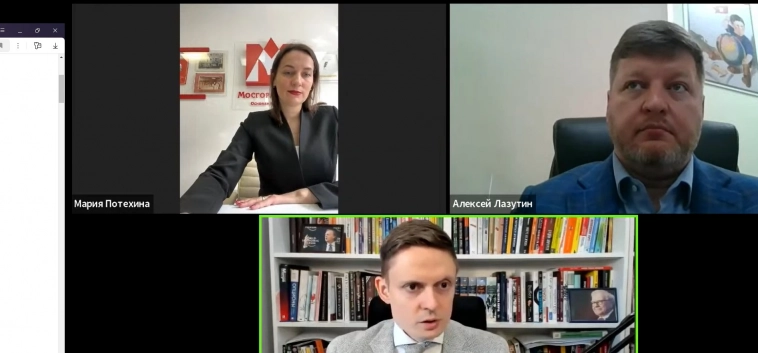

Ломбарды, рождённые на свет как благотворительные организации в противовес ростовщикам, в наше время ореол святости подрастеряли, так что особого ажиотажа недавний выход Мосгорломбарда на Мосбиржу не вызвал. Но время идёт, и его акции потихоньку ползут вверх, подкреплённые неплохими цифрами в отчёте. Самое время узнать чуть больше про это предприятие — какими наработками они собираются завоёвывать инвесторов? Тимофей Мартынов провёл интервью с генеральным директором компании Алексеем Лазутиным и директор по корпоративным финансам Марией Потехиной — отличная возможность выяснить с чем сравним бизнес Мосгорломбарда, сколько акций в его активе и почему бизнес со столетней историей меняется на глазах.

Главная неожиданность по итогам интервью — Мосгорломбард решил вместо магазинчиков, разбросанных по столице, оккупировать интернет-витрины по всей стране, представленные на Авито, чтобы нести в массы золотишко и разную технику, которые люди заложили, но не выкупили. Плюс ребята познали вкус цифровых денег, так что отказываться от ЦФА в обозримом будущем не собираются. Пока у Мосгорломбарда получается набирать обороты, особенно учитывая то, что цены на голду бьют мировые рекорды и даже не думают устремляться вниз.

( Читать дальше )

«Мосгорломбард» успешно разместил 5-й выпуск биржевых облигаций на 500 млн руб. в рамках финансирования стратегии развити

- 28 февраля 2024, 09:04

- |

✔️ Всего по закрытой подписке размещено 500 тыс. ценных бумаг номинальной стоимостью 1 тыс. рублей каждая.

✔️ Ставка купона – 20% годовых.

✔️ Выплата купонного дохода – каждые три месяца.

✔️ Срок погашения биржевых облигаций – 1 820-й день с даты начала размещения.

✔️ Организатор размещения — инвестиционная компания «Диалот»

Привлеченные в ходе размещения средства планируется направить на пополнение оборотных средств Группы, расширение портфеля, развитие ресейл-направления деятельности.

Генеральный директор ПАО «МГКЛ» Алексей Лазутин:

«Размещение пятого выпуска биржевых облигаций является частью ранее озвученной стратегии развития бизнеса Группы «Мосгорломбард». Мы продолжаем реализацию намеченных планов и остаемся активным участником рынка публичного капитала. Новый выпуск стал дополнением к уже обращающимся на бирже облигациям Группы, по которым мы стабильно выплачиваем купонные доходы».

План по первичным размещениям облигаций на неделю с 26.02 по 03.03.24

- 26 февраля 2024, 18:42

- |

🐟 Инарктика: A, купон до 15,5% квартальный (YTM~16,3%). 3 года, 3 млрд.

Компания на слуху, лично мне нравится, регулярно упоминаю их в контексте акций – растут, занимаются разведением форели и лосося, почти решили вопросы с импортозамещением, имеют перспективную и вполне реалистичную программу наращивания производства. По кредитному качеству претензий тоже нет

Параметры выпуска именно в стартовом виде тоже нравятся, если убрать совсем короткие бумаги, то премия есть и к своей группе, и к A+. Не нравится сочетание: известное имя, высокий старт, размещение в Тинькофф… Перспектива стать новым «Самолетом» с существенным снижением купона выглядит очень даже реальной. А запас на снижение не особо большой – даже 15% сейчас уже не выглядит сильно привлекательным, во всяком случае чтобы хватать именно на первичке

( Читать дальше )

«Мосгорломбард» продолжает реализовывать стратегию развития

- 15 февраля 2024, 10:19

- |

ПАО «МГКЛ» до конца февраля 2024 г. планирует разместить пятый выпуск биржевых облигаций на сумму 500 млн руб. в рамках ранее утвержденной программы общим объемом 5 млрд руб. и сроком до 15 лет.

Привлеченные средства будут направлены на пополнение оборотных средств, расширение портфеля, развитие ресейл-направления.

Гендиректор ПАО «МГКЛ» Алексей Лазутин подчеркнул, что размещение нового выпуска биржевых облигаций объемом 500 млн рублей является очередным шагом компании в реализации масштабной стратегии развития.

«Мы продолжаем поступательно воплощать в жизнь планы, заявленные ранее в ходе публичного размещения акций ПАО «МГКЛ»: наращивать долю в сегменте ломбардных залоговых займов в Московском регионе, укреплять позиции на рынке ресейла, развивать направление вторичного оборота драгоценными металлами», — отметил гендиректор «МГКЛ».

Читайте подробнее

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- rts

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал