SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

Блог им. imabrain

План по первичным размещениям облигаций на неделю с 26.02 по 03.03.24

- 26 февраля 2024, 18:42

- |

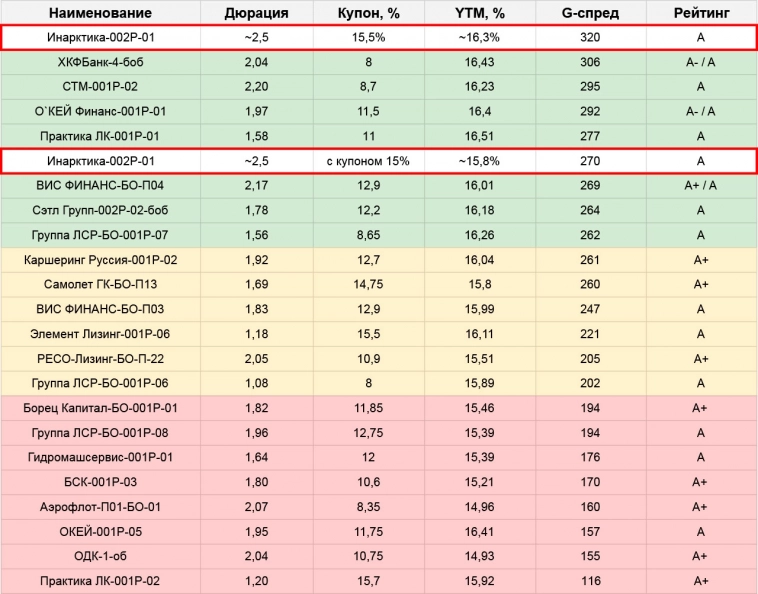

🐟 Инарктика: A, купон до 15,5% квартальный (YTM~16,3%). 3 года, 3 млрд.

Компания на слуху, лично мне нравится, регулярно упоминаю их в контексте акций – растут, занимаются разведением форели и лосося, почти решили вопросы с импортозамещением, имеют перспективную и вполне реалистичную программу наращивания производства. По кредитному качеству претензий тоже нет

Параметры выпуска именно в стартовом виде тоже нравятся, если убрать совсем короткие бумаги, то премия есть и к своей группе, и к A+. Не нравится сочетание: известное имя, высокий старт, размещение в Тинькофф… Перспектива стать новым «Самолетом» с существенным снижением купона выглядит очень даже реальной. А запас на снижение не особо большой – даже 15% сейчас уже не выглядит сильно привлекательным, во всяком случае чтобы хватать именно на первичке

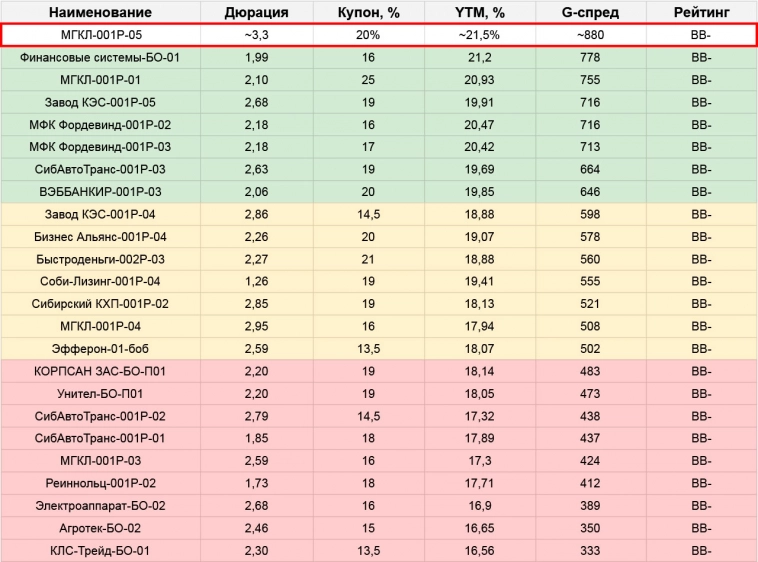

💰 МГКЛ: BB-, купон 20% квартальный (YTM~21,5%), 5 лет, 500 млн.

Подробно про эмитента и зачем им снова понадобились деньги – можно посмотреть в недавнем их разборе перед IPO, принципиально с того момента ничего не изменилось, и свежих отчетов нам тоже еще не показали. Из того, что мы видели на конец-23 – к платежеспособности МГКЛ особых вопросов нет. Основные сомнения касаются перспектив дальнейшего успешного роста компании, но прямо сейчас это актуально только для акций

Поэтому пока, даже с учетом нового крупного займа (а 500 млн. с этого выпуска – еще не все, МГКЛ дополнительно занимает и через ЦФА, и напрямую у физилиц, и через дочернюю Лот-Золото), ближайшие кварталы поводов для волнений не ожидаю. Тем более, до 2026 года у них нет больших бондовых погашений, кроме символических 50 млн. по КО в ноябре-24. Но даже с таким комфортным длинным графиком, следить за историей со временем придется намного внимательнее

Параметры выпуска сейчас вне конкуренции за счет большой длины без коллов/лесенок и высокого фикс. купона. Ограничить рост тут может только достаточно большой для квальской бумаги объем, да и то – ненадолго, а подождать раскрытия стоимости под 20% – считаю, что не проблема. Предзаказы были у Диалота и Рикома – возможно, что-то еще осталось или появится до размещения от отказников

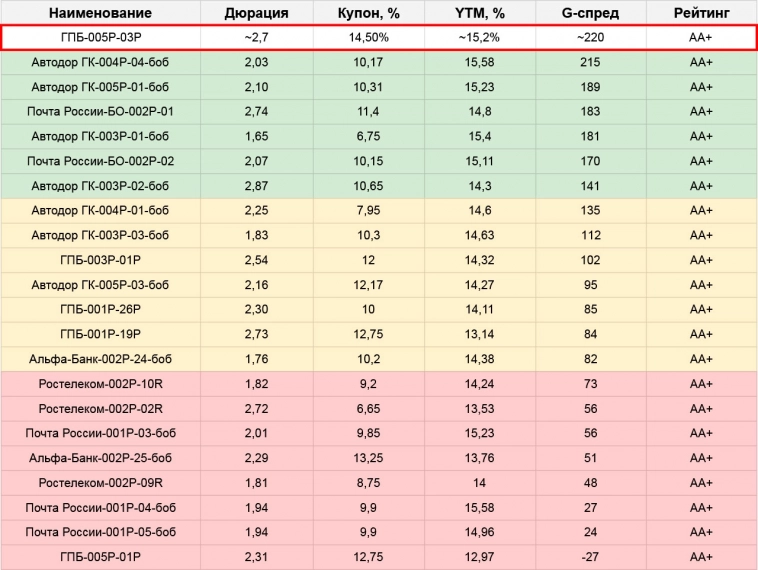

🏢 Газпромбанк: AA+, купон G3,25+180 квартальный (~14,5%). 3,3 года, 10 млрд.

Из формулы расчета – полагаю, что это фикс. купон (для уверенности нужно дождаться эмиссионку, на дискложе ее пока не выложили). Если так, то выглядит вполне хорошо: формат средней длины «под смягчение дкп» рынку, похоже, нравится и торгуется как минимум над номиналом, например собственный RU000A107A28 с купоном 12,75% или RU000A107AM4 Альфы (купон 13,25%)

Новый ГПБ с запасом опережает обоих, финальный купон я бы ждал ниже, но c 14 и даже 13,75% выглядит вполне приемлемо. Спекулятивно тут еще нужно учитывать ликвидность: в тех выпусках, которые упоминал выше, она не особо большая (полагаю, основной объем тут разбирают крупные игроки, до погашения)

В холд мне такие истории сейчас не слишком нравятся – вариант скорее для тех самых крупных игроков, а с относительно небольшим депо – имеет смысл смотреть похожее, но более доходное, на несколько рейтинговых ступенек ниже

👉Ссылка на полную табличку с размещениями

✅Мой телеграм, где много интересного: https://t.me/mozginvest

(пишу про облигации и акции РФ, ЦФА)

620

Читайте на SMART-LAB:

📈 Потенциал роста акций МГКЛ составляет 89% — ИБ Синара

Аналитики Банка Синара обновили оценку по ПАО «МГКЛ» с учётом сильных операционных результатов компании. Новая целевая цена установлена на...

11:44

Флоатеры 2026: что это и как заработать до 15,7%

Как устроены и насколько актуальны в 2026 г. флоатеры, или облигации с плавающим купоном? Как инвестировать во них легко? Подробно на все вопросы...

11:19

теги блога imabrain

- fix price

- IPO

- IPO 2024

- LQDT

- OZON

- VK

- Whoosh

- X5

- X5 Retail Group

- АБЗ-1

- Авто финанс банк

- Акрон облигации

- акции

- АПРИ

- АПРИ Флай Плэнинг облигации

- АРЕНЗА-ПРО

- АФК Система облигации

- Аэрофьюэлз

- Балтийский лизинг облигации

- Башкортостан

- Биннофарм Групп

- Брусника облигации

- Быстроденьги облигации

- ВДО

- вис финанс

- ВУШ

- Вуш Холдинг

- Газпром Капитал

- Газпромбанк

- Газпромнефть облигации

- Гарант-Инвест

- Гарант-Инвест облигации

- ГК Самолет

- Глобал Факторинг Нетворк Рус

- ГТЛК облигации

- Делимобиль

- Джи-групп

- дивиденды

- ДОМ.РФ облигации

- ЕвроТранс

- Завод КЭС облигации

- Инарктика

- интерлизинг

- КАМАЗ облигации

- Каршеринг Руссия

- Лизинг-Трейд облигации

- ЛСР облигации

- Магнит

- МГКЛ

- Миррико

- монополия

- Мосгорломбард облигации

- МТС облигации

- Новатэк

- Новосибирская область

- новые технологии

- Норильский Никель

- О'Кей

- обзор

- обзор компании

- обзор отчётности

- Облигации

- Облигации РФ

- озон

- операционные результаты

- отчетность МСФО

- отчеты МСФО

- отчёт

- первичное публичное предложение акций

- первичное размещение

- первичное размещение облигаций

- Полипласт облигации

- Полюс Золото

- портфель

- портфель инвестора

- ПР-Лизинг облигации

- прогноз по акциям

- РЖД облигации

- РКС-Сочи

- Роделен облигации

- РОЛЬФ облигации

- Россети

- Ростелеком облигации

- Русагро

- русал

- самолет

- Самолет облигации

- Сегежа групп

- селектел

- Селигдар

- сибавтотранс

- ТГК-14

- Томская область

- Уральская сталь

- флоатеры

- Фосагро

- Энергоника

- ЭР-Телеком Холдинг облигации

- Яндекс

- ЯТЭК