Блог им. JurijShabalov

Золотое дно: зачем Мосгорломбард отправился на Авито и почему компания не спешит покидать насиженные места в столице?

- 09 апреля 2024, 17:08

- |

Ломбарды, рождённые на свет как благотворительные организации в противовес ростовщикам, в наше время ореол святости подрастеряли, так что особого ажиотажа недавний выход Мосгорломбарда на Мосбиржу не вызвал. Но время идёт, и его акции потихоньку ползут вверх, подкреплённые неплохими цифрами в отчёте. Самое время узнать чуть больше про это предприятие — какими наработками они собираются завоёвывать инвесторов? Тимофей Мартынов провёл интервью с генеральным директором компании Алексеем Лазутиным и директор по корпоративным финансам Марией Потехиной — отличная возможность выяснить с чем сравним бизнес Мосгорломбарда, сколько акций в его активе и почему бизнес со столетней историей меняется на глазах.

Главная неожиданность по итогам интервью — Мосгорломбард решил вместо магазинчиков, разбросанных по столице, оккупировать интернет-витрины по всей стране, представленные на Авито, чтобы нести в массы золотишко и разную технику, которые люди заложили, но не выкупили. Плюс ребята познали вкус цифровых денег, так что отказываться от ЦФА в обозримом будущем не собираются. Пока у Мосгорломбарда получается набирать обороты, особенно учитывая то, что цены на голду бьют мировые рекорды и даже не думают устремляться вниз.

— В общем-то, мы не только Мосгорломбард, мы сейчас ПАО МГКЛ, чуть дальше мы об этом расскажем, — первым делом уточнил Алексей Лазутин. - А начать все-таки хотелось бы с того, что золото сейчас бьёт рекорды, ни для кого не секрет. Чуть ли не каждый день мы сталкиваемся с историческими максимумами на этот замечательный металл. И если говорить про прошлый год, то один из факторов роста нашей выручки, нашей доходности стал как раз рост, в том числе, золота на 38%.

Мы предполагали, да, что это будет один из фундаментальных факторов, который в среднесрочной и долгосрочной перспективе будет способствовать росту нашей компании. Надо сказать, что уже в этом году золото в рублях выросло больше, чем на 15%. И, в общем-то, тренд, мы видим, опять же, золото в рублях, достаточно большой. Поэтому, учитывая структуру нашего портфеля, учитывая то, что полная стоимость кредита находится порядка 120%, мы полагаем, что общая доля золота в нашем портфеле хоть и будет снижаться, но все равно будет оставаться основной. В дальнейшем это будет способствовать, с одной стороны, к увеличению портфеля, с другой стороны, к росту, соответственно, выручки и всех остальных показателей без увеличения костов в данном случае.

— На данном слайде мы видим наши финансовые показатели, как мы выросли, какая у нас замечательная выручка, чистая прибыль, — взяла слово Мария Потехина. — И все эти показатели по МСФО. Мы ушли от того, что раньше было по РСБУ, потому что многие спрашивали, мы теперь решили работать, как все хотели, и показать показатели по МСФО. Мы видим, как у нас выручка выросла в полтора раза, EBITDA в два раза, чистая прибыль в 131 раз.

Все это способствовало тому, что мы в свое время, в прошлом году, в апреле месяце, выделили отдельный комиссионный магазин. Потом новое направление у нас появилось оптовое, скупка драгоценных металлов. Соответственно, наши показатели за счет этого стали лучше, и нам это позволяет дальше расти, и надеемся, что так и будет. Мы видим, что у нас ломбардная деятельность составляет 52%. Это значит, что лот золота оптового направления драгметаллов 32% и на сегодняшний момент, комиссионная деятельность составляет 15%.

Далее представители Мосгорломбарда отметили, что фундаментально важное отличие — компания была моно-юнитом, который по сути работал только на ломбардной составляющей. Сейчас, соответственно, это купли-продажи тех же товаров, которые принимали в залог долгое время. В этом году бренд Мосгорломбард отмечаем 100-летие. И сейчас принято очень важное решение о том, что выделяют отдельно юнит купли-продажи, чтобы, с одной стороны, люди, которые приходят что-то продать, а такое бывает достаточно часто, они часто приходят в ломбард, могли это сделать и получить просто чек. Раньше они получали залоговый билет и, по сути, оформлялся займ, а сейчас могут просто продать, что облегчает компании работу.

— Замораживая оборотные средства на тех займах, которые раньше были, ну, просто в скупку приходили, мы их можем сразу же перепродавать, что, в общем-то, мы очень успешно делаем, исходя из тех показателей, которые мы представляем, — отметили в Мосгорломбарде. - И еще очень важное отличие, особенность, то, что, в общем-то… Мы уже это делали, по сути, да, просто изначально это была ломбардная деятельность, а сейчас это, ну, соответственно, купля-продажа, которые мы делаем как онлайне, так и в оффлайне — на Авито, на Яндекс.Маркете, и на других маркетплейсах, которые будут заниматься ресейлом.

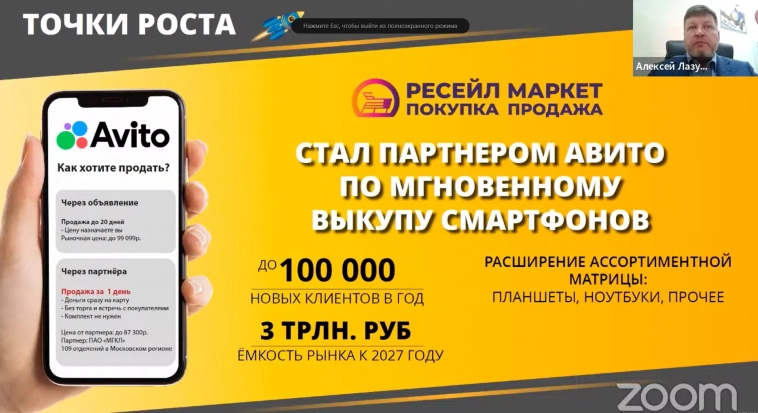

Давайте я немножко все-таки сделаю акцент на том, что мы сделали в этом году. Подчеркну, по показателям прошлого года, по сути, это не включено еще. Мы в этом году заключили соглашение с замечательной компанией «Авито».

Клиенту предлагается: либо ты быстро продашь через партнера, то есть через нас, либо к тебе приедет кто-то, чтобы тебе удобно было, либо, соответственно, в один из 109 объектов клиент может прийти и за один день, в этот же день нам продать свой, в данном случае, смартфон. И таких клиентов много, которые на Авито каждый день продают смартфоны. С этим и с другим партнерами можно получить до 100 тысяч клиентов. Вот мы видим на пилоте уже достаточно большое количество заявок. И, в общем-то, клиент также и может продать, как раньше, свой смартфон на Авито, но это занимает в среднем в течение 20 дней.

Ну и кто пользовался Авито, это определенный такой квест, когда сам общаешься, или продать хочешь, или что-то купить, сложности бывают. Все пользователи площадки меня поймут. Мы эти сложности снимаем, с одной стороны, быстро покупая, с другой стороны, тут же быстро выставляя это как в оффлайн наших объектах, так и на Авито и на других маркетплейсах. Наша задача в этом году в двух направлениях посмотреть: это расширить ассортиментную матрицу, только не просто на смартфонах, но и на планшеты, ноутбуки, другую ликвидную технику, расширить ассортиментную матрицу. И, с другой стороны, то же самое делать на всех маркетплейсах, которые будут в этом году работать в ресейле. А так как емкость рынка к 27-му году, есть такой консенсус, показатель будет составлять 3трлн рублей ресейла, то мы полагаем, что в эту сторону посмотрят большинство, скажем так, маркетплейсов, которые так или иначе работают в e-коммерсе.

В прошлом году мы подсоединили как раз юнит лот золота, это оптовая торговля ювелирными украшениями. Если до, соответственно, прошлого года мы занимались только сырьевой составляющей, то есть покупали бывшие в употреблении ювелирные украшения, как правило, дальше через аффинажные заводы продавали это либо в виде слитков банков, либо в виде гранул чистого золота ювелирным производителям, то в этом году этот юнит начал еще продавать готовые ювелирные украшения, что, соответственно, существенно улучшает маржинальность торговли и, в общем-то, выводит этот юнит на следующий этап цепочки создания стоимости.

— Как вы думаете, что будет дальше? — интересуется Тимофей Мартынов.

— Мы достигнем каких-то уже твердых соглашений и сможем дополнительно анонсировать реализацию, скажем так, данного направления. Мы в свое время, первый выпуск у нас был в 2020 году коммерческих облигаций, было три. Потом, в 2022 году выпустили биржевые облигации с плавающей ставкой плюс 9 ключевой. И мы уже попробовали выпустить цифру в прошлом году на 30 миллионов. И в этом году мы выпустили еще один выпуск биржевых облигаций на 500 миллионов. Это связано с тем, что мы планировали выйти на IPO и получить миллиард, но, к сожалению, так сложилось, что получили меньше, и нам нужны были деньги для развития. И мы сделали еще один выпуск биржевых облигаций. И это все по программе, которую мы уже зарегистрировали на бирже. Все идет в этом ритме. Также хотелось напомнить, что мы коммерческие выпуски облигаций ввели в прошлом году на 200 миллионов в феврале. И все сейчас у нас выпуски, кроме ЦФА, они у нас идут на погашение в основном через 3-4 года. Единственный выпуск на 50 миллионов в ноябре этого года.

— Вы хотите иметь 3-5% от рынка ресейлов, 3 триллиона, который вы прогнозируете в 2027 год. Это типа 150 миллиардов выручки. На какую маржинальность вы рассчитываете по этой выручке?

— На самом деле, действительно, когда мы раньше работали на достаточно большой маржинальности, и она могла составлять по отдельным позициям, допустим, несколько, условно говоря, концов, иногда 50% и так далее, то при сотрудничестве с маркетплейсами говорим о том, что наша основная задача – это нарастить объемы, и мы готовы внутри по бизнес-плану, у нас идет расчет, что мы выходим на 10% маржинальности. И нам этого достаточно. Наша основная задача, чтобы люди к нам привыкли. Они должны понять, что мы можем быстро, соответственно, и с гарантией выкупить по той цене, по которой мы декларируем, а с другой стороны, мы продаем товар, хоть и с историей, но хорошего качества, за который тоже несем ответственность определенную. И, соответственно, в дальнейшем мы полагаем, что существенная маржинальность наша снизится, и она составит порядка 10%.

— Окей. Ну а насколько реалистично, эти цифры, которые названы в вопросе, что вы действительно собираетесь 3-5% этого рынка занять?

— Мы будем к этому стремиться, сделаем все от нас зависящее. Сейчас ведем диалог с некоторыми компаниями, которые в ресейле не работают. Очень крупные компании, но мы видим у них интерес в этом направлении начать работать. И как раз сдерживающим фактором на выход в этот сегмент, то есть товары с историей, было то, что как же мы будем между вот этой C2C-шной, вот этой Classified, типа Avito 2 делать или там что-то такое, мы говорим, мы вам поможем, потому что мы как раз станем между двумя, тем, кто продает и тем, кто, соответственно, покупает, и обеспечим вот этот как раз бесшовный механизм запуска вот этой истории. И надо сказать, что мы уже достаточно далеко продвинулись, по крайней мере, в общении. Возможно, мы увидим в ближайшее время запуски ресейл-направления у других маркетплейсов крупных, что, соответственно, будет способствовать, с одной стороны, росту рынка в целом, а с другой стороны, так как мы являемся одним из ключевых партнеров, то, соответственно, мы полагаем, что мы будем существенно кратно расти. Это уже сейчас происходит, в этом году, когда мы начали с Avito работать, и мы полагаем, что это будет в дальнейшем происходить. Там есть моменты с точки зрения того, что мы локально сейчас присутствуем только в одном регионе, а некоторые, скажем так, внутренние поисковые системы этих маркетплейсов не позволяют наши товары выводить в топ других регионов, поэтому, возможно, нам придется открывать по одному, допустим, представительству в разных регионах. И это тоже, на самом деле, сейчас мы рассматриваем внутри, как это будет способствовать росту.

Ну, и в конечном счете, через три года мы считаем, что данный оборот по ресейл составляющей, он видится нам вполне себе адекватным, скажем так, несмотря на его достаточно такую умеренную оптимистичность.

— В 2023 году процентные доходы как будто бы сократились. Были в 2022 году 1,4 миллиарда, стали 1,146. Вот с чем это связано?

— Это связано с тем, что мы вводили направление ресейл, комиссионный магазин. Соответственно, мы кусочек вытянули из ломбардного. И у нас, получается, процентный доход. Это что такое? Это считается, когда у вас лежит товар на витрине, например, проценты на него идут. Потом также надо отметить, что в прошлом году поиска было выше. И если кто смотрел отчетность, где фиксируется еще следующий момент: в прошлом году поиска была 35%, и опять по начислению у нас были проценты выше. Многие на это влияют. В этом году у нас поиск, они же средние дифференцированные, получается 133%. И все это доходы. И сейчас, когда миллиард 145 млн, мы можем сказать, что выросли в разы, учитывая то, что поиска было 35%, а сейчас 133. Это говорит о том, что у нас, наоборот, качество и структура портфеля намного улучшилась кредитно.

— Смотрим статью выручка от продажи драгоценных металлов и себестоимость продажи драгоценных металлов. Цифры совпадают. Возникает вопрос: маржинальность этого направления получается ноль?

— Ну, нельзя сказать, что ноль. Это где-то 1-2% маржинальности. Мы изначально, когда брали в свою структуру лот золота НДС, это было только для того в основном сделано, чтобы не выводить деньги и управлять ликвидностью. То есть мы ломбард, у нас в скупку сдают золото и серебро. Соответственно, чтобы не шло на сторону, это остается внутри нас и помогает нам быстрее управлять ликвидностью драгоценных металлов. В прошлом году это чисто сырьевая история была, повторюсь, с этого года этот юнит начал продавать готовую продукцию и мы не сказали, но на самом деле сейчас ведем технические подготовку, скажем так, чтобы выйти также на товарный сегмент московской биржи по золоту, чтобы, соответственно, с одной стороны убрать спреды, которые присутствуют на внебиржевом рынке, увеличить объем потенциально данного сегмента и также использовать его для того, чтобы страховать позиции возможные по золоту в случае необходимости, в производном и финансовом инструменте.

— Я просто почему интересуюсь, в первом слайде вашей презентации было, что цены на золото выросли, там сколько, по-моему 38%, и пытаюсь понять, нашло ли это отражение в вашей отчетности, то есть действительно ли это привело к улучшению ваших финансовых результатов?

— Это нашло отражение в ломбардной составляющей и в ресейле. А дело в том, что когда продается сырье, 1-2%, это действительно так, по сути, это застрахованные риски, то есть это такой форвардный контракт внебиржевой, когда с одной стороны заключается сделка на поставку готовой продукции, с другой стороны собирается под эту сделку сырье как раз для дальнейшей переработки. И маржинальность действительно, ну, она может быть иногда в моменте там и 3% быть, и там и 4%, но как бы 1-2%, да, там в среднем остается.

— Давайте теперь про резерв как раз поговорим. Резерв резко снизился в 23-м году. Ну, можете подсказать, что это вообще? Это вот невозвратные займы, когда люди взяли, не вернули, и под это формируется резерв. И, почему в 3 раза улучшился показатель?

— Ну, скорее всего, не очень так, что если люди не взяли, мы формируем резерв, это мы себя сами подстраховываем наши риски на будущее, если не то, что мы можем продать когда-то что-то, лежит на витрине с убытком незначительным, это мы себя сами страхуем. Конечно, такого нету, резерв – это величина такая номинальная, которая отражена в отчетности. То есть это не денежное выражение, но мы обязаны, это сделать, и мы это делаем по МСФО, и по РСБУ тоже с того года, но немножко разная методика расчетом резервом. Почему снизилось в 3 раза? Потому что, первое, мы в позапрошлом году, когда случилась СВО, набирали золото и, управляя своей ликвидностью, мы его хранили. И когда необходимо было, продавали, соответственно, был большой кредитный портфель, но риски были того, что период там, март-апрель цена доходила до 7 тысяч рублей. Соответственно, когда ты считаешь, процент поиска был 365, и все это сказывалось на резерве. А в этом году поиск ниже, цена на золото выросла, но из-за того, что нет таких скачков, потому что резерв еще учитывает те моменты, что могут быть такие скачки. Не было таких скачков в 2023 году, соответственно, резерв стал ниже, и при этом у нас снизилась лучше скачек в портфеле, быстрее оборачивались стали. Оборачиваемость в среднем 45 дней. А до этого у нас была оборачиваемость из-за того, что цена на золото была выше, и поиска выше, мы считали необходимо это продать позже. То, что мы ресейл вывели, по сути, вот эту скупочную составляющую, которая была в ломбарде, и которая в дальнейшем не выкупалась, и которую аудиторы рейтинговой агентств и так далее считали как дефолтную составляющую, мы ее сейчас изначально вывели, по сути, в товарные остатки, которые мы там сразу продаем, и которые на портфель и на расчет резерва не влияют.

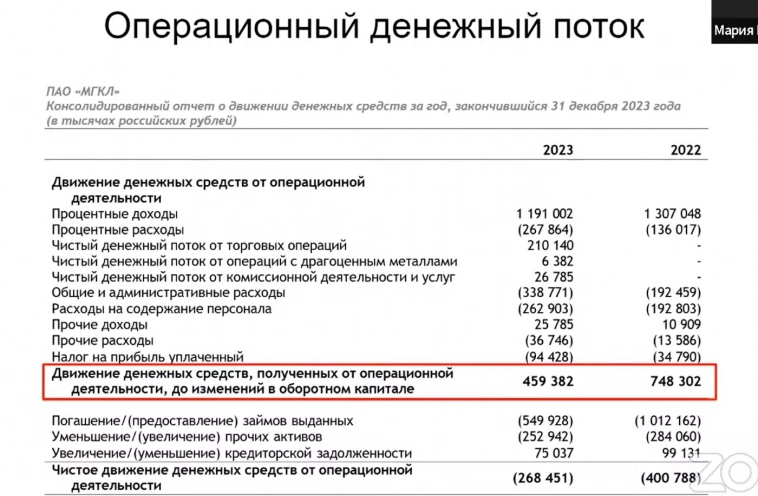

— Так, ну, с резервом вопрос закрыли, давайте посмотрим, на денежные потоки. Без ваших комментариев трудно разобрать, что там с денежным потоком происходит. Но вот, судя по этому слайду, как будто бы денежный поток от операционной деятельности сократился, да, вот если брать вот этот показатель до изменений в оборотном капитале. Почему так произошло?

— Нельзя сказать, что сократился, потому что, если брать МСФО-стандарт, как там учитываются эти моменты, наоборот, у нас денежный поток говорит о том, что мы сейчас быстрее оборачиваем деньги, и всегда у нас деньги не лежат. Мы их инвестируем. Когда считаете, здесь нет прямой, да, мы не видим, как шло по месяцам, здесь уже все схлопнуто, и у нас сейчас денежный поток, наоборот, улучшил структуру его, и у нас деньги находятся в обороте. Тут, конечно, надо смотреть вместе со следующими строчками: погашение, предоставление займов. Вот если смотреть на чистое движение денежных средств, то оно улучшилось по итогам 23-го года.

— У вас появилась статья приобретения основных средств, то, что обычно принято считать капитальными затратами. Хотел у вас уточнить, вот что это за статья, расход 167 миллионов рублей в отчете о движении денежных средств.

— Во-первых, у нас ломбарды, мы там что-то прикупили, и, соответственно, у нас появилось как раз вот направление ресейл, куда тоже мы вкладывали деньги и золотые НДС. Для этого надо было приобрести основные средства.

— А вот в 24-м году тоже продолжится этот процесс инвестиций?

-Нет, не планируем. То есть, какие-то мелочи, но тоже такого нет. Мы планируем открыть примерно там 40 объектов, мы это в прошлом году заявляли. Вопрос будет ли это органическое развитие, и тогда, наверное, возможно, в основных средствах появятся, да, вот как раз эти движения. Либо это будет слияние поглощений, и тогда тоже расходы появятся, но они будут именно уже с основными средствами, скорее всего, юнит полностью купаться, там, как мы договоримся, да, там, вместе с юридическим лицом, допустим, того ломбарда, с которым мы договоримся. В

— Мы видим, что у Рекламтраста была доля, она в 23-м году испарилась, обнулилась, и в то же время мы видим, что доля появилась на Мосгорскупке, и доля прочих миноритарных акционеров также выросла. Не знаю, есть ли возможность прокомментировать вот эти движения, куда делся реклам-траст, почему на Мосгорскупке оказался такой пакет, если возможно, уточните. Мосгорскупка – это ваша дочка, или это какая-то сторонняя организация?

— Рекламтраст – это в большей степени техническая история была в 22-м году, она совсем там небольшая, как бы, и они не планировали быть нашим стратегическим каким-то инвестором. В начале 23-го года, как раз, они вышли. В конце 22-го, если не ошибаюсь, зашли и вышли. В большей степени, как раз, IPO-шная история, да, которая как раз вот размыла наших основных акционеров, меня, в том числе. В какой-то степени до того, как я немножко тут тоже докупил, что называется, видно, вот. И хорошо, ну, обратной стороной того, что мы немного продали на IPO, получается то, что мы не сильно размыли основных акционеров, и это на самом деле, очень хорошо, потому что они все находятся под локапом. И значит до декабря, и соответственно, никаких влияний на рынок оказывать не будут.

Вот. А Мосгорскупка входит в наш контур, но это не принимающие решения, скажем так, какого-то в операционном управлении, такой финансовый инвестор, который, в общем-то, я так понимаю, тоже вошел в процессе IPO. Лучше этот вопрос юристам задать, чтобы дали более подробный ответ. Мы готовы, будем прокомментировать, и с юридической стороны...

— Хорошо, спасибо. Давайте дальше посмотрим на портфель займов или кредитный портфель. Видим, что портфель выданных займов сильно вырос, вырос на 67% в 23-м году и составил 1 миллиард 400 миллионов рублей. За счет чего наблюдался вот этот рост? Почему такая динамика?

— Смотрите, мы за последние несколько лет, начиная с 20-го года, увеличили сеть более чем 6 раз. И розничные объекты, они развиваются где-то от 5 до 10 лет. То есть те объекты, которые мы открыли в 20-м году, они до сих пор развиваются органически. Это первый фактор, который, в общем-то, позволяет и будет позволять нам еще в течение нескольких лет наращивать наш кредитный портфель. И второй немаловажный фактор это как раз наш первый слайд, это то, что в прошлом году золото в рублях порядка 40% выросло, что позволило нам без увеличения рисков соответственно в большей степени нарастить портфельную составляющую. Здесь не только портфель, здесь еще к этому портфелю есть 100%, а чистый портфель мы дальше увидим с вами, когда выйдем в типочетности. Там что-то вроде миллиарда двести чистый портфель.

— Есть ли какой-то гайденс или какие-то ожидания о том, как кредитный портфель может расти в 2024 году?

— У нас ломбарды в шесть раз увеличились, количество отделений, мы наращиваем объем кредитного портфеля, и это видно, да, как у нас растут ломбарды, и предела еще нет. То есть, по факту ломбард в течение пяти лет наращивает портфель. Портфель, безусловно, будет расти, но он будет расти сейчас в двух составляющих. Если до прошлого года, опять же, это был чисто ломбардный портфель, то с прошлого года, это будет ярко выраженный тренд, разделения на товарные запасы, ресейл направления. По сути, да, вот, которые в скупку нам приносят, и мы дальше продаем, и, собственно, очищенный в большей степени от этого направления ломбардный портфель. То есть, он именно ломбардный портфель может быть там не сильно расти, может быть, даже немножко припадёт, это нормально. Но зато за счет того, что ресейл будет увеличиваться и увеличиваться, мы видим уже, что он существенно увеличивается, то общий вот этот вот портфель, он, конечно, будет расти и расти существенно. Мы не можем сейчас сказать конкретные, наверное, прогнозы, но будем информировать по операционным показателям, я думаю, что периодически наших инвесторов и тех, кому это интересно. Нам целесообразно будет в дальнейшем показывать запасы, чтобы было видно. Когда мы смотрим на этот портфель займов, наша задача у аналитиков, да, там, у инвесторов, прикинуть потенциальный доход. Допустим, вот портфель мы там спрогнозировали, например, да, допустим, 2 миллиарда составит кредитный портфель там.

— Можем мы как-то прикинуть, сколько составит, соответственно, процентный доход? То есть, это на какую сумму надо умножать? Вот вы говорили, полная стоимость кредита 133%. Является ли вот эта цифра ориентиром неким? Либо вот как это можно прикинуть?

— У нас дифференцирована, получается, ставка по факту. У нас есть социальная группа, кому мы можем давать в какой-то период без процентов, да, там, на 2 недель. В основном это, конечно, всегда выше, чем по СК получается из-за того, что именно идет дифференциация. Правильно, да, по СК, например, там, 133, мы делали 133, но сегодня по СК они 130, чуть ниже, но правильнее считать именно как вот в отчетности отражено 133%. В продолжение того тезиса, что мы разделяем ресейл и ломбард, смотрел бы, наверное, в дальнейшем. В ресейле мы плавно движемся к 10% маржинальности, но сейчас она гораздо выше, очень-очень высокая даже местами. Потому как это частные такие операции, а в ломбардах сейчас полная стоимость кредита на текущий момент примерно 120% годовых. Но из-за того, что ставка дифференцирована, позволяет нам это без нарушения нормативно-правовых актов каких-то доходность получать гораздо больше. Но портфель, он, как правило, не стоит на месте, а в нашем случае он растет, опять же, из-за того, что мы развиваемся, то нужно, наверное, смотреть какой-то средний портфель, да, там, за полугодие, к которому как раз прибавлять вот эту ставку. И она может быть примерно на 15-20% выше, чем полугодия, да, полная стоимость кредита. Полная стоимость кредита раз в квартал публикуется для всех кредитных и некредитных финансовых организаций. И, в общем-то, наверное, аналитики могут, если чисто по процентному доходу смотреть, как раз вот на данную составляющую прибавить туда 20%, примерно.

— Наши читатели также просят рассказать вас вот про ваш бизнес, если сравнивать его с банками и микрофинансовыми организациями. То есть можно ли вообще сравнивать вас с банками и МФО? В чем различие?

— Мы больше про купи-продай, и изначально, еще с древних времен, условно говоря, да, там это по сути была такая некая барахолка, которая позволяла получить деньги и вернуть своё имущество. Но при этом часто как раз вот многие вообще не пользуются ломбардом уже давно с точки зрения получения займов, а ходят туда покупать для себя вещи, в нашем случае это ювелирные украшения, техника, смартфоны, мобильные, гаджеты различные и так далее. И они покупают товар с историей, но дешевле в несколько раз, и зачастую это не определить, что это новое или не новое. И меховые изделия, небольшой сегмент у нас есть, он небольшой, но как бы все равно в этой нише. У нас нет конкурентов сетевых, поэтому мы этой темой тоже занимаемся.

Дальше мы будем смотреть и находить для себя то, что мы можем верифицировать с одной стороны, то есть понять то ли мы покупаем, что декларируется, с другой стороны, имеет какую-то ликвидность, чтобы так же быстро продать, и в случае нахождения тех ниш мы, собственно говоря, будем расширять ассортиментную матрицу. И возвращаясь к началу вопроса — мы не банк, не микрофинансовая организация, потому что у нас всегда есть вот этот вот ликвидный товар, и мы его либо получаем, вот эту полную стоимость кредита с небольшой премией, и заемщик, соответственно, получает денежку и в любой момент может выкупить, либо мы просто, а это в большей степени будет в дальнейшем (сейчас уже почти 50%) это не ломбардная составляющая. Я думаю, что в следующем году ломбардная составляющая будет не самая, далеко не самая большая у нас, и поэтому мы на таком на пересечении ритейла и финансов. Сравнить напрямую на российском рынке, наверное, нас с кем-то достаточно тяжело. Примерное сравнение можно сделать с компанией First Cash, которая в начале 2000-х вышла на NASDAQ, там меньше 100 миллионов они привлекли. Сейчас больше 5,5 миллиардов, я смотрел, они стоят, и, в общем-то, вот такая у них как раз схема. Комиссионный магазин, барахолка, да, большие такие вот магазины сейчас в онлайн тоже ушли и так далее, и ломбардная составляющая. Самая большая, кстати, публичная сеть ломбардов в мире.

— Давайте еще продолжим по отчетности идти. Вот вопрос у меня появился, когда я дошел до статьи «Прочие доходы», такая необычная есть строчка «Доходы от списания кредиторской задолженности». 150 3,5 миллиона. Подскажите, как такое образовалось, если есть возможность?

— Дело в том, что у нас, если кто-то приходит и сдает залог имущества, эти вещи можно потом продать, если их не выкупят. И можем продать дороже, чем даже будет стоимость изделия и плюс проценты, которые на него накапали за этот период. Если мы продаем дороже, то мы в течение трех лет это кредиторская задолженность отражаем, и потом в течение трех лет списываем. Ну, сперва-то надо было у нас кредиторской задолженности, и все спрашивают, какая кредиторская задолженность? А теперь она у нас в доходах. Я же объясняю, что есть залог, проценты, мы продаем дороже, и мы отражаем на кредиторке. Может, потом другой будет вопрос, что у нас в кредиторке. Я имею в виду, в первой форме она у нас тоже отражена, примерно 250, если не ошибаюсь, миллионов, и это как раз тоже в дальнейшем перейдет в доходы. Ну, точнее, в трех лет это каждый месяц это происходит, и за 23-й год тут накопилось 153 миллиона. Даже 154.

— Так, давайте последний вопрос, который от меня лично, и дальше зададим вопросы слушателей, которые приходят к нам на трансляцию. Я немножко запутался, читая вашу отчетность, сколько у вас акций, на самом деле, и о природе привилегированных акций. Вот я нашел события после отчетной даты. Правильно ли я понимаю, что сейчас ваш уставной капитал состоит из 994 с копейками миллионов обыкновенных акций и 274 млн привилегированных акций. Вот это корректные цифры?

— Да, общая - миллиард 268 млн.

— А привилегированные акции, откуда они взялись, и кто их держит, какие права они дают, какой там дивиденд?

_ У нас привилегированные акции с этого года пройдут конвертацию и перейдут в обыкновенные. Это обыкновенные, и до выхода на IPO это было принято на собрании акционеров в прошлом году. А дивиденды там прописаны четко у нас по уставу, 800 рублей. Ну, нам рекомендовало, на самом деле, эту конвертацию провести и инвестиционные банки в процессе как раз подготовки к IPO и, в общем-то, и все участники этого процесса, скажем так. Сейчас происходит как раз техническое исполнение данного решения. Оно достаточно, ну, сложное, требует определенных корпоративных действий с одной стороны, потом технических действий с регистратором, с участием Центрального банка и так далее. И я думаю, что уже там ближайший месяц, может быть, два, они конвертируются, этот вопрос, наконец-то, снят, потому что он очень сложный с точки зрения разбора. До этого надо сказать, что 50, если я не ошибаюсь, чуть больше даже процентов привилегированных акций ушли в фонд, так называемый, в дочернюю компанию, мы специально сделали ООО «Команда МГКЛ», где, в общем-то, эти акции распространены частично среди персонала. Сейчас очень сложный рынок труда, и это нам прямо действительно позволяет лояльность сохранять у сотрудников. Часть этих акций держали те, кто купил их на внебиржевом рынке еще там, начиная в 2020 году, и мы несколько лет выплачивали дивиденды. Дивиденд доходил, если не ошибаюсь, до 14 примерно процентов годовых, ну, это достаточно неплохой был инструмент в то время.

Но сейчас, повторюсь, там, в течение месяца, может быть, двух, он, соответственно, уже конвертируется.

— Антон Аванян задает следующий вопрос: пусть поподробнее расскажет про сотрудничество с ПСБ, насколько глубоким будет взаимодействие, какие интересы у банка?

— Ну, здесь два момента. Первый - это приобретение сетей ломбардов, то есть это классические сделки M&A, у нас уже идет в работе несколько проектов, и как только мы договоримся о конкретных параметрах с сетями ломбардов, соответственно, мы сможем это реализовать. ПАО МГКЛ покупает ломбард за деньги ПСБ, тем самым мы получаем актив, который уже развит, с уже действующий клиентской базой, и много-много таких плюсов есть по сравнению с органическим развитием. Но есть один большой минус - это дороже стоит, чем органически развивать. Сейчас на такой развилке, получается, находимся, что же нам делать. Но так как появился ПСБ, конечно, сейчас нам лучше кого-то купить, вот, и второй момент, когда мы также рассматриваем вариант сотрудничества с точки зрения секвертизации портфеля. В общем-то это классическая история, есть недвижимость, есть какие-то определенные типовые активы, которые можно секвертизировать, но с ломбардными займами это до сегодняшнего момента не происходило, потому что, в общем-то, либо это не публичная сеть ломбардная с большим портфелем, либо ну, наверное, мы сейчас единственные, кто публичное сеть, в том числе ломбардная, которая движется в этом направлении. У нас сейчас только приходим к тому уровню портфеля, когда, в принципе, имеет смысл какая-либо секвертизация. Потому что там есть определенные там со стороны банков требования, и в общем-то, этот вопрос тоже, он достаточно такой интересный, как для банка, ну, попилотить данное направление и, в принципе, то, что золотом, допустим, в большей степени обеспечено, это такая хорошая для банка история, и для нас это тоже хорошая история, потому что мы можем диверсифицировать источники привлечения в данном случае. Сейчас у нас, по сути, это долговой, то, что Мария говорила, рынок это коммерческие биржевые облигации, и попробовали уже ЦФА. В дальнейшем, если у нас будет возможность использовать еще также ресурсы с точки зрения секвертизации, это тоже может быть таким катализатором дальнейшего развития компании, еще одним инструментом, да, там, в нашем арсенале для того, чтобы двигаться быстрее и еще быстрее.

— Сергей Белый на трансляции спрашивает, как идет процесс поглощения мелких игроков рынка?

— Ну, тот же самый примерный вопрос, значит, что мы видим? Когда цена на золото падает, все готовы продаваться. Когда цена на золото растет, соответственно, все хотят уже работать обратно в ломбардах. Вот сейчас цена на золото растет, поэтому, в общем-то, мы немножко движемся не так быстро, как хотелось бы в этом направлении, вот. Но у нас нет задачи купить там за любые деньги. Есть куча различных сценариев, различных сеток уже там, в общем, это бесконечный такой процесс. И как только мы найдем компромисс, как, наверное, в любом другом сегменте, секторе, рынке и так далее, да, мы это будем делать. Вот на текущий момент мы не рассматриваем возможность приобретения классической ломбардной сети за пределами Московского региона, это совершенно точно. С одной стороны это притормаживает наше развитие, но с другой стороны позволяет нам, да, существенно экономить на костах, да, и улучшать эффективность работы, что тоже немаловажно.

— Вопрос задает Дмитрий, можно ли сказать, что ломбардный бизнес растет в кризис и стагнирует в сытые времена?

— Ну, я бы немножко по-другому сказал. Я думаю, что ломбардный бизнес работает хорошо, когда все хорошо, а когда наступают какие-то сложные времена, ломбардный бизнес начинает работать еще лучше. А если к этому ломбардному бизнесу присоединить ресейл направление, когда в закрытом и финансовом, и не финансовом контуре мы находимся, то возрастает доля как раз различных цветовых гамм импорта. Товаров с историей, да, и ломбард начинает экономить и осознанно потреблять, тоже немаловажно, это отдельная тема, но она тоже есть, как бы, да, если купишь телефон, который с историей, ты там вкладываешь свой вклад в развитие, там, нашей планеты, да, или не загрязнение ее. Это у молодежи особенно есть, и наша целевая аудитория в этом смысле, она молодеет. И вот как бы я бы даже сказал, что вот мы работаем, и не только в ломбардном сегменте, в сегменте ресейла нормально, когда все хорошо, но когда такие турбулентные ситуации, а с двадцатого года, когда мы начали развиваться, турбулентная ситуация, не то, что не замедляется, она как бы заворачивается все быстрее и быстрее, что называется., Мы находимся в том нужном месте, в нужное время, да, там, в нужном сегменте, чтобы дальше развиваться еще быстрее.

— Алексей Бруцкий интересуется, планируете ли вы новые привлечения средств через ЦФА, и насколько привлечение средств через цифровые финансовые активы для вас более выгодно, чем традиционные облигации?

— Мы попробовали, на самом деле, в прошлом году с Альфа-банком, у них есть подразделение, которое делает вот эти ЦФА. Мы увидели, что эта тема, она удобная как для инвесторов, так и для эмитентов. Мы реализовали сделку буквально там за три дня, технической точки зрения, и, в общем, там она закрылась. И вот, мы считаем, что наличие у нас, в нашем арсенале возможных инструментов привлечения внешнего финансирования дает нам дополнительные плюсы. И как только вот эти операторы научатся правильно все делать, бесшовно для эмитента и для инвесторов с другой стороны, вот этот мостик, да, сделают, Альфа уже близка к этому, а я думаю, что с учетом того, что Тинькофф сейчас тоже стал оператором, это тоже будет найдет свое развитие. Сбер очень сильно движется в это направление. Это будет очень большой рынок, сопоставимый по нашим оценкам с рынком корпоративных облигаций в какой-то момент. И это очень интересная история. Мы не планируем в ближайшее время этот инструмент использовать, но как только нам нужна будет, допустим, ликвидность, то цифровые финансовые активы в этом будут принимать тоже участие.

— Планируется ли увеличение расходов на маркетинг для более широкой онлайн и оффлайн представленности Мосгорламбарда?

— Очень важно, то что когда мы получаем клиента с Авито, мы по сути существенно экономим затраты на маркетинг. Мы получаем клиента, который продал нам, допустим, смартфон в настоящий момент, и дальше он у нас остается, мы его начинаем кроссить, ну, продажи какие-то делать дополнительные наших продуктов, и займы, и соответственно продажи того, что у нас продается, ювелирка там и так далее. И это существенно облегчает нам нарастить клиентскую базу без существенного изменения бюджета по маркетингу. Но в то же время мы уже сейчас достаточно агрессивно, как в оффлайне, так и в онлайне представлены и планируем усиливать маркетинговую составляющую и дальше.

И в инвестиции, и в бизнес плане у нас предусмотрены соответствующие статьи для того, чтобы наращивать клиентскую базу на уже действующих оффлайн объектов, усиливать онлайн составляющие, Авито, Яндекс, другие площадки. Основная сейчас у нас — Авито. С помощью действующих логистических операторов на следующий день уже возможна доставка всего того, что мы продаем в любую точку Российской Федерации. А для того, чтобы снизить продвижение, стоимость продвижения в регионах крупных в дальнейшем, возможно, мы будем открывать представительство в этих регионах для того, чтобы еще больше усилить, увеличить клиентскую базу, возможность продавать некоторые позиции гораздо дороже, чем мы это делаем сейчас.

— Ну и давайте последний вопрос. Кто Ваши ближайшие конкуренты? В чем Ваша уникальность на рынке?

— Мы в нескольких сегментах, повторюсь, представлены, да, и наша основная задача это сделать так, чтобы наши оффлайн-объекты розничные, которых мы построили достаточно большое количество в Московском регионе, они были базой для тестирования множества различных гипотез для того, чтобы уходить больше в онлайн. И мы в настоящий момент не видим именно такую историю в нашей стране, которая прям совсем была бы на нас похожа, потому что кто-то просто классический ломбард, кто-то соответственно чисто авито, маркетплейс, ну и так далее. Мы находимся между ними. Это очень важный момент, потому что только у нас есть возможность верифицировать то, что мы продаем. То есть быстро купить, понять то, что мы покупаем, быстро продать то, что мы купили. И потребителю это важно. И на текущий момент мы видим, что эта ниша только зарождается. То есть Авито с нами, ну, фактически, когда заключилось, было всего пять партнеров на карте Москвы. Когда мы зашли, стало 115 этих точек, которые принимают вот эти смартфоны. Больше, по сути, никого не было. И от того, насколько быстро будет развиваться вот это вот реселл направление, оно прям бомбически развивается, от того, насколько мы сумеем переварить весь вот этот вот клиентский поток, который мы получаем в разы больше уже сейчас, от того, насколько мы сможем повзаимодействовать не только с Авито, но и с другими операторами, с Яндексом, возможно, еще с кем-то, как раз и зависит, сможем ли в 2027 году занять вот эти 3-5% рынка. А мы сейчас как раз, это наша стратегическая задача. Поэтому я не вижу прямых, да, каких-то, вот, с кем нам можно сравнивать, но это точно не банки, точно не МФО.

— Ну что ж, все, вопросы закончились. Я поздравляю вас с хорошей реакцией рынка на ваш отчет. 4,5% сегодня растут акции с открытия (интервью проходило 8 апреля 2024г.). Не знаю, видели ли вы или нет. 2 рубля 63 копейки. Инвесторы, видимо, позитивно реагируют и на ваш отчет, и на то, что вы говорите на прямой трансляции. Желаю удачи вашей компании.

- 10 апреля 2024, 10:51

- 10 апреля 2024, 12:07

теги блога Юрий Шабалов

- Balticconnector

- Bloomberg

- IPO

- IT-сектор

- Ozon

- telegram

- treasuries

- Whoosh

- Wildberries

- X5

- акции

- Алроса

- аэрофлот

- банки

- бытовая техника

- взрывы на газопроводе

- вклад

- вклады

- вклады в банк

- Владимир Путин

- ВТБ

- газ

- газ для европы

- газопровод

- Газпром

- госдолг США

- депозиты

- Европа

- ЕС

- заблокированные активы

- замороженные активы

- золото

- инвестидея

- инвестиции

- инвестор

- инфляция

- инфляция в России

- КАМАЗ

- кикшеринг

- кино

- Кино на выходные

- кино не о рынке

- кинотеатр

- Китай

- ключевая ставка ЦБ РФ

- конференция смартлаба

- кредит

- криптовалюта

- Лукойл

- м.видео

- Магнит

- маркетплейс

- Маркетплейсы

- Минфин США

- МосБиржа

- мошенники

- мтс

- Нефть

- Новатэк

- облигации

- озон

- потолок цен на нефть

- Путин

- рецензия на книгу

- Ритейл

- Роснефть

- рубль

- русагро

- Санкт-Петербург

- санкции

- Санкции Евросоюза

- санкции ЕС

- санкции Запада

- санкции против России

- санкции США

- сбер

- сбербанк

- СВО

- Северный поток

- Северный поток-1

- Северный поток-2

- Совкомфлот

- СПГ

- Суджа

- супермаркет

- США

- танкерные перевозки

- танкеры

- теневой флот

- транзит газа через Украину

- трежерис США

- турецкий поток

- Украина

- Финуслуги

- форекс

- ЦБ РФ

- Центробанк РФ

- электросамокаты

- Яндекс

- Япония