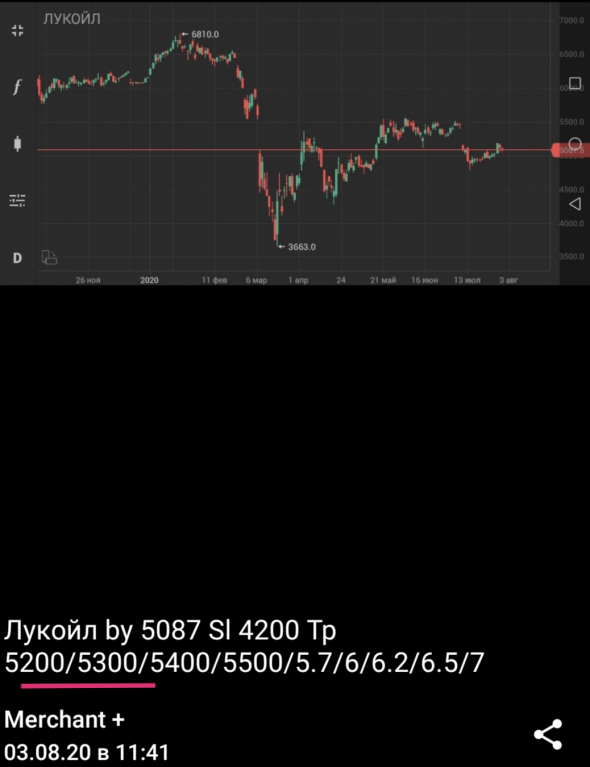

лукойл

🔥 Большой технический разбор срочного и фондового рынка Московской биржи

- 23 августа 2020, 12:57

- |

Всем утречка!

1-2 раза в неделю я делаю обзоры срочного рынка Московской биржи, а вчера в телеграм-канале устроил голосование. Выбирали какие акции рассмотреть с точки зрения техники. Выбрали Лукойл, Мосбиржу, Алросу. Ну и во время эфира попросили посмотреть Русгидро.

Никакого фундаментала, только техника.

Никаких индикаторов — только график цены+объёмы.

(сурово, короч).

Обзор делал с позиций:

Для инвестиций

Для позиционного трейдинга

Для свинг

Приятного просмотра, не забудьте поставить качество HD.

( Читать дальше )

- комментировать

- Комментарии ( 0 )

Яндекс - вошел в состав индекса MSCI Russia 10/40

- 20 августа 2020, 12:07

- |

«Яндекс» включен в индекс с весом 9,44%.

«Норникеля» сократил вес до 4,72% с 8,09%.

Изменения вступят в силу на закрытие торгов 1 сентября одновременно с ребалансировкой индекса MSCI Russia Standard.

Эксперты BCS Global Markets пишут:

«Кроме того, в результате ребалансировки увеличились веса „Газпрома“ (плюс 179 базисных пунктов, до 9,44%), „Лукойла“ (плюс 175 базисных пунктов, до 9,44%), X5 (плюс 40 базисных пунктов, до 4,72%) и „Магнита“ (плюс 38 базисных пунктов, до 4,72%). Веса МТС, „Новатэка“, „Татнефти“, „Полиметалла“ и „Сургутнефтегаза“ повысятся менее чем на 35 базисных пунктов»

источник

Выбывание из сенегальского проекта снижает риск для акционеров Лукойла - Sberbank CIB

- 18 августа 2020, 15:56

- |

Впрочем, то обстоятельство, что «ЛУКОЙЛ» уже не будет участвовать в сенегальском проекте, снижает уровень риска для акционеров российской компании, с точки зрения дивидендных выплат в среднесрочной перспективе. Только на разработку месторождения Sangomar «ЛУКОЙЛ», возможно, пришлось бы потратить весьма значительные средства — капиталовложения в 2020-2023 годах могли составить $1,7 млрд (в среднем более $400 млн в год).Котельникова Анна

Громадин Андрей

Sberbank CIB

Срыв африканской сделки нейтрален для котировок акций Лукойла - Газпромбанк

- 18 августа 2020, 13:07

- |

Согласно данным Интерфакса, оплата предусмотренных соглашением 300 млн долл. со стороны ЛУКОЙЛа в адрес Cairn Energy до закрытия сделки не производилась. По Sangomar, одному из изученных месторождений проекта RDDP, в начале текущего года было принято окончательное инвестиционное решение (ОИР) и начаты работы по его обустройству. Запуск добычи на месторождении планируется в 2023 г., проектный уровень – 5 млн т нефти в год.

Мы считаем новость в целом нейтральной для котировок акций компании, поскольку размер сделки и объем добычи не являлись очень существенными для ЛУКОЙЛа. Мы ожидаем в 2П20 продолжения восстановления нефтяных цен, ослабления ограничений на добычу нефти в соответствии с соглашением ОПЕК+, реализацию мер повышения эффективности компании, а также сохраняем рекомендацию «ЛУЧШЕ РЫНКА» для акций ЛУКОЙЛа. Публикация финансовой отчетности по МСФО на 2К20 состоится 27 августа.Бахтин Кирилл

«Газпромбанк»

Блокировка входа в африканский проект умеренно негативно скажется на Лукойле - Промсвязьбанк

- 18 августа 2020, 12:07

- |

Австралийская Woodside воспользовалась правом преимущественной покупки 40% доли Cairn Energy PLC в проекте RSSD (Rufisque, Sangomar и Sangomar Deep) на шельфе Республики Сенегал после сообщений о намерении «ЛУКОЙЛа» приобрести эту часть.

ЛУКОЙЛ в конце июля объявил о вхождении в проект в Западной Африке. Это направление является одним из стратегических для компании в последние годы ввиду дефицита возможностей для расширения ресурсной базы в России. Тот факт, что развивать сенегальский шельф пока не получится, является умеренно негативной новостью для ЛУКОЙЛа.Промсвязьбанк

Лукойл - австралийцы выкупили долю в сенегальском проекте, на которую претендовала российская компания

- 17 августа 2020, 14:59

- |

Woodside купила долю «на тех же условиях», на которых предполагалась продажа «ЛУКОЙЛУ».

В конце июля «ЛУКОЙЛ» сообщил, что заключил соглашение с Cairn Energy о покупке ее доли за $300 млн. Кроме того, предусматривалась возможная выплата бонуса в адрес Cairn Energy PLC в размере до $100 млн после начала добычи.

Если никакие другие стороны проекта не прервут сделку до 26 августа, Woodside приобретет всю 40% долю Cairn Energy в RSSD.

Сделка должна быть одобрена правительством Сенегала и акционерами Cairn Energy.

Закрытие сделки ожидается в четвертом квартале 2020 года.

источник

Главный риск для восстановления акций Лукойла - коррекция на рынках США - Финам

- 12 августа 2020, 21:53

- |

Предприятия группы «ЛУКОЙЛ» работают более чем в 30 странах, и на долю компании приходится свыше 2% мировой добычи нефти и около 1% доказанных запасов углеводородов. Основная деятельность компании осуществляется в России, где доля «ЛУКОЙЛа» составляет около 15%. Компания обладает хорошей производственной и сбытовой базой, владея и управляя четырьмя нефтеперерабатывающими заводами, расположенными в европейской части России, и тремя заводами за рубежом — в Болгарии, Румынии и Италии. В свою очередь, группе принадлежат сети АЗС в 18 странах мира. Под брендом «ЛУКОЙЛ» действует сеть из 4855 АЗС, половина из которых находится на территории России.

Низкое значение чистого долга выгодно отличают ПАО «ЛУКОЙЛ» от конкурентов. По всем основным мультипликаторам капитализация компании также выглядит недооцененной рынком относительно сопоставимых компаний сектора, даже с учетом того, что капитализация компании потеряла на снижении рынков меньше прочих. Кроме того, от своих конкурентов «ЛУКОЙЛ» выгодно отличается дивидендной политикой. В декабре 2019 года компания изменила дивидендную политику, что привело к существенному росту дивидендов.

( Читать дальше )

Из-за негативной конъюнктуры на рынке нефти ожидается снижение финпоказателей Лукойла - Промсвязьбанк

- 10 августа 2020, 18:36

- |

Лукойл в I полугодии 2020 г. снизил добычу нефти (без учета проекта «Западная Курна — 2») на 5,6% по сравнению с показателем за аналогичный период прошедшего года — до 40,2 млн т. Во II квартале добыча сократилась на 12% по сравнению с I кварталом, говорится в сообщении компании.

Снижение операционных показателей обусловлено действием соглашения ОПЕК+, в рамках которого с апреля Россия снижала добычу. Однако по ключевым проектам в Западной Сибири добыча выросла за полугодие на 27% г/г, также ЛУКОЙЛ нарастил добычу высоковязкой нефти на 4,5% г/г благодаря комплексным мероприятиям на Ярегском и Усинском месторождениях. На месторождениях им.Филановского и Корчагина уровень добычи был аналогичен прошлому году. Мы считаем, что снижение операционных результатов компании закономерно. Отметим, что ЛУКОЙЛ представит отчетность за 2 кв. и 6 мес. 27 августа, ждем снижения ключевых финпоказателей из-за негативной конъюнктуры на рынке нефти.Промсвязьбанк

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- коронавирус

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал