коммерческая недвижимость

Объем нового строительства торговых центров в российских регионах к концу года снизится на 11% г/г — до 280 тыс. кв. м. — прогноз IBC Real Estate

- 07 октября 2025, 08:23

- |

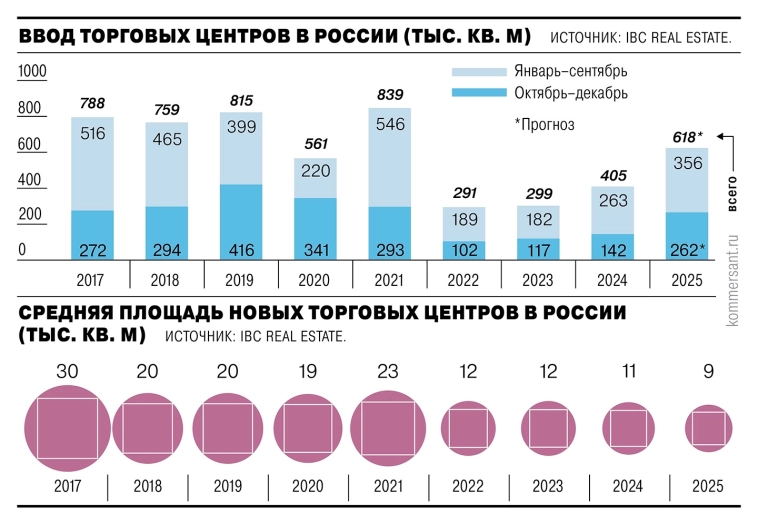

Объем нового строительства торговых центров в российских регионах к концу 2025 года снизится на 11% год к году — до 280 тыс. кв. м, прогнозирует IBC Real Estate. Почти весь ввод обеспечат объекты районного формата: их доля в III квартале 2025 года составила 96%. Такие проекты требуют меньших инвестиций и несут более низкие риски, тогда как крупные торговые комплексы остаются экономически уязвимыми из-за высокой ключевой ставки и роста себестоимости строительства.

Эксперты отмечают, что крупные девелоперы не спешат начинать масштабные проекты — спрос на торговую недвижимость остается ограниченным, а «отложенные» проекты постепенно завершаются. По словам вице-президента Союза торговых центров Павла Люлина, восстановление в ближайшие два года маловероятно.

Тем не менее качественные региональные объекты постепенно находят арендаторов: через год после открытия вакантными остаются 20–30% площадей. Стабильный трафик сохраняют те комплексы, где увеличивается доля ресторанов и развлекательных арендаторов. Напротив, объекты без якорных брендов и с плохой транспортной доступностью заполняются крайне медленно.

( Читать дальше )

- комментировать

- 227

- Комментарии ( 0 )

Самолет вложит более ₽60 млрд в строительство 600 тыс. кв. м коммерческой недвижимости в новой Москве и Подмосковье к 2030 году — Ведомости

- 07 октября 2025, 07:41

- |

Девелоперская группа «Самолет» планирует к 2030 году построить в новой Москве и Подмосковье 600 тыс. кв. м коммерческой недвижимости, увеличив свой общий портфель до 2,5 млн кв. м. Инвестиции в проекты составят более 60 млрд руб., однако эксперты считают, что фактическая сумма может достигнуть 80 млрд руб.

В планах компании — возведение семи технопарков, семи офисных комплексов, десяти районных торговых центров, шести физкультурно-оздоровительных комплексов и четырех объектов light industrial. Среди ключевых проектов — офисный комплекс на 76,5 тыс. кв. м в жилом квартале «Спутник» в Мякинине и пять технопарков на 65 тыс. кв. м в «Подольских кварталах». Также ведется проектирование комплекса light industrial на 35 тыс. кв. м в «Цветочных полянах» и торгового центра «Остафьево» почти на 10 тыс. кв. м.

Около 470 тыс. кв. м новых площадей будет построено в новой Москве, включая 181 тыс. кв. м индустриальных зон и 154 тыс. кв. м офисных помещений. Остальная часть — в Подмосковье.

( Читать дальше )

Куда ты потратишь 1 000 000$❓

- 06 октября 2025, 16:51

- |

📣Если спросить рядового жителя куда он потратит 1млн$, что он ответит? Ответ очевиден. На бОльшую часть купит несколько квартир и будет сдавать. У людей в голове вшита догма, что квартира — это самая надежная инвестиция.

Уже не один год обращаю внимание на стремительно растущее число квартир.

📌Россия занимает аж 6 место в мире по обеспеченности жильем и показатель составляет 30 кв.м. на душу населения. При том, что каких-то 6-7 лет назад было 25 метров. Темпы колоссальные и вроде как надо радоваться.

❓Но надо ли это нам?

Вместо старого жилого фонда, вместо 5этажек строят огромные муравейники.И всё это на фоне демографической катастрофы. Квартир в стране всё больше, а людей, для которых они строятся всё меньше. Если коммерческая недвижимость от столь плотной застройки только выиграет, то квартиры могут просто перестать быть востребованным. Особенно, в небольших городах и областях.

📊Для сравнения, в Китае показатель составляет 43 кв.м. И там глубочайший кризис на рынке недвижимости.

( Читать дальше )

Фонд Парус Триумф - как стать владельцем ТЦ и получать пассивный доход

- 05 октября 2025, 17:40

- |

Продолжаю знакомить вас с новыми инструментами для инвестирования. Пока рынок без остановки летит вниз, некоторые фонды недвижимости с начала года принесли более 20% дохода. Кстати, в конце сентября на бирже появился любопытный свежий ЗПИФ «Парус ТРИУМФ».

🛒Уникальность фонда в том, что это первый фонд от УК «Парус», который владеет не складской недвижимостью, а торговым комплексом в центре крупного города. Лично я сейчас с интересом поглядываю на инструменты, позволяющие диверсифицировать портфель за счет реальных активов с защитой от инфляции.

Ещё больше свежих обзоров на самые актуальные инвестиционные инструменты — в моем телеграм-канале. Подписывайтесь!

📦Что внутри фонда «ПАРУС-ТРИУМФ»?

Объект фонда — торговый центр «Триумф Молл» в самом центре Саратова. При населении Саратовской агломерации в 1,36 млн человек, среднемесячный трафик ТРЦ — 450 000 человек.

🛍️Все 100% площадей «Триумф Молла» сдаются в аренду. Всего на данный момент 165 арендаторов, включая отлично нам известные Перекрёсток, Henderson и М-Видео, а также традиционные для ТРЦ магазины одежды, обуви, парфюмерия, салоны связи, фастфуд и т.п.

( Читать дальше )

Общий объем стрессовых сделок с коммерческой недвижимостью и площадками под девелопмент за первые 9 месяцев 2025 года достиг ₽251,4 млрд — Ведомости

- 01 октября 2025, 08:51

- |

В России за первые девять месяцев 2025 года общий объем стрессовых сделок с коммерческой недвижимостью и площадками под девелопмент достиг 251,4 млрд рублей. По данным Nikoliers, это в 10,3 раза больше, чем за аналогичный период прошлого года, и в 7 раз выше всего 2024 года. Стрессовыми называются сделки через аукционы или продажу активов для погашения кредитных обязательств.

Данные других консультантов подтверждают тенденцию. IBC Real Estate оценивает продажи на торгах в 150 млрд рублей, что на 49% больше, чем в январе–сентябре 2024 года. Доля стрессовых сделок в общем объеме инвестиций в недвижимость и земельные участки достигла 32%, тогда как в прошлом году она составляла всего 3%. На торгах по коммерческой недвижимости пришлась четверть всех сделок – максимальный показатель с 2020 года.

Распределение по сегментам показывает рост числа сделок с офисной (49%), торговой (36%) и гостиничной (15%) недвижимостью. Доля стрессовых сделок на площадках под девелопмент составила 19% (48,6 млрд рублей), в коммерческой недвижимости – 38% (202,8 млрд рублей). Ранее этот показатель не превышал 2%. Среди крупных сделок эксперты называют продажу бизнес-центра «Белая площадь», комплекса «Легион I» и ТЦ «Времена года». На Московский регион пришлось 88% всех транзакций.

( Читать дальше )

В России активно растёт предложение коммерческой недвижимости — исследование Домклик

- 30 сентября 2025, 19:35

- |

🏠 Рынок коммерческой недвижимости: предложение выросло на треть

За последний год количество объявлений о продаже коммерческих объектов выросло на 34%, об аренде — на 29%. Такие данные приводят аналитики Домклик по итогам сентября 2025 года.

Главные тренды:

🟢Парковки — чемпион по росту предложения: +154% в продаже.

🟢Склады — стабильный: +74% в продаже, +105% в аренде.

🟢Офисы — рост предложения на 40%, при этом аренда немного дешевеет.

🟢Производственные помещения — дефицит предложения при росте цен на 67%.

Что это? Народ активно избавляется или как?))

А как же крутая доходность то?)) Как посмотришь статус инвесторов, так там все очень круто. А почему же тогда массово выходят на продажу?

Вопросики, однако.

Что думаете?

PS короче скоро в России и инвестировать будет некуда с нормальной доходностью.

Квартиры- 5-7% и рост предложения квартир

Коммерция чуть больше 10, и тоже как видим рост предложения.

Акции в заднице.

Остаётся купить длинную офз и получаем стабильно 15%.

Мечты Минфина сбываются)))

#инвестициивнедвижимость #недвижимость

Про новый ЗПИФ от УК Парус Управление активами

- 30 сентября 2025, 15:21

- |

Само здание — это ТРЦ в центре Саратова. УК Парус пишет, что заполняемость здания 100%. Верю, но еще знаю, что она могла быть 120%. Совсем недавно Коммерсант писал, что доля свободных торговых площадей увеличивается, арендаторы съезжают с насиженных мест. И хочу привести пример небольшого ТЦ у себя в районе. Заполняемость 100%, но раньше у них в одном холле размещался салон маникюра, в другом палатка с лепешками из тандыра, а сейчас они съехали. Поэтому 100% — это хорошо, но 120% — это намного лучше. И в этом плане 100% — это не показатель.

Ранее я делала разбор фондов от Activo, который специализируется именно на торгово-развлекательных центрах. Не впечатлилась их доходностью.

( Читать дальше )

💼 Мой портфель недвижимости на 20 сентября 2025 (ЗПИФ). Состав, последние покупки, планы

- 20 сентября 2025, 21:47

- |

Что по железобетону? У меня за последние 2 недели есть существенные изменения в портфеле, так что пора посмотреть, как идут успехи у моей недвижимости и что внутри какие доли занимает, а также обдумал планы на ближайшее будущее. Размер ЗПИФн-портфеля составляет 620 тысяч рублей, и в нём два новых фонда.

Напоминаю, что летом я собрал основные ЗПИФы недвижки в крутую сводную таблицу и продолжаю её ковырять. Ей очень удобно пользоваться, сам именно по ней и смотрю, что происходит, выбираю, что докупать, рекомендую.

⏳ Предыдущий срез был 7 сентября.

Фонды недвижимости занимают 7,75% от всего портфеля. Если взять только биржевой, то 9,2%. Целевая доля в биржевом портфеле 10% — уже ближе к тому, что хочется. Вообще, подумываю о том, чтобы увеличить долю до 15%, но это позже.

💼 Что в портфеле?

РД (он же Рентный доход) — 1 пай. Один из двух тяжеловесов с высокой стоимостью пая. Фонд от ВИМ (ВТБ).

РД ПРО — 45 паёв. Фонд от ВИМ, напоминающий что-то среднее между Рентал ПРО и Парусом. Писал про него недавно отдельный пост. Докупил 20 паёв. ⭐️ Для квалов.

( Читать дальше )

Вложения в отдельные офисные помещения в бизнес-центрах Москвы в январе-августе составили ₽72,5 млрд, что на 88% больше г/г —данные CORE.XP

- 17 сентября 2025, 08:14

- |

В январе–августе 2025 года вложения в офисные блоки в бизнес-центрах Москвы составили 72,5 млрд руб., что на 88% больше, чем годом ранее, сообщает CORE.XP. При этом в строящихся и проектируемых комплексах объем инвестиций увеличился на 36% до 60 млрд руб. По итогам года рынок может достичь рекорда — 100 млрд руб.

В натуральном выражении продажи показали меньший рост. По данным CORE.XP, за восемь месяцев было реализовано 160 000 кв. м блоков (+58%), тогда как IBC Real Estate насчитала 140 000 кв. м (+11%). Количество сделок при этом снизилось на 25%, но их средняя площадь выросла на 23% до 192 кв. м. Особенно увеличились сделки с помещениями от 1000 до 3000 кв. м (+60% до 53 000 кв. м).

Средняя стоимость офисов в новых комплексах к сентябрю достигла 370 000 руб. за кв. м без НДС (+13% за год). В отдельных проектах рост цен составил 50%, хотя с начала 2025 года отмечено небольшое снижение на 5%. По данным Ricci, в среднем цена достигает 490 000 руб. за кв. м (+10% за год).

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- rts

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал