инвестиции

МОЙ ЛЮБИМЫЙ ИНСТРУМЕНТ ИНВЕСТИРОВАНИЯ

- 13 мая 2021, 08:51

- |

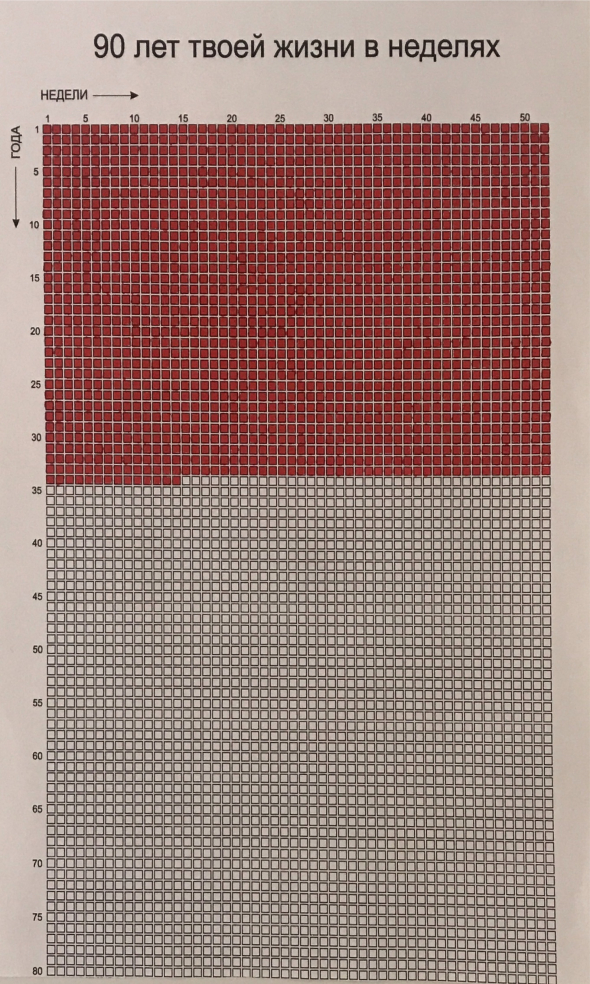

Время – это самое ценное что у нас есть. Его не вернешь и не купишь. Этот календарь – прекрасное напоминание об этом. Каждый квадратик — это одна неделя вашей жизни.

И как же быстро понимаешь глядя на эти квадратики — как же мало времени у нас есть. И закрашиваются они очень и очень быстро.

Люди по разному реагируют на этот календарь. Одни так: какой ужас, лучше вообще об этом не думать, какая-то депрессивная картинка и т.д.

Другие так: как же мало времени у нас есть! Нужно больше делать, больше читать, заниматься тем, что нравиться – иначе не успеешь! И вообще, нужно больше уделять внимания главному в своей жизни и не отвлекаться на суету.

Мне ближе вторая позиция.

К инвестированию это тоже относиться — не тратьте время на спекуляции, трейдинг и прочую чепуху. Начинайте инвестировать, именно инвестировать. Если еще не начали — сейчас самое время. Как говорит китайская мудрость: «Лучшее, чтобы посадить дерево, было 20 лет назад. Следующее лучшее время – сегодня».

- комментировать

- Комментарии ( 3 )

Выручка Regeneron не оправдала ожидания рынка

- 13 мая 2021, 00:09

- |

6 мая Regeneron Pharmaceuticals (REGN) отчиталась за 1 кв. 2021 г. (1q21). Выручка за квартал взлетела на 38,3% до $2,53 млрд. Скорректированная чистая прибыль в расчёте на 1 акцию (Adjusted EPS) $9,89 против $6,6 в 1q20. Аналитики прогнозировали в среднем выручку $2,56 млрд и EPS $9,03. Продажи коктейля антител (REGEN-COV) для лечения коронавируса, который был одобрен в США в ноябре 2020, составили $262 млн. Выручка без учёта REGEN-COV выросла на 20% г/г. Денежные средства и к/с фин.вложения на конец 1q21 составили $7,05 млрд. Чистый долг отрицательный.

Результаты по препаратам. Продажи Eylea (aflibercept) выросли на 14,9% до $1,35 млрд. Eylea применяется для лечения неоваскулярной (влажной формы) возрастной макулярной дегенерации, снижения остроты зрения. Выручка по препарату Dupixent (dupilumab) взлетела на 48% до $1,2 млрд. Применяется для лечения экземы (атопического дерматита). Продуктовую выручку в отчётности отражает Sanofi, а у Regeneron доходы от dupixent отражены как collaboration revenue. Препарат Libtayo (cemiplimab-rwlc) принёс компании $69 млн по сравнению с $62 млн в 1q20. Выручка от Praluent (alirocumab) за квартал $43 млн, годом ранее продаж не было.

( Читать дальше )

Как заработать 1 млн. с зп 25 тысяч?

- 12 мая 2021, 20:20

- |

Привет всем! Тема инвестирования в условиях, когда у многих людей доходы невысокие, может быть актуальна. Поэтому в названии поста можно поставить любые цифры, но суть в том, чтобы заработать много, имея небольшой месячный доход. Например, также можно спросить: «Как заработать 10 млн. с зп 250 тыс.?»

Второй вопрос кажется уже более реальным, чем первый, но он идентичный: суммы просто помножены на 10. Если реально второе, то реально и первое, т.е. заработать 1 млн. с зп 25 тыс. В обоих случаях идентичны и пути достижения цели – необходимы время и придерживание плана (или стратегии).

Как и для любой большой цели необходимо время, нельзя просто взять и стать богатым, как считают многие новички на бирже и трейдеры. Поэтому, чтобы достичь желаемой цели и действительно ощутить плоды своих трудов, необходимо выделить на инвестиции минимум 5 лет жизни. Почему именно 5? Об этом чуть позже. А пока посмотрите на график на картинке. Там изображена динамика роста капитала Уоррена Баффета. Учитывая, что он начал инвестировать в 14 лет, миллиардером он стал только к 56 годам и только после этого начался экспоненциальный рост капитала, т.е. работа сложного процента. Да, масштабы у него другие, но суть одна: для большого результата, нужно большое время.

( Читать дальше )

Amicus Therapeutics (FOLD) cтоит ли покупать акции в 2021 году? Анализ компании. Причины падения.

- 12 мая 2021, 18:46

- |

Получилось аж 11 минут. К сожалению уложиться в меньший объем времени просто не удалось.

Для принятия решения о вложении в данный актив требуется рассмотреть много аспектов.

Для подписчиков канала скажу, что добавил акции в портфель со средней в 9,6$ за штуку.

А для тех, кто хочет понимать причины этого решения и глубже изучить деятельность компании оставляю ссылку.

( Читать дальше )

Несмотря на инфляцию в США, ФРС ещё даст рынкам расти

- 12 мая 2021, 18:30

- |

🤔Инфляция в США не оправдала моих прогнозов, но и значительно превысила консенсус-прогнозы крупнейших агентств. Инфляция в США сейчас важнейшая тема, так как она воздействует и на наши с вами инвестиции, и на политику (не только в США).

🤦🏼♂️Я слишком поверхностно отнёсся к прогнозированию инфляции и сделал ставку на низкое количество рабочих мест, но не учёл ряд важнейших факторов и постараюсь разработать новый подход. Про эффект базы и очень высокую инфляцию весной, я говорил ещё в самом начале зимы и не стоит думать, что я хвалюсь, так как я просто пытаюсь понимать иду ли я по правильному сценарию?! И пока всё очень хорошо! Но давайте ещё чуть больше подробностей:

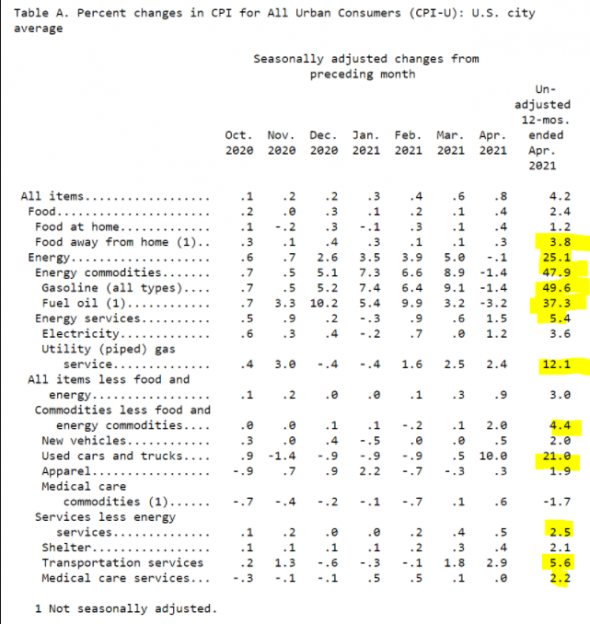

👉🏻4.2% инфляция относительно прошлого года не повод для паники, так как она вызвана эффектом базы и средняя годовая инфляция по моим подсчётам на уровне 2%. Посмотрите на картинку к данной статье и убедитесь сами в том, что такое эффект базы:

К примеру, цены в энергетическом секторе выросли на 25% относительно прошлого года, так как они сильно упали в прошлом из-за пандемии, а если исключить еду и энергетику, то цены выросли на 3% и тут на цены сильно повлияли авто, так как есть проблема с предложением, гостиничный бизнес и всё то, что страдала при закрытии.

( Читать дальше )

Докупка фонда ЗПИФ ФПР

- 12 мая 2021, 17:30

- |

Забыл написать, докупил себе в четверг фонд ЗПИФ ФПР — фонд первичных размещений от Фридом Финанс. (Писал о нем много раз, последний раз тут)

Рыночная премия к стоимости чистых активов на момент моей покупки была около -15%. (отношение серого графика к зеленому). Многие паникуют, и продают фонд, однако стоимость его активов с начала года только растет — серая линия

— Ну, и что это значит? Зачем покупал-то?

Короче, в фонде средства инвестированы в 2 вещи:

1. Акции компаний США, которые недавно выходили не биржу — около 1/3 портфеля.

2. Российские ОФЗ — надежные гос. облигации — около 2/3 портфеля.

Давайте посчитаем по какой цене продаются активы на самом деле:

ОФЗ — ликвидный и не волатильный инструмент, который всегда легко продать, так что его в расчет не берем. В отличие от акций, которые в фонд обязан держать несколько месяцев после IPO.

А акций у нас 1/3, значит премия, по большому счету, распространяется только на них.

( Читать дальше )

Boeing vs Airbus: апрельский раунд за европейцами

- 12 мая 2021, 11:22

- |

В апреле Boeing (BA) поставила заказчикам 17 самолетов, 4 из которых пришлись на Boeing 737 MAX, месяцем ранее было 19 самолетов этой модели. Причина снижения в очередных технических сложностях с самолетами компании, теперь с электрикой. Наибольший вклад в поставки внесли 9 самолетов 787 Dreamliner, также были поставлены 2 самолета 767 и 2 грузовых 777. За первые 4 месяца 2021 г. компания поставила 77 самолетов.

В апреле Boeing получила заказы на 25 самолетов из которых 5 грузовых 777 для Silk Way West Airlines, 14 самолетов 737 для Dubai Aerospace Enterprise и еще по 3 самолета 737 для Air Lease Corp и клиента, пожелавшего остаться неизвестным. В этом же месяце компания получила отказы от заказов на 17 самолетов 737 MAX. То есть общий портфель заказов (backlog) на конец апреля вырос на 8 самолетов и сейчас составляет 4 045 самолетов.

В апреле Airbus (Euronext: AIR) поставила 45 самолетов, из которых 3 A220, 2 A330neo, 6 A350 и 34 A320s. В первом квартале компания поставила 125 самолетов, 105 из которых приходятся на A320s. В апреле компания получила 48 новых заказов, все на семейство А320neo. Наибольший заказ получен от американской (!) Delta Air Lines (DAL) — 25 самолетов A321neo. При этом в апреле Airbus сообщила об отмене заказов на 22 самолета, таким образом чистый объем заказов + 26 самолетов.

( Читать дальше )

Участвуйте в SPO МКБ – одного из крупнейших частных банков России

- 12 мая 2021, 10:58

- |

Уважаемые смартлабовцы!

14 мая 2021 г. состоится вторичное публичное размещение (SPO) акций ПАО «Московский кредитный банк» – одного из крупнейших негосударственных банков с высокими темпами роста бизнеса и привлекательной дивидендной политикой. Инвесторам будет предложено до 3,6 млрд акций (12,1% уставного капитала) по цене 6,30-6,45 руб.

Клиенты ГК «ФИНАМ» могут принять участие в SPO МКБ. Заявки на покупку акций кредитной организации будут приниматься через личный кабинет до 17:00 мск 13 мая 2021 года. Минимальный объем покупки ценных бумаг составляет 300 000 руб., верхний порог инвестиций не ограничен. Размер брокерской комиссии — 0,118% от суммы сделки (но не менее 1 450 руб.). Интерактивная инструкция по подаче заявки.

Факторы инвестиционной привлекательности Московского кредитного банка:

- МКБ – один из крупнейших системно значимых российских банков, занимающий шестое место по размеру активов среди всех российских кредиторов.

- С 2017 года МКБ входит в перечень системно значимых организаций ЦБ РФ.

- Чистая прибыль МКБ в 2020 г. выросла в 2,5 раза до рекордных 30 млрд руб., рентабельность собственного капитала составила высокие для сектора 16,9%.

- Стратегия развития МКБ до 2023 года предусматривает увеличение числа активных розничных клиентов до 3 млн, повышение до 30% доли комиссионных доходов. Темпы роста корпоративного кредитного портфеля составят 10-12% в год, розничного портфеля – на 20-25% в год.

- Новая дивидендная политика МКБ предусматривает выплату в виде дивидендов не менее 25% чистой прибыли по МСФО.

( Читать дальше )

20+ лет истории Кэтти Вуд

- 12 мая 2021, 09:50

- |

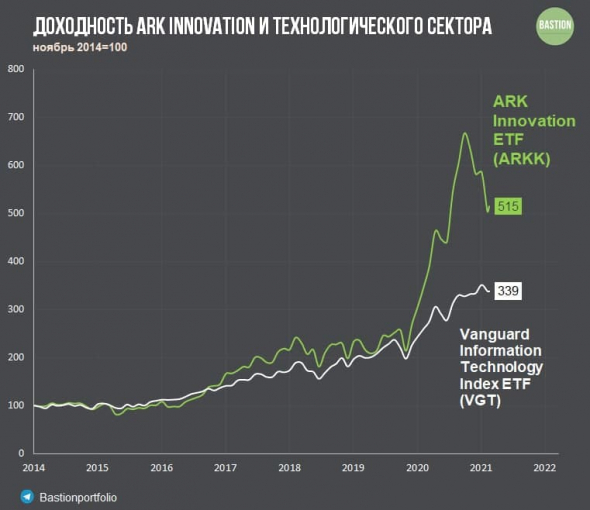

Пару лет назад мало кто слышал о новой звезде инвестиционного рынка Кэти Вуд и ее инвесткомпании Ark. Доходность в 152% по итогам 2020 года флагманского фонда, ориентированного на поиск инновационных компаний, принесла ей известность, десятки миллиардов долларов в управление и большое количество поклонников и ненавистников.

С февраля этого года эйфория по инновационным компаниями будущего начала угасать. ARK Innovation за 3 месяца потерял 32%, что породило новую порцию критики в адрес Кэтти Вуд. В основном она носит эмоциональный характер, однако можно найти и очень интересные наблюдения, как, например, в этой статье об истории карьеры управляющей.

Некоторые заметки:

1. Ставкой на инновации Кэтти Вуд занималась минимум с 1998 года. До этого она 18 лет работала портфельным управляющим и экономистом в Jennison Associates, однако результатов найти не удалось.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- коронавирус

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал