инвестиции

К чему приводит сокращение баланса ФРС? Каков механизм? Популярно о сложном..

- 23 марта 2022, 09:24

- |

#экономическая_теория

Всем доброе утро!

ФРС будет сокращать баланс. Об этом последний раз уже не говорит, а кричит Пауэлл. Сегодня я хотел бы поговорить о тех «шестеренках», которые приводятся в действие запуском сокращения баланса. Наверняка многие этот механизм понимают, но вполне допускаю, что данный пост будет также многим и интересен. Потому что я постараюсь объяснить популярно.

Итак, Сокращение баланса – это процесс, который является обратным процессу QE, когда ФРС покупало у правительства США государственные облигации. У монетарных властей (любой страны), по сути, есть одна главная задача – регулировать количество денег в системе. Делать они это могут через два мощных инструмента – Ключевая ставка и покупка активов (QE). При этом власти могут пользоваться этими инструментами на свое усмотрение как каждым в отдельности, так и в совокупности. Но когда ставки стали близкими к нулевым, и маневр стал ограниченным, то стало применятся QE.

( Читать дальше )

- комментировать

- ★4

- Комментарии ( 0 )

Вести с полей от ВТБ о БПИФах. А также затянувшийся перевод бумаг в РСХБ.

- 22 марта 2022, 19:32

- |

Вести с полей от ВТБ. Я уже говорил, что столкнулся с переводом бумаг в Россельхозбанк (Глобалтранс и РусАгро). Ещё у меня были приобретены паи фонда ВТБА (Фонд Акций американских компаний). Пытался диверсифицировать портфель за счёт иностранных бумаг под управлением фонда. Меня привлекли низкие комиссии, неплохая доходность и управление командой ВТБ.

В связи с последними событиями паи повисли. Так как управляющая компания попала под санкции, то я уже смирился с их заморозкой или продажей активов (соответственно БПИФ закроют, а средства поделят между пайщиками). Но когда начались переводы активов в Альфа-Банк и РСХБ, то я понял, что стоит ожидать передачу фондов под управление Альфы или РСХБ 💰

Так вот сегодня вышла новость о том, что АО ВТБ Капитал Управление активами 18.03.2022 приняло решение о передаче в доверительное управление

( Читать дальше )

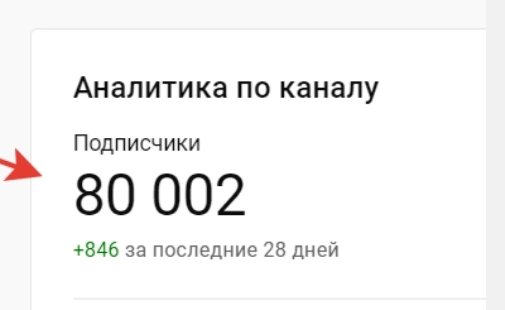

Принимаю поздравления! 80 000!

- 22 марта 2022, 18:07

- |

Количество подписчиков на моем ютуб канале Vernikov-100 сегодня достигло 80 000 и я хочу поблагодарить всех за доверие! 13 лет работал!!!!

Почему меня смотрят 80 000? Я не боюсь идти против толпы. Когда другие блогеры топят про инвестиции в акции, я говорю что при определенном условии акции превратятся в «фантики». Когда другие блогеры топят за облигации, я говорю что это прекрасно, но есть еще и «осязаемые ценности». Мало кто говорил про шурум-бурум, который не будет связан с экономикой. Я не боялся говорить, хотя был под огнем критики.

( Читать дальше )

Куда девать прибыль России, если идет отказ от доллара?

- 22 марта 2022, 07:08

- |

#утренняя_аналитика

Доброе утро, уважаемые подписчики!

Сейчас многое говорится о том, что, вот, Китай – это наше все. Вся надежда, по сути, на Китай. Платежи за энергоносители должны перейти в Юань, суверенные резервы должны перейти и уже в значительной части перешли в Юань. Все это красиво выглядит для нас с вами, мы считаем себя не то, что защищенными, но так сказать просто переориентированными на Китай. Что мы теряем по сути? Невозможность копить доллары и ездить на Запад, невозможность инвестировать в Долларах и Евро? Подумаешь проблема… Проблема кроется в другом, попробую изложить.

Переход на Юань в значительной части – это очень хорошее подспорье (хотя возможно и далеко не полное решение) для наших экспортеров, Минфина и ЦБ. Кем является Россия? Она является экспортером энергоресурсов. Если энергоресурсы котируются в долларах, то прибыль экспортеров, полученная в долларах, оседает в резервах. Отсюда и достаточно крупные кубышки всех стран, аналогичных РФ. Чем больше стоимость сырья и чем дешевле валюта страны-экспортера, тем больше интерес самих экспортеров, ну и, разумеется, кубышка государства.

( Читать дальше )

Торги по ОФЗ завершились. Это был "аттракцион невиданной щедрости".

- 21 марта 2022, 18:05

- |

Торги по ОФЗ завершились. Трёхнедельная пауза была нарушена и частным инвесторам позволили притронуться к «запретному плоду» (на самом деле ничего нам не позволили). Дискретный аукцион прошёл без участия физиков, видимо была допущена элита и ЦБР этим всем заведовал (торги проходили с 10.00-11.00). Доходность на этом аукционе была такой:

⭕️ Короткий конец: 19-20% годовых

⭕️ Средняя часть кривой: 15-17%

⭕️ Дальний конец: 14-15%

Обычный режим, который проходил с 13.00-17.00 уже не порадовал частных инвесторов доходностью. Доходности ОФЗ опустились к 16-17% по коротким бумагам, 14-15% — по среднесрочным и 13-14% по долгосрочным. Такое, вероятно, видение ЦБ «правильных» ожиданий рынка без доступа на него иностранных инвесторов. Учитывая, что те же вклады/счета имеют более привлекательную доходность, я не стал участвовать в этом аттракционе невиданной щедрости.

( Читать дальше )

Обзор рынка акций за неделю (ФГ "ФИНАМ"). Инвесторы начали выкупать просадку мировых рынков

- 21 марта 2022, 13:50

- |

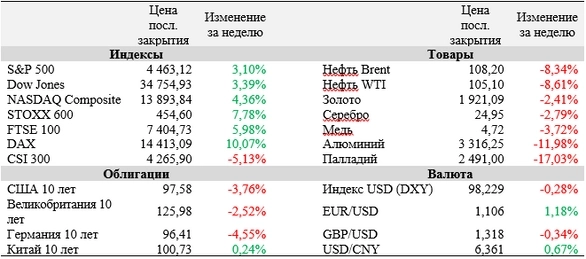

Минувшая неделя стала позитивной для большинства мировых фондовых площадок. Ситуация в Восточной Европе по-прежнему остается напряженной и сопровождается смешанными сигналами касательно хода переговоров между Россией и Украиной с сохранением надежд на скорую деэскалацию. Между тем заявление руководства КНР о поддержке финансового рынка страны несколько улучшило настроение инвесторов на китайском рынке, а выплата купонов по российским суверенным облигациям укрепила уверенность рынков в желании Москвы выполнять долговые обязательства. ФРС и Банк Англии увеличили ключевые ставки на 0,25 п. п. по итогам мартовских заседаний, сигнализируя о дальнейшем ужесточении ДКП с целью контроля инфляционного давления.

По итогам двухдневного заседания 15-16 марта ФРС впервые с 2018 года сообщила об увеличении процентных ставок по федеральным фондам на 0,25 п. п. до диапазона 0,25-0,50%. При этом точечный график индивидуальных прогнозов процентных ставок от членов FOMC указывает еще на 6 повышений в 2022 году. Кроме того, регулятор обновил прогноз по росту ВВП (2,8% против 4% ранее) и инфляции (4,3% против 2,6% ранее) по итогам 2022 года.

( Читать дальше )

Прямой эфир. Открытие торгов облигациями. Торги ОФЗ. Обзор рынка. | Live Investing Group

- 21 марта 2022, 12:25

- |

Недвижимость и разбитые мечты

- 21 марта 2022, 11:03

- |

Когда-то года 2 назад, когда начался цикл понижения КС и сверхдешевая ипотека, я потирал ручки и думал, что вот сейчас развернется мощный рынок, небывалая стройка, а потом… ипотека кончится и вместе с ней кончится рынок продавца(спрос превышает предложение). Приоткроется завеса, над удачным для входа моментом. Многие из нас проводят параллели с рынком недвиги в США 2007 году.

( Читать дальше )

ВТБ брокер исполняет. После отказа от перевода счетов/бумаг, всё равно перевёл.

- 21 марта 2022, 00:02

- |

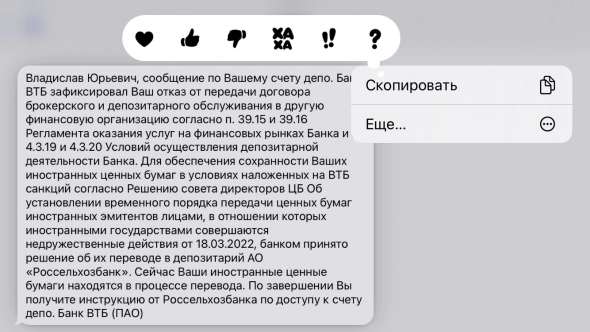

Сейчас я прибываю немного в шоке. 18 марта я отказался от перевода своих счетов в Альфа-Банк, мне сказали, что в таком случаи мои иностранные бумаги будут заморожены на счетах ВТБ до снятия санкций. В общем я не сильно переживал, потому что у меня малая доля ГДР и фондов (РусАгро, ГлобалТранс, ВТБА).

Вчера вечером мне пришла смс, что мои иностранные ценные бумаги уже 18 марта были переведены в Россельхозбанк. 20 марта, спустя 2 дня я только узнал об этом, хотя 18 я отказался от перевода в Альфа-Банк. Звонок в поддержку дал ошеломительную информацию. Что отказ перевода счетов в Альфа-Банк распространялся только на БС, а ИИС переедет в Альфа-Банк, потому что там имеются ГДР акции. Соответственно ГДР акции с БС переводятся в Россельхозбанк, но не счёт. Я долго пытался переварить информацию, кроме мата в моей голове ничего не было 🗿

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- коронавирус

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал