инвестиции

❗️❗️2026 год глазами ВТБ: осторожность вместо резких движений.

- 04 декабря 2025, 14:03

- |

Начался декабрь и как всегда в последний месяц перед новым годом начинают появляться прогнозы аналитиков ведущих брокеров и инвест-домов на следующий год. Сегодня о своем видении экономики в 2026 году рассказали аналитики из ВТБ. Так они ожидают в 2026 году плавного охлаждения российской экономики: рост ВВП на уровне 1,2%, инфляцию — 5,5%, а ключевую ставку на конец года на уровне 13%.

Рубль, по их мнению, будет мягко ослабевать — до приблизительно 99,8 руб. за доллар и 13,9 руб. за юань. Снижение ставки при этом, по их мнению, будет осторожным из-за проинфляционных факторов: роста корпоративного кредитования, низкой безработицы и высоких инфляционных ожиданий. То есть ЦБ РФ сохранит умеренно мягкую политику, избегая резких шагов, а бюджет может стать дополнительным дезинфляционным инструментом, расширяющим пространство для манёвра.

Можно соглашаться или не соглашаться с мнением аналитиков ВТБ, но по нашему мнению знакомиться с мнением ведущих аналитиков брокеров и инвест-домов стоит как минимум для того, чтобы понимать, исходя из каких предпосылок они будут строить свои стратегии, и какие предпосылки они закладывают в свои расчеты, предлагая на рассмотрение те или иные идеи.

( Читать дальше )

- комментировать

- 286 | ★1

- Комментарии ( 0 )

Россети ЦП отчитались за III кв. 2025 г. — отрицательный FCF второй квартал подряд из-за роста инвестиций и выплаченных дивидендов. Перспективы?

- 04 декабря 2025, 12:53

- |

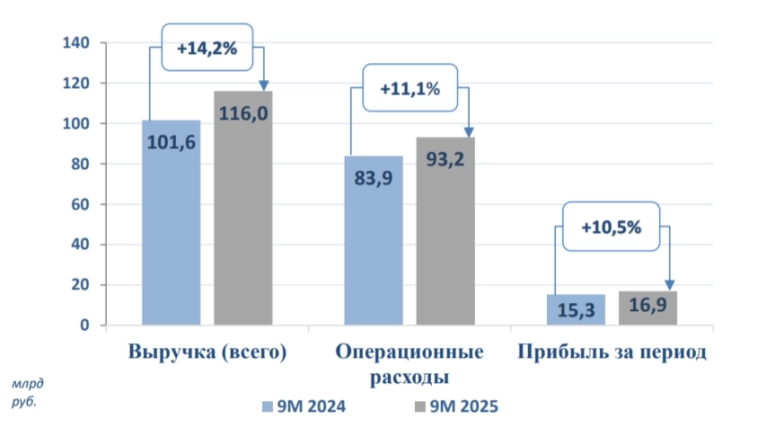

🔋 Россети ЦП опубликовала финансовые результаты по МСФО за III квартал и 9 месяцев 2025 г. В III кв. компания улучшила свои фин. показатели, операционная деятельность продолжает впечатлять и это не смотря на рост операционных расходов. Конечно, огорчает второй квартал подряд отрицательный денежный поток из-за увеличившихся инвестиций и выплаченных дивидендов, но деньги на дивиденды есть:

⚡️ Выручка: 9 м. 116₽ млрд (+14,1% г/г), III кв. 39,9₽ млрд (+18% г/г)

⚡️ EBITDA: 9 м. 38,9₽ млрд (+17,2% г/г), III кв. 12₽ млрд (+14,3% г/г)

⚡️ Чистая прибыль: 9 м. 16,9₽ млрд (+10,7% г/г), III кв. 4,9₽ млрд (+10,7% г/г)

💡 Рост выручки связан с хорошим положением во всех сегментах: передача электроэнергии — 36,2₽ млрд (+16,2% г/г, повышение объёма оказанных услуг и увеличение тарифов), технологическое присоединение к электросетям — 1,4₽ млрд (+30,8% г/г, исполнение крупных контрактов), прочая выручка — 2₽ млрд (+44,3% г/г, ремонтно-эксплуатационное обслуживание) и договоры по арендам — 229,2₽ млн (+36,6% г/г). Отмечу, что прочие доходы подрастают, хотя за год картина не очень — 630,7₽ млн (+5,1%, штрафы, пени, неустойки).

( Читать дальше )

ЦИАН: дивиденды одобрены, позитив в акциях, но есть нюанс

- 04 декабря 2025, 12:29

- |

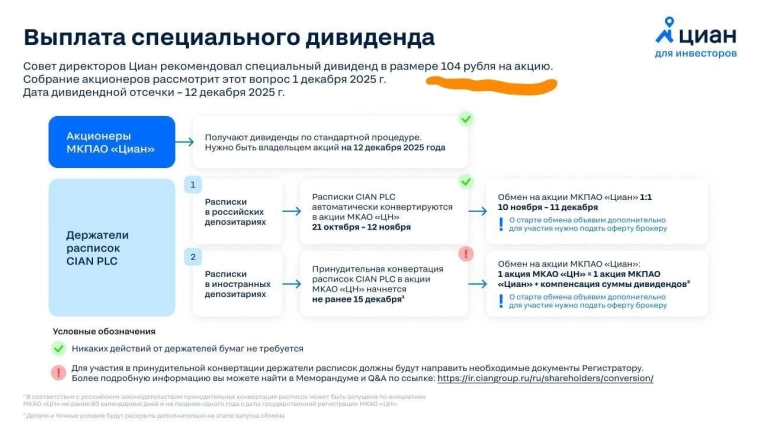

💰 Акционеры ЦИАН на состоявшемся в понедельник ВОСА благополучно одобрили рекомендованный ранее спецдивиденд в размере 104 руб. на акцию, что по текущим котировкам сулит ДД=14,5%.

📆 Дивидендная отсечка назначена на 11 декабря 2025 года (с учетом режима торгов Т+1).

📈 На этих новостях котировки акций компании продолжают раллировать, закрепляясь выше уровня 700 руб., и я бы, наверное, был бы не прочь продать их до отсечки, если бы не одно «но»: руководство ЦИАН заявило о намерении выплатить ещё не менее 50 руб. на акцию в виде дивидендов в середине следующего года.

( Читать дальше )

СИБУР – лидер по инвестпроектам в нефтехимии: опыт Тобольска

- 04 декабря 2025, 11:55

- |

Одна из ключевых компетенций СИБУР – опыт реализации масштабных инвестпроектов, меняющих облик всей российской нефтехимической отрасли. Самый яркий пример – расширение мощностей нашей производственной площадки в Тобольске (Тюменская область), сейчас известной как ЗапСибНефтехим.

🟢 В 2013 году мы запустили в Тобольске завод по производству полипропилена мощностью 500 тыс. тонн в год. Благодаря его запуску Россия не только смогла обеспечить внутренний спрос, но и стала нетто-экспортером полипропилена – полимера, который используется в упаковочной отрасли, автопроме и строительстве.

🟢 К 2019 году на тобольской площадке мы запустили крупнейший в России и один из крупнейших в мире комплекс по выпуску полимеров. Его стоимость составила около $8,8 млрд, а производственная мощность – 1,5 млн тонн полиэтилена и 0,5 млн тонн полипропилена в год.

🟢 Запуск этого мегапроекта сделал Россию нетто-экспортером полиэтилена – важнейшего полимера для упаковки, сельского хозяйства, медицины и бытовых товаров. СИБУР вошел в число крупнейших мировых компаний по производству двух базовых полимеров – полиэтилена и полипропилена.

( Читать дальше )

❗️❗️ВТБ – держателям акций стоит напрячься.

- 04 декабря 2025, 11:45

- |

Ранее мы уже писали, что в акциях ВТБ есть высокорискованная идея и вроде всё шло по плану.

Банк отчитался за 10 месяцев 2025 года и подтвердил прогноз по чистой прибыли👇

«С учетом ожидаемого к концу года выделения заблокированных активов мы подтверждаем прогноз по годовой прибыли в размере не менее 500 млрд рублей», – отметил финансовый директор ВТБ Дмитрий Пьянов.

📊Результаты за 10м 2025г:

❌Чистые процентные доходы снизились на 30% до 316,2 млрд руб.

✅Чистые комиссионные доходы выросли на 16% до 250,1 млрд руб.

✅Прочие операционные доходы* выросли в 1,8 раза до 330,8 млрд руб.

✅Чистая прибыль увеличилась на 0,6% до 407,2 млрд руб.

❗️Чистая процентная маржа – 1,2%

❗️ Норматив Н20.0 – 9,8%

*Именно за счет прочих операционных доходов ВТБ планирует заработать 0,5 трлн рублей прибыли по итогам 2025 года.

❗️Далее глава банка Андрей Костин в интервью Reuters сообщил, что по итогам года ВТБ может выплатить дивиденды в размере от 25% до 50% чистой прибыли в зависимости от уровня достаточности капитала.

( Читать дальше )

Дубай накатил на Россию — что делать российскому бизнесу?

- 04 декабря 2025, 11:40

- |

Арбитражный конфликт между Россией и немецкой Wintershall на первый взгляд выглядит как обычный юридический спор о компенсациях. Но в какой-то момент дело перестало быть просто спором двух сторон и превратилось в международный прецедент, в котором сталкиваются не только интересы компаний, но и суверенные амбиции государств.

Российский суд посчитал, что обращение к зарубежному арбитражу нарушает запрет, введённый после начала санкционного давления, и назначил многомиллиардный штраф. Для Москвы это продолжение линии на защиту национальной юрисдикции: иностранные компании не могут игнорировать внутренние ограничения и выносить споры за пределы страны, особенно если речь идёт о стратегически значимых проектах.

Суд в DIFC занял противоположную позицию и фактически запретил России вмешиваться в международное разбирательство. По их логике, обязательства, взятые сторонами в рамках контрактов, не исчезают из-за политических обстоятельств, а попытка российской стороны пресечь рассмотрение дела нарушает принципы независимого арбитража. В результате возникла редкая коллизия: две юрисдикции претендуют на приоритет, но решения идут вразрез друг с другом.

( Читать дальше )

☕ CoffeeFree — утренний ритуал, который скоро станет бесплатным ✨

- 04 декабря 2025, 11:13

- |

Есть утренняя привычка, которая делает мир чуть тише. Капучино за 300 рублей — маленькая пауза между сном и рабочим днём. Но однажды, пока я шёл за своим кофе, в голову пришла мысль, от которой невозможно отделаться: если ЖКХ уже бесплатно, связь бесплатно, барбершоп бесплатно, почему кофе — нет?

Так и появилась идея моего нового мини-фонда — CoffeeFree. Его ещё предстоит сформировать, дата — 2026 год. Но сама концепция уже встроилась в мою систему FREE, которая растёт шаг за шагом и постепенно освобождает меня от повседневных расходов.

📌 Кофе кажется мелочью. Пока не посчитать

300 рублей — это просто чашка. Но в год это 108 000 рублей.

Точно такая же «подписка», как любой онлайн-сервис, только невидимая.

И в какой-то момент я понял: этот платёж можно переложить на рынок. Не на зарплату. Не на бонус. А на доходность, которую уже показывают хорошие облигации.

📌 Как будет работать CoffeeFree

В 2026 году планирую собрать фонд на 600–650 тысяч рублей и подключить его к нашей роботизированной торговле облигациями. Сейчас такие бумаги дают 17–20% годовых — достаточно, чтобы полностью покрывать стоимость ежедневного кофе.

( Читать дальше )

ТОП-12 дивидендов от Альфа-банка на ближайший год с доходностью до 26,6%!

- 04 декабря 2025, 11:01

- |

2025 год потихонечку подходит к концу, за этот год было выплачено около 3,5 трлн. рублей! Это чуть меньше чем за 2024 год ( тогда сумма достигла 4,2 трлн.руб), но все равно солидно ( многие компании вообще отменили дивиденды, например, металлурги) при этом средняя див. доходность на уровне 10%. Поэтому аналитики Альфа-банка решили посчитать какие компании сколько смогут заплатить в ближайшие 12 месяцев. Давайте посмотрим на этот прогноз, представляю вашему вниманию ТОП-12 дивидендных акции с доходностью до 26,6%!

Если вам интересна тема инвестиций, вы можете подписаться на мой телеграм канал! Там я каждый день рассказываю о новых выпусках облигаций, разбираю отчеты компаний, рассказываю какие активы я купил/продал, подпишись и будь в курсе!

Смотрите также:

ТОП-8 надежных и доходных облигаций с ежемесячными купонами, как зарплата.

Дивидендный рантье. Компании которые стабильно платят дивиденды.

ТОП-8 рискованных и доходных облигаций с рейтингом не ниже BBB.

( Читать дальше )

Прогноз цены на нефть: старт для движения к 70 и 80?

- 04 декабря 2025, 10:29

- |

🛢После мощного импульсного роста #нефть взяла паузу и перешла в фазу коррекционного накопления. Идёт сбор ликвидности перед следующим импульсом.

Ключевой уровень — 64,313. Пробой этой отметки станет сигналом для продолжения восходящего движения. Ближайшая цель в таком случае — район 70, а при закреплении в боковике не исключён среднесрочный прорыв к 80.

Пока же нефть тестирует терпение быков, формируя базу под будущий рывок.

Следите за обновлениями в телеграм: t.me/v_profit_v и помните о риск-менеджменте! 💪

Информация по Сбер - ссылка

Информация по Газпром - ссылка

Информация по Аэрофлот - ссылка

Информация по ВТБ - ссылка

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- rts

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал