еврооблигации

Странный вопрос: спекуляции или... еврооблигации?

- 08 августа 2017, 13:09

- |

На днях в преддверии шухера продал с убытком евробонды Системы. Доллары лежат на фондовом рынке. Спекулятивно купил Лукойл и Мосбиржу за счет обеспечения долларами. За неделю принесли даже в долларах больше любого евробонда. Если так будет хотя бы 2 недели из 4 каждый месяц — получается, что такой лонг бакса даже выгоднее.

Стратегия: положить на счет ФР доллары и под их обеспечение лонг экспортеров (Лукойл, Северсталь, ГМК, Полиметалл и т.д.). Для игроков срочного рынка — лонг фьючей.

Профит — в случае роста доллара приличный. В случае падения доллара — всё очень плохо, спасет разве что пут опцион или проданный фьючерс Si.

Кто что думает по этому поводу?

- комментировать

- 53 | ★3

- Комментарии ( 0 )

Еврооблиги ПСБ. Мы на на пороге очередного шухера?

- 06 августа 2017, 02:48

- |

В последнее время на «Форуме банковских аналитиков» всё чаще звучит имя «Промсвязьбанка».

А посему пришла пора изучить отчётность и этого банка. И, заодно, озвучить озабоченность аналитиков отдельными сферами его деятельности. Изучать будем консолидированную финансовую отчётность по МСФО на 31 декабря 2016 года.

Все цифры будут на эту дату, если не оговорено иное. Итак, «Промсвязьбанк» очень крупный, по российским меркам, банк. На 1 апреля 2017 года он занимал 9 место в рейтинге по активам, с активами в размере 1356,6 млрд рублей.

Но, при этом, несмотря на очень высокое место в таком рейтинге, его доля в активах российской банковской системы на ту же дату составляла всего 1,71%. Так что, системная значимость у банка, как в таких случаях пишут рейтинговые агентства – умеренная. Будет ли государство его спасать, случись что нехорошее – это очень большой вопрос. Банк, входящий в третью десятку по активам, недавно спасать не стали.

( Читать дальше )

Еврооблигации для квал инвесторов

- 20 июля 2017, 11:33

- |

Рассматриваю к покупке евробонды со следующими критериями:

- Не российские эмитенты;

- Лот 1000 у.е.;

- Высокое качество эмитента;

- До даты погашения 3-5 лет;

- Бумаги должны храниться в euroclear.

Какие мысли?

АФК "Система". Еврооблигации-6 шт. погашение 05/2019. чего ожидать и что посоветуете друзья?

- 17 июля 2017, 23:37

- |

- ответить

- 71 |

- Ответы ( 6 )

Про ликвидность на рынке еврооблигаций

- 13 июля 2017, 00:15

- |

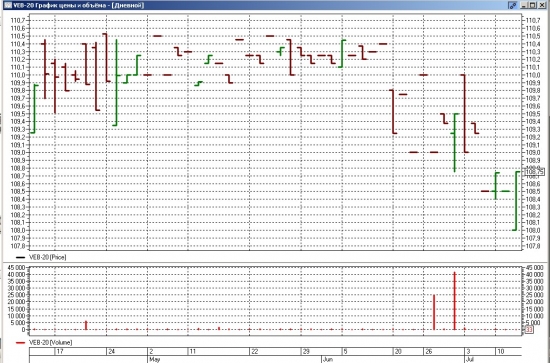

Ликвидность в еврооблигациях, если сравнить с любой ходовой бумагой, очень низкая. Объем торгов нестабильный. Бывает 2 месяца объем за день от 0 до 10 штук, а потом в один день 40'000 штук, причем цена не практически не сдвинулась:

Имхо, все сделки большого объема совершаются по предварительной договоренности по телефону, так как заявки объемом в 50 лотов стоят неделями без исполнения, а бОльшие исчезают очень быстро.

Могу дать следующие рекомендации:

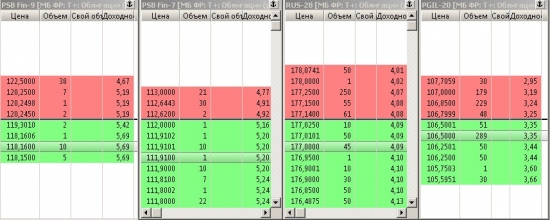

1) Чем ближе к закрытию (18:40) тем полнее стаканы на еврооблигациях и уже спреды. Поэтому для ознакомления открываем стаканы после 18. Вы можете увидеть там как пустоту, так и некоторое количество заявок (см. нестабильность), но те что ближе к спреду редко объемом больше 50, чаще 10-30.

Вот некоторые вечерние стаканы:

( Читать дальше )

Ликвидность еврооблигаций.

- 12 июля 2017, 19:56

- |

Всем спасибо.

Куда вкладывают крупные инвесторы?

- 10 июля 2017, 13:09

- |

В связи с этим сейчас появилась мода на еврооблигации (евробонды) в долларах, которые как раз таки могут давать фиксированную доходность 5-12% годовых. Однако данная доходность достигается зачастую при использовании кредитного плеча 1:1 или 2:1. Т.е. когда под залог купленных облигаций берется кредит на покупку таких же облигаций. На мой взгляд, это опасное мероприятие, и инвесторы часто недооценивают риски таких вложений.

( Читать дальше )

! Еврооблигации - РОССИЯ - 10 -30 лет !

- 19 июня 2017, 12:10

- |

Issuer.............THE RUSSIAN FEDERATION acting through the Ministry of Finance

Issuer Ratings.....BBB- (Fitch)/BB+ pos outlook (S&P)/Ba1 (Mdys)

Distribution.......RegS/144A

Tranche............10Y 30Y

Maturity...........23jun27 23jun47

Size...............$ benchmark $ benchmark

Settle.............23jun17 (T+3) 23jun17 (T+3)

IPT................Low to Mid 4's Low to Mid 5's

Min Denoms/Incr....$200k/$200k

Law/Listing........English/Irish Stock Exchange

Clearing...........Euroclear & NSD

Use of Proceeds....Gen'l Gov't Purposes — no use violating US/EU sanctions

Sole Books.........VTB Capital

Timing.............TUESDAY's business, BOOKS OPEN

РФ начинает размещение новых суверенных евробондов

- 19 июня 2017, 11:40

- |

Issuer.................THE RUSSIAN FEDERATION acting through

the Ministry of Finance

Issuer Ratings.....BBB- (Fitch)/BB+ pos outlook (S&P)/Ba1 (Mdys)

Distribution.........RegS/144A

Tranche..............10Y 30Y

Maturity..............23jun27 23jun47

Size....................$ benchmark $ benchmark

Settle..................23jun17 (T+3) 23jun17 (T+3)

IPT........................Low to Mid 4's Low to Mid 5's

Min Denoms/Incr...$200k/$200k

Law/Listing...........English/Irish Stock Exchange

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- rts

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал