доллаР

Аналитики SberCIB по-прежнему прогнозируют ослабление рубля в августе до 11,5 ₽ за юань и 83 ₽ за доллар

- 06 августа 2025, 13:03

- |

В июле динамика была разнонаправленной. В последнюю неделю месяца спрос на валюту резко вырос и рубль в моменте дешевел до 11,5 ₽ за юань и 83 ₽ за доллар. Однако такое снижение оказалось временным, и нацвалюта закрыла месяц возле 11,1 ₽ за юань.

Триггером для этого стала геополитика: Дональд Трамп заявил, что может ввести санкции против России и вторичные пошлины для стран — покупателей российской нефти уже 8 августа, а не после 3 сентября, как он говорил ранее. По всей видимости, на рынке были и крупные отдельные покупки валюты.

Чего ждать дальше?

Базовый сценарий SberCIB предполагает, что спрос на валюту в августе будет постепенно расти, — это традиционно неблагоприятный месяц для рубля. Кроме того, налоги и дивиденды экспортёров в августе существенно сократятся в сравнении с июлем.

Аналитики по-прежнему прогнозируют ослабление рубля в августе до 11,5 ₽ за юань и 83 ₽ за доллар.

В то же время геополитика остаётся важным драйвером для нацвалюты. В центре внимания будет очередной визит представителя президента США Стивена Уиткоффа в Москву 6 августа и решение Трампа по санкциям 8 августа.

( Читать дальше )

- комментировать

- 278

- Комментарии ( 0 )

Eur Usd сделка на ТЕКУЩУЮ неделю

- 06 августа 2025, 12:19

- |

#EURUSD

🔵Тип ордера: Лимитный ордер на покупку

🔵Точка входа: 1.15480

🔵Стоп лосс: 1.15120

🔵Тейк профит: 1.16840

Комментарий:

По евро вижу интересный сценарий на ближайшие дни.

Сейчас цена находится в фазе накопления, в рамках канала консолидации. Это может быть подготовка к импульсу и я склоняюсь к тому, что он будет вверх.

Почему?

Вчера индекс доллара (DXY) показал чёткую реакцию от сильного сопротивления. Если мы повторно подойдём к этому уровню, вполне возможно очередное давление вниз по индексу — и это, в свою очередь, может подтолкнуть евро вверх.

Моя точка интереса это зона поддержки, откуда можно будет подобрать позицию в лонг.

Цель выход из канала и продолжение роста к ближайшим ценовым максимумам.

Следим за реакцией в ключевых зонах

Обзор: youtu.be/gcTiLRvs_fU

Сопровождаю сделку тут: t.me/+LWKmNWQKM5ljNDBi

Курс доллара: нас ждет сюрприз! Индекс Мосбиржи

- 05 августа 2025, 21:19

- |

ТГ:https://t.me/MartinTrade13

⚡ Кому выгоден слабый рубль?

- 05 августа 2025, 20:10

- |

📌 Сегодня обсудим, почему с каждым днём вероятность девальвации рубля всё увеличивается, и каким компаниям выгоден слабый рубль.

❓ ЧТО С РУБЛЁМ?

• В начале 2025 года 1 доллар США стоил 113 рублей, но всего за 3 месяца рубль укрепился на 27% до 83 рублей, а к лету и вовсе до 77-78 рублей.

• С каждым месяцем всё больше набирают популярность валютные инструменты, в частности, замещающие облигации. Логика довольно проста – рано или поздно мы снова увидим доллар по 90-100 рублей, благодаря чему валютные активы переоценятся вверх, и произойти это должно до конца текущего года.

• Не буду перечислять все причины, по которым девальвация рубля должна случиться до конца года, уверен, многие их знают и так – средний курс доллара в бюджете РФ на 2025 год в 96,5 рублей (=дефицит бюджета), высокие темпы роста денежной массы М2, превышение спроса над объёмом импорта и др.

1️⃣ БЕНЕФИЦИАРЫ ДЕВАЛЬВАЦИИ РУБЛЯ:

• При ослаблении рубля больше всего выиграют экспортёры, в частности, нефтяники и газовики. Чем слабее будет рубль, тем больше рублей прибыли они получат. Здесь отдельно стоит выделить компании с валютными «кубышками» – Сургутнефтегаз и Лукойл.

( Читать дальше )

Золото продолжит рост к $3500 во второй половине 2025 года

- 05 августа 2025, 15:13

- |

Согласно сообщению Всемирного совета по золоту (World Gold Council), мировые центральные банки в июне 2025 года вновь увеличили объем покупок золота в резервы, и они достигли 22 тонн. Это уже третий месяц подряд, когда фиксируется рост чистых покупок со стороны регуляторов. Лидерами стали Центральный банк Узбекистана (+9 тонн) и Национальный банк Казахстана (+7 тонн). Более скромные объемы докупили Китай, Турция, Чехия и ряд развивающихся стран, тогда как единственным продавцом стал Сингапур (-6 тонн), пишет Владимир Чернов, аналитик Freedom Finance Global.

Рост покупок золота в июне обусловлен стремлением стран к диверсификации резервов на фоне сохраняющихся геополитических рисков и ожиданий изменения процентных ставок в США. Хотя объем покупок с начала года (123 тонны) на 7 тонн уступает показателю первого полугодия 2024 года (130 тонн), динамика последних месяцев демонстрирует восстановление интереса к золоту после умеренной паузы в начале года, что скорее всего связано с усилением рисков разгона глобальной инфляции из-за тарифных войн Дональда Трампа. В 2024 году центробанки показали исторически рекордные объемы закупок, особенно на фоне конфликта в Восточной Европе и санкционной активности. В этом году тональность более сдержанная, однако стабильно высокая.

( Читать дальше )

Чат новый для обсуждения фьючерсов по валюте

- 05 августа 2025, 11:40

- |

Фьючерс Юань-Рубль — форум

Приглашаю для вдумчивого обсуждения фьючерсов юань, доллар, евро, инструментов спота (ТОМ, ТОД).

Без флуда, ругани. Писать на русском языке в академическом стиле. Прогнозы, оценки, мнения, новости.

Строгая модерация.

Официальные курсы валют на 5 августа : ¥ — ₽11,0670, $ — ₽79,6736, € — ₽92,3252

- 04 августа 2025, 18:25

- |

Официальные курсы валют на 5 августа: ¥ — ₽11,0670, $ — ₽79,6736, € — ₽92,3252

cbr.ru

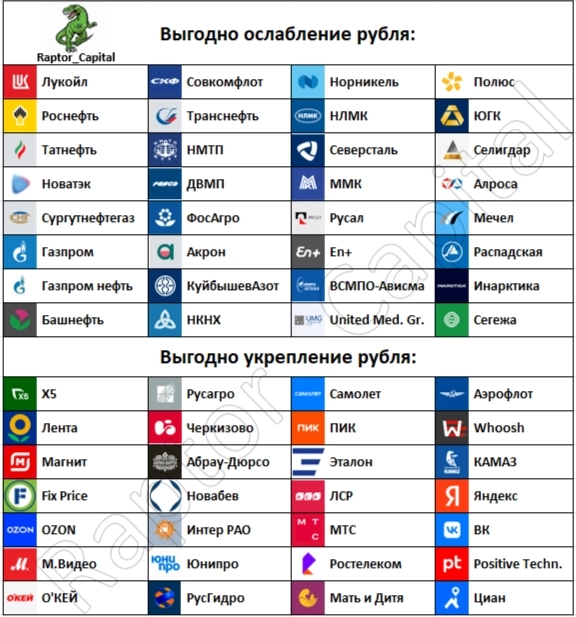

🤔 Какие компании зарабатывает на колебаниях рубля?

- 04 августа 2025, 16:02

- |

Попалась интересная аналитика от Газпромбанк Инвестиции на тему того, что одни компании при ослабление рубля зарабатывают, а другие теряют. Все очень похоже на правду.

😁Полезная табличка, сохраняйте себе или поделитесь со знакомыми.

Золото вновь растёт из-за ухудшения макропоказателей США

- 04 августа 2025, 13:16

- |

Мировые цены на золото на торгах в понедельник повысились на 0,43%, до $3414,3 за тройскую унцию. За последнюю неделю драгметалл подорожал почти на 2%. Индекс доллара DXY сегодня падает на 0,34%, до 98,8 пунктов, что, в итоге, мотивирует инвесторов перекладываться из доллара в более надёжное золото, пишет Наталья Мильчакова, ведущий аналитик Freedom Finance Global.

Основной причиной роста цен на золото и падения доллара стали, в основном, макроэкономические данные, вышедшие в США в прошедшую пятницу, но не только они. Так, количество новых рабочих мест, созданных в Штатах в июле в несельскохозяйственном секторе, составило, по данным Минтруда, только 73 тыс. по сравнению с прогнозируемыми консенсусом аналитиков 104 тыс. Кроме того, в США в июле немного выросла безработица, с 4,1% до 4,2%. Такие данные показывают, что рынок труда в Соединённых Штатах вовсе не перегрет, и соответствуют, скорее, начинающейся стагнации экономики, чем обещанному президентом Дональдом Трампом подъёму.

Также доллар дешевеет на фоне обещанного повышения тарифов на импорт из почти 70 стран мира в размере от 15 до 41% из-за ожидания роста экономической неопределённости в мире.

( Читать дальше )

Экономический дайджест 03.08.2025

- 04 августа 2025, 12:36

- |

Пара доллар/рубль в связи с санкциями больше не торгуется. Межбанк закрылся по 79.57. Индекс РТС упал и закрылся на уровне 1069.82. Индекс российских государственных облигаций (RGBI-tr) вырос и закрылся на уровне 715.42. Подробнее смотрите в программе «Итоги недели».

Мировые рынки

Нефть Я считаю, что низы 4-х летнего цикла уже установлены и долгосрочный разворот вверх произошёл. Сейчас мы закончили вторую волну и находимся в третьей. Количество действующих вышек в США упало с 415 до 410. Чистый объём длинных спекулятивных позиций на прошедшей неделе вырос на 2 700 с 153 300 до 156 000. Неделя закрылась WTI — 67.26, Brent — 69.52.

Евро/доллар (EUR/USD) закончил падение и долгосрочно развернулся вверх. Сейчас заканчивается нисходящая коррекция к заходной волне. Закрытие недели —1.15870.

Фьючерс на индекс S&P закончил плоскую коррекцию в марте 20-го года (разметка здесь), которая является четвёртой волной. В пятой закончены первая и вторая волны, идёт третья. Закрытие недели — 6263.25.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- rts

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал