долгосрочные инвестиции

Кто такой долгосрочный инвестор

- 22 ноября 2025, 20:03

- |

Довольно часто последние лет 5 сталкиваюсь с идеями долгосрочного инвестирования и людьми, именующими себя долгосрочными инвесторами. «Купил и держи», «никогда не продавай», «на пенсию в 35» и тому подобное.

Так кто же такие «долгосрочные инвесторы» и что такое «долгосрочное инвестирование»?

Поискал информацию об этом в интернете и нашёл.

( Читать дальше )

- комментировать

- 727

- Комментарии ( 12 )

Мой дивидендный портфель (107 месяцев инвестирования)

- 17 ноября 2025, 12:03

- |

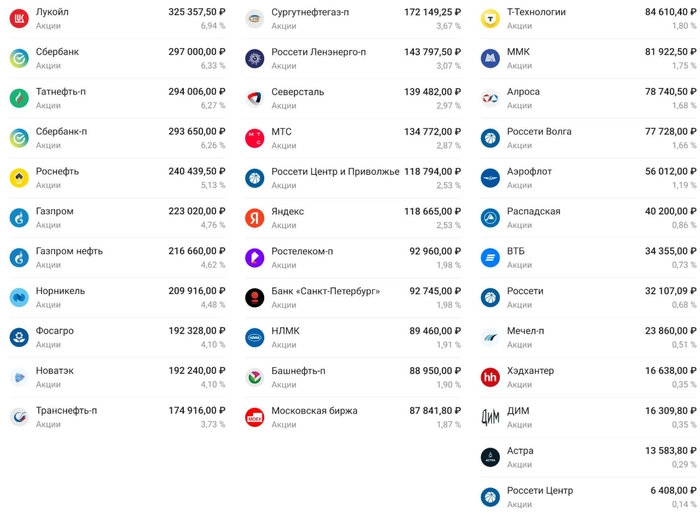

Мой инвестиционный дивидендный портфель по состоянию на утро 17.11.2025.

- Лукойл 6,94% ср. 5562р

- Сбербанк-п 6,33% ср. 219р

- Татнефть-п 6,27% ср. 516р

- Сбербанк 6,26% ср. 224р

- Роснефть 5,13% ср. 436р

- Газпром 4,76% ср. 196р

- Газпром нефть 4,62% ср. 445р

- Норникель 4,48% ср. 150р

- ФосАгро 4,10% ср. 5860р

- Новатэк 4,10% ср. 1145р

- Транснефть-п 3,73% ср. 1265р

- Сургутнефтегаз-п 3,67% ср. 38р

- Россети ЛенЭн-п 3,07% ср. 127р

- Северсталь 2,97% ср. 1117р

- МТС 2,87% ср. 271р

- Россети ЦП 2,53% ср. 0,27р

- Яндекс 2,53% ср. 3774р

- Ростелеком-п 1,98% ср. 62,9р

- Банк СПБ 1,98% ср. 363р

- НЛМК 1,91% ср. 163,8р

- Башнефть-п 1,90% ср. 1263р

- Мосбиржа 1,87% ср. 104,05р

- Т-технологии 1,8% ср. 2655р

- ММК 1,75% ср. 41,9р

- Алроса 1,68% ср. 66,88р

- Россети Волга 1,66% ср. 0,091р

- Аэрофлот 1,19% ср. 70,12р

- Распадская 0,86% ср. 183р

- ВТБ 0,73% ср. 162р

- Россети 0,68% ср. 0,14р

- Мечел-п 0,51% ср. 132р

- Хэдантер 0,35% ср. 3380р

- ДиМ 0,35 ср. 0р

- Астра 0,29% ср. 519р

- Россети Центр 0,14 ср. 0,79р

- Деньги 0,78% 34925р

( Читать дальше )

Октябрь - Месяц коррекции и закручивание гаек — итоги месяца по инвестированию - 18й месяц (Октябрь 2025)

- 02 ноября 2025, 19:17

- |

Всем привет!

Октябрь — Месяц коррекции и закручивание гаек Очередной очень интересный месяц на нашем рынке.Увеличил позицию в акция на порядка 85к, в основном SNGSP, TRNFP, SBERP, T и по мелочи остальные. Жду похода еще ниже( закрываем месяц на уровне — 2525

Начало месяца запомнилось битвой за 500 рублей, воевал весь рунет. ЦБ открыл ящик Пандоры — за оборотную сторону 500 рублевой купюры. Я голосовал конечно за Эльбрус, а вот конкуренты начала активно накручивать голоса и в какой-то момент стали побеждать, но ситуация исправилась как ЦБ оставил только возможность голосования через госуслуги. Правда как итог голосование вообще обнулили и пообещали открыть по новой когда-нибудь позже. Очень надеюсь, что в этот раз они не оставят лазеек для накрутки и оставят только авторизацию через госуслуги.

Рынок всю первую половину очень активно штормило, малейшее негативное высказывание по геополитике и мы проливаемся. К 14 октября рынок пока еще держит 2500, но честно говоря жду ниже, хотя большую часть свободного кэша уже приземлил в дивидендные истории, у которых пока все неплохо.

( Читать дальше )

Рептилоиды против серебра. Серебро VS золота

- 20 октября 2025, 15:49

- |

Друзья, напомню. В первой части я говорил о динамике и перспективах серебра, во второй — золота как инструмента сохранения капитала. Но есть еще одна сущность, напрямую связанная с серебром и золотом — отношение инвесторов к доллару. Этот фактор сейчас сильно влияет на распределение активов инвестора.

Новый тренд — это “боязнь” доллара из-за геополитики: риск на доллар и всё, что в нём считает инвестор, вырос. Пенсионеры-инвесторы не хотят потерять капитал, заработанный за всю жизнь, и уходят от этого риска, покупая в первую очередь золото. Правильная ли это стратегия — покажет время. В любом случае, пока неразумно делать долю золота в портфеле слишком большой: возможно, эти страхи ложные.

Портфель в любом случае должен ребалансироваться несколько раз в год, если пропорции нарушаются. Тем, кто боится и серьёзно относится к риску доллара, возможно, стоит пересмотреть пропорции, но исключительно из-за изменения своего возраста. Это изменение на несколько процентов, а не ставка на золото всего портфеля!

( Читать дальше )

Жена инвестора. Минус по позиции = Плюс по налогу

- 19 октября 2025, 16:22

- |

2025 год подходит к концу и самое время начинать анализировать свою инвестиционную деятельность за этот год. С одной стороны, это предложение может звучать странно, т.к. последние несколько недель рынок стремительно движется вниз. Но, на мой взгляд, это самый подходящий момент для оптимизации налогов

Речь вот про что. Если в течение текущего календарного года, вы закрывали какие-либо позиции в плюс, то с полученной зафиксированной прибыли вы должны будете заплатить НДФЛ. Например, купили Сбербанк по 280 рублей, продали по 300 рублей. Значит с 20 рублей разницы надо будет заплатить НДФЛ

У некоторых брокеров этот налог удерживается при попытке вывести деньги в течение года со счета. Если вы деньги не выводили, то налог будет автоматически удержан в январе следующего года (в данном случае 2026 года). Большинство брокеров списывают его до 31 января, но, например, ВТБ списывает до 19 января

В любом случае списан налог может быть только в том случае, если на счете есть деньги (кэш). Если необходимой суммы нет, то брокер налог не удержит, но передаст сведения в ФНС. И тогда ФНС выставит вам уведомление об уплате данного НДФЛ до 01 декабря 2026 года

( Читать дальше )

💼 Еженедельные покупки

- 17 октября 2025, 16:02

- |

Очередная неделя пролетела, рынок скачет туда-сюда по 3-4% в день.

Время для интрадей-спекулянтов, наверно, очень интересное: можно кататься на горках туда-сюда, попутно богатея (ну или беднея, тут как повезет).

Вышел очередной сезон сериала «Трамп — наш слоняра», и все ждут позитива со стороны геополитики.

Кто что думает? В этот раз дойдет до финала, или там идей для развития сюжета еще «на пару сезонов» хватит?

Лично Я в рядах оптимистов, но в инвестициях никаких резких движений не делаю: просто продолжаю действовать по стратегии.

1. Сделки с акциями на неделе

Докупил:

🔸 ЛСР $LSRG 10 шт: факт — 1,57%, план — 2%

🔸 Черкизово $GCHE 1 шт: факт — 3,52%, план — 4%

🔸 Интер РАО $IRAO 2800 шт: факт — 3,41%, план — 4%

🔸 ММК $MAGN 290 шт: факт — 3,33%, план — 4%

Чистые покупки* акций в октябре:

91 315,7 руб.

2. Сделки с облигациями:

Докупил:

🔸 НорНикель-USD $RU000A10CRC4 — 2 шт; ААА; 3,9 лет ~6,66% к погашению.

Чистые покупки* облигаций в октябре:

3 585,78 руб.

Если что, то текущий состав портфеля все в той же гугл-табличке.

( Читать дальше )

Пирог без начинки или как банки съели прибыль

- 09 октября 2025, 14:38

- |

Как росли ставки и что это значит

В середине 2024-го на обслуживание процентов по кредитам компании тратили почти четверть всей своей прибыли. Но то был предвестник: к середине 2025 года эта доля взлетела уже до 36%. Каждый третий рубль из заработанного уходит на проценты, и это еще без учета возврата основного долга. Не помню такого даже в кризисные годы. Если ставки останутся выше 16% и в 2026-м, половина прибыли уйдет банкам. Работа не на себя, а на проценты.

Почему так происходит

Ставки по кредитам и ставка дисконтирования тесно связаны. Полезная информация здесь. Насчет оценки бизнеса — это не цифра с потолка, она включает ключевую ставку ЦБ + инфляцию + премию за отраслевой риск. Получается натуральный «барьер роста»: выживают либо крупные экспортеры, либо узкая обрабатывающая индустрия, где рентабельность все еще может покрыть такой дорогой капитал.

( Читать дальше )

Акции, задача остаться в живых!

- 08 октября 2025, 11:30

- |

Почему так? Бумаги довольно дешевые, если сравнить с историей или если посмотреть на денежную массу М2… Короче, похоже на капитальный распродажный сезон. Ниже не пускают фундаментальные оценки… камень не тонет, если дно близко.

Покупка акций сегодня больше напоминает игру на нервах. Геополитическая обстановка так себе, а ЦБ все равно держит марку высокую ставку. Неопределённость на рынке...

Гадать о будущем геополитики — дело бесполезное

Суди ближнего по делам его — это про Трампа, который бла-бла-бла и нашим и вашим, но в реальности довольно осторожен. Европейские лидеры тоже бла-бла, развели русофобию...

Что-то там у них не складывается

По крайней мере, не складывается так, как они бы хотели. Одним словом, спектакль европейского театра, да что-то финала не видно. Что они еще придумают, чтобы повысить градус угрозы, неизвестно. И вот в такой ситуации, когда шторм у горизонта, инвесторский корабль выводят на биржу только самые отчаянные.

( Читать дальше )

Нормально, у нас все нормально...

- 06 октября 2025, 11:33

- |

Открыл сегодня дневки по российским акциям — просто проверить, не появилось ли где-то живого движения: отскок, внятная формация, удержание уровня. Пролистал — понял, что ничего не пропустил. Инвесторам сейчас тяжело, их боль читается с графиков…

Кто дает импульс рынку? Это проп-компании: большие плечи, мгновенная реакция на новости, резкие влеты и такие же резкие закрытия «друг об друга». По структуре оборотов на отчетах видно, что именно они в основном и двигают рынок. Классического инвестпотока почти нет: иностранцы ушли — вместе с ними ушла и часть ликвидности.

Общий фон для рынка печальный: налоги, санкционные ограничения, истории с перераспределением активов — все это не про приток долгих денег. Рассказам про «вот-вот вернутся инвестиции» верится с трудом. Логичнее дождаться фазы нормализации и уже присоединяться к формирующемуся тренду, а не ловить «дно». Из той самой шутки: «Где заходил?» — «На дне». — «На каком?» — «На первом».

( Читать дальше )

"Роснефть или Транснефть? Выбрать экспортера или транспортировщика нефти?".

- 19 сентября 2025, 16:55

- |

Приветствуем любимых подписчиков в долгожданную пятницу!⭐️

Итак, дорогие друзья, вчера мы с вами рассмотрели дивидендные акции, которые являются драйверами рынка для отдельных компаний. Вторым положительным фактором остается слабеющий рубль. Когда сейчас рынок демонстрирует свою слабость лучше подбирать долгосрочные акции которые будут в выигрыше от ослабления рубля.

А какой курс рубля будет стабильным и будет позитивно влиять на рынок?

Наибольшее пространство 2/3 капитализации Индексе Мосбиржи занимают как раз экспортеры и ослабление рубля поддержит сектора сырьевых компаний. Это будет хорошо видно на курсе 90 руб за доллар, а к концу года 93 руб и тогда будут разговоры о дивидендах в лучшую сторону.

В первую очередь хорошо отыграют акции Роснефти🛢️. Для экспорта нефти нефтяник использует премиальные каналы, включая трубопровод «Восточная Сибирь-Тихий океан», в том числе поставки нефти в Китай через Казахстан. Примерно 55% экспорта всей российской нефти проходит через эти каналы, что выделяет Роснефть в конкуренции.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- rts

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал