дивидендные идеи

Ожидание дивидендов неоправданная стратегия на сегодняшний день. "И чем больше мы ждем, тем меньшего можем ожидать." Уильям Сароян

- 09 апреля 2023, 07:59

- |

В экономике всегда интересно не только событие, но и реакция начальства на это событие – потому что событие – оно, очень часто, производная от действий начальства

Например, дефицит бюджета – за первый квартал он составил 2,4 триллиона, а считая за последние 12 месяцев – 7 триллионов (4,6% ВВП)

Плохо? Ну, как сказать. Экономические власти прекрасно понимают, что абсолютно все, что происходит с бюджетом – и экстремальный рост расходов и снижение бюджетных доходов — это результат решений, принятых конкретными людьми, руководствовавшихся, как мы предполагаем, рациональными соображениями, а не «силой обстоятельств» и именно эти решения определяют происходящее.

Кстати, «проигрыш» бюджета – это «выигрыш» получателей бюджетных денег, если бы не бюджетные расходы, превратившиеся в доходы хозяев промышленного комплекса и всех, кто занят в «выполнении задач» — то спад ВВП был бы не 2%, а 10%. А так – вполне себе приличная статистика.

( Читать дальше )

- комментировать

- Комментарии ( 0 )

Ecopetrol S.A. - дойная корова Колумбии.

- 23 марта 2023, 10:06

- |

Ecopetrol S.A. (NYSE:EC) — национальная нефтяная компания Колумбии (или NOC), а также крупнейшая компания в стране. Государству принадлежит 88,49% акций. 11% акций торгуются в Колумбии и на Нью-Йоркской фондовой бирже через листинг ADR.

Изначально EC на 100% принадлежала правительству Колумбии, отделение от правительства началось в 2003 году, когда компания уступила свою административную роль регулятора углеводородов Национальному агентству по углеводородам.

Публичное размещение акций было проведено в 2007 году, когда обыкновенные акции Ecopetrol были зарегистрированы на Колумбийской фондовой бирже. Американские депозитарные акции были зарегистрированы на NYSE в 2008 году.

В последние годы Ecopetrol вышла за пределы Колумбии. В 2017 году компания вошла в Мексику, где получила доли в двух морских блоках. В 2018 году Ecopetrol вошла в бразильский регион подсолевой нефти в партнерстве с другими ННК и крупными компаниями. В 2019 году Ecopetrol также начала работу в Пермском бассейне в рамках альянса с Occidental Petroleum (OXY). В 2021 году компания расширила свое маркетинговое присутствие в Азии за счет нового торгового предприятия в Сингапуре.

( Читать дальше )

Фантазии 95% частных инвесторов и реальность. Каким образом вы теряете деньги, а я зарабатываю. Про мышление.

- 20 марта 2022, 11:35

- |

Что делал и о чём говорил/писал я с октября 2021 года по февраль 2022 года:

1) распродал в октябре 2021 абсолютно все российские акции, плюнув даже на конкурс мосбиржи в итоге, хотя даже при этом занял там 11 место среди новичков и вошёл в верхние 1-2% по доходности по фондовому рынку (всего за месяц из трёх);

2) покупал доллар НА ВСЕ СВОИ ДЕНЬГИ по максимуму при курсе от 69 до 74;

3) покупал на доллары акции стоимости США с див.доходностью от 0,6% до 2% в квартал (часть уже получил, часть, надеюсь, что когда-нибудь пришлют хотя бы в рублях, несмотря на брокера, который влетел в санкции), кроме дивидендов заработал ещё и на росте многих из них;

4) 24.02.2022 продавал абсолютно всё из портфеля, как только получил такую возможность, доллары продал, к сожалению, по 86-87, зато без нервотрёпки и с точностью до 1 доллара.

Результат: заработал на росте акций при боковом движении и падении индекса, получил дивиденды в долларах с большинства купленных бумаг, которые реинвестировал в бумаги, с которых тоже получил дивиденды, заработал на курсовой разнице.

( Читать дальше )

Тюремные инвестиционные фонды недвижимости в США - и такое бывает

- 09 февраля 2022, 11:03

- |

По телевизору было немало сюжетов про то, что в США есть частные тюрьмы с подробным описанием всех минусов этого предприятия, давайте посмотрим экономическую сторону этих исправительных (?) заведений

Тюремные инвестиционные фонды недвижимости (REIT) отличаются от большинства своих коллег — типичный REIT владеет коммерческой недвижимостью, которую он сдает в аренду коммерческим организациям, клиентами же тюремных REIT являются государственные организацийи

Что входит в портфель тюремного REIT (с процентом операционной прибыли по данным Национальной ассоциации инвестиционных фондов недвижимости (Nareit):

— исправительные учреждения и места содержания под стражей, так называемая продажа с обратной арендой (85%)

— центры социальной реабилитации заключенных (10%)

— услуги доставки заключенных в тюрьму, электронный мониторинг, например, браслеты на ногу (5%)

( Читать дальше )

Vinovest- платформа инветирования в вино, есть ли смысл?

- 03 февраля 2022, 13:14

- |

(не финансовый совет)

Путешествуя по миру альтернативных инвестиции набрёл я на интересный проект — винная инвестиционная платформа Vinovest (привет комраду Чичваркину с его Hedonism Wines)

Платформа управляет большей частью процесса инвестирования в вино — выбор, покупка, страхование, защита и хранение бутылок. Инвесторы могут отслеживать свой винный портфель онлайн и имеют доступ к своим винным бутылкам в любое время (привезут домой если надо)

По утверждениям самой платформы- среди их экспертов винные директора звездных ресторанов Мишлен и финансовые директора Apple

Стоимость тарифных планов Vinovest- Standard, Premium и Grand Cru составляет 2,85%, 2,5% и 2,25% от стоимости ваших инвестций в год, что весьма недешево, учитывая что многие западные финконсультанты берут 1-1,5%

Плюсы:

— Вино застраховано, индивидулизированно, хранится в одном месте

— Открытость для всех инвесторов (аккредитованных/неаккредитованных), можно получить консультации экспертов

— Винные инвестиции меньше проседают на рынке (в 2008 индекс Доу-Джонса упал на 50%, а стоимость марочных вин упала менее чем на 9%)

Минусы:

— Минимум информации о том, как формируются портфели

— Vinovest новая плафторма, пока мало информации о ее успехах и провалах

— Настораживает предложение винных фьючерсов (тариф Premium), поскольку биржевого рынка вина не существует, на стоимость вина сильно влияет репутация винодельни и субьективные оценки критиков типа «Wine Advocate» и «Wine Spectator», а не запасы ресурсов (типа винограда) как в сфере нефти или газа

Мне кажется инвестции в вино через эту платформу врядли станут защитой от инфляции и рыночных спадов, но если все звезды сойдутся — попадется хорошее вино с оценкой критиков 90-95 баллов от топовой винодельни, то платформа Vinovest вполне может сработать как еще одна удочка для получения годовых дивидендов

интересное о бизнесе тут (https://t.me/invteapot)

Альтернативные инвестиции- защита от инфляции?

- 31 января 2022, 12:52

- |

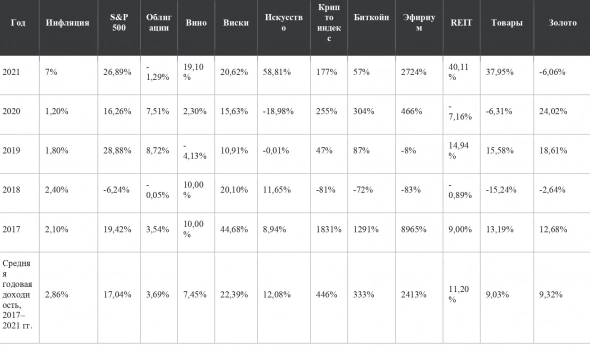

Альтернативные инвестиции- золото, вино, искусство и недвижимость (REIT), часто называют инвестициями, которые могут превзойти инфляцию, так ли это на самом деле?

Давайте рассмотрим результаты 2021г.

— Вино, недвижимость, искусство, превзошли инфляцию в 2021г., тоже самое сделали акции

— Акции превзошли облигации, золото, вино и виски в 2021 году на фоне высокой инфляции, искусство, биткойн, эфириум принесли больше доход, чем акции в 2021г.

— С 2017 года вино имело наименьшее колебание доходности

— Согласно индексу Art Market, в 2021г. доход от искусства- 58,81%

— В 2021г. золото пережило спад, потеряв 6%, миф, что оно страхует от инфляции разбит

-Согласно индексу FTSE Nareit Real Estate, инвестфонды недвижимости (REIT), в 2021г. дали профит 40,11%

Общий расклад смотрим в таблице

Альтернативные инвестиции подходят для диверсификации портфеля, не как основные, поскольку проигрывают акциям и облигациям (винные погреба и хранилища произведений искусства не бесплатны)

О бизнесе тут https://t.me/invteapot

Merck анализ линейки препаратов

- 27 сентября 2021, 12:58

- |

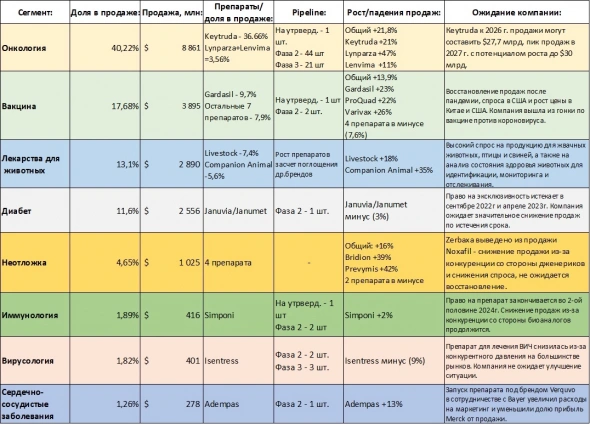

Выводы следующие:

— Несмотря на широкий охват по секторам, фактически прибыль и рост только за счет раковых препаратов. Компания это понимает и делает ставку на дальнейшее развития этого сектора, тут большинство Pipeline.

— Keytruda играет абсолютно ключевую роль на горизонте ближайших лет. Если компания не сможет оправдать ожидаемый рост продаж, рост остальных препаратов не смогут существенно поднять прибыль.

— Компания выбыла из гонки по вакцине против короновируса и переключилась на разработку препарата для лечения.

— Растущий сектор препаратов для животных, рост за счет поглощения других мелких производителей, сама компания не развивает этот сектор. Есть еще совместные проекты с другими производителями.

( Читать дальше )

Где найти календарь отчетов компаний на 2021?

- 02 августа 2021, 18:53

- |

Нужен российский сайт, а не Investing.com или Trading View.

С уважением,

Таисия

Дивидендный шорт

- 13 июля 2021, 10:06

- |

Ранее я рассказывал про 3 стратегии заработка на дивидендах и ещё одну на дивгэпе. Пара подписчиков задало резонный вопрос — если очевидно, что будет падение после закрытия реестра акционеров, то какого чёрта не зашортить бумагу в этот день?

Мой тг — Инвестиции с Денисом Гордиенко

Небольшой ликбез

Для новичков напомню, что шорт — это действие обратное лонгу. В случае лонга вы сначала покупаете бумагу, а затем продаёте, при шорте всё наоборот. Пока вы в позиции у вас отрицательное количество акций в портфеле, то есть брокер разрешает продажу, дав вам акции в долг.

За каждый день такого долга начисляется отдельная комиссия по ставком РЕПО (кстати, напишите в комментарии нужно ли рассказать что такое РЕПО и ДЕПО?). Нюанс в том, что брокер даёт вам акции не из воздуха, а занимает у другого участника рынка. То есть вы продаёте чужие акции с гарантией возврата.

( Читать дальше )

"Скромный" дивиденд за 21-й год

- 05 июля 2021, 23:43

- |

За компанией слежу давно, под различными ракурсами рассматривал тут и тут.

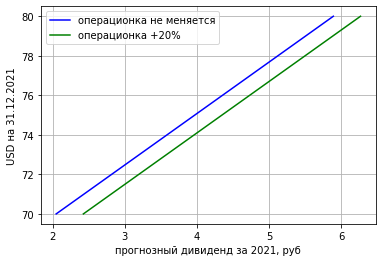

Как прогнозировать ЧП и дивиденд писалось неоднократно, в т.ч. и на форуме сургута, поэтому повторяться не буду. Перейдем к результатам прогноза:

Синия линия — это если прибыль от продаж не изменится (2-4 кварталы будут на уровне 1-го). Зеленая линия — в предположении что прибыль от продаж за 3 последующих квартала в среднем возрастет на 20%. К слову, это немного — всего лишь уровень 19-го года.

Сурпреф, очищенный от дивов за 20й год стоит сейчас 40р. Для весьма немаленькой 10%-й дивдохи надо: в «оптимистичном» варианте бакса за 74р на конец года. В «стандартном» варианте бакса за 75р.

Что-то ну никак мне эти сценарии не выглядят нереалистичными.

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал