дивидендная политика

ММК показал стабильные результаты в III кв по производству и продаже, металлургическая отрасль восстановилась от проблем

- 20 октября 2023, 13:58

- |

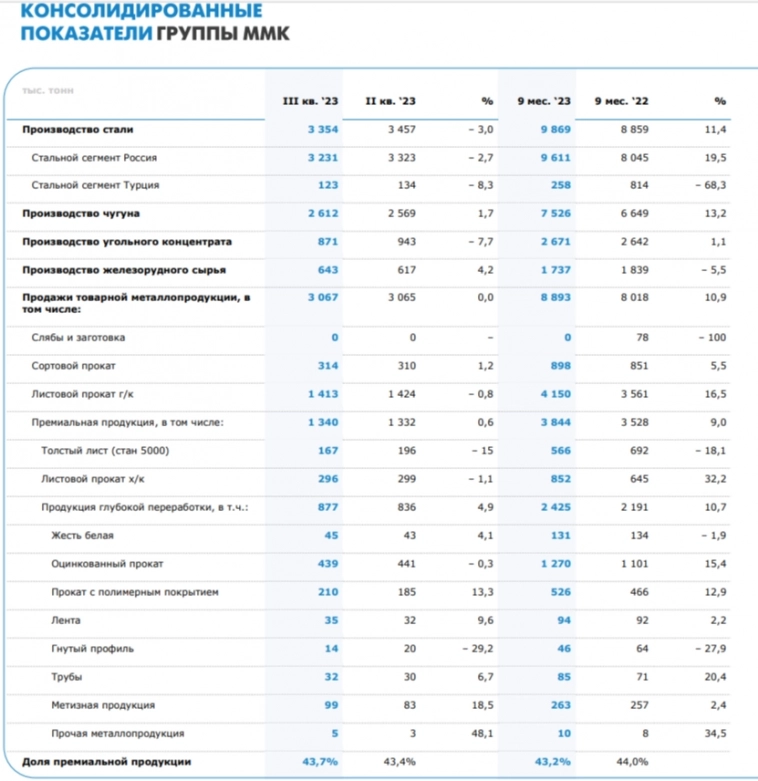

🔩 ММК опубликовал операционные результаты за III квартал 2023 года. Отчёт получился умеренно позитивным. Относительно прошлого года существенно выросли абсолютно все показатели от производства стали/чугуна до продаж товарной металлопродукции. Есть несколько причин, которые повлияли на столь выдающийся результат компании:

✔️ Рубль уже который месяц слаб по отношению к другим валютам, всё это играет на руку экспортёрам

✔️ Снижением продолжительности капитальных ремонтов в доменном производстве по сравнению с прошлым годом

✔️ Конъюнктура внутреннего рынка остаётся достаточно благоприятной (строительная активность и устойчивое потребление в других отраслях промышленности). Данный результат отражается в отчёте, компания нарастила стальной сегмент в России и показала ошеломительные цифры по отношению предыдущему году (19,5% г/г)

Если сравнивать результаты с предыдущим кварталом, то они вполне приемлемые. Выплавка чугуна выросла (1,7% к/к), а вот производство стали наоборот сократилось и связанно это с краткосрочным ремонтом прокатного оборудования на магнитогорской площадке. Продажи товарной металлопродукции остались на том же уровне, что как бы намекает на высокую строительную активность внутри страны (новых территорий). Теперь давайте перейдём к основным цифрам за III квартал 2023 года:

( Читать дальше )

- комментировать

- 302

- Комментарии ( 0 )

Совет директоров Positive Technologies утвердил рекомендацию по третьей выплате дивидендов за 2022 год

- 19 октября 2023, 18:46

- |

🔥 Positive Technologies планирует выплатить дивиденды третий раз за год: общая сумма выплат по сравнению с прошлым годом увеличится в 3,7 раза

Совет директоров Positive Technologies утвердил рекомендации по дополнительной выплате дивидендов по итогам 2022 года в размере 1,04 млрд рублей. С учетом ранее осуществленных выплат, общая сумма дивидендов по итогам 2022 года составит около 4,8 млрд рублей, или 72,61 рубля на одну акцию.

Таким образом, компания направит на дивиденды 100% скорректированной суммы NIC — чистой прибыли без учета капитализируемых расходов. Согласно утвержденной дивидендной политике, Positive Technologies планирует ежегодно направлять на дивиденды от 50 до 100% от суммы NIC.

💬 «Наша ключевая задача состоит в обеспечении высоких темпов роста бизнеса. Результатом этого является увеличение чистой прибыли и рост дивидендного потенциала. Дивидендная политика Positive Technologies нацелена на то, чтобы распределение дивидендов происходило в прозрачном для совладельцев размере», — рассказал Денис Баранов, генеральный директор Positive Technologies.

( Читать дальше )

Транснефть отчиталась за 9 м. 2023 г. — увеличение прибыли в 4 раза, но не всё так феерично. Надежда на сплит

- 19 октября 2023, 13:18

- |

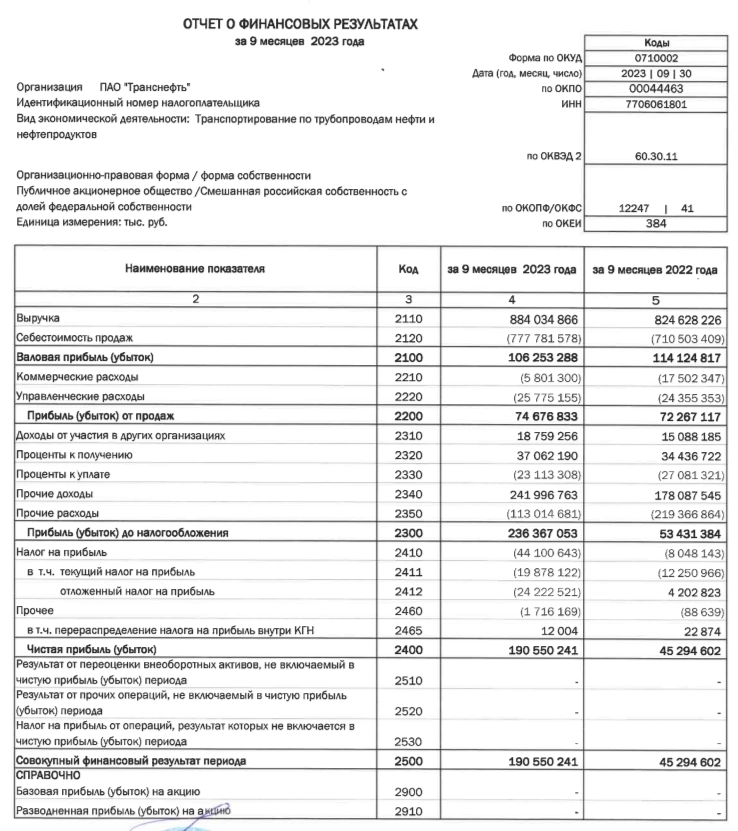

🛢 Транснефть представила финансовые результаты по РСБУ за 9 месяцев 2023 года. Результаты по РСБУ можно считать не вполне объективными, поскольку они отражают неконсолидированные показатели на уровне материнской компании (дочерние организации не учитываются, поэтому может быть существенное расхождение в фин. результатах), поэтому данные по МСФО больше используются инвесторами и кредиторами для принятия инвестиционных решений. Если взглянуть на цифры, то вам, покажется, что компания показала феноменальные результаты, но не всё так просто. Перейдём же к основным цифрам в отчёте:

▪️ Выручка: 884₽ млрд (7,2% г/г)

▪️ Чистая прибыль: 190,5₽ млрд (420% г/г)

▪️ Валовая прибыль: 106,2₽ млрд (-7% г/г)

Многократный рост по чистой прибыли связан с курсовыми разницами и переоценкой финансовых вложений компании. При этом, если рассматривать дивидендную политику компании, то предполагается выплата дивидендов в размере не менее 50 % от нормализованной ЧП по МСФО.

( Читать дальше )

Дивиденды Ростелекома — Государство тоже хочет кушать!

- 18 октября 2023, 16:40

- |

📱 Ещё вначале своего пути инвестирования я набирал позицию в привилегированных акциях Ростелекома на брокерском счёте, спустя год после открытия ИИС я исключил данные акции из своей стратегии, но из позиции не выходил. Ростелеком — это сказ про стабильные дивидендные выплаты (стоит признать, что не слишком большая дивидендная доходность, но всё же), устойчивость во времена кризисов и с увесистой долей государства в акционерном капитале (Росимуществу принадлежит 38,2%, ВЭБ.РФ 3,4%, ВТБ 8,44%, причём последние не смогут распоряжаться ещё в течение пары лет пакетом, согласно сделке по акционерному соглашению с государством), а значит в непростые времена государство возьмёт своё дивидендами. Так оно и произошло, совет директоров Ростелекома рекомендовал дивиденды за 2022 год в размере — 5,4465₽ на каждый тип акций (дивидендная доходность составит порядка 7% на обыкновенную и 7,8% на привилегированную, если отталкиваться от текущих цен на акции). Дата закрытия реестра — 1 декабря 2023 года. Чтобы получить дивидендную выплату, то последний день для покупки акций — 30 ноября.

( Читать дальше )

ММК — сильный игрок на домашнем поле - Финам

- 18 октября 2023, 16:09

- |

Мы присваиваем рейтинг «Покупать» акциям ПАО «ММК» с целевой ценой 65,34 руб. Апсайд составляет 21,2%.

( Читать дальше )

Сбербанк может направить более 50% прибыли за 2023 год на дивиденды

- 16 октября 2023, 19:05

- |

Сам банк планирует раскрыть дивидендную политику в конце 2023 года

Сбербанк может направить на дивиденды более 50% прибыли, рассказал заместитель министра финансов России Владимир Колычев. «Давайте так, чтобы без вариантов интерпретации — в бюджет заложено 50%, — передает его слова «Интерфакс». — «Не менее точно, может быть, больше, посмотрим».

Ранее стало известно, что Минфин ожидает 750 млрд рублей совокупных дивидендов от банка (из них 375 млрд — доходы государства). Учитывая стандартный уровень отчислений дивидендов для госкомпаний, то есть 50% от чистой прибыли по МСФО, прогноз Минфина может соответствовать чистой прибыли банка за 2023 год на уровне 1,5 трлн рублей, следует из расчетов РБК, которые подтвердили аналитики БКС, «Ренессанс Капитала» и инвестбанка «Синара». В результате Сбербанк может обновить рекорд по дивидендам.

Сбербанк планирует представить стратегию развития до 2026 года, которая будет включать новую дивидендную политику, в конце этого года, сообщил глава департамента финансов банка Тарас Скворцов. В 2020 году Сбербанк принял стратегию развития до 2023 года. Уровень дивидендных выплат был установлен в размере 50% от чистой прибыли группы по МСФО.

( Читать дальше )

Positive Technologies актуализировала дивидендную политику

- 16 октября 2023, 18:15

- |

Друзья! Прозрачная и понятная дивидендная политика является одним из факторов инвестиционной привлекательности наших акций 👀

В этом году мы уже направили на дивиденды 3,75 млрд рублей, осуществив две выплаты в размере 50% и 25% от суммы управленческой чистой прибыли (NIC) по итогам прошлого года.

Совет директоров Positive Technologies утвердил новую редакцию дивидендной политики, актуализировав ее в соответствии с уже применяемой в компании практикой. В ее рамках мы планируем ежегодно направлять на дивиденды от 50 до 100% от суммы NIC, при этом выплачивать дивиденды мы планируем не менее одного раза в год.

💬 «Мы убеждены, что успешная компания должна выплачивать дивиденды, позволяя инвесторам увеличивать свой капитал в результате устойчивого роста капитализации и регулярных дивидендных выплат. Поэтому мы — одна из немногих технологических компаний, которые одновременно являются активно растущими и делятся прибылью со своими акционерами», — отметил Юрий Мариничев, директор по связям с инвесторами Positive Technologies.

( Читать дальше )

У Газпрома явные проблемы, помимо долговой нагрузки из-за инвестиций, добавилась прямая зависимость от Китая!

- 13 октября 2023, 07:19

- |

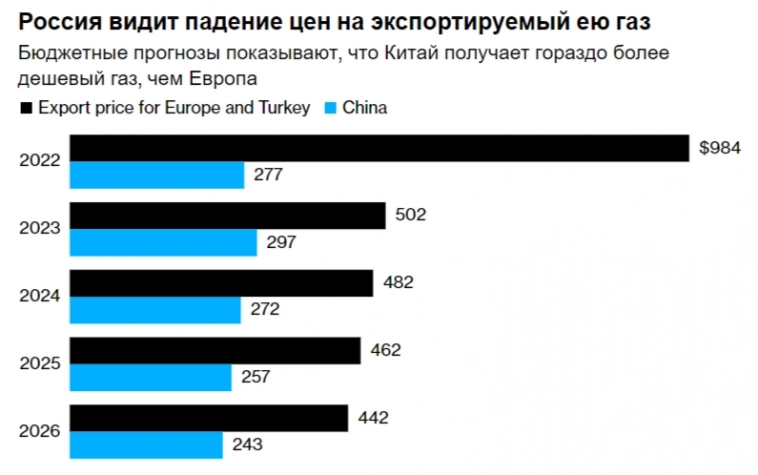

Недавно я опубликовал пост о том, что Газпром прибили налогами (разовый НДПИ в 2022г. — 1,248₽ трлн, а в 2023г. ежемесячно по — 50₽ млрд) из-за этого у компании произошли убытки в I квартале 2023 года (7,2₽ млрд), а свободный денежный поток за I полугодие 2023 года в минусе — 507₽ млрд (операционный денежный поток — 681₽ млрд, тогда как capex — 1,18₽ трлн). Долг вырос до — 6₽ трлн (1₽ трлн — краткосрочные, 5₽ трлн — долгосрочные, на конец 2022 года общий долг был — 5₽ трлн), а денежные средства сократились почти вдвое — 683₽ млрд, вывод денег на инвестиции просто не хватит и придётся лезть в долговую яму, чтобы потом спасало государство — иронично (о дивидендах можно не мечтать). Но это ещё не всё:

💬 При своевременном выходе всех текущих и планируемых проектов на полную мощность — на Китай будет приходиться лишь около 2/3 объёмов поставок газа, которые когда-то поступали в Европу (100 миллиардов кубометров vs. 150 миллиардами кубометров в Европу). Но цены будут ниже, а для начала поставок всё равно потребуются годы и огромные инвестиции.

( Читать дальше )

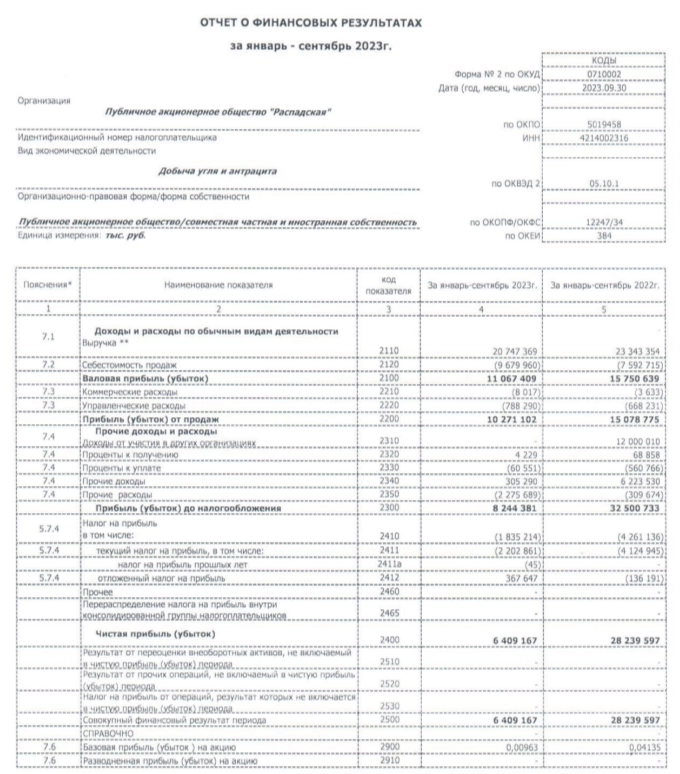

Распадская отчиталась за 9 м. 2023 г. — слабые результаты на фоне зависших дивиденд

- 12 октября 2023, 11:15

- |

🪨 Распадская представила финансовые результаты по РСБУ за 9 месяцев 2023 года. Результаты по РСБУ можно считать не вполне объективными, поскольку они отражают неконсолидированные показатели на уровне материнской компании (дочерние организации не учитываются, поэтому может быть существенное расхождение в фин. результатах), поэтому данные по МСФО больше используются инвесторами и кредиторами для принятия инвестиционных решений. Поэтому отчёт по РСБУ малоинформативен (компания использует 2 вида отчётности — квартальный РСБУ и полугодовой МСФО, следующей по МСФО выйдет только в апреле 2024 г.), но у нас есть с чем сравнивать и результаты оказались слишком слабыми. Откровенное снижение всех показателей относительно прошлого года, но даже если сравнивать с I-II кварталом этого года, то вырисовывается такая же картина. За III квартал было заработано чистой прибыли — 439₽ млн ( I кв. — 3,75₽ млрд, II кв. — 2,2₽ млрд), выручка снизилась в 2 по сравнению с прошлыми кварталами до 4₽ млрд. Слабые результаты этого года объясняются несколькими причинами:

( Читать дальше )

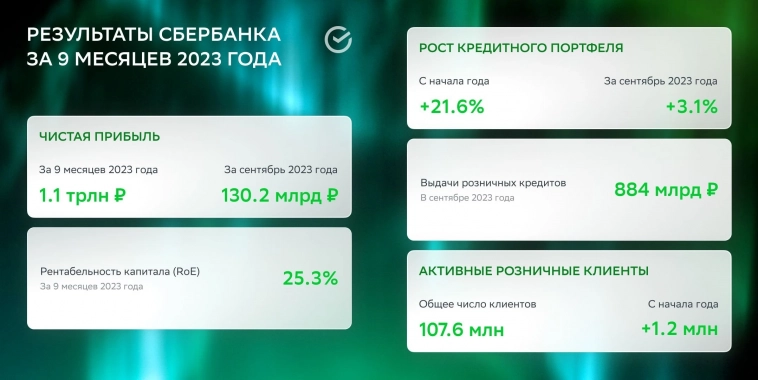

Сбербанк отчитался за сентябрь 2023 г. — прибыль перевалила за 1₽ трлн, отмечаем очередную рекордную выдачу по ипотеке.

- 11 октября 2023, 12:04

- |

🏦 Сбер опубликовал сокращённые результаты по РПБУ за 9 месяцев 2023 года. Эмитент за 9 месяцев заработал 1,1₽ трлн чистой прибыли, как не странно прибыль в 1₽ трлн аналитики прогнозировали за год, но кэш-машина встала на рельсы денежного потока и не собирается останавливаться (допускаю, что многие частные инвесторы уже принялись подсчитывать дивиденды, как и наше государство, которое нуждается в пополнении бюджета). Банк отметил, что выдал рекордный объём ипотечных кредитов — более 564₽ млрд, данные цифры были достигнуты благодаря ужесточению ДКП (клиенты брали ипотеку, чтобы успеть зафиксировать более низкий %, ибо повышение ставки было неминуемо). Портфель потребительских кредитов, наоборот, показал снижение — 260₽ млрд (месяцем ранее — 324₽ млрд), всё это отголоски раскрученной инфляционной спирали, когда потребление выросло за счёт кредитования, поэтому ужесточение ДКП должно охладить кредитование, соответственно снизив заработки финансовых организаций. Сентябрь является показательным месяцем, ибо уже видно снижение по чистой прибыли:

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- rts

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал