SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

дивдоходность

EBITDA НЛМК за 4 квартал 2019 года превысила прогноз - Sberbank CIB

- 13 февраля 2020, 13:43

- |

В среду НЛМК объявил результаты за 4К19 по МСФО. EBITDA за 4К19 составила $480 млн, снизившись на 27% по сравнению с предыдущим кварталом, что на уровне наших оценок и на 4% выше консенсус-прогноза. Падение этого показателя было обусловлено в основном сокращением выручки на 10% с уровней предыдущего квартала и сужением ценовых спредов между сталью и сырьем. Частично негативную динамику компенсировало повышение операционной эффективности, которое обеспечило дополнительно $173 млн EBITDA в 2019 году.

Свободные денежные потоки после выплаты процентов в 4К19 достигли $338 млн, что на 36% выше показателя предыдущего квартала, при доходности 2,6%. Этому способствовало снижение оборотного капитала на $334 млн. Во время телефонной конференции менеджмент сообщил, что в 1К20 ожидается увеличение оборотного капитала (хотя и менее значительное, чем его сокращение в 4К19). Капиталовложения в 4К19 выросли на 14% по сравнению с предыдущим кварталом, так что за весь 2019 год они составили $1,1 млрд, превысив прогноз компании ($0,9-1,0 млрд). На 2020 год НЛМК прогнозирует капиталовложения в пределах $1,1-1,2 млрд, отмечая, что на 2019-2020 годы придется пик цикла капвложений.

( Читать дальше )

Свободные денежные потоки после выплаты процентов в 4К19 достигли $338 млн, что на 36% выше показателя предыдущего квартала, при доходности 2,6%. Этому способствовало снижение оборотного капитала на $334 млн. Во время телефонной конференции менеджмент сообщил, что в 1К20 ожидается увеличение оборотного капитала (хотя и менее значительное, чем его сокращение в 4К19). Капиталовложения в 4К19 выросли на 14% по сравнению с предыдущим кварталом, так что за весь 2019 год они составили $1,1 млрд, превысив прогноз компании ($0,9-1,0 млрд). На 2020 год НЛМК прогнозирует капиталовложения в пределах $1,1-1,2 млрд, отмечая, что на 2019-2020 годы придется пик цикла капвложений.

( Читать дальше )

- комментировать

- Комментарии ( 0 )

Новая дивидендная политика дочек ГЭХа принесет акционерам двузначную дивидендную доходность - Инвестиционная компания ЛМС

- 13 февраля 2020, 13:09

- |

Новая стратегия «Газпрома», озвученная на встрече с инвесторами, подразумевает переход дочерних обществ на выплату 50% чистой прибыли по МСФО за 2019 год.

ТГК-1 покажет наибольшую дивидендную доходность в 2019 году. Выплата, по нашим расчетам, составит $ 0,000025 — $ 0,000028 (0,0016 руб. – 0,0018 руб.) или 10,6%-12% дивидендной доходности. В 2020 году мы ожидаем, что финансовые результаты компании будут на уровне 2019 года, что также позволит инвесторам получить двузначную доходность. Учитывая снижение ставки, справедливой ценой для ТГК-1 в краткосрочной перспективе, 6 месяцев, является $ 0,0003 (0,02 руб.), при которой дивидендная доходность станет равна 9%.

ОГК-2 позволит заработать на росте дивидендных выплат вплоть до 2022 года. Дивиденд за 2019 год составит $ 0,0009 — $ 0,001 (0,058 руб. – 0,063 руб.) или 8,8%-9,5% дивидендной доходности. В 2020 году мы ожидаем роста чистой прибыли, что позволит вернуть акционера 12%-13%, плюс дополнительно возможен 4,5% спецдивиденд в размере $0,0005 (0,030 руб.) за Красноярскую ГРЭС, проданную СУЭКу. Учитывая, что наибольший эффект от инвестирования в ОГК-2 можно получить в среднесрочной перспективе, то справедливой ценой для компании на горизонте 2 лет является $ 0,016 (1 руб.), при которой дивидендная доходность станет равна 9%.

( Читать дальше )

Это приведет к повышенным дивидендным выплатам в ГЭХе.«Инвестиционная компания ЛМС»

ТГК-1 покажет наибольшую дивидендную доходность в 2019 году. Выплата, по нашим расчетам, составит $ 0,000025 — $ 0,000028 (0,0016 руб. – 0,0018 руб.) или 10,6%-12% дивидендной доходности. В 2020 году мы ожидаем, что финансовые результаты компании будут на уровне 2019 года, что также позволит инвесторам получить двузначную доходность. Учитывая снижение ставки, справедливой ценой для ТГК-1 в краткосрочной перспективе, 6 месяцев, является $ 0,0003 (0,02 руб.), при которой дивидендная доходность станет равна 9%.

ОГК-2 позволит заработать на росте дивидендных выплат вплоть до 2022 года. Дивиденд за 2019 год составит $ 0,0009 — $ 0,001 (0,058 руб. – 0,063 руб.) или 8,8%-9,5% дивидендной доходности. В 2020 году мы ожидаем роста чистой прибыли, что позволит вернуть акционера 12%-13%, плюс дополнительно возможен 4,5% спецдивиденд в размере $0,0005 (0,030 руб.) за Красноярскую ГРЭС, проданную СУЭКу. Учитывая, что наибольший эффект от инвестирования в ОГК-2 можно получить в среднесрочной перспективе, то справедливой ценой для компании на горизонте 2 лет является $ 0,016 (1 руб.), при которой дивидендная доходность станет равна 9%.

( Читать дальше )

Дивидендная доходность Северстали за четвертый квартал оценивается в 2,7% - Sberbank CIB

- 31 января 2020, 14:33

- |

Совет директоров «Северстали» рекомендовал вчера дивидендные выплаты за 4 квартал 2019 года в размере 26,26 руб. на акцию. Закрыть реестр акционеров для получения дивидендов предлагается 16 июня.

С учетом текущего курса рубля к доллару совокупные выплаты составят около $340 млн, что соответствует нашим оценкам и дивидендной доходности за квартал 2,7%. Результаты «Северстали» за 4 квартал по МСФО должны быть опубликованы сегодня.Sberbank CIB

Средняя цена Brent в рублях в 2020 году вряд ли сможет дорасти до уровней 2019 - Invest Heroes

- 09 декабря 2019, 16:40

- |

Рынок нефти получил повод для стабилизации цен, т.е. перехода в боковик по Brent. Поясню свою мысль: мы видели, что ОПЕК сократила добычу, но в то же время знаем, что страны вне ОПЕК прибавили 0.5М барр (ту же величину) за 4кв 2019 — 1кв 2020. Таким образом, я расцениваю снижение добычи на 1 квартал как выжидательный ход и игру на упреждение. В таких условиях цена должна перестать падать в отсутствие экономического стресса, но 1кв 2020 поднимет вопрос о сокращении вновь — возможно, ещё острее, так что в нефтяных компаниях нам доступны пока в основном спекуляции. Средняя цена Brent в рублях в 2020 вряд ли сможет дорасти до уровней 2019!

1 из 3 артефактов в мешке. Благодаря прошлой неделе, мы получили «нефтестабильность», на этой неделе узнаем что у нас с Украиной (полагаем, в ожидании итогов переговоров сегодня с 6 до 9 рынок проторгуется вниз на 500п РТС), а также с торговой сделкой США-Китай 15 декабря. Пока у нас только 1 фактор определенности, а рынок будет оставаться новостным, так что на мой взгляд рано уходить от защитной тактики — посмотрим что принесет эта неделя и будет повод сформировать взгляд на среднесрок

( Читать дальше )

1 из 3 артефактов в мешке. Благодаря прошлой неделе, мы получили «нефтестабильность», на этой неделе узнаем что у нас с Украиной (полагаем, в ожидании итогов переговоров сегодня с 6 до 9 рынок проторгуется вниз на 500п РТС), а также с торговой сделкой США-Китай 15 декабря. Пока у нас только 1 фактор определенности, а рынок будет оставаться новостным, так что на мой взгляд рано уходить от защитной тактики — посмотрим что принесет эта неделя и будет повод сформировать взгляд на среднесрок

( Читать дальше )

Текущее снижение акций Ростелекома интересно для долгосрочных инвесторов - Солид

- 14 ноября 2019, 19:18

- |

Ситуацию вокруг крупнейшего российского телекома можно описать старой трейдерской поговоркой: «Покупай слухи, продавай факты». Именно так и произошло в обоих типах бумаг «Ростелекома». После взлета примерно на 10%, на текущий момент они торгуются снова по тем же ценам, что и до новости.

Такая реакция рынка наводит на мысли, что инвесторы хотели увидеть и сделку до конца года, и получить дивиденды за 9месяцев, а их совет директоров решил перенести на следующий год и выплатить целиком без промежуточных. Бумаги в долгосроке выглядят позитивно как с точки зрения дивидендной доходности, так и роста финансовых показателей.

ИФК «Солид»

Такая реакция рынка наводит на мысли, что инвесторы хотели увидеть и сделку до конца года, и получить дивиденды за 9месяцев, а их совет директоров решил перенести на следующий год и выплатить целиком без промежуточных. Бумаги в долгосроке выглядят позитивно как с точки зрения дивидендной доходности, так и роста финансовых показателей.

Отказ «Ростелекома» от промежуточных дивидендов будет иметь краткосрочный негативный эффект, разочарованные спекулянты решили фиксировать свои позиции. Уверен, что в данной ситуации более мудрые, долгосрочные инвесторы, воспользуются скидками для повышения будущей дивдоходности.Балакин Дмитрий

ИФК «Солид»

Акции фавориты на 2018 год. Let's pump begin!

- 28 января 2018, 12:08

- |

Как мы знаем, всегда есть акции, которые ведут себя сильно лучше рынка.

Причины каждый может выбрать по своему вкусу – мощный фундаментал, хорошая див.доходность, памп избушек, перспективы, слабые конкуренты итд итп.

Сравнивал курс на 1 января соответствующего года, не учитывал дивиденды:

2014 – кризис, пипец, армегедец.

2015 – росло все на низкой базе.

2016 – ФСК ЕЭС – рост в 3!!! раза!

Аэрофлот – рост в 2.7 раз

Ленэнерго прив – рост в 3.7 раз!

2017 Аэрофлот – рост 0 раз (в моменте был рост в 0.7 раз)

Ленэнерго прив – рост почти в 2 раза

Сбербанк — рост 0.6 раз

Итак, какие могут быть фавориты на 18-й год для мощного пампа? Ведь наверняка они будут!

Пишите свое мнение!

Акции с высокой дивидендной доходностью

- 07 октября 2013, 15:50

- |

Dividend Yield >10%

Обычно в моменты высокой неопределенности на рынке, инвесторы часто уходят в облигации и акции с высокой дивидендной доходностью.

На Fiviz создал простой скринер:

Dividend Yield very high>10%,акций для выбора более чем достаточно.

Выбрал акции которые на мой взгляд готовы к росту, это SDR и PER., моя идея не получать высокий дивидендный доход, а заработать на росте актива.

(PER)-выход из консолидации и перелом нисходящего локального тренда

Вход 14.15(24.09.2013),Цели(1)-15.16,(2)-16

(SDR)-Перелом нисходящего локального тренда.

Вход 12.95(20.09.2013),Цели(1)13.9,(2)14.6,(3)-15.7

Удачных трейдов!

Обычно в моменты высокой неопределенности на рынке, инвесторы часто уходят в облигации и акции с высокой дивидендной доходностью.

На Fiviz создал простой скринер:

Dividend Yield very high>10%,акций для выбора более чем достаточно.

Выбрал акции которые на мой взгляд готовы к росту, это SDR и PER., моя идея не получать высокий дивидендный доход, а заработать на росте актива.

(PER)-выход из консолидации и перелом нисходящего локального тренда

Вход 14.15(24.09.2013),Цели(1)-15.16,(2)-16

(SDR)-Перелом нисходящего локального тренда.

Вход 12.95(20.09.2013),Цели(1)13.9,(2)14.6,(3)-15.7

Удачных трейдов!

Правда про Газпром

- 14 апреля 2013, 18:59

- |

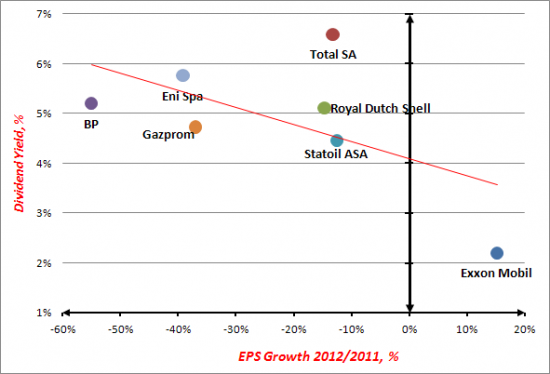

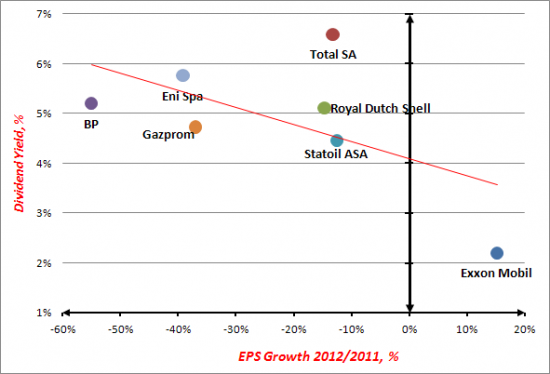

Честно говоря, совершенно надоели безосновательные и голословные утверждения про «фундаментальную недооцененность» Газпрома. Предлагаю вам посмотреть на то, как оценены мировые аналоги — интегрированные компании, существенную долю выручки которых составляет природный газ.

Как видно из следующей картинки — по такому параметры как дивидендная доходность, акции Газпрома оценены ничуть не хуже, чем акции Total SA, BP, Statoil, Shell. Все компании, показавшие в 2012 г. СНИЖЕНИЕ EPS (отражено на диаграмме по горизонтальной оси) торгуются на рынках примерно с такой же дивдоходностью. Исключение составляет Exxon Mobil — компания увеличила EPS за 2012 г. и торгуется с существенно более низкой дивдохой.

На самом деле, если исходить из простого линейного приближения к аналогам и размера дивидендов 5.96 рублей на акцию за 2012 год, то акции Газпрома даже ПЕРЕОЦЕНЕНЫ и, если исходить из оценки аналогов, должны торговаться с дивдохой около 5.5%, то есть

( Читать дальше )

Как видно из следующей картинки — по такому параметры как дивидендная доходность, акции Газпрома оценены ничуть не хуже, чем акции Total SA, BP, Statoil, Shell. Все компании, показавшие в 2012 г. СНИЖЕНИЕ EPS (отражено на диаграмме по горизонтальной оси) торгуются на рынках примерно с такой же дивдоходностью. Исключение составляет Exxon Mobil — компания увеличила EPS за 2012 г. и торгуется с существенно более низкой дивдохой.

На самом деле, если исходить из простого линейного приближения к аналогам и размера дивидендов 5.96 рублей на акцию за 2012 год, то акции Газпрома даже ПЕРЕОЦЕНЕНЫ и, если исходить из оценки аналогов, должны торговаться с дивдохой около 5.5%, то есть

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал