SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

Блог им. karapuz

Правда про Газпром

- 14 апреля 2013, 18:59

- |

Честно говоря, совершенно надоели безосновательные и голословные утверждения про «фундаментальную недооцененность» Газпрома. Предлагаю вам посмотреть на то, как оценены мировые аналоги — интегрированные компании, существенную долю выручки которых составляет природный газ.

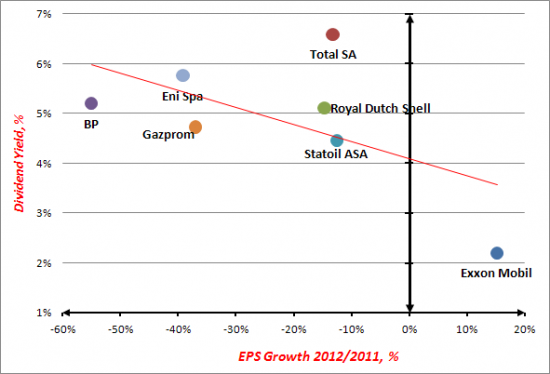

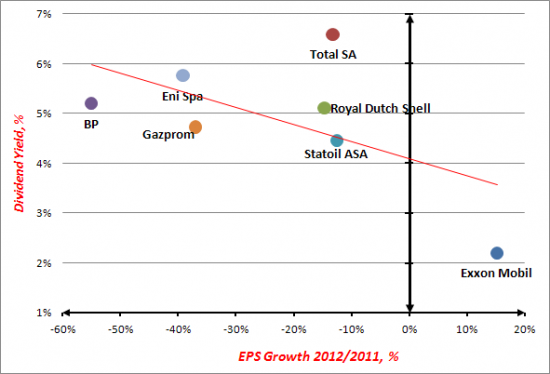

Как видно из следующей картинки — по такому параметры как дивидендная доходность, акции Газпрома оценены ничуть не хуже, чем акции Total SA, BP, Statoil, Shell. Все компании, показавшие в 2012 г. СНИЖЕНИЕ EPS (отражено на диаграмме по горизонтальной оси) торгуются на рынках примерно с такой же дивдоходностью. Исключение составляет Exxon Mobil — компания увеличила EPS за 2012 г. и торгуется с существенно более низкой дивдохой.

На самом деле, если исходить из простого линейного приближения к аналогам и размера дивидендов 5.96 рублей на акцию за 2012 год, то акции Газпрома даже ПЕРЕОЦЕНЕНЫ и, если исходить из оценки аналогов, должны торговаться с дивдохой около 5.5%, то есть 5.96/0,055=108 рублей

Почему «Газпром» должен оцениваться существенно лучше, чем BP, Total, Statoil или Eni? Почему инвесторы должны предпочитать его аналогичным компаниям? С каких дел? Да ни с каких. Все эти разговоры про «фундаментальную недооцененность» — просто ложь и разводилово. Рынок оценивает Газпром совершенно адекватно и даже оптимистично. А дальнейшая динамика будет зависеть исключительно от того, сможет ли компания наращивать дивиденды и прибыль.

Источники данных: reuters.com, dividend.com, отчеты

Как видно из следующей картинки — по такому параметры как дивидендная доходность, акции Газпрома оценены ничуть не хуже, чем акции Total SA, BP, Statoil, Shell. Все компании, показавшие в 2012 г. СНИЖЕНИЕ EPS (отражено на диаграмме по горизонтальной оси) торгуются на рынках примерно с такой же дивдоходностью. Исключение составляет Exxon Mobil — компания увеличила EPS за 2012 г. и торгуется с существенно более низкой дивдохой.

На самом деле, если исходить из простого линейного приближения к аналогам и размера дивидендов 5.96 рублей на акцию за 2012 год, то акции Газпрома даже ПЕРЕОЦЕНЕНЫ и, если исходить из оценки аналогов, должны торговаться с дивдохой около 5.5%, то есть 5.96/0,055=108 рублей

Почему «Газпром» должен оцениваться существенно лучше, чем BP, Total, Statoil или Eni? Почему инвесторы должны предпочитать его аналогичным компаниям? С каких дел? Да ни с каких. Все эти разговоры про «фундаментальную недооцененность» — просто ложь и разводилово. Рынок оценивает Газпром совершенно адекватно и даже оптимистично. А дальнейшая динамика будет зависеть исключительно от того, сможет ли компания наращивать дивиденды и прибыль.

Источники данных: reuters.com, dividend.com, отчеты

48 |

Читайте на SMART-LAB:

GBP/USD: смена ожиданий по ставке ФРС удержала пару от углубления коррекции

Британский фунт находился в состоянии коррекции, консолидируясь недалеко от локальных максимумов на фоне двух разнонаправленных монетарных...

14:42

Россети Урал. Отчет об исполнении инвестпрограммы за Q4 2025г. Считаем дивиденды!

Компания Россети Урал опубликовала отчет об исполнении инвестпрограммы за Q4 2025г., где показаны финансовые показатели компании по РСБУ в...

21:51

теги блога karapuz

- aapl

- CDS

- commodities

- es

- EURUSD

- nikkei

- QE

- RIM1

- S&P500

- SPX

- valuation

- акции

- аналитика

- банки

- безработица

- бонды

- валюты

- ВВП

- веселье

- волны эллиота

- выборы

- газ

- газпром

- госдолг

- Греция

- дивиденды

- дисбалансы

- долги

- долгосрочные инвестиции

- доллар

- евро

- еврозона

- европа

- европейский долговой кризис

- ЕЦБ

- золото

- инвестиции

- индекс РТС

- индексы

- индикаторы

- интрадей

- инфляция

- ипотека

- ирландия

- историческая аналогия

- йена

- кипр

- Китай

- консенсус

- конспирология

- кризис

- кукловоды

- макро

- макроэкономика

- мастер банк

- мировая закулиса

- нефть

- новости

- обзор рынка

- облигации

- ожидания

- опрос

- оффтоп

- полезные ссылки

- политика

- политические риски

- предатели

- природный газ

- прогнозы

- психология

- Путин

- пшеница

- Россия

- РТС

- рубль

- рынки

- рынок

- сипи

- спекуляции

- ставки

- статистика

- сша

- теория заговора

- теханализ

- товары

- торговый план

- трейдинг

- тренды

- фа

- философия

- ФР РФ

- ФРС

- фундаментальный анализ

- фьючерсы

- центробанки

- цены

- шорты

- экономика

- юмор

- япония

А новатек вообще сопли платил и платит

Туфта это все через дивиденды считать

почему газпром не надо считать через дивиденды, а Total, Eni, Shell, Bp, Statoil — надо? чем он лучше?

А по 350 он был просто пузырём и всё. Просто рынок закладывал нереалистичные ожидания по прибыли и _будущим_ дивидендным выплатам. Вот оно — настало это будущее. И теперь мы знаем, что переоценили Газпром. Вот и всё!

А туфта — это не рынок, это ваши эротические фантазии про 300 р. за акцию — вот это туфта.

и в чем эта «заложенность» проявляется? в дивдохе 5,2% и выше?

не закладывает рынок никакие «запасы» в цены. что инвестору до запасов то? он не запасы купил, а будущий кэшфлоу в свой карман.

я вижу по ценникам что европейские компании оцениваются тупейшим образом — по DDM гордоновскому. видимо потому что неопределенная ситуация в Европе, к которой они сами (компании) никак не могут приспособиться. может быть приспособятся в будущем, но пока что совершенно явно им не удается сохранять прибыльность даже несмотря на рекордную ценовую конъюнктуру в регионе. снижение спроса сказывается, очевидно.

Кто так делает — тех рынок дисконтирует вот к тем значениям, которые на картинке представлены. Независимо от национальности.

и оцениваются они рынком также, как акции мировых аналогов. всё, точка.

Потому что существуют более выгодные альтернативы:

купить облигации самого газпрома

купить акции Total или Shell или Eni

если рынок будет рационален, как он рационален сейчас, и если никаких существенных изменений компанией анонсировано не будет, то скорей всего акции придут к уровням 100-110.

Если что-то изменится — не придут. вот и всё.

25-30 рублей по мне его стоимость сейчас.

или могу сказать — 1000 рублей по мне его стоимость сейчас.

расчеты в студию. я свою представил. основанные на фактах с разных рынков.

так что мне эти «бы». если бы он заплатил 20 рублей — то и ценник на акции другой был бы совершенно. о том и речь!

они во-первых платят по РСБУ, во-вторых у них нет программы вообще насчет дивов вменяемой.

вот у лукойла есть — и они при стагнирующей прибыли и выручке дивы повышают — результат на мониторе.

я просто нашёл объяснение текущим ценам газпрома. а ты своим 160-170 можешь объяснение какое то найти? желательно с рынком как-то связанное, а не «мне так кажется»?

«будем надеяться» — это не вариант. либо компания заявляет о своем намерении это делать и тогда мы ей верим, либо она этого не заявляет и тогда надеяться у нас оснований нет.

пока газпром никаких подобных заявлений не делал МСФО можно считать виртуальной реальностью, не имеющей к инвестору никакого отношения

что ты сомневаешься? Текущая дивдоха Eni и Total ВЫШЕ чем у Газпрома

а BP примерно такая же.

Если рассматривать дивовый доход, то в этом отношении рынок не намного более иррационален, чем в отношении купонного дохода с облигаций. Правда в акциях дисперсия побольше будет, я думаю, что это плата за «характер» акции как актива. (это так, личные наблюдения, и возможно не совсем правильные...)

И прошлый пост про ожидания дивов DVS был просто отличный

Даже зарегистрировался для внесения важного, на мой взгляд, уточнения:

Фундаментально рынок торгует ОЖИДАНИЯ по EPS. И по большому счету, ничего больше.

Было бы интересно, если бы кто-то взялся исследовать этот вопрос поглубже (с картинками...)))именно на нашем базаре. Конечно, дискретность этих исследований от квартала и выше.

Я занимался этим несколько лет назад на американском рынке в поисках подтверждений техническим моделям, но теперь мне это сильно влом.

Сроки — да! Все тянется очень-очень-очень медленно в этот раз. Я за это время с нуля проект в реале поднял и на ноги поставил.

На рынок сейчас смотрю пару раз в неделю, но начал возвращаться к теме. Жду некоторого роста активности. Даже купил газона в четверг в лимитах. И буду брать еще. А пока поработаю в ротации.

можно комментить, там кнопочка есть. только в Opera не работает.

ещё раз — кто и как оценивал активы?

балансовая стоимость во многих случаях мало общего с реальностю имеет. а ликвидационную — надо всегда считать, потому что ЕСЛИ эффективность активов настолько низка, что их рыночная цена (капитализация компании) падает ниже LV то это прямая мотивация для собственников на разделение компании и продажу её по частям.

зачем мне акции когда в результате разделения и продажи имущества я больше получу денег то?

пока бизнес-модель не перестроена с «вечный рост блеать» на эффективность и косты не порезаны — ничего не будет.

вот этот отчет их по РСБУ который вышел — он не просто провальный — он катастрофический ведь. чего удивляться то что акции падают? неужто можно расти при таких событиях? это же безумие было бы настоящее.

железная логика

+++

особенно на нашем рынке

даже если сравнить див.доходность фишек)получается, что рынок все компнаии оценивают по разному.Значит этот фактор не превалирующий

при сравнении с западными мейджорами нужно еще учитывать так называемый безриск-ставку по бондам(трежерям).Тогдла получается, что доходность вложений в акции западных аналогов при текущем уровне див.доходности в 2-3 раза выше ставки по трежерис, а у нас див.доходность Газпрома не дотягивает даже до ставки безриска.Иными словами, разная стоимость денег

поэтому сравнение по дивдохе некорректно

как не объясняет, когда объясняет?

и ДА! Именно такой вывод и следует сделать

«доходность вложений в акции западных аналогов при текущем уровне див.доходности в 2-3 раза выше ставки по трежерис»

" а у нас див.доходность Газпрома не дотягивает даже до ставки безриска"

ИМЕННО ТАК ЭТО И ЕСТЬ!

если считать текущое положение дел нормальным, то мы имеем достаточно забавную ситуацию

двидендная доходность акций(по среднему)входящих в индекс РТС сравнимо с дохой по офз.

такого практически никогда не было

произошло это как за счет падения ставок у нас(соответственно роста цены облигаций)так и в среднем роста дивдоходности акций при падении их стоимости

при этом дивдоходность тех же приводимых в твоем примере акций в 2-3 раза превышает ставку безриска-что логично

у нас же ставка безриска выше или равна дивдоходности акций

то бишь безриск у нас доходней акций, что выглядит достаточно забавно(исходя из падения стоимости акций)

иными словами, кто то неправ).Либо акции дешевы, либо бонды дороги

наоборот. акции дороги, а бонды ДЕШЕВЫ. поэтому мы и наблюдаем покос в ОФЗ и вообще во всех русских долгах. именно это и происходит — так и должно быть.

а почему акции дороги — а потому что переоценивается GROWTH на ближайшие 5 лет в меньшую сторону. потому что экономика замедляется, а рост прибылей компаний судя по отчетам замедляется еще больше.

вот сипи например торгуется с дивдохой 2.1% стабильно. и если бы дивиденды не были важны — такого бы не было просто.

одно дело выбор между 12 проц дохода по бондам и скажем 2 проц дивдохи по акциям.Вот тогда бонды дешевы а акции дороги

а когда они сравнимы?

берём строим на 10 лет скажем (хотя в случае РФ я предпочитаю на 5) дивидендные выплаты, дисконтируем на ставку по бондам, добавляем margin of safety в размере годовой волатильности (например) и получаем fair.

всё!

и очевидно, что при CAGR 5% мы получим совершенно другие цифры, чем при CAGR 10% в этом случае. и совсем другие, если CAGR близок к 0 («стабильность» же?)

а сами бонды как оценивать — ну по вероятности дефолта, как ещё то. долговая нагрузка + всякие там факторы — для РФ чисто по экономике всё это намного лучше, чем для Италии, к примеру. А ОФЗ наши и корпоративки ниже, чем теже итальянские стоят — вот их и косят. И правильно делают.

потому что — ещё раз — когда бизнес больше не может расти и входит в стадию стабильности — единственный смысл его существования для акционеров — это дивидендные выплаты.

а Лукойлу ценник около 2000

и так оно и получилось. соответствующий топик есть на смартлабе.

за рыночным ценообразованием стоят определенные причины.

назовите причину по которой миллиард долларов должен сейчас купить Газпром а не Total, к примеру?

2. те кто их не платит сейчас — копят деньги чтобы платить их в будущем. их оценивать по free cash flow to equity. у газпрома этот показатель — ещё раз — отрицательный.

Но майкрософт до 2003 не платил никаких дивидендов. Значит, по вашей логике, изложенной в главном посте, он и должен был стоить 0.

Глупо компании КОПИТЬ деньги. Банковский процент ниже стоимости капитала. Если это делается то никак не для дивидендов, а для инвестпроектов. А если есть крупные инвестпроекты, то у фирмы и будет отрицательное cash flow to equity. Вообще этот показатель слишком нестабилен, чтобы на его основе что-то там вычислять. Его приводят как иллюстрацию, но мало кто из текущего CF считает цену компании.

А по дивидендам считают цену акции, только если поток дивидендов стабилен и предсказуем. Читайте классиков — того же Дамодарана. Газпром стоит дешево не из-за текущих дивидендов, а потому что это кормушка друганов.

у компании ОТРИЦАТЕЛЬНЫЙ free cash flow to equity. как её оценивать? только через дивиденды, больше никак. DCF не подходит. т. к. CF отсутствует.

кстати обратный пример.Сколько закладывает рынок рост EPS у Магнита, чтобы покупать его пог такому ценнику? И какая там кстати дивидендная доходность?)

я все это не к тому, что Газпром надо покупать… но в принципе он уже недорогая бумага.На развороте тренда может выстрелить неплохо

всё правильно. газпрому надо делать именно это — резать косты и повышать эффективность. и увеличивать payout потому что они не умеют вкладывать деньги — они их вкладывают в нерентабельные проекты.

что касается магнита — я не считал. вполне возможно что в текущие ценники заложены overoptimistic ожидания по росту EPS.

для компании, находящейся в стадии стабильности, дивдоходность — это главное. она больше ни для чего не нужна собственникам, кроме этого.

что и показывают ценники на абсолютно все НЕ растущие компании, приведенные на картинке.

это и есть — «нет перспективы». когда нет перспективы — надо увеличивать payout. или хотя бы не уменьшать дивидендные выплаты. (как делает Statoil например). и торгуется при этом на том же div yield что и Газпром.

без них он может стоить 200 рублей, если сбер 55 будет

как оценивать все эти бесконечные санатории, здания, да и сами эти трубопроводы — понятия не имею. не исключаю, что LV уже выше чем рыночная капитализация — в этом случае, как я уже сказал Роману Некрасову, у правительства есть прямая мотивация к разделению компании — возможно этого стоит ожидать в будущем (несмотря на очевидные политические последствия подобного решения).

либо надо вплотную заняться эффективностью расходов (менеджмент поменять для начала).

при текущих результатах хозяйствования — прямая мотивация к этому. я лично против раздела, и считаю это катастрофическим для страны событием, поэтому все силы, я считаю, надо прикладывать для возврата к эффективности и повышению ROA. но если это не будет сделано — ну просто чисто экономически надо разделять тогда.

Но в частности, кроме тех. факторов, под эти слухи и завожу в него деньги.

но т. к. там совсем другие люди — то схема может быть прямо противоположной. на разделении экономим, минимизируя затраты на оферты минорам (а фрифлоат то большой ведь) — вполне может быть такое, не удивлюсь.

вот ЕСЛИ решит — то он взлетит. но газпрому наплевать на акционеров, поэтому он режет дивиденды и не проводит байбэки (что давно уже сделала бы любая нормальная компания)

типовая схема обувания инвесторов и простых граждан встрявших в монополию «государством»

p.s. по золоту нет дивов )

И вообще в ГП типичная ситуация с формированием восходящего тренда с прицелом на 148-153 рубля. это пост надо будет сохранить в анналах хотя бы поэтому — как пример того, как мало фундаментальные изыски влияют на рыночную цену акций.