SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

Блог им. karapuz |Хотели как лучше, а получается Зимбабве. Про ситуацию с европейским государственным долгом.

- 25 мая 2013, 15:22

- |

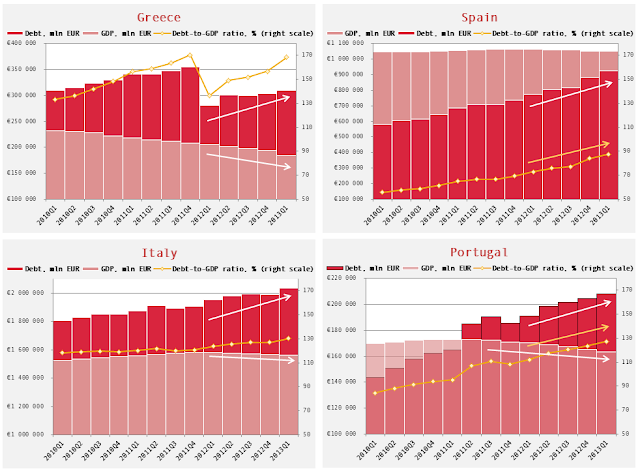

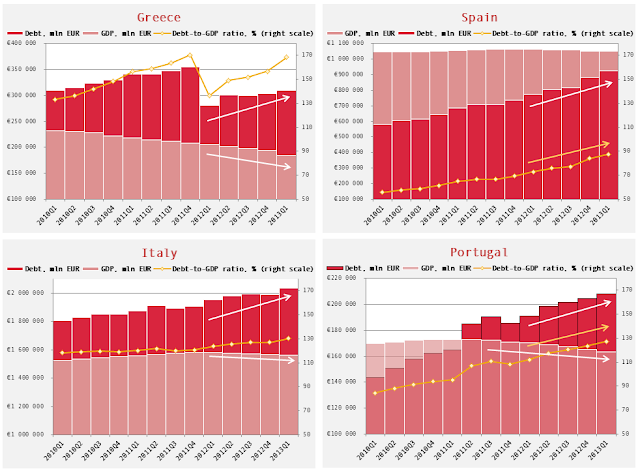

3 года, прошедшие с момента активного начала европейского долгового кризиса, несмотря на все усилия по «мерам экономии», «пакетам помощи» и прочему, не принесли никаких позитивных результатов. Напротив, результаты прямо противоположные:

Благодаря стараниям господина Драги произошёл полный отрыв долгового рынка от реальной ситуации с долговой нагрузкой. При том, что объективное положение становится хуже, долговая нагрузка всё выше, а ВВП всё ниже, доходности государственных облигаций ведут себя так, как будто всё нормально:

( Читать дальше )

- Долговая нагрузка Испании, Италии, Португалии и Греции нисколько не сокращается, а наоборот увеличивается. В 1-м квартале 2013 г. отношение госдолга к ВВП всех этих стран достигло новых исторических максимумов (кроме Греции, там просто на предыдущий максимум вернулось);

- При этом, номинальный ВВП всех этих стран неуклонно сокращается, а общая сумма долга неуклонно растёт и на исторические максимумы вышли не только относительные значения госдолга, но и абсолютные.

Благодаря стараниям господина Драги произошёл полный отрыв долгового рынка от реальной ситуации с долговой нагрузкой. При том, что объективное положение становится хуже, долговая нагрузка всё выше, а ВВП всё ниже, доходности государственных облигаций ведут себя так, как будто всё нормально:

( Читать дальше )

- комментировать

- ★8

- Комментарии ( 56 )

Блог им. karapuz |Пузырь-3

- 18 мая 2013, 23:14

- |

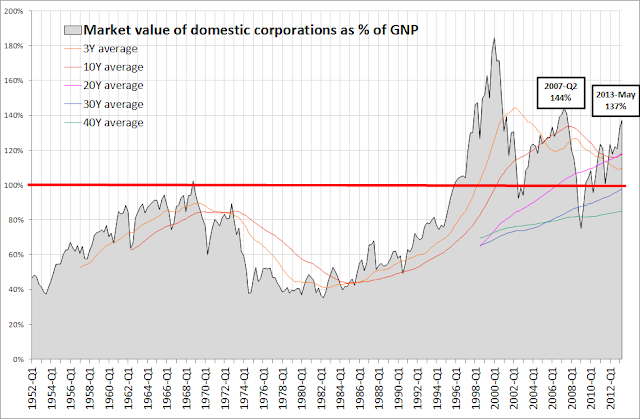

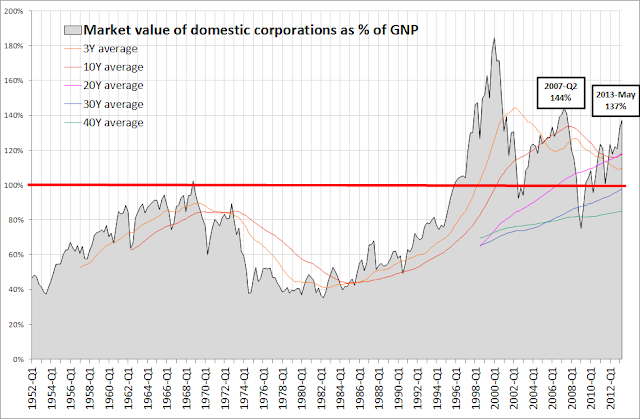

Общая рыночная капитализация всех компаний США превысила 22 триллиона долларов и составляет теперь 137% валого национального дохода страны (gross national product или gross national income).

Последний раз подобное наблюдалось в 2007 году, перед эпичным обвалом. Пик 2007 г. составлял 144%. До этого — в 2000 г. «Пузырь доткомов» надувался до 180% GNP.

Совершенно определённо: то что сейчас происходит на американском рынке — это надувание 3-го мегапузыря. Может ли пузырь надуваться дальше? Может. Может ли пузырь с треском лопнуть? Может. На что ставить — дело индивидуальное.

Методические пояснения:

( Читать дальше )

Последний раз подобное наблюдалось в 2007 году, перед эпичным обвалом. Пик 2007 г. составлял 144%. До этого — в 2000 г. «Пузырь доткомов» надувался до 180% GNP.

Совершенно определённо: то что сейчас происходит на американском рынке — это надувание 3-го мегапузыря. Может ли пузырь надуваться дальше? Может. Может ли пузырь с треском лопнуть? Может. На что ставить — дело индивидуальное.

Методические пояснения:

- общая рыночная капитализация всех компаний США считалась исходя из данных Z1 Flow of Funds, таблица L.213 строка 23 (Market value of domestic corporations). Эта цифра включает данные по всему корпоративному сектору, в т. ч. финансовым компаниям, с учетом перекрестного владения бумагами.

- поскольку данные в отчете Z1 Flow of funds публикуются с большой задержкой и в текущем отчете приведены данные на конец 4-го кв. 2012 г., и не отражают рост рынка за 2013 г., текущая цифра была получена через динамику индекса широкого рынка Wilshire5000, отражающего изменения капитализации 99% торгуемых компаний. На конец 2012 г. общая рыночная капитализация американских компаний составляла 19494.9 млрд. долл. Wilshire5000 с начала года вырос на 15.8%. Значит текущая капитализация 19494.9 х 1.158 = 22575 млрд. долл.

( Читать дальше )

Блог им. karapuz |"Гадкий утенок" или "падший ангел"? Про отток ириски

- 30 мая 2012, 15:30

- |

Капитализация акций, входящих в индекс ММВБ меньше, чем капитализация компании Apple. Российский рынок экстремально дешев. ПнаЕ очень низкое. Примерно такое мы читаем сейчас во всех блогах и в финансовой прессе. Основная причина, почему российский рынок «экстремально дешев» — это «отток ириски» ( «отток капитала и риски политические»). А «отток ириски» потому что Путин. Ну а так-то, если б не отток ириски, то российский бизнес — заебца, прибыля растут. Но из-за оттока ириски «экстремально дешев». В общем, «гадкий утенок». Глупые инвесторА и трейдерА не хотят разглядеть в нём прекрасную белую лебедь. Нелюбовь к Путину застит им глаза.

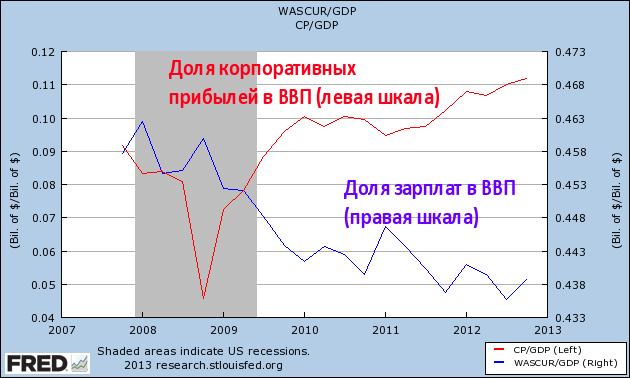

Что ж, давайте глянем на животное поближе. Начнем с прибылей и темпов роста экономики вообще. Прежде всего надо сказать, что в целом, кроме отдельных периодов приятных сурпризов, отношение прибылей российских компаний к ВВП примерно константное и составляет 16%.

( Читать дальше )

Что ж, давайте глянем на животное поближе. Начнем с прибылей и темпов роста экономики вообще. Прежде всего надо сказать, что в целом, кроме отдельных периодов приятных сурпризов, отношение прибылей российских компаний к ВВП примерно константное и составляет 16%.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- ецб

- золото

- инвестиции

- инфляция

- китай

- коронавирус

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опек+

- опрос

- опционы

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- финансы

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- шорт

- экономика

- юмор

- яндекс