SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

Блог им. karapuz |Случайное блуждание?

- 23 декабря 2013, 12:23

- |

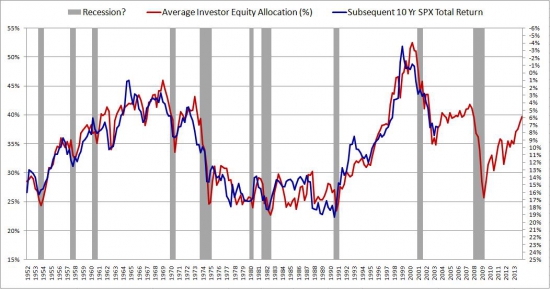

Есть мнение, что долгосрочных предикторов будущей доходности рынка акций не существует.

Есть эмпирическая цифра r-squared выше 0.9 на корелляции долгосрочных (10-летних) доходностей S&P500 и всего одной единственной переменной.

Картинка:

( Читать дальше )

Есть эмпирическая цифра r-squared выше 0.9 на корелляции долгосрочных (10-летних) доходностей S&P500 и всего одной единственной переменной.

Картинка:

( Читать дальше )

- комментировать

- ★7

- Комментарии ( 25 )

Блог им. karapuz |Мечел - whats the point, bro?

- 29 ноября 2013, 12:32

- |

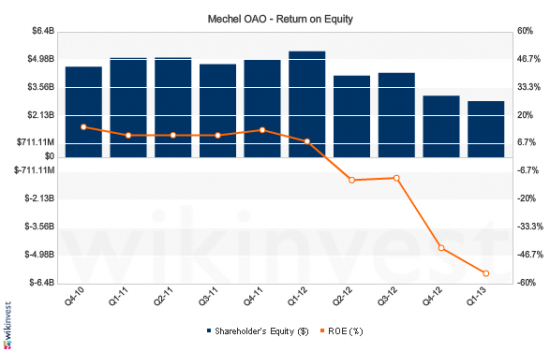

С начала 2012 г. акционеры «Мечела» потеряли уже как минимум 2,5 млрд долларов своих активов. Из-за того, что компания внезапно перестала быть прибыльной, чистые активы (собственный капитал, та самая Book Value), стремительно уменьшаются, убытки компании прожирают её value, ведь по долгам надо платить.

С учетом огромных долгов получается, единственная надежда акционеров — это возврат к прибыльности, то есть тут или большое доверие менеджменту (который уже больше года не может обеспечить рентабельность) или надежда на внезапное улучшение ценовой конъюнктуры на основных рынках сбыта.

Рациональное решение «из учебника» в такой ситуации — ликвидация компании, т. к. чем позже это сделать, тем меньше останется. Если бы ее ликвидировать в 2012 г. акционерам было бы доступно порядка 5 млрд долл., а сейчас уже в лучшем случае 2.9 млрд. (и то вряд ли, т. к. это цифра на конец 1 кв., просто US GAAP пока не вышел).

Так в чём понт продолжать надеяться на менеджмент или на авось? Не понятно как-то.

Кстати, если так и дальше продолжится ситуация, т. е. прибыли не будет, то акции так и будут дальше падать вплоть до номинала.

С учетом огромных долгов получается, единственная надежда акционеров — это возврат к прибыльности, то есть тут или большое доверие менеджменту (который уже больше года не может обеспечить рентабельность) или надежда на внезапное улучшение ценовой конъюнктуры на основных рынках сбыта.

Рациональное решение «из учебника» в такой ситуации — ликвидация компании, т. к. чем позже это сделать, тем меньше останется. Если бы ее ликвидировать в 2012 г. акционерам было бы доступно порядка 5 млрд долл., а сейчас уже в лучшем случае 2.9 млрд. (и то вряд ли, т. к. это цифра на конец 1 кв., просто US GAAP пока не вышел).

Так в чём понт продолжать надеяться на менеджмент или на авось? Не понятно как-то.

Кстати, если так и дальше продолжится ситуация, т. е. прибыли не будет, то акции так и будут дальше падать вплоть до номинала.

Блог им. karapuz |estimize

- 26 ноября 2013, 04:28

- |

Не видел на смарте ссылок на этот весьма полезный портал для всех, кто интересуется инвестициями в американские (и не только американские, впрочем) бумаги.

Прекрасно подобранные данные по ФА и оценки независимых аналитиков (которые часто действительно точнее традиционного «блумберг-capital-iq-консенсуса sell-side аналий).

Хотите независимый buy-side ФА? Вам сюда.

Ребята просто молодцы, я считаю это один из лучших примеров создания прогрессивного, полезного, качественного, позитивного, содержательно насыщенного и интересного финансового ресурса „с нуля“.

estimize.com

Прекрасно подобранные данные по ФА и оценки независимых аналитиков (которые часто действительно точнее традиционного «блумберг-capital-iq-консенсуса sell-side аналий).

Хотите независимый buy-side ФА? Вам сюда.

Ребята просто молодцы, я считаю это один из лучших примеров создания прогрессивного, полезного, качественного, позитивного, содержательно насыщенного и интересного финансового ресурса „с нуля“.

estimize.com

Блог им. karapuz |Заметки относительно ФА на примере S&P500

- 19 ноября 2013, 19:59

- |

Для buy-side интересны фундаментальные модели, увязывающие так или иначе рыночную стоимость компаний с микро- и макро- экономическими предикторами и позволяющие хотя бы с какой-то точностью делать прогнозы относительно поведения цены акции в будущем (основываясь на предположениях относительно поведения переменных-предикторов). Одна из модей такого рода (т. н. T-Model) была разработана Tony Estep, и в дальнейшем была развита Jarrod'ом Wilcox'ом из Wilcox Investment в т. н. P/B-ROE модель (см. Wilcox, Jarrod and Philips, Thomas K., «The P/B-ROE Model Revisited» (March 10, 2004); и кратко — в данной презентации).

Доступная аппроксимация модели строится с помощью регрессии вида ln(P/B) = a+b * ROE + c * Real Required Return + d * [long-term projected?] Inflation rate [expectations?]. (ROE — return on equity, P/B — price to book value per share). В качестве прокси последних я взял Moody's Baa OAS (поскольку среднее кредитное качество компаний в S&P500 находится где-то между А и BBB, см Distribution of Corporate Ratings in index,

( Читать дальше )

Доступная аппроксимация модели строится с помощью регрессии вида ln(P/B) = a+b * ROE + c * Real Required Return + d * [long-term projected?] Inflation rate [expectations?]. (ROE — return on equity, P/B — price to book value per share). В качестве прокси последних я взял Moody's Baa OAS (поскольку среднее кредитное качество компаний в S&P500 находится где-то между А и BBB, см Distribution of Corporate Ratings in index,

( Читать дальше )

Блог им. karapuz |Практическое пособие для начинающего Баффета. Как найти здоровые и перспективные компании? Подход Пиотроски

- 19 мая 2012, 14:42

- |

Компаний — десятки тысяч. Как в этой куче найти те самые «жемчужины», которые принесут желаемое долгосрочное обогащение? Как отделить «здоровые» компании от «больных»? А ведь это (выбор акций, stock picking), в наше трудное для долгосрочных инвесторов время, наряду с выбором момента входа — самое важное. Иначе получите не доход, а шиш (надеюсь мне это удалось показать в предыдущий статьях на эту тему).

Так как же осуществлять выбор акций? Спросите аналитика. Он вам будет полчаса рассказывать, про мультипликаторы, что нужно «обращать внимание» на то, и на это; учитывать пятое и десятое; анализировать то и это; и вот с этой точки зрения, а вот с этой....

В результате инвестор уходит с квадратной головой, запомнив из всего сказанного только что-то про p/e и «недооцененность».

Но мы — делаем деньги на рынке. Такие «методы» не для нас! Поэтому обратим внимание на подход профессора Джозефа Пиотроски, предложившего простую, понятную, и, что самое главное,

( Читать дальше )

Так как же осуществлять выбор акций? Спросите аналитика. Он вам будет полчаса рассказывать, про мультипликаторы, что нужно «обращать внимание» на то, и на это; учитывать пятое и десятое; анализировать то и это; и вот с этой точки зрения, а вот с этой....

В результате инвестор уходит с квадратной головой, запомнив из всего сказанного только что-то про p/e и «недооцененность».

Но мы — делаем деньги на рынке. Такие «методы» не для нас! Поэтому обратим внимание на подход профессора Джозефа Пиотроски, предложившего простую, понятную, и, что самое главное,

( Читать дальше )

Блог им. karapuz |AAPL - опасный НЕ пузырь

- 21 марта 2012, 19:57

- |

Общий консенсус о пузыристости «яблочной» компании меня несколько насторожил и заставил провести собственное небольшое исследование. Для начала, я всегда грубо оцениваю дивидендную привлекательность бумаги, с целью отсеять явные «пузыри» методом «наколенке». Применение этой методы к AAPL дает следующие результаты:

( Читать дальше )

- согласно не особенно оптимистичному прогнозу многих аналитиков, средний ежегодный рост прибыли в следующие 10 лет составит около 19% (это намного хуже, чем результаты, которые AAPL показывало в последние годы, когда прибыль росла на 50%, и на 80% даже, потому прогноз не особо оптимистичный).

- если дивидендная политика будет примерно соответствовать последним решениям, то за 10 лет AAPL выплатит 161,32$ дивидендов на 1 акцию (см. картинки ниже)

- за 10 лет 10 летние трежериз будучи куплены сейчас принесут 23,7%. Бонды сравнимой с AAPL компании — Microsoft — принесут 24,5%.

- таким образом, если (довольно скромные) предположения о размере дивидендов верны, то равнодоходность с бондами достигается по цене 161.32$/24,5% = 658 долларов за 1 яблочную акцию. Текущая — 606 долларов, на 8% ниже! Таким образом, с точки зрения рациональной наживы, покупать AAPL в долгосрок сейчас вполне

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- ецб

- золото

- инвестиции

- инфляция

- китай

- коронавирус

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опек+

- опрос

- опционы

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- финансы

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- шорт

- экономика

- юмор

- яндекс