денежный рынок

Инвесторы обогнали паевые фонды по доходности?

- 23 декабря 2025, 20:37

- |

В кризис 2022-го и посткризисные годы российские инвесторы в паевые инвестиционные фонды (ПИФы) чаще были успешнее, чем сами фонды, следует из совместного исследования УК «Альфа-Капитал» и лаборатории анализа институтов и финансовых рынков ИПЭИ РАНХиГС. Эксперты рассчитали так называемый поведенческий гэп в доходностях, которую получали пайщики и организации в разные периоды развития российского рынка.

Подробности:

Так, с конца 2021-го по конец 2024 года частные инвесторы в шести из десяти случаев обгоняли по доходности сами фонды. Особенно большими разрывы в рентабельности вложений в пользу пайщиков были в биржевых инвестиционных фондах (БПИФы) драгоценных металлов и денежного рынка: в первых инвесторы опередили фонды по доходности в среднем на 9,86 процентного пункта, а во-вторых — на 5,45 п.п.

На более длинном горизонте картина складывается уже не в пользу частных лиц — в среднем они получали доходность на 0,87 п.п. ниже, чем показывали открытые фонды акций, и на 0,29 п.п. — чем облигационные фонды.

( Читать дальше )

- комментировать

- 392 | ★1

- Комментарии ( 1 )

За год акции дали 21-22%, но это ненадолго

- 19 декабря 2025, 06:49

- |

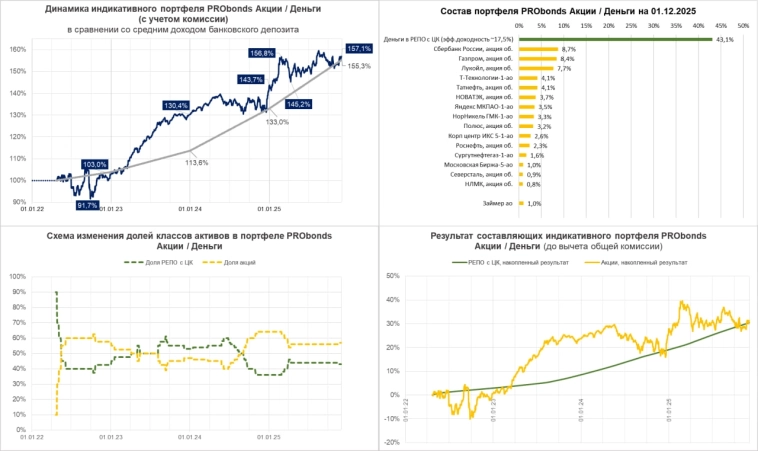

Вопрос точки отсчета. Которая на вчера очень удачна. Ровно год назад рынок ушел на самое дно прошлогодней коррекции (Индекс МосБиржи достиг 2 377 п., сейчас 2 753). И если сравнивать и рынок, и наш портфель PRObonds Акции / Деньги на 17 декабря этого и 17 декабря прошлого года, то по Индексу МосБиржи полной доходности (с дивидендами) получим +22,3%, по портфелю +21,1%.

Портфель при этом индексу проигрывает чисто номинально. Всё-таки в его расчете учтена комиссия 1% годовых. Не говоря уже о том, что его падения куда меньше, чем падения рынка. Падение Индекса от максимума февраля до минимума октября -25,5%. У портфеля Акции / Деньги наибольшая просадка в 2025 г. только -7,5%.

Вернемся к рынку. Со второй половины того декабря акции резко отскочили. Так что уже через неделю накопленный за 12 месяцев результат будет в пределах всего 10%. Радости российского инвестора скоротечны.

Однако в портфеле Акции / Деньги есть небольшой перевес в пользу акций (57% активов). Котировки всё же подрастают, и ЦБ сегодня, надеюсь, опять снизит КС. Делает он это медленно и неохотно, но после каждого решения рубли становятся чуть менее доходными, приходится больше ставить на удачу.

( Читать дальше )

💰 Фонды денежного рынка – Какой выгоднее?

- 16 декабря 2025, 20:05

- |

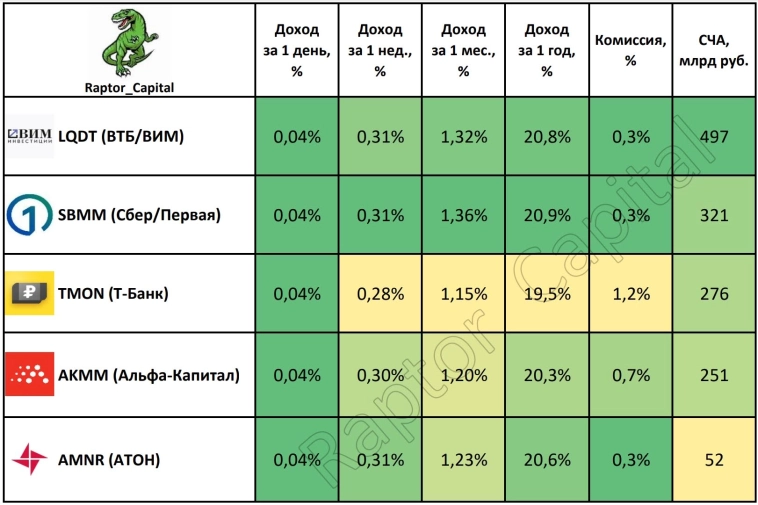

📌 Фонды денежного рынка продолжают оставаться консервативным и вечно растущим инструментом. Решил сравнить доходности основных фондов ликвидности, оценил риски и определил два самых прибыльных фонда.

1️⃣ О ФОНДАХ ЛИКВИДНОСТИ:

• Фонды ликвидности вкладывают средства в высоколиквидные краткосрочные инструменты (сделки РЕПО, депозиты, краткосрочные облигации), обеспечивая доходность, близкую к ключевой ставке ЦБ.

• БПИФы денежного рынка обычно привязаны к ставке RUSFAR или RUONIA, некоторые фонды следуют своим индексам (TINFAI у Т-Банка). Обычно RUONIA чуть выше, а за использование RUSFAR фонды платят комиссию Мосбирже. RUSFAR = 15,78% на 16 декабря, RUONIA = 15,91% на 12 декабря.

2️⃣ ОСНОВНЫЕ ФОНДЫ:

• Поместил в таблицу топ-5 фондов денежного рынка по доходности и объёму СЧА (стоимость чистых активов или капитализация): LQDT от ВТБ, SBMM от Сбера, TMON от Т-Банка, AKMM от Альфа-Капитала, AMNR от Атона. Оценим по ключевым критериям:

1) Доходность за 1 день у всех фондов около 0,04% (разница в тысячных), поэтому сравнивать надо по более длинному горизонту.

( Читать дальше )

- комментировать

- 16.7К |

- Комментарии ( 48 )

Акции остановились

- 10 декабря 2025, 06:57

- |

Фондовый рынок легко прокладывает путь по территории неожиданности. Неверие в долгий рост способно долго этот рост подпитывать. Как и неверие в падение – падение.

И успех переговоров в не совсем туманной перспективе, и разрастание экономического кризиса – оба сценария для участников торгов не неожиданны. Хотя второй предсказуемее.

Можно предположить, что от, условно, мира ждут большого ралли, от глубокого кризиса – большого падения.

Это значит, что в готовности к росту желающие более-менее купили, равно как готовые к падению уже продали. Главное слово «уже».

Звучит общо, понимаю. Но в практическом применении сказанное означает, что наиболее вероятное поведение рынка акций на недели, а то и месяцы – боковой диапазон. Наверно, в границах 2 500 – 3 000 п. по Индексу МосБиржи.

Чуть раньше я делал больше ставок на рост. Только потому, что те самые 2,5 тыс. пунктов оценивал как дно. И поэтому в портфеле PRObonds Акции / Деньги (+17,9% за последние 12 мес.) вес корзины акций нарастил с 52 до 57%. Наращивать еще, очевидно, теперь не намерен. Если только Индекс вновь не уйдет на 200 п. ниже. А если уйдет выше, предположительно, вес акций уменьшится.

( Читать дальше )

Денежный рынок и депозиты по-разному ждут новую ключевую ставку

- 09 декабря 2025, 06:49

- |

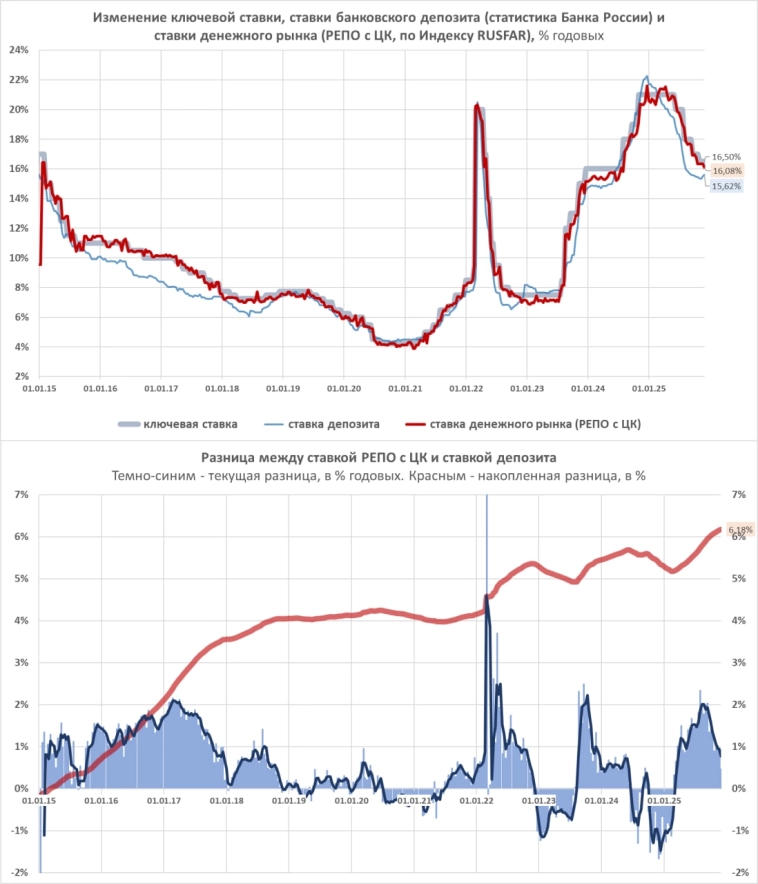

Консенсус экспертных ожиданий от решения ЦБ по ключевой ставке 19 декабря – ее снижение до 16%. Т. е. всё-таки снижение, но малым шагом.

И тут примечательно поведение двух рынков, депозитного и денежного. Они тоже в ожидании, но каждый по-своему.

Денежный рынок кажется логичным. Да, его базовая однодневная ставка сильно связана с ключевой, но не привязана к ней намертво. Рынок колеблется в зависимости от избытка или недостатка денег. Видимо, сейчас их избыток. Однодневная ставка РЕПО с ЦК в последней декаде ноября поставила минимум за почти полтора года, 16,1% (правда, в начале декабря чуть поднялась). При КС 16,5.

Средняя ставка банковского депозита, которую рассчитывает регулятор, пусть и ниже денежной, на конец ноября 15,6%, но. Во-первых, весь ноябрь она поднималась (с 15,3%). Во-вторых, ее спред с денежной ставкой сократился до всего полупроцента.

Не раз случалось, что депозиты оказывались доходнее денежного рынка, спред становился отрицательным. Но обычно на ожиданиях роста ключевой ставки. Сейчас такие ожидания, если есть, то у единиц. Ситуация отлична от периода 2015-18 годов. Тогда КС снижалась, и разворота депозитов вверх, аналогичного ноябрьскому, не было на протяжении 3 лет.

( Читать дальше )

Портфель Акции / Деньги (17% за 12 мес). Доля акций может увеличиться

- 02 декабря 2025, 06:54

- |

Эффект низкой базы обеспечивает портфелю годовой прирост (с начала декабря 2024 по начало декабря 2025). Даже конкурентный депозиту: средняя депозитная ставка за период – 18,7%, всё равно выше портфельных 17%, но незначительно.

Однако скоро база сравнения перейдет от января к январю, и доходность упадет ниже 10%. Если только не случится чуда.

Насколько чудо возможно? Думаю, возможно. Индекс МосБиржи ближе к нижней планке своих колебаний 2022-25 гг. Это в пользу его возможного роста. Экономическая стагнация, закрепленная налоговым давлением – минус для рынка, но, допускаю, он уже в котировках. Я бы не говорил о глубоком экономическом кризисе (хотя раньше предполагал его развитие). Власть и бизнес уже в напряжении и готовы к сопротивлению. А кризис – территория неподготовленности.

Остается крепкий рубль, высокая КС и снижение инфляции. Они должны тормозить рынок акций больше всего остального. Рубль еще свою злую шутку с акциями, номинированными в нем, сыграть может.

( Читать дальше )

Объем торгов на Московской бирже в ноябре вырос на 19,6% г/г, до 149,2 трлн руб. — пресс-релиз

- 01 декабря 2025, 17:31

- |

◾ Общий объём торгов на рынках Московской биржи в ноябре 2025 года составил 149,2 трлн рублей.

◾ Рынок акций

Объём торгов акциями, депозитарными расписками и паями составил 2,3 трлн рублей. Среднедневной объём торгов — 87,8 млрд рублей.

◾ Рынок облигаций

Объём торгов облигациями достиг 4,4 трлн рублей без учёта однодневных облигаций. Среднедневной объём торгов — 167,3 млрд рублей.

Общий объём размещения и обратного выкупа облигаций составил 3 трлн рублей, включая объём размещения однодневных облигаций на 244 млрд рублей.

◾ Срочный рынок

Объём торгов на срочном рынке составил 11,5 трлн рублей. Среднедневной объём торгов составил 440,8 млрд рублей.

◾ Денежный рынок

Объём торгов на денежном рынке составил 116,9 трлн рублей, среднедневной объём операций — 4,5 трлн рублей.

В общем объёме торгов денежного рынка объём операций репо с центральным контрагентом составил 54,3 трлн рублей, объём операций репо с клиринговыми сертификатами участия — 46,2 трлн рублей.

( Читать дальше )

Вновь сравним депозит (15,3%) и денежный рынок (16,3%)

- 18 ноября 2025, 06:38

- |

Если ключевая ставка, высокая относительно инфляции, с нами надолго, то денежный рынок останется интересным. Каким является и сейчас.

С пониманием, что ЦБ далек от мысли быстро понижать КС, банки перестали ускоренно понижать и собственные депозитные ставки.

Так, в конце августа средний депозитный процент (https://www.cbr.ru/statistics/avgprocstav/) равнялся 15,6, при КС 18%. К середине ноября он 15,3% при КС 16,5%.

За то же время ставка денежного рынка упала с 17,6 до 16,3%, на 1,3 п. п. (а не всего на 0,3 как в депозитах).

Но, предположим, регулятор вновь опустит КС в декабре, скажем, до 16%. По-моему, шансы за это. Денежный рынок на новую КС должен отреагировать закономерным снижением, вероятно, чуть ниже 16%. Однако депозиты, как помним, давно идут вниз очень медленно. И в них как раз возможен сюрприз, в виде заметного схлопывания ставок. В любом случае, и без сюрпризов, какое-то снижение состоится, на сей раз вряд ли меньшее, чем на денежном рынке.

Вообще, при стабильном «ключе» депозиты должны давать примерно на 1,5 п. п. ниже его значения. Тогда как денежный рынок будет примерно равен или незначительно ниже (а с поправкой на реинвестирование дневного дохода – выше).

( Читать дальше )

Обычный российский вкладчик в 2025 году заработал в несколько раз больше крупнейших американских управляющих

- 17 ноября 2025, 11:10

- |

На графике мы видим результаты с начала 2025 года:

▪️ Денежный рынок РФ (по доходности аналогичен вкладам в банках) в долларовом эквиваленте: +61%;

▪️ Индексный фонд Vanguard S&P500 (VOO), под управлением которого умопомрачительная сумма $800 млрд (а у топ-3 фондов с данной стратегией под управлением 2,3 триллиона долларов): +14,5%;

▪️ Индексный фонд Invesco Trust (QQQ), инвестирующий в технологические компании из индекса NASDAQ, $400 млрд под управлением: +18%;

▪️ Корпорация Berkshire Hathaway (BRK.B) знаменитого Уоррена Баффетта с рыночной капитализацией $1,1 трлн: +12%.

Обычный российский вкладчик при условии если он просто перекладывал свои деньги под ставку, близкую к ключевой, заработал многократно больше. Это связано с тем, что рубль укрепился с начала года со 113 рублей до 80 рублей.

Хоть сколько-то близкий результат из крупных популярных инвестиционных стратегий смогли получить лишь инвесторы в золотые трасты (+55%) и серебряные трасты (+75%). Любые другие стратегии и результаты хедж-фондов — вне конкуренции.

( Читать дальше )

Объем текущих вложений (открытая позиция) БПИФ и ОПИФ в инструменты денежного рынка Мосбиржи увеличился с начала 2025г на 41% и впервые достиг ₽1,5 трлн — площадка

- 10 ноября 2025, 18:48

- |

Объем текущих вложений (открытая позиция) биржевых и открытых паевых инвестиционных фондов (БПИФ и ОПИФ) в инструменты денежного рынка Московской биржи увеличился с начала 2025 года на 41% и впервые достиг 1,5 трлн рублей.

Фонды денежного рынка вкладывают активы в ликвидные низкорисковые инструменты, большей частью в сделки репо. Более 90% этих активов – средства частных инвесторов.

Общее количество физлиц, купивших паи БПИФов и ОПИФов денежного рынка на Московской бирже, с начала года увеличилось в 1,4 раза и составляет около 2 миллионов человек. Средний размер вложений одного частного инвестора в фонды денежного рынка превышает 700 тыс. рублей.

В инструменты денежного рынка Московской биржи инвестируют 18 биржевых и 5 открытых паевых фондов.www.moex.com/n95189?nt=0

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- rts

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал