денежный рынок

Портфель Акции / Деньги. Игра, где сложно проиграть и несложно выиграть

- 31 октября 2023, 07:11

- |

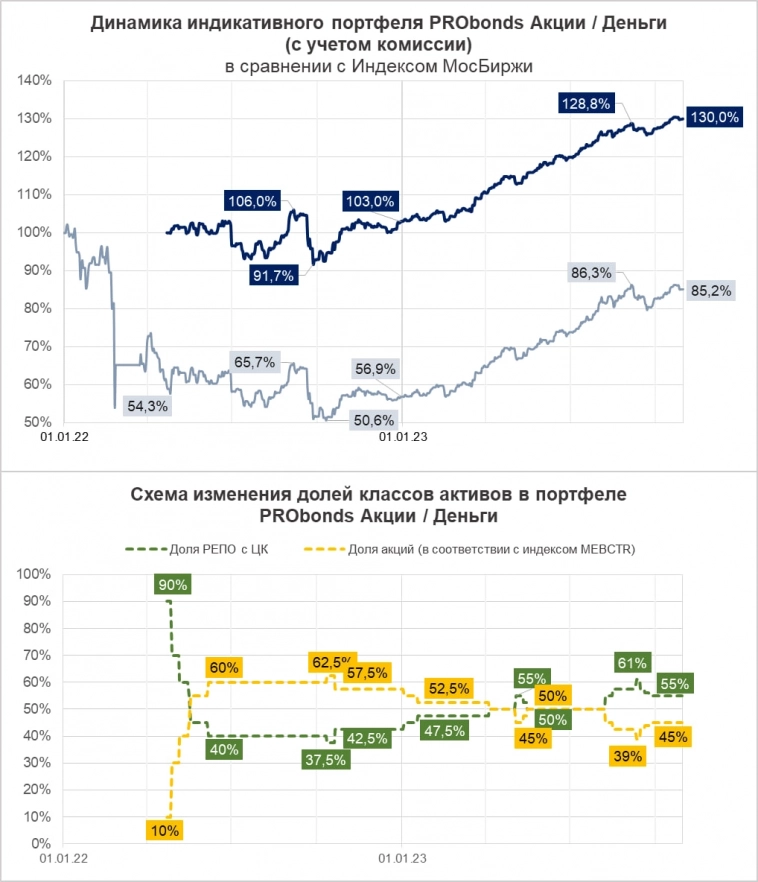

Портфель PRObonds Акции / Деньги в отличие от других наших портфелей существует только на бумаге. Остальные портфели реализованы в доверительном управлении. Возможно, это свойство концепта, но Акции / Деньги заметно лучше прочих (ВДО и РЕПО с ЦК). +30% за 1,5 года. Или 3% в 2022 году и 26% в нынешнем.

С августа он еще и находится в состоянии, когда, как представляется, проигрывать сложнее, чем выигрывать. Совокупная доля акций не достигает 50%. И зачем бы ей быть больше при такой стоимости денег. Основные активы – денежный рынок. Где ставка вчера ушла к эффективным 15,3%. На выходе неваляшка: если акции падают, результат это уменьшается слабо, если растут, портфель заметно прибавляет.

( Читать дальше )

- комментировать

- ★2

- Комментарии ( 19 )

Сколько сегодня дают за наши деньги? Депозит 10,2%, денежный рынок в рублях 13%, в долларах 5%

- 19 октября 2023, 07:16

- |

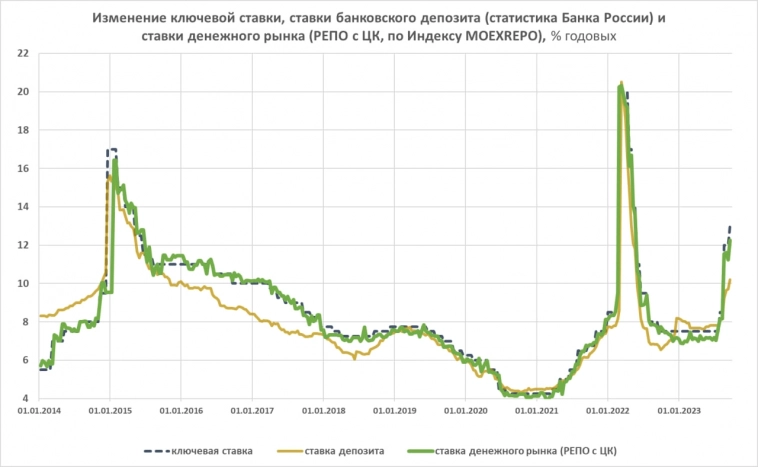

• Банковские депозиты. Берем статистику ЦБ, для топ-10 ведущих банков и получаем среднюю ставку депозита 10,2% в 1 декаде октября. Почти нулевое отличие от 3 декады сентября. Даже, что удивительно при ключевой ставке 13%, малозаметное снижение. Отставании от КС – почти 3%. Видимо, если верить в инфляцию от Росстата, довольно и этого (по соцопросам, россияне — слабо верующая нация).

• Денежный рынок, он же РЕПО с ЦК, напротив, тянется выше. Однодневные ставки достигли-таки ключевых 13%. Значит, за вычетом комиссии (около 0,7% в год) и с учетом реинвестирования однодневного дохода примерно эти 13% на выходе и получим. Движение вверх как намек, что в следующую пятницу 27 октября Банк России опять повысит КС? Неизвестно, но невольно задумаешься, стоит ли торопиться с покупкой облигаций и депозитом в банке.

( Читать дальше )

Из ОФЗ в денежный рынок

- 18 октября 2023, 10:13

- |

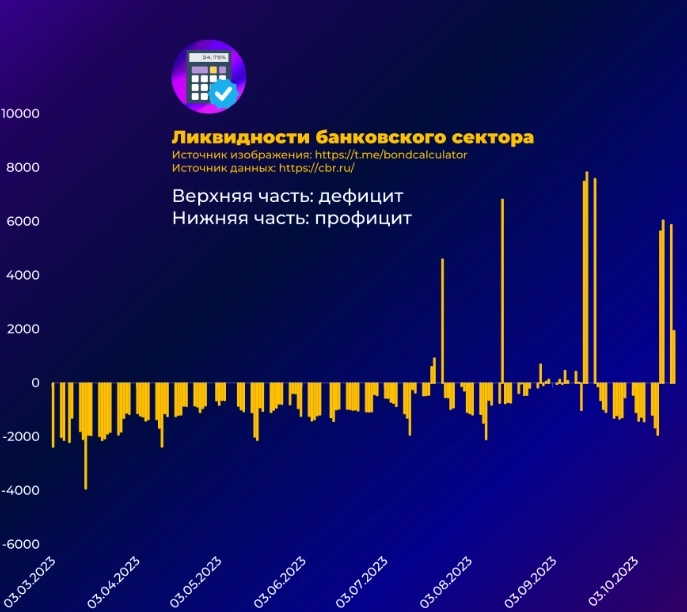

Мы видим, что ликвидность банковского сектора снова перешла к дефицитным значениям. Также как было в предыдущие периоды перед повышением ключевой ставки. Банки начали занимать у ЦБ больше, чем размещают сами. Вместе с тем, импульс роста ОФЗ иссяк за 4 дня (после Указа Президента о продаже валюты). Это говорит о том, что можно начинать переходить в инструменты денежного рынка. Если брокер дает возможность, то РЕПО с ЦК, если нет, то LQDT.

RUSFAR 13.15.

( Читать дальше )

Как так-то, любимый Тимофеем LQDT едет вниз?

- 09 октября 2023, 12:14

- |

Или всё очень просто обьясняется — это продукт ВТБ?

6 фондов денежного рынка. Как пристроить деньги под актуальную ставку RUSFAR

- 28 сентября 2023, 07:32

- |

Обычно фонды с использованием ставки RUSFAR (что это?) используют для так называемой парковки денег. Чтобы не лежали без дела, а работали и не обесценивались, ожидая своего часа, когда их получится выгодно вложить. Конечно, можно туда и на всю котлету в долгосрок, но тогда будет исключительно средняя доходность денежного рынка без премии, которую можно получить в других инструментах, в частности в облигациях.

Хорошей практикой считается использование этих фондов на краткосрочные периоды. Также здесь с высокой степенью вероятности будет отсутствовать волатильность, то есть, паи подобного фонда всегда слегка растут. А что это вообще за фонды и что в них?

Фонды (на денежный рынок) инвестируют в инструменты денежного рынка через сделки обратного РЕПО (REPO — Repurchase agreement / обратный выкуп) с ЦК (Центральный Контрагент) под ОФЗ с КСУ (Клиринговый Сертификат Участия). Если попытаться понять, что это значит, то сначала это кажется очень очень сложно, потом — вообще не сложно.

( Читать дальше )

Портфель "Биржевые фонды". Сентябрь

- 20 сентября 2023, 06:38

- |

Среди длинного списка публичных портфелей «Биржевые фонды» уже накопил довольно приличную историю. С мая текущего года начал формировать структуру и за четыре месяца уже можно делать промежуточные выводы.

В облигационной части по доходности лидирует LQDT. Фонд денежного рынка отлично справляется с повышением ключевой ставки, в то время как фонд гособлигаций -3,2%. Данный этап лучше проходить в фондах ликвидности и коротких облигациях, но разобраться в деталях стратегий каждого БПИФа довольно сложно. Поэтому текущую структуру фондов не меняю в этом портфеле, но в других ребалансировки уже сделал.

Стоимость паев ~1 тыс рублей для небольших портфелей до 500₽ тыс. крайне неудобна. Фонд недвижимости пришлось взять чуть больше, а некоторые фонды акций меньше. Данный портфель подразумевает долю на каждый фонд 8,33% (золото две доли). В первом посте об этом портфеле можно подробной ознакомится с логикой.

Золото перебалансировал тоже из GLDRUB_TOM в БПИФ. Теперь проблем с остатками нет. Интересная статистика накапливается по фондам акций. Всего присутствует пять фондов в портфеле, но расхождение в доходности уже 3-4%, это немало. Посмотрю еще три-четыре месяца и потом можно будет принимать первые решения (увеличение доли, замена и тд.).

( Читать дальше )

Бенчмарк, который вы точно обыграете. О денежном рынке, ставшем доходнее банковского депозита

- 19 сентября 2023, 07:40

- |

Что покупать при 13% ставке ЦБ?

- 16 сентября 2023, 12:47

- |

Ключевая ставка теперь 13%. Какие активы интересны при высокой ставке?

💬 Вчера ЦБ повысил ключевую ставку на 1%, а Э. Набиуллина сказала: «Мы будем удерживать ключевую ставку на повышенном уровне в течение достаточно продолжительного времени, необходимого для устойчивого снижения инфляции и инфляционных ожиданий».

Ключевая ставка – важнейший экономический индикатор. Чем выше ключевая ставка, тем дороже деньги в экономике, менее доступны кредиты, что снижает потребительскую активность, тормозит спрос и сдерживает цены (инфляцию). Проблема в том, что высокая ключевая ставка сдерживает развитие экономики.

❓ Может ли быть ставка повышена еще?

Может, но ненамного. По словам главы ЦБ, в базовом сценарии средняя ставка за остаток 2023 года составит 13–13,6%, в следующем году — 11,5–12,5% годовых.

Я считаю, что ставка не будет удерживаться на таком высоком уровне больше, чем 4-5 месяцев. Если мы посмотрим на историю, то резких быстрых повышений ставки было 3 — в декабре 2014 году ставка была повышена с 9,5% до 17%, уже в июле 2015 года ставка была 11,5%; в марте 2022 года с 9,5% до 20%, уже в июле ставка была 8%. И вот сейчас третий такой случай за последние 10 лет.

( Читать дальше )

💰Фонды денежного рынка. Когда они станут неинтересны?

- 16 сентября 2023, 08:11

- |

Разберём интересную статистику на примере фонда $LQDT:

⁃ 1,2568₽ — цена закрытия 14 августа ;

⁃ 1,2690₽ — цена закрытия 14 сентября ;

🏦 Диапазон цен специально взят между последними заседаниями ЦБ, за один день до решения по ключевой ставке.

📅 Прирост за месяц составил 0,97% (11,64% годовых). Это очень большая цифра, с учетом:

14.09.2022 цена была 1,1799₽ +7,6% ;

30.12.2022 цена была 1,2051₽ +5,3% ;

(доходность посчитана по 14.09.2023)

В период низких ставок облигации или такие фонды мало кому интересны в силу низкой доходности. Редко кто ищет разницу между короткими облигациями и РЕПО с ЦК, так как акции могут за неделю показать годовую доходность любого годового депозита.

Думаю и сейчас, когда ОВК $UWGN и прочий третий эшелон за день ходит на +\- 20-40% и по обороту сравним с Газпромом, инвесторам кто пытается заработать на этих акциях, абсолютно все равно сколько можно заработать консервативно…

А все потому, что не только в доходности дело… В период повышения ставок аппетит к риску постепенно уходит с рынка акций. Получение высокой доходности на долговом рынке гораздо более прогнозируемо, чем в акциях, где эмитенты не получают прибыли при высокой стоимости денег.

( Читать дальше )

Фонды денежного рынка стали лидерами среди ПИФов

- 11 сентября 2023, 13:51

- |

По данным Investfunds, чистый приток средств в розничные ПИФы достиг по итогам августа 15,3 млрд руб., это рекордный результат с декабря 2021 года. Фонды показывают чистый приток средств шестой месяц подряд. За это время в них поступило свыше 54 млрд руб., причем только за летние месяцы приток средств составил почти 42 млрд руб.

Обновление многомесячного максимума стало возможным благодаря одной категории фондов, высокий интерес к которой начал проявляться еще в прошлом месяце,— это фонды денежного рынка. За август чистый приток средств в такие фонды составил почти 17,5 млрд руб., что более чем втрое больше, чем в июле, и лучший показатель за все время существования таких фондов. Около 360 млн руб. привлекли «золотые» ПИФы, инвестирующие в благородный металл.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- ецб

- золото

- инвестиции

- инфляция

- китай

- коронавирус

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опек+

- опрос

- опционы

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- финансы

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал