денежный поток

Норникель ожидает значительного высвобождения оборотного капитала к концу 2024г, что позволяет рассчитывать на выход скорректированного FCF в положительную зону — Интерфакс

- 26 августа 2024, 17:05

- |

«Норникель» ожидает значительного высвобождения оборотного капитала к концу 2024 года, что позволяет рассчитывать на выход скорректированного FCF в положительную зону, хотя новые санкции вносят неопределенность, заявили представители компании в понедельник в ходе конференц-звонка для инвесторов по итогам отчетности по МСФО за I полугодие.

Чистый оборотный капитал «Норникеля» вырос за полугодие на 20%, до $3,7 млрд, из-за накопления запасов готовой продукции в связи с логистическими сложностями, в том числе в Красном море.

Еще один фактор -увеличение дебиторской задолженности, обусловленное проблемами с трансграничными платежами.

Высвобождение оборотного капитала (то есть реализация продукции со склада) уже активно идет, тем не менее нельзя исключать встречный ветер в виде замедления в Китае, которое негативно влияет на цены на никель и медь. Азия по итогам полугодия стала основным рынком сбыта металлов «Норникеля» с долей 52%.

Помимо низких цен на цветные металлы, ситуацию усложняют проблемы с логистикой и платежами, высокие процентные расходы, что создает условия «идеального шторма», сообщили топ-менеджеры «Норникеля». К этому добавились санкции США, которым подвергся Быстринский ГОК, поставляющий медный и железорудный концентраты в Китай. Вклад Быстринского в консолидированную выручку составляет не менее 10%.

( Читать дальше )

- комментировать

- 345

- Комментарии ( 0 )

Доход и денежный поток - в чем разница?

- 31 июля 2024, 13:06

- |

Пенсионный план и создание пенсионного портфеля без понимания ваших будущих расходов делает составление портфеля нереалистичным. Как вы планируете вести ваши расходы на пенсии? Важно детально продумать и не забыть пусть небольшую, но госпенсию или допзароботок. Только затем смотрим на дивиденды и депозиты.

Проводим черту между доходом и денежным потоком

Некоторые не совсем понимают разницу:

— Доход — то, что вы зарабатываете, инвестируя;

— Денежный поток — то, что вы реально забираете.

Вы можете просто потихоньку продавать акции, когда вам нужны деньги. Именно разница между ценой продажи и ценой покупки – это ваш доход, или прирост капитал (даже отрицательный). Вполне может быть, что денежный поток у вас положительный (выводите деньги с брокерского счета), а доход отрицательный (акции упали в цене).

Самое важное – это доходность вашего портфеля, но чистая. Мы много писали о влиянии издержек на общую доходность: комиссии и налоги могут существенно ее уменьшить. Когда вы что-то продаете, надо очень хорошо изучить матчасть, связанную с налогами.

( Читать дальше )

Дивиденды ФосАгро, Россети Волга

- 18 июля 2024, 08:35

- |

Дивиденды ФосАгро поступили на счёт в ВТБ инвестиции.

Выплата 294р за 2023 год (ДД 5,07%)

и 15р за 1 квартал 2024 (ДД 0,26%)

Позиция скромная, 15 акций, на них мне причитается, за минусом налогов 3837р + 196р = 4033 рубля в копилку дивидендов 2024 года.

На мой взгляд, несмотря на сильно снизившиеся дивиденды, компания остаётся привлекательной. Если предположить, что через некоторое время (год-два-три) повышенные расходы государства на оборону перестанут быть острой необходимостью, и государство снизит налоговое бремя на компанию, то есть большая вероятность, что и дивиденды и котировка акций кратно вырастут.

ФосАгро продолжает входить в список компаний, за которыми я наблюдаю и иногда докупаю.

( Читать дальше )

Газпром нефть дивиденды

- 23 мая 2024, 09:02

- |

Сегодня порадовала компания Газпромнефть, объявив дивиденд в 19,49₽ на акцию, что соответствует дивидендной доходности в 2,6% по текущим ценам.

Дата закрытия реестра на получение дивидендов — 8 июля 2024 года (купить до 5 июля).

Напомню, что дивидендная политика компании Газпром нефть такова, что они платят дивиденды два раза в год, и на лето, в отличии от большинства компаний, приходится довольно скромная выплата.

Зимой, в начале следующего года, делают более внушительную выплату за 9мес, и потом летом финальные годовые дивы (скажем так — их остатки).

Так вот, в январе 2024 уже заплатили дивиденды за 9 мес 2023 года в размере 82,94 руб. Общие дивиденды за за весь 2023 год могут составить 102,43 руб. на бумагу, что при текущих ценах дает нам доходность в 11,1%.

Моя средняя цена покупки по акциям Газпром нефть составляет 392,31руб, что соответствует дивидендной доходности за полный прошлый год 26,1% 🔥🔥🔥

22.05.2024 Станислав Райт - Русский Инвестор

Если вам интересна тема инвестиций и финансовой независимости, то вы можете подписаться на мой канал в Телеграмм. Там намного больше публикаций на данную тему, и можно прочитать практически обо всех семи годах инвестирования. К сожалению, на smart-lab я начал выкладывать информацию только недавно.

( Читать дальше )

Дивиденды Сургутнефтегаз - ложка дёгтя

- 16 мая 2024, 23:54

- |

В продолжение вчерашнего поста, о рекордных дивидендах Сургутнефтегаз-п, считаю необходимым сделать дополнение, дабы никого, даже непреднамеренно, не ввести в заблуждение (особенно новичков фондового рынка).

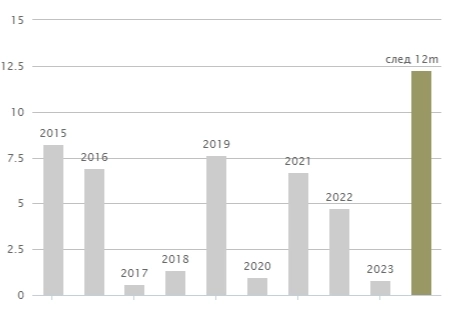

Такие шикарные дивиденды Сургутнефтегаз-п платит далеко не всегда (если очень грубо, то ~год, через два). У Сургута есть огромная валютная кубышка, которая постоянно переоценивается в конце года, в зависимости от курса рубля, что дает (или не дает) огромный вклад в прибыль компании.

С большой долей вероятности, в следующем году, дивиденды будут гораздо скромнее. Рубль на данный момент вполне стабилен, и даже не смотря на то, что выборы позади, есть вероятность некоторого его укрепления. Соответственно, валютная переоценка кубышки Сургута не даст вклад в дивиденды, и они будут гораздо скромными. Это, в свою очередь, отразится конечно и на котировках акций компании.

(такие моменты отлично подходят для набора позиции)

Так что, прошу не делать ложных выводов, относительно рекордных дивидендов.

( Читать дальше )

Мой первый по настоящему пассивный доход

- 04 апреля 2024, 23:18

- |

Бизнес, недвижимость, акции, облигации, да даже банальные депозиты, всё это требует времени и внимания, хоть даже, порой, и самого минимального.

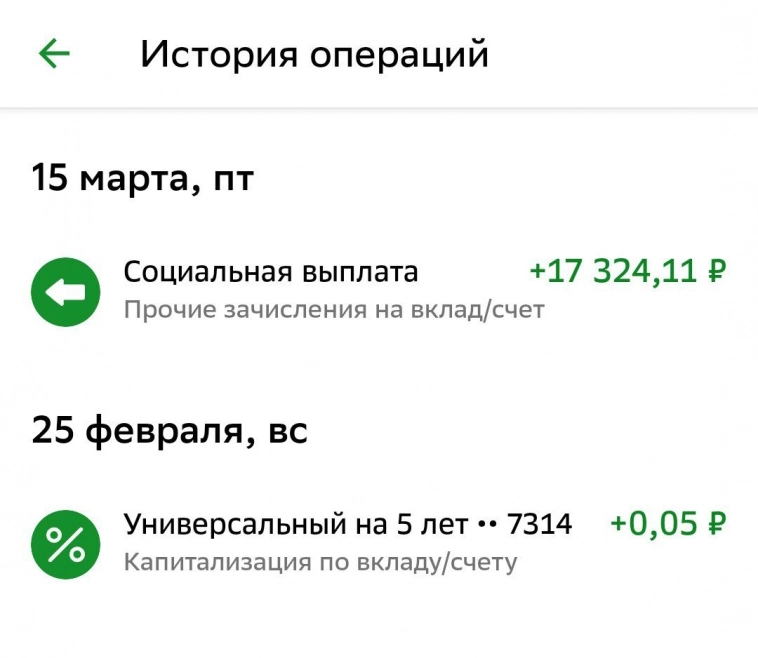

Но совсем недавно, похоже, я «заработал» свой самый первый, по настоящему пассивный доход.

В прошлом году, я писал о том, что мне был вручено звание «почётный донор России». Коллеги-инвесторы, подсказали, что к удостоверению и грамоте полагается ещё и денежная выплата один раз в год. Я прислушался к ним, порылся в интернете, и отправил в госуслугах своё удостоверение почётного донора в соответствующем разделе. И, о чудо, спустя совсем непродолжительное время, мне на счёт поступила выплата в размере 16578 рублей.

В этом году я уже никаких действий не совершал, но мне всё равно поступила выплата 17324 рубля. Если я правильно понимаю выплата равняется 1 МРОТ и теперь будет поступать мне до конца жизни (конечно, если правила игры не изменят).

( Читать дальше )

Объявленные дивиденды - 12 компаний

- 22 марта 2024, 21:25

- |

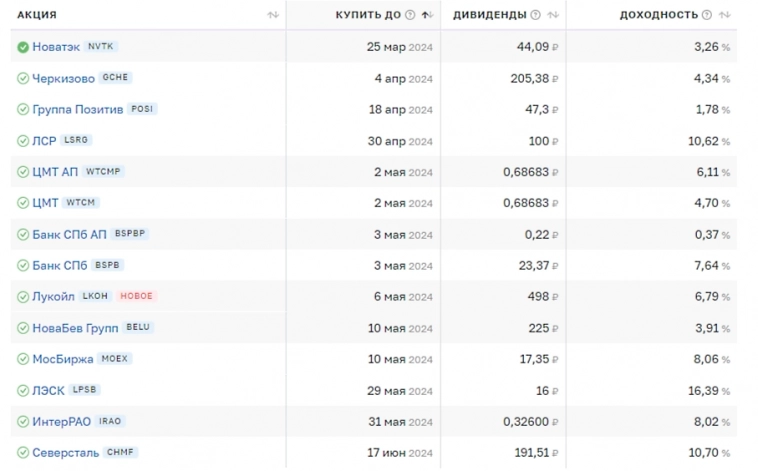

Продолжаю следить за объявлением дивидендов советами директоров, на данный момент актуальны дивиденды по 12 компаниям:

1. Новатэк 44,09руб ДД3,2% купить до 25.03.2024

2. Черкизово 205,38руб ДД4,3% купить до 04.04.2024

3. Группа Позитив 47,3р ДД1,8% купить до 18.04.2024

4. ЛСР 100р ДД10,6% купить до 30.04.2024

5. ЦМТ АП 0,68683р ДД6,1% купить до 02.05.2024

ЦМТ 0,68683р ДД4,4% купить до 02.05.2024

6. Банк СПб АП 0,22р ДД0,4% купить до 03.05.2024

Банк СПб 23,37р ДД7,6% купить до 03.05.2024

7. Лукойл 498р ДД6,8% купить до 06.05.2024

8. НоваБев Групп 225р ДД3,8% купить до 10.05.2024

9. МосБиржа 17,35руб ДД8,1% купить до 10.05.2024

10. ЛЭСК 16руб ДД18,0% купить до 29.05.2024

11. Интер РАО 0,326р ДД8,0% купить до 31.05.2024

12. Северсталь 191,51руб ДД10,9% купить до 17.06.2024

Практически каждый день появляются новые значимые дивидендные новости. Продолжаю следить, надеяться и верить. Пока возлагаю надежды на большой дивидендный сезон 2024. Посмотрим!

22.03.2024 Станислав Райт - Русский Инвестор

( Читать дальше )

Скорректированная чистая прибыль Polymetal по МСФО выросла в 2023 году на 40% до $615 млн в 2023 г. - отчет компании

- 15 марта 2024, 08:48

- |

Выручка за 2023 год выросла на 8%, достигнув $3,025 млрд, при этом предприятия в Казахстане и России внесли соответственно 30% и 70% выручки. Производство оставалось практически на уровне предыдущего года.

Денежные затраты снизились на 9%, составив $861 на унцию золотого эквивалента, благодаря ослаблению российского рубля. Совокупные денежные затраты уменьшились на 5%.

Скорректированная EBITDA выросла на 43% до $1,458 млн, с рентабельностью в 48%. Скорректированная чистая прибыль увеличилась на 40% до $615 млн.

Капитальные затраты сократились на 14% до $679 млн, а чистый долг остался практически неизменным на уровне $2,383 млрд.

Чистый приток денежных средств от операционной деятельности составил $575 млн, а отрицательный свободный денежный поток сократился до $128 млн.

Дивиденды и продажа российских активов:

В феврале 2024 года компания объявила о намерении продать 100% долю в АО «Полиметалл» и его дочерних организациях в обмен на вознаграждение на сумму $3,69 млрд. Сделка была одобрена и завершена в марте 2024 года, после чего чистая денежная позиция группы составила приблизительно $130 млн.

( Читать дальше )

Продолжение дивидендно/купонного сезона для моего портфеля. Денежному потоку — быть!

- 10 октября 2023, 08:40

- |

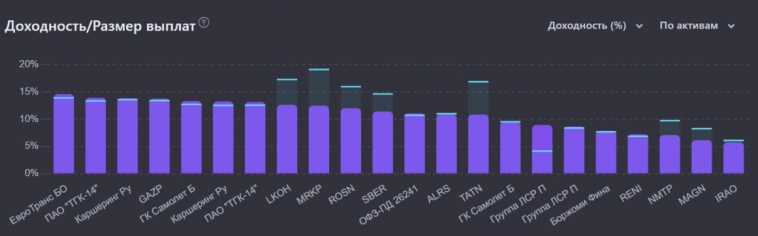

📈 Помню различные возгласы летом, что дивидендные истории заканчиваются, у рынка не имеется драйверов для роста и откуда взяться денежному потоку в портфелях частных инвесторов. Меня это настолько удивило, да и, наверное, возмутило. Для создания постоянного денежного потока не надо выдумывать «велосипед», чтобы у вас ежемесячно было, что реинвестировать, необходимо подобрать нужный финансовый инструментарий, который будет приносить — ренту, купоны, % по накопительным счетам и вкладам, но даже без этого некоторые компании всё равно продолжат платить дивиденды. Поэтому отвечая на вопросы БКС в начале июня о закончившемся дивидендном сезоне и дальнейшей перспективе нашего рынка я вполне адекватно подошёл к этому вопросу, рассказав, что ничего не окончено и паниковать не стоит (рекомендую к прочтению, моё мнение по ключевой ставке, ОФЗ и эмитентам тогда, точно описывает сегодняшний период фондового рынка).

Что же касается моего портфеля? То один из моих любимых моментов в инвестировании — реинвестирование.

( Читать дальше )

📍Что такое финансовая свобода? Проверьте, свободны ли вы

- 17 апреля 2023, 15:40

- |

Тема широкая, но пост будет коротким. Финансовая свобода определяется не деньгами, а временем. Временем, сколько можно прожить, не работая за зарплату. Чем больше времени можете продержаться, тем более вы финансово свободны. Ключевая цель — чтобы пассивный доход превысил ваши расходы, и вы могли, не работая, увеличивать капитал.

❕Формулы финансовой свободы (ФС) с примерами расчета

1) Если у вас нет пассивного дохода

ФС = Капитал / Расходы в мес. = 600 000 / 60 000 = 10 мес.

2) Если ваш пассивный доход меньше уровня месячных расходов, например, пассивный доход (ПД) = 20 000 рублей.

ФС = Капитал / (Расходы в мес. – ПД в мес.) = 600 000 / (60 000 – 20 000) = 15 мес.

3) Если ваш пассивный доход больше уровня финансовых расходов, поздравляю, вы финансово свободны

Поэтому важно не только то, сколько вы зарабатываете, а то:

— сколько у вас остается от заработанного

— сколько вы тратите

— насколько успешно вы инвестируете

👍🏻 Поставьте лайк, если вам была полезна статья. Ваши реакции мотивируют делать публикации лучше и лучше.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- rts

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал