дельта-нейтральность

Дельта и дельта-хеджирование: зачем это нужно опционщику

- 28 ноября 2025, 15:11

- |

Если опционщик хочет управлять рисками, а не угадывать направление — первым делом нужно выключить влияние цены базового актива (БА).

Цена БА абсолютно непредсказуема.

Это случайный процесс.

И если ваш результат зависит от того, куда пойдёт рынок -

вы не управляете риском, вы просто делаете ставку на направление цены.

И вот здесь нам нужна дельта.

Опытные опционщики скажут, что дельта опциона на том или ином страйке — это вероятность достижения ценой БА этого страйка на экспирацию и закрытие этой цены выше или ниже этого страйка.

Но мы чуть проще и практичнее порассуждаем о дельте.

Что такое дельта

Дельта — это чувствительность стоимости опциона к движению цены БА.

Простыми словами:

на сколько изменится цена опциона, если цена БА сдвинется на единицу.

Если дельта опциона +0.5 — рост фьючерса на 1000 пунктов поднимет цену опциона на 500.

Если дельта отрицательная — наоборот, опцион дешевеет при росте БА.

Если дельта 0 — вам всё равно, куда идёт рынок

Важно понимать:

( Читать дальше )

- комментировать

- 4.2К | ★2

- Комментарии ( 17 )

Стратегия "жди и молись" пока выигрывает. Анализ опционных позиций спустя неделю.

- 02 февраля 2025, 19:55

- |

В понедельник, 27 января, мы запустили эксперимент, где на практике я обещал показать, как можно управлять риском направления цены на примере продажи опционов. Начало смотрите здесь.

Разберем, что случилось с открытыми позициями спустя неделю.

Улыбка волатильности:

За неделю вся улыбка волатильности немного просела опустился левый край. Это значит, что подразумевая волатильность всех опционов стала меньше. Улыбку волатильности неделю назад я строил по 29,2% IV.

Сейчас настраиваю улыбку волатильности, встраивая ее в существующие котировки. Получается что новая улыбка стоит на уровне 26,7% подразумеваемой волатильности (IV).

( Читать дальше )

Коллекция кривых улыбок: заметки опционщика

- 17 января 2025, 10:15

- |

Месячная экспирация опционов на фьючерс на индекс РТС позади. Пока все отдыхали на Новогодних праздниках я заработал 4,5% к счету на месячной серии опционов при умеренных рисках.

Можно выдохнуть, налить себе чашку кофе и, наконец, немного расслабиться. Но я решил поделиться с вами своими наблюдениями.

За годы торговли опционами я собрал целую коллекцию кривых улыбок. Причём не тех, которые на лицах, а тех, что на биржевых графиках волатильности. Вы бы видели их! Горизонтальные, косые, иногда вообще не пойми какие — каждая с характером.

Биржевая улыбка волатильности — покажи свое истинное лицо.

Биржевая улыбка волатильности — покажи свое истинное лицо.

Да, улыбку волатильности часто называют «ухмылкой», но здесь речь пойдет совсем о другой «кривизне»)))

Улыбка, которая подвела

Вот, к примеру, горизонтальная биржевая улыбка. Встречали такую? Я — частенько.

( Читать дальше )

Оптимальный дельта-хэдж проданной опционной позиции Si в TSLab

- 23 июля 2019, 11:13

- |

Коллеги, хотел бы поднять вопрос об оптимальном размере дельта-хэджа у проданной конструкции на Si. (проданы страйки недельного опциона с экспирацией 25.07.2019 с 62 750 до 64 500, откуплены страйки от 61 250 до 62 250 и от 65 000 до 65 500):

Вот такую конструкцию продал на недельных опционах.

Гамма: -0,055240

Тетта: 3365

Вега: -1688

Выставил дельта-хэдж +1/-1

TSlab начал молотить сделки через каждые 30-40 пунктов хода цены. Иногда по несколько раз за минуту.

При том, что цена БА особо никуда и не ходила:

( Читать дальше )

Нужна помощь в расчете гамма-дельта нейтральной позиции

- 24 июня 2019, 18:50

- |

Например, есть пара GDX*231-GLD*145. Соотношение объемов в паре 1.59. Нужно купить пут по GDX и кол по GLD. Правильна ли будет следующая логика в опционах на GDX и GLD:

гамма GDX 0.0215696, гамма GLD 0.0065699 0.0215696/0.0065699=3.28. GLD должно быть в 3.28 раза больше.

GDX*231-GLD*145*3.28

GDX*231-GLD*475

дельта GDX -0.334107, дельта GLD 0.736939 0.736939/0.334107=2.2. GDX должно быть в 2.2 раза больше

GDX*231*2.2-GLD*475

GDX*508-GLD*475 Т.е соотношение примерно 1:1.В итоге берем пару GDX*1 бай пут — GLD*1 бай кол

Или гаммы и дельты так нельзя смешивать в расчетах?

Опционы: дельта-нейтральная стратегия на неэффективном рынке

- 30 ноября 2018, 13:40

- |

План

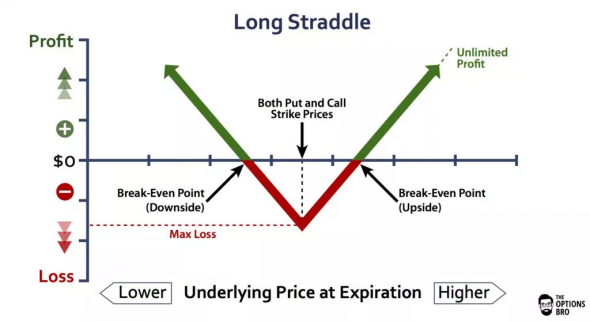

Строим простую дельта-нейтральную позицию (например стрэддл). Выравниваем дельту каждые N пунктов.

Предположение

Доходность идеи будет на уровне нуля (минус спрэд и комиссия брокера).

Обоснование

- утверждение: из стационарных процессов наиболее близко к ценам геометрическое случайное блуждание — исследования Кэндолла в конце 50-х

- допущение: поведение цены подчиняется модели геометрического броуновского движения — формула Блэка-Шоулза для оценки стоимости опционов

Неэффективность

Если известно какое-то свойство рынка, которое отличает его от гипотезы эффективного, то на этом можно получить статистическое преимущество, выравнивая дельту в точках потенциального разворота. Без риска.

Результат

Доходность будет тем выше, чем больше будет сумма квадратов длин звеньев зигзага такого выравнивания в сравнении с зигзагом одинаковых отрезков длины N.

( Читать дальше )

СПИКЕРЫ НОК-9: Виталий Калугин,

- 07 октября 2015, 21:50

- |

На НОК-9 Виталий Калугин (KPG) топовый опционный трейдер Урала, частный управляющий и эксперт по хеджированию раскроет одну из знаковых тем 2015 года в докладе «Практика хеджирования корпоративных клиентов от валютных и ценовых рисков с помощью инструментов Срочного рынка Московской биржи».

Виталий расскажет, как профессиональные навыки опционного трейдера позволили предложить свои услуги в новой нише, обслуживании потребностей корпоративных клиентов в хеджировании. И стать региональным лидером.

Виталий Калугин — профессиональный управляющий, совершает сделки с 1996 года, участвовал в торговле ваучерами и на рынке FOREX, работает с акциями, облигациями, чаще опционами (продажа волатильности, стреддлы, стренглы, календари). Имеет комплексный, часто жесткий взгляд на рынки. Рыночные кризисы августа 2011 и особенно марта 2014 называет «рывками» (заработал в обоих случаях).

( Читать дальше )

Галерея гостей НОК-7: МИХАИЛ ГУСЕВ, призер Битвы Титанов-2013, частный трейдер и управляющий: «Тесла-моторс(TSLA) — это жесть а не бумага !!!»

- 18 марта 2014, 09:44

- |

Как Mikle Debtumoff удалось пережить 3-е марта с 50-миллионным портфелем? Какие фишки в торговле тэтой и что он думает о недавнем своем выходе на Америку через Freedom finance? Eдет в Питер 22-го марта на НОК-7 мотать на ус новые торговые идеи и отвечать на вопросы любопытных коллег — модератора круглого стола Анатолия Радченко, товарища по пьедесталу Битвы Титанов Антона Медведева и всех, кто там с нами будет!

Опционная биография: http://lowrisk.ru/speakers/mikle-debtumoff/

Обезьяна с гранатой, или зачем некто тарил декабрьские путы

- 07 января 2014, 11:36

- |

Во всяком случае, лично мне эта ситуация показалась настолько любопытной, что даже выделил на нее время, чтобы обсчитать её в цифрах. Интересна же она в первую очередь потому, что использовались путы вне денег, что вообще-то не практикуется в позициях подобного рода. Просто в силу очевидной неэффективности (в контексте схемы дельта-нейтральности) этих опционов до момента, пока они не войдут в деньги. Либо приходится принимать чрезмерный риск, что идёт вразрез с концепцией нейтральных по рынку стратегий.

( Читать дальше )

Как "купить" опцион, который нигде не торгуется?

- 10 августа 2012, 14:48

- |

Материальчег на «хитролабе» как то не очень то получилось отыскать ((( ...

Смоделировать (сдублировать) нужно "… от и до ...". Ну то что автоматизировано это предполагается делать — оно и понятно, вопрос не в этом. Вопрос в технологиях оценок различных параметрах, технологиях хеджировая, механизмах принятия решения и т.д. ...

Кто? Что? и Как? Кому что есть по данному топику ...

КАК ЭТО СДЕЛАТЬ ЛУЧШЕ?

* как можно точнее смоделировать через операции на рынке базового актива

** это не офферта!

ПС: у меня то есть пару мыслишек, картинки тоже «акбы» 3D любые нарисую… поэтому азы не интересуют, если в этом нет необходимости для изложения идей

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- rts

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал