галицкий

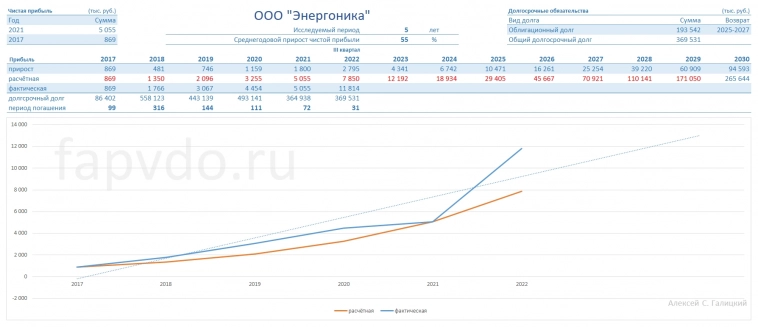

Энергоника не сможет погасить долги вовремя

- 06 декабря 2022, 13:29

- |

Сама по себе структура капитала компании ужасная. Останавливает от инвестиций в это предприятие — низкая ликвидность и слабая рентабельность активов. Однако, если посчитать, что компания развивающаяся, то темпы её роста очень даже неплохие и, я бы сказал перспективные, но выводы и прогнозы сделанные далее не делают компанию более надёжной в финансовом плане.

Среднегодовой прирост чистой прибыли ООО «Энергоника» очень даже неплохой и поддерживать ежегодное 55%-ое увеличение чистой прибыли не так просто, но компании это удаётся. Последние 5 лет компания не просто поддерживает этот рост, но и поразительно точно его соблюдает, даже с небольшим опережением графика. Но достаточно ли этого, чтобы погасить облигационные займы вовремя? Нет. И вот почему.

Компания достаточно сильно закредитована. Долгосрочные обязательства хоть и не имеют тенденцию к росту, но их объём достаточно большой, чтобы компания смогла с ним справиться на раз-два. Из-за большого долга, компания имеет, если мягко сказать, не очень маленькие проценты к уплате по кредитам и займам. В итоге, после вычета из валовой прибыли всех коммерческих и управленческих расходов, прибыль от продаж желает оставлять лучшего. Она немногим больше чем надо заплатить по займам. Вот и получается, что рентабельность активов и эффективность бизнеса очень низкие, на уровне 1%. Поэтому:

( Читать дальше )

- комментировать

- Комментарии ( 2 )

Простой способ не стать обманутым инвестором

- 05 декабря 2022, 11:01

- |

В Интернете вы найдёте уйму отзывов о различных инвестиционных компаниях и эмитентах, которые обманули инвестора и тот лишился вложенных денег. Вполне возможно, что и вы уже почувствовали на себе, что такое дефолт. Но кто виноват в том, что вы потеряли деньги? Инвестиционная компания? — Нет! Биржа? — Нет! Эмитент? — Нет! А всё потому, что инвестор изначально доверяет недостоверной информации, которую ему навязывают. Так как обезопасить свои инвестиции и понять, что «достоверная» информация совсем недостоверна?

Эмитент

Верить эмитенту, всё равно, что верить в сказку и в завтрашний выигрыш на 1 млрд долларов. Эмитент — лицо заинтересованное, ведь он в первую очередь печётся о своём благосостоянии, а не о вашем. Это ему нужны ваши деньги, потому что без них он будет жить хуже чем ему хотелось бы. Не убедил? Тогда вспомните из своей жизни случай, а он есть у каждого, когда вам срочно что-то потребовалось: игрушка, деньги, чьё-то внимание, или секс. Вспомнили? А теперь вспомните, как вы расхваливали себя и свои возможности, и обязательно вспомните, что вы обещали взамен. Вспомнили? Вы обещали даже то, чего у вас не было, но вы искренне верили, что обещанное вами непременно появится, если вам дадут то, что вы хотите. Согласитесь, это работает, даже если у вас ничего нет, а есть только вера в себя и в светлое будущее. Но вера в себя быстро проходит, особенно если пошла череда неудач и демотивировала вас. Вот и эмитент. Будет показывать только то, что заставит вас поверить в его успешность: растущие доходности, расширяющийся автомобильный или земельный парк, количество квадратных метров превышающих территорию России, количеством лет на рынке превышающих возраст рынка и т.д. Но это всё второстепенно. Успешность компании кроется за стабильным и ежегодным ростом прибыли, так как всё остальное можно увеличивать за счёт увеличения долгов. Стабильное увеличение прибыли и отсутствие роста долгов возможно только за счёт грамотного ведения бизнеса.

( Читать дальше )

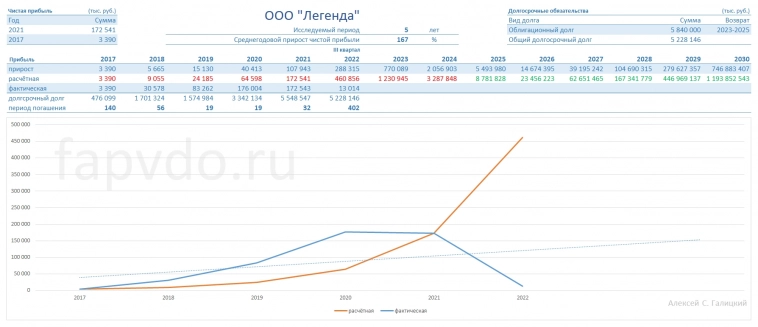

Легендарный способ инвестирования: +167%

- 03 декабря 2022, 11:33

- |

Замечательная компания ООО «Легенда» с не менее замечательным ЛИСП-рейтингом rlCC, готовится в 2023 году к погашению. Причём готовится дважды. Первый раз — 14.03.2023 года будет погашение на 362 млн рублей, второй раз — 07.08.2023 года на 1.2 млрд. Всего потребуется в 2023 году погасить 1.5 млрд облигационного долга и меня, как инвестора-аналитика, интересует вопрос, чем компания будет расплачиваться, деньгами или натурой? Если деньгами, то какими, если натурой, то чьей?

Всего компания выпустила облигаций на сумму 5.84 млрд рублей с последним сроком погашения в 2025 году. Мы уже подсчитали, что на 2023 год компании надо на погашение 1.5 млрд рублей, которые она ещё не заработала. Для справки. 1.5 млрд — это в 2.5 раза больше стоимости самой конторы со всеми её потрохами.

На конец 2021 года, компания показывала среднегодовой прирост чистой прибыли 167% Ни одна контора не может показывать такие темпы на длительном промежутке времени, а значит темпы будут снижаться, что видно к концу исследуемого периода. Так или иначе, допустим, компания будет показывать такие темпы и дальше, тогда необходимых ей 1.5 млрд она заработает не ранее начала 2024 года, но ни как к 2023 году. Это нереально. Кроме того, чтобы не выбиться из графика роста, к концу 2022 года компания должна успеть заработать 448 млн, так как 13 млн к концу третьего квартала уже заработала. Шансы компании заработать необходимую сумму тают с каждым днём и её ждёт печальное будущее, если...

( Читать дальше )

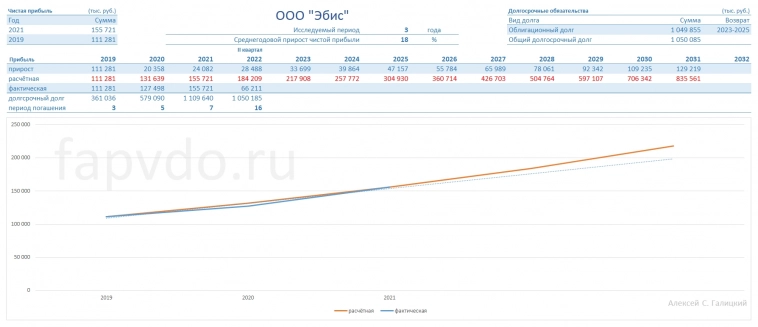

Как сделать 1.000.000.000 рублей за три года, или Эбисячая стратегия

- 02 декабря 2022, 09:03

- |

По одному только по финансовому анализу трудно сказать, что действительно происходит внутри компании ООО «Эбис» и почему она объявила дефолт. Финансовый анализ показывает, что на конец июня 2022 года у компании было не так всё и печально, и многие другие конторы могли бы позавидовать «Эбисятам». Теперь то мы знаем точно, что завидовать особо нечему, но наша надежда продолжает жить только подкрепляясь статистикой.

Изучая финансовое состояние компании, я принял решение прикупить бумаг ООО «Эбис» невзирая на риски. Но прежде чем я объясню почему так сделал, хочу предупредить, чтобы вы так не делали, если вам жалко будет потерянных денег.

Итак, почему я прикупил «Эбисячую» контору.

- Достаточно высокий ЛИСП-рейтинг компании на уровне rlBBB

- Отмечен постепенный рост финансового состояния и укрепление финансовой устойчивости с 2018 года

- Вполне допустимая закредитованность

( Читать дальше )

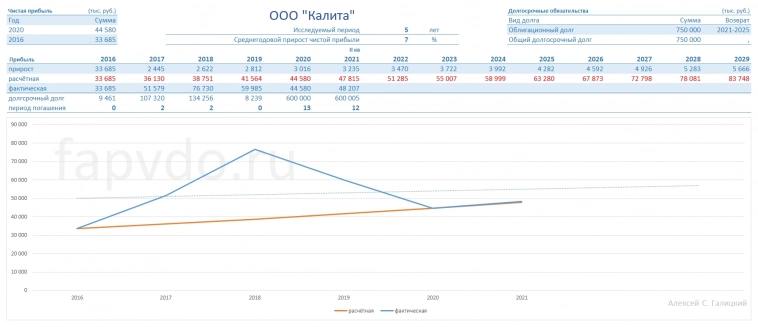

Ошибка инвесторов, которая обошлась им в 750.000.000

- 01 декабря 2022, 09:01

- |

Несмотря на то, что на облигациях ООО «Калита» можно поставить крест и забыть об инвестициях в эту компанию, как о кошмарном сне, всё же хочется провести работу над ошибками и разобраться до конца, почему не надо было инвестировать в эту контору и чем руководствоваться в будущем при выборе эмитента, чтобы не нарваться на очередной дефолт.

Вначале разберём, что предвещало дефолт на конец 2020 года:

- низкий ЛИСП-рейтинг — rlBB-;

- отсутствие ликвидности по срочным обязательствам;

- закредитованность компании более чем в 2 раза;

- необходимость возвращать 450 млн растущего краткосрочного долга.

Именно последний пункт в этом списке и заставляет компанию выпустить облигаций на 600 млн рублей. Тут же возникает вопрос: могла ли компания позволить себе взять в долг 300 млн под 15% годовых и следом ещё 300 млн под 13%? Разбираемся.

Судя по статистике прироста чистой прибыли, у компании вроде всё стабильно и в какие-то моменты, темпы роста прибыли опережают расчётные показатели, но сам по себе среднегодовой прирост чистой прибыли составляет всего 7%. С такими темпами роста, компания могла себе позволить не более 100 млн, которые у неё были, и которые она погасила в 2019 году. Тем не менее, надо платить пол миллиарда по срочным долгам и компания берёт дважды облигационный заём в среднем под 14% годовых. Дальше всё просто.

( Читать дальше )

Может ли ЭнергоТехСервис погасить декабрьский выпуск

- 30 ноября 2022, 09:02

- |

То, что у компании не очень хорошая структура капитала и компания в долгах, как в шелках, можно убедиться ознакомившись с анализом финансового состояния компании по ссылкам в конце обзора. Так, или иначе, но у компании есть облигационные займы и было бы интересно узнать перспективы их погашения, которые намечены на декабрь 2022 года, 2023 и 2025 годы.

По итогам последних пяти лет ООО «ЭнергоТехСервис» показывает очень неплохой среднегодовой прирост чистой прибыли на уровне 14%. Это хороший показатель, но из-за большого долгосрочного долга и сроков его погашения, такой прирост недостаточный. Текущими темпами, компания рассчитаться с долгами может не ранее чем через 10 лет и это не в пользу инвестора. Максимальное количество лет на погашение, должно быть не более 5 лет (согласно статистики) Отличный результат, если период погашения составляет 2-3 года. К сожалению компания Энерготехсервис не может похвастать такими показателями. Тем не менее...

( Читать дальше )

Что надо знать о долгах Норникеля

- 29 ноября 2022, 09:12

- |

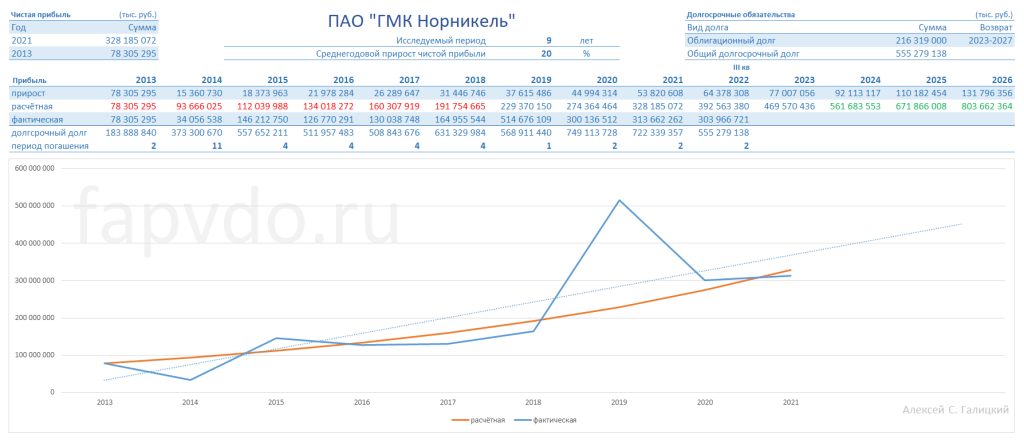

Ни для кого не секрет, что финансовое состояние компании ПАО «ГМК Норникель» просело в 2022 году. Это событие вызвало немало споров среди инвесторов по поводу её платёжеспособности. Так или иначе, но мне, рядовому инвестору, интересно было бы узнать, а сможет ли компания рассчитываться с долгами и как скоро она оправится от кризиса.

Прогноз проводился по данным бухгалтерского баланса по итогам периода с 2013 года по III квартал 2022 года. Среднегодовой прирост чистой прибыли ПАО «ГМК Норникель» за последние 9 лет составляет 20%, что является хорошим показателем роста чистой прибыли.

Достаточно стабильный и планомерный рост чистой прибыли близок к расчётным данным. Это может говорить о том, что топ-менеджеры держат руку на пульсе компании и грамотно ею управляют. Уже в 2019 году компания вышла на объём чистой прибыли достаточный для полного погашения всего облигационного долга.

( Читать дальше )

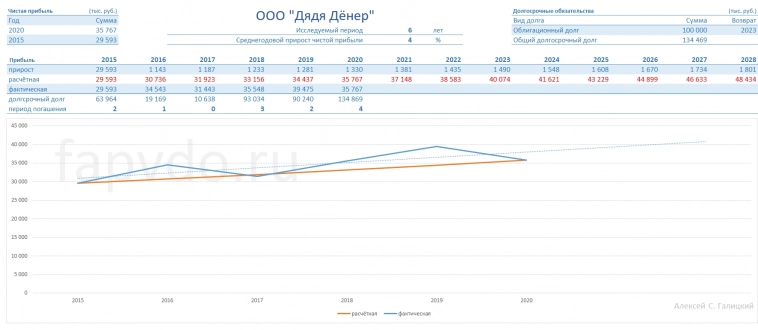

Мог ли выжить Дядя Дёнер? Нет!

- 28 ноября 2022, 11:04

- |

Целью данной статьи является пример анализа роста компании и её чистой прибыли и построение выводов почему был дефолт. Этой статьёй я хочу познакомить вас с методикой, которая позволяет прогнозировать и вовремя распознавать финансово несостоятельные компании.

Вначале стоит напомнить, для чего компании берут долгосрочный долг. Долгосрочный заём берётся для того, чтобы нарастить активы компании. Ведь мы знаем, что именно активы компании приносят выручку и, как следствие прибыль, кстати, последнее необязательно, если расходы компании превышают выручку.

С оставшихся денег, после выплаты всех текущих обязательств, компания может заплатить дивиденды акционерам, вывести и поделить прибыль, или нарастить собственный капитал, то есть активы.

( Читать дальше )

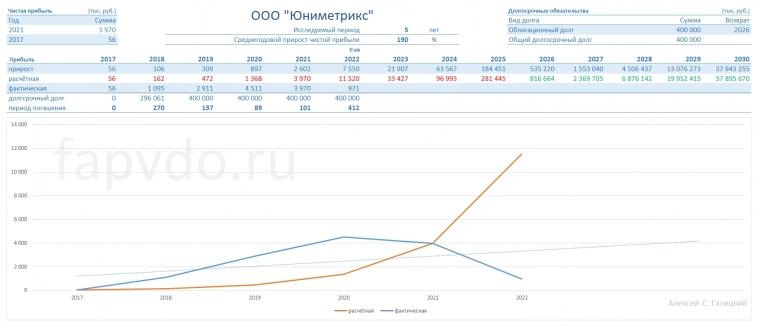

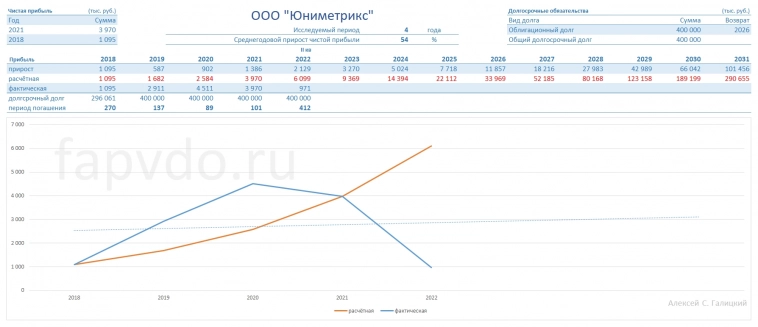

Совет всем, кто инвестирует в ООО "Юниметрикс"

- 27 ноября 2022, 08:01

- |

Перед тем как вложиться в ту или иную контору, каждый инвестор желает знать: погасит ли компания облигационный выпуск и будут ли расти акции? Давайте посчитаем, сможет ли ООО «Юниметрикс» погасить то, что набрала в долгосрок.

Компания взяла в долг 400 млн рублей облигациями, которые обязуется погасить в 2026 году. Если компания и впредь будет показывать ежегодный прирост прибыли на 190 %, то погасит она выпуск в срок. Но… сможет ли она показывать оставшихся 4 года года такой прирост? Нет!

Компания показала в 2017 году чистую прибыль в размере 56 тыс рублей, а в следующем уже 1 млн 95 тыс рублей. Что же происходит дальше?

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- инфляция

- китай

- коронавирус

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опек+

- опрос

- опционы

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- финансы

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал