башнефть

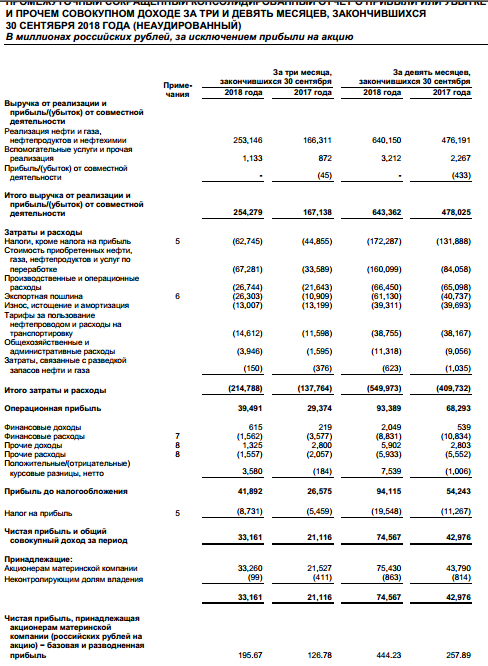

Башнефть - чистая прибыль по МСФО за 9 месяцев составила 75,43 млрд руб против 43,79 млрд руб годом ранее

- 06 ноября 2018, 13:32

- |

Выручка от реализации (включая убыток от совместной деятельности) в отчетном периоде составила 643,4 миллиарда рублей, увеличившись на 35%. Капитальные затраты компании за отчетный период составили 35,857 миллиарда рублей, снизившись на 14%.

- комментировать

- Комментарии ( 0 )

Портфель. Октябрь 2018.

- 03 ноября 2018, 21:03

- |

Прошедший месяц для рынков выдался довольно беспокойный. Nasdaq в моменте снизился на -12% от максимальных значений, S&P500 на -11%, промышленные металлы до сих пор не могут найти своего дна, нефть вдруг вспомнила что должна коррелироваться с пром. металлами и устремилась вниз. Индекс ММВБ со своих пиков снизился на -5%, при том, что по оценкам IIF из рынка акций развивающихся стран был зафиксирован рекордный со времен 2013 г. отток капитала. Из рынка акций России видимо все кто хотел уже вышел.

Из позитивных новостей «председатель КНР Си Цзиньпин в ходе состоявшегося в четверг телефонного разговора с президентом США Дональдом Трампом предложил Вашингтону активизировать консультации по урегулированию торговых споров.» если стороны придут к согласию, то мы можем увидеть рост цен на сырье и ралли на развивающихся рынках.

Что касается портфеля, то сделок практически не было, можно сказать была всего одна. Вполовину сократил позицию по Башнефтипреф, средства с продажи раскидал по таким активам как Фосагро, ФСК ЕЭС, Русгидро, МРСК Волги, МРСК Центра и Приволжья.

( Читать дальше )

Роснефть - ставка на рост чистой прибыли - АТОН

- 16 октября 2018, 19:16

- |

Ставка на рост чистой прибыли

Наш последний апдейт по Роснефти в феврале 2018 делал акцент на самом высоком ожидаемом росте чистой прибыли среди нефтяных компаний РФ в 2018 году. Однако дальнейший рост цен на нефть и ослабление рубля оправдывает наши ожидания гораздо более сильного роста – в 2.5x раза г/г до $9.5 млрд (+32% против нашего предыдущего прогноза) в 2018. Это превращает Роснефть в привлекательную дивидендную историю, обеспечивающую дивидендную доходность около 6% по итогам 2018. Мы подтверждаем нашу рекомендацию ПОКУПАТЬ для Роснефти и повышаем нашу целевую цену до $8.5 за GDR (с $6.8 ранее) после обновления нашей модели с учетом новых макропараметров и параметров налогового маневра, а также ускоренного восстановления объемов добычи нефти компанией.

Модель пересмотрена с учетом новой цены на нефть и налоговых параметров

Мы обновили нашу модель Роснефти с учетом новых прогнозов Brent и рубля, которые существенно отличаются от тех, которые мы использовали ранее – $70/барр. Brent и 60 руб. за $ в долгосрочной перспективе. Кроме того, мы учли большой налоговый маневр (БНМ), одобренный Госдумой в июле этого года. Мы подробно проанализировали БНМ месяц назад в нашем отчете «Российские нефтяные компании: Налоговый маневр: такой, какой есть» (свяжитесь с нами, если Вы хотите получить этот интересный и полезный отчет, в котором мы излагаем механику БНМ). БНМ предполагает постепенную отмену экспортной пошлины как на нефть, так и на нефтепродукты за счет повышения НДПИ на нефть, а также введение так называемого отрицательного акциза на нефть, предназначенного для поддержания рентабельности в сегменте нефтепереработки.

Повышаем целевую цену до $8.5 за GDR, подтверждаем рейтинг ПОКУПАТЬ

( Читать дальше )

Роснефть выглядит дорого в сравнении с ЛУКОЙЛом и Газпром нефтью - Финам

- 04 октября 2018, 17:49

- |

Акции «Роснефти» на торгах 3 октября обновили исторический хай и пошли выше 500 рублей за бумагу. В ходе онлайн-конференции аналитики обсудили перспективы бумаг этой компании в сравнении с аналогами на российском рынке.

Для роста акций «Роснефти», помимо роста котировок нефти, есть еще несколько фундаментальных причин, считает Иван Суслов, старший аналитик департамента консультационно-брокерского обслуживания QBF. «Во-первых, „Роснефть“ выплачивает рекордные промежуточные дивиденды (утверждены 28 сентября). Во-вторых, компания проводит обратную покупку своих акций на $2 млрд в течение 2018-2020 годов. В – третьих, до конца этого года „Роснефть“ планирует сократить совокупную долговую нагрузку не менее чем на 500 млрд рублей. И, наконец, „Роснефть“ демонстрирует сильные финансовые показатели, в частности, прибыль компании увеличилась в три раза в первом полугодии», — полагает эксперт.

Бизнес у компании сильный, дивидендная политика – привлекательна, отмечает Евгений Локтюхов

( Читать дальше )

Роснефть - в сентябре сохранила лидерство по добыче газа среди независимых производителей России

- 04 октября 2018, 11:44

- |

«Роснефть» сократила добычу газа в январе—сентябре 2018 года на 4,3% г/г — до 33,741 млрд кубометров, следует из материалов Центрального диспетчерского управления ТЭК (ЦДУ ТЭК).

Добыча «Новатэка» в январе—сентябре текущего года сократилась на 4,2% — до 33,168 млрд кубометров.

Добыча газа «Роснефти» в сентябре составила 3,664 млрд кубометров против 3,523 млрд кубометров у «Новатэка». Таким образом, «Роснефть» сохранила лидерство по добыче газа среди независимых производителей РФ.

В январе—сентябре увеличили добычу газа:

«Лукойл» — на 0,4%, до 15,765 млрд кубометров,

«Газпром нефть» — на 16,2%, до 12,791 млрд кубометров,

( Читать дальше )

Российские нефтяные компании: Налоговый маневр: такой, какой есть - АТОН

- 18 сентября 2018, 16:26

- |

Большой налоговый маневр (БНМ) в российском нефтяном секторе изменит экономику переработки, но в целом не окажет существенного эффекта на прибыльность этого сегмента благодаря отрицательному акцизу, на наш взгляд. Тем не менее достижение нейтрального EBITDA-эффекта возможно только при условии существенного роста внутренних цен на нефтепродукты к 2024. Это означает, что БНМ ляжет на плечи конечных потребителей и станет социально чувствительным вопросом для государства, что может побудить его внести в текущую конфигурацию БНМ неблагоприятные для НПЗ изменения, несмотря на недавние уступки в части демпфирующей составляющей. Наиболее уязвимыми при таком сценарии окажутся ЛУКОЙЛ, Газпром нефть и Роснефть.

Эффект маневра нейтрален для российских НПЗ...

Наш анализ российского сектора переработки показывает, что БНМ, предполагающий линейное снижение экспортной пошлины до нуля в 2019-24 и одновременное повышение НДПИ на нефть, окажет в целом нейтральное влияние на рентабельность переработки. В краткосрочной перспективе возможно лишь небольшое снижение EBITDA (<$1.0/барр. в 2019, Рис. 1): экономику НПЗ должен поддержать отрицательный акциз с корректировками на логистику и демпфирование.

… но только если внутренние цены на нефт вырастут

( Читать дальше )

Сейчас акции Новатэка нацелены на уровень 1250 рублей - Фридом Финанс

- 06 сентября 2018, 21:43

- |

Рост акций «НОВАТЭКа» связан с комплексом факторов: сильными финансовыми данными по итогам I полугодия 2018 года, потенциальном увеличении производства СПГ с 57 до 70 млн. тонн в год к 2030, а также вероятном вхождении «НОВАТЭКа» на 4-е место в индексе MSCI Russia 10/40, вытеснив оттуда «Сбербанк» по итогам ноябрьской ребалансировки на фоне значительной потери капитализации последнего.Безуглов Валерий

Акции «НОВАТЭКа» существенно выросли за последние полгода и текущие целевые ориентиры ожидаются на уровне 1250 руб. Среди главных фаворитов нефтегазового сектора выделяем привилегированные акции «Башнефти» на фоне 12% дивидендной доходности и акции «Роснефти» благодаря существенному улучшению финансовых результатов по итогам 2018 года, сокращения долговой нагрузки и двукратном росте дивидендов.

ИК «Фридом Финанс»

Роснефть - в августе сохранила лидерство по добыче газа среди независимых производителей России - ЦДУ ТЭК

- 03 сентября 2018, 13:39

- |

«Роснефть» сократила добычу газа в январе—августе 2018 года на 4,7% г/г — до 30,072 млрд кубометров - сообщает ЦДУ ТЭК.

Добыча «Новатэка» в январе—августе текущего года сократилась на 4,9% — до 29,514 млрд кубометров.

Добыча газа «Роснефти» в августе составила 3,67 млрд кубометров против 3,589 млрд кубометров у «Новатэка».

Таким образом, «Роснефть» сохранила лидерство по добыче газа среди независимых производителей РФ.

В январе—августе увеличили добычу газа:

- «Лукойл» — на 0,6%, до 14,049 млрд кубометров,

- «Газпром нефть» — на 16,7%, до 11,271 млрд кубометров,

- «Русснефть» — на 13,8%, до 1,682 млрд кубометров

- «Славнефть» — на 3,7%, до 633,4 млн кубометров.

( Читать дальше )

Роснефть - в январе-августе увеличила добычу нефти на 2% — до 127,7 млн тонн - ЦДУ ТЭК

- 03 сентября 2018, 12:49

- |

«Роснефть» увеличила добычу нефти в январе—августе 2018 года на 2% по сравнению с показателем за аналогичный период прошлого года — до 127,685 млн тонн. Об этом говорится в материалах Центрального диспетчерского управления ТЭК (ЦДУ ТЭК).

В августе «Роснефть» добыла 16,613 млн тонн.

Добыча в январе—августе:

- ЛУКОЙЛ - снизилась на 0,2% — до 54,34 млн тонн. В августе компания добыла 7,041 млн тонн.

- «Сургутнефтегаз» сохранил добычу нефти за восемь месяцев на уровне 40,269 млн тонн, в августе добыча компании составила 5,306 млн тонн.

- «Газпром нефть» с начала года сохранила добычу на уровне 26,428 млн тонн. В августе показатель добычи компании составил 3,584 млн тонн.

( Читать дальше )

Новости компаний — обзоры прессы перед открытием рынка

- 28 августа 2018, 09:22

- |

Справляйся кто может. Правительство готовится избавить машиностроение от антикризисной господдержки

В правительстве заговорили о том, что кризис в российском машиностроении миновал, спрос восстановился, а потому отпала и необходимость в выделении дополнительных средств бюджета на его поддержку. Рабочая группа по бюджетным проектировкам на 2019–2021 годы предложила подумать об отказе от «антикризисной» помощи в автопроме, транспортном и сельскохозяйственном машиностроении, легкой промышленности, а также урезать субсидирование судостроения. Ряд секторов теоретически могут обойтись без господдержки, но во многих ее отсутствие рискует обернуться очередным серьезным спадом производства. (Коммерсант)Углю нарисовали светлое будущее. Оно обойдется компаниям в 1,7 трлн рублей

Увеличение добычи и экспорта российского угля на треть к 2025 году потребует около 1 трлн руб. инвестиций угольных и стивидорных компаний и еще около 700 млрд руб. от ОАО( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал