банк японии

Предложит ли ФРС нечто большее, чем “смену амбиций”?

- 27 августа 2020, 13:09

- |

Азиатские фондовые рынки показали скромный рост, а европейские умеренно снижается, так как никто не хочет делать резких движений перед важнейшим выступлением Джереми Пауэлла в этом году. Предполагается что речь главы ФРС будет некоторой «прелюдией» перед сентябрьским заседанием, на котором, как ожидается ФРС представит свою монетарную политику 2.0.

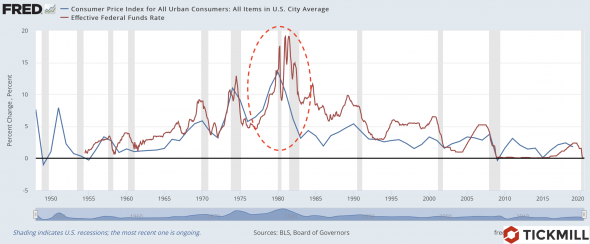

Если финансовые рынки правильно интерпретировали все недавние намеки и заявления чиновников ЦБ, глава ФРС будет говорить о смене базовых целей. А именно, понятие «целевая инфляция в 2%» будет заменена на «целевой диапазон со средним значением в 2%». Другими словами, ЦБ будет допускать ускорение инфляции выше 2%, что раньше считалось нежелательным из-за страхов, которые тянутся еще с 70-80-х годов прошлого века. Тогда инфляция доходила до 13%, а ставку приходилось экстренно поднимать до 15%:

Но время идет, и усиливается подавляющее влияние технологических, демографических, геополитических факторов на инфляцию. Другими словами, разогнать ее становится сложнее, чем сдержать. Поэтому прошлый подход ФРС к контролю инфляции начал систематически вызывать ее «недолет» — доля времени, когда инфляция оставалась ниже цели увеличивалась. Поэтому появилась необходимость пересмотреть политику, вплоть до того, как определяется цель.

( Читать дальше )

- комментировать

- 988 | ★1

- Комментарии ( 0 )

Банк Японии видит риск дефляции (перевод с deflation com)

- 10 июля 2020, 18:05

- |

Следующий отрывок из теории волн Эллиотта в июне 2019 года:

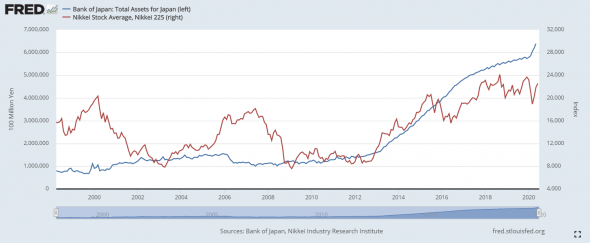

Банк Японии был первым центральным банком, который покупал акции напрямую. В 2002–2004 годах, а затем в 2009–2010 годах он приобрел сравнительно небольшие объемы акций, в частности акции, принадлежащие проблемным японским банкам. Невероятно, но это был небольшой чистый продавец акций в 2008 году, наряду с остальной частью толпы на медвежьем рынке того года. Затем Банк Японии принял сомнительное решение о том, что покупка и владение акциями является своего рода анти-дефляционной, проэкономической, смягчающей денежно-кредитной политикой. Соответственно, он непрерывно покупает акции и производные инструменты, связанные с фондовым рынком, начиная с 2010 года. В статье в Financial Times за август сообщается: «Согласно одному из брокерских расчетов, Банк Японии вошел в топ-10 акционеров примерно в 70% первой секции Токийской фондовой биржи.» В 2018 году банк купил на рекордные 6 трлн иен биржевые фонды (ETF), ориентированные на акции, и пообещал продолжать покупать их такими темпами. На конец года ей принадлежали биржевые фонды на сумму почти 30 триллионов йен.

( Читать дальше )

Что не так с «Не играй против ФРС»

- 25 июня 2020, 06:50

- |

СМИ создали образ федрезерва, как всемогущей организации, способной одним нажатием клавиши останавливаться любые рыночные процессы. А Пауелла представляют этаким Чак Норисом, который решает любые проблемы, связанные с экономикой.

Но, как и образы Чака Нориса, которые всего лишь кинематографические иллюзии, так и всемогущность ФРС не более чем раздутый образ масс медиа.

И дело не только в массе рисков, связанных с инструментами, которые применяет ФРС. Дело в том, что дополнительная ликвидность не решает структурных проблем в экономике, а нулевые и отрицательные ставки, это скорее вред, нежели польза. И за подтверждением этому не нужно ходить на 300 лет назад, и смотреть, что там делали Нидерланды, когда были «у руля». Достаточно посмотреть на Японию за последние 20 лет.

ЦБ Японии начинал печатать деньги еще тогда, когда это считалось дурным тоном, а гособлигации большинства развитых стран приносили реальную положительную доходность. И 20 лет мы видим, как ставка находится на 0, баланс вырос почти в 10 раз, а стоимость индекса Nikkei за это время выросла на 10-15%.

( Читать дальше )

Япония снова будет усиленно занимать. Что будет с иеной?

- 04 декабря 2019, 15:40

- |

Усилия ФРС оживили спрос на риск в конце лета — начале сентября и сильно разбухший рынок облигаций с отрицательной доходностью принял менее угрожающие размеры. Если в сентябре эта цифра составляла 17 трлн. долларов, то сейчас она снизилась до 11.5 трлн. Есть перспективный фактор, который может опустить эту цифру еще ниже, который резко ограничивает возможность японской иены к росту.

Речь идет о новом пакете фискального стимулирования японского правительства. Ранее я писал, что МВФ рекомендовал японскому ЦБ скупать больше коротких облигаций, что сделать временную структуру ставок более выпуклой вверх, т.е. что необходимо для японских банков с точки зрения кредитования. В ответ глава японского ЦБ жаловался на «недостаток координации фискальной и монетарной политики», мягко намекая на ограниченность предложения на рынке JGB, где ЦБ уже долгое время чуть ли не единственный игрок. Несмотря на то, что Харухико Курода уверял что ограничений в применении инструментов нет, корректное применение наталкивается на определенные барьеры, главный из которых – ограничение свободы в выборе не объема, а композиции покупок.

( Читать дальше )

Банк Японии начинает осознавать неэффективность ультрамягкой политики

- 27 ноября 2019, 14:42

- |

Банку Японии нужно быть готовым к смягчению политики в случае рецессии, однако стоит воздерживаться от преждевременных шагов, учитывая негативные побочные эффекты длительного сохранения низких процентных ставок, считает член совета управляющих японского центробанка Макото Сакурай.

Сакурай не видит необходимости в использовании японским Центробанком всех имеющихся у него в распоряжении инструментов, до тех пор пока не произойдет резкого ухудшения экономических условий.

Он также отметил, что выбор Банком Японии инструментов для осуществления денежно-кредитной политики должен определяться ситуацией в экономике и центробанку не стоит принимать поспешных решений, пишет «Интерфакс».

«В том случае, если замедление экономического роста за рубежом в результате торговых споров будет умеренным, влияние на Японию также будет ограниченным, и это даст центробанку время, чтобы проанализировать экономические индикаторы и определиться с дальнейшими шагами», — говорится в тексте заявления Сакурая, опубликованном японским ЦБ.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- rts

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал