ФРС (Федеральная Резервная Система, Federal Reserve System, Fed) —

центральный банк США.

ФРС образована Актом о федеральной резервной системе от 23 декабря 1913 года, который подписал президент Вудро Вильсон.

ФРС — акционерный (частный) банк. Капитал ФРС образован за счет паевых взносов частных коммерческих банков, вступающих в члены ФРС.

На сегодняшний день монетарная политика ФРС является ключевым фактором, определяющим глобальные тенденции на финансовых рынках — и рынках валют, и сырьевых рынках, рынке облигаций, акций и в экономике.

Главное здание ФРС США в Вашингтоне:

Оглавление:

Организационная структура ФРС

Современная струтура ФРС установлена законом о банках 1933 года. Чтобы переместить власть из Нью-Йорка в Вашнигтон, был создан Комитет по операциям на открытом рынке (FOMC). В комитет входило по одному представителю от каждого федерального округа, к-й назначался советом директоров каждого регионального резервного банка. Комитету принадлежит право формулировать и начинать какие-либо операции на рынке.

Закон требовал, чтобы каждый федеральный резервный банк проводил политику в соответствии с требованияими управляющего совета ФРС (governing council). Совет управляющих может одобрить или запретить политику комитета FOMC.

Требования Комитета FOMC исполняют окружные резервные банки. Окружные банки не могли инициировать операции, но могли отказаться от их исполнения.

Монетарная политика

Как спрогнозировать монетарную политику ФРС? Центробанк США уделяет внимание ряду значительных факторов:

Причины создания ФРС

- люди перестали доверять частным банкам

- недостаток эластичности денежной массы

- отсутствие эффективного инструмента влияния на экономические циклы в стране

- отсутствие централизованного субъекта, который мог бы координировать борьбу с кризисами

История создания ФРС

Попытки создать центральный банк в истории США предпринимались неоднократно: В 1791 Александр Гамильтон впервые создал центральный банк — Первый Банк Соединенных Штатов. Чартер его истек в 1811 году и не был продлен. В 1816 году был создан Второй Банк Соединенных Штатов. В 1836 чартер не был возобновлен. Следующие 70 лет США обходились без центрально банка.

В США банковская система была долгое время децентрализована, в то время как в Европе уже существовали центральные банки — Банк Англии, Рейхсбанк (Германия). До 1914 года, США были единственной крупной державой в мире, не имеющей центрального банка. Право проводить эмиссию денег принадлежало группе крупных «национальных банков», имевших государственную лицензию.

Адепты

австрийской школы экономики [1] полагают, что в основе создания ФРС лежала нужда крупного бизнеса в картелировании экономики. По сути, за созданием центрального банка США стояли две фигуры — Рокфеллер и Морган, чьи люди долгие годы активно участвовали в подготовке создания централизованной системы. Задача создания центробанка растянулась на долгие годы — необходимо было убедить общество и влиятельных банкиров в необходимости создания центрального банка (некоторые крупные национьные банкиры боялись утраты влияния, поскольу их банки зачастую выполняли функцию резервирования для региональных банков). В то же время, общество необходимо было убедить в том, что центральный банк не будет контролироваться

Уолл-стрит или монополистическими кругами.

- 12.01.1897 — движение за реформу денежной системы (конференция в Индианаполисе)

- 09.1897 — создание Комитета по денежной реформе, который проспонсировали Уильям Додж, Генри Герц, Жд.П.Морган. Рассылка анкет по денежно-кредитной политике

- 1898 — активисты убеждают банковские круги в необходимости реформ

- 03.1900 — закон о золотом стандарте.

- 1901 — министр финансов Лиман Гейдж открыто призвал к созданию государственного центрального банка.

- 1903-1905 — министр финансов США Шоу пытался использовать минфин как центральный банк, но попытка провалилась

- 01.1906 — Джейкоб Шифф (банк Kuhn, Loeb & Co) выразил недовольство тем, что в 1905 когда страна нуждалась в деньгах, министерство финансов сократило средства на счетах национальных банков, спровоцировав финансовый кризис.

- Создание Комитета при торговой палате для разработки плана денежной реформы (Фрэнк Вандерлип). Рассылка анкет. Агитация за создание центрального банка.

- 10.1906 — доклад комитета торговой палате о необходимости создать центральный эмисионный банк. Осуждение попытки минфина (Шоу) действовать как центробанк.

- 10.1906 — АБА, создание комитета по денежному обращению (15 человек).

- 01.1907 — Пол Мориц Варбург (банк Kuhn, Loeb & Co) — публикация 2 статей, начало борьбы за создание центробанка.

- 10.1907 — банковский кризис, который подтолкнул общество к созданию центрального банка. Концепция еще не была выработана до конца, + необходимо было заручиться всеобщей поддержкой.

- 1908 — закон Олдрича-Риланда, создание Национальной комисии по денежному обращению.

- 12.1908 — Варбург, доклад о необходимости банковской реформы.

- 1909 — «вербовка» крупных банкиров за идею создания центробанка.

- 22.09.2909 — газета Уолл Стрит Джорнал — серия из 14 статей «Эмисионный центральный банк» (анонимно писал Чарльз Конант — пропагандист комисии по денежному обращению)

- 11.1909 — Виктор Моровиц — речь с призывом создать региональные банковские округа под надзоров центрального органа. Идея была в том, что хранить резервы и эмитировать банкноты будет не Нью-Йорк или Вашингтон, а региональные резервные банки, под руководством центробанка. В статьях излагались основные идеи банковской реформы, а также аргументы в пользу создания центрального банка:

* эластичность денежной массы

* защита банковских резервов с помощью манипулирования учетной ставкой и международными потоками золота

* предотвращение кризиса поддержкой отдельных банков

* возможность регулировать процентные ставки и потоки капитала с помощью избыточного капитала

- 23.03.1910 — Пол Варбург, речь «Единый резервный банк соединенных штатов». Речь была широко растиражирована.

- 1910: Пол Варбург «Реформа денежного обращения».

- 11.1910 — конференция по денежному обращению. Начало выполнения реального плания создания федеральной резервной системы.

- 22.11.1910 — сенатор Олдрич и группа соратников секретно выехали в специальном вагоне на остров Джекилл-Айленд, где находился загородный клуб Дж.П.Моргана и Рокфеллера.

- Эти 6 человек в течение недели написали текст законопроекта о федеральном резерве. В группу входили: сенатор Олдрич, Генри Дэвисон, Пол Варбург, Фрэнк Вандерлип (National City Bank of NY), Пьятт Эндрю (рук-ль комиссии по денежному обращению). Также были два человека были от Дж.П.Моргана (Дэвисон и Нортон), Олдрич и Вандерлип представляли интересы Рокфеллера, один от Куна-Лёба (Варбург), а Эндрю был экономист. Законопроект получил название закон Олдрича.

- 01.1911 — законопроект представлен на рассмотрение Национальной комисии по денежному обращению.

- Закон был отложен на год из-за перетряски Конгресса после выборов 1910 года. Реформаторы за этот год усилили агитацию.

- 11.1911 — все члены Американской Банковской Ассоциации оказались на стороне законопроекта.

- 01.1912 — провал плана Олдрича в конгрессе.

- 11.1912 — президентом США становится Вудро Вильсон.

- 12.1913 — принятие закона о Федеральной резервной системе после небольших изменений внесенных Картером Глассом (план Гласса), которые предполагали создание множества автономных региональных организаций — резервных банков, которые контролировались местными банкирами.

- 23.12.1913 — президент США Вудро Вильсон подписан закон о создании ФРС (Federal Reserve Act)

- 5.10.1914 — федеральный резервный банк Нью-Йорка объявил, что первым его управляющим назначен Бенджамин Стронг.

Председатель и вице-председатель

ФРС назначаются на 4 года.из членов управляющего совета

ФРС и утверждаются сенатом США.

Председатель готовит повестку дня к заседанию Совета Управляющих (governing council). Все вопросы решаются голосованием.

Основная задача ФРС в период паники на фондовом рынке — не допустить паралич финансовой системы, т.е. неконтролируемую ситуацию, когда компании и банки прекращают взаимные платежи и экономика рушится.

ФРС и политические силы США

Теоретически, ФРС является ведомством, независимым от политической конъюнктуры. В теории, проводя денежно-кредитную политику, ФРС принимает решения исходя из экономической целесообразности (обеспечение экономического роста и высокой занятости при стабильном уровне цен), а не политических требований.

Управляющие ФРС назначается президентом США. Глава ФРС выбирается на 4 года.

Два раза в год глава ФРС отчитывается перед конгрессом.

ФРС самостоятельно распоряжается распределением своих финансовых ресурсов.

Федеральный комитет по операциям на открытом рынке (FOMC)

занимается тем, что устанавливает процентную ставку по федеральным фондам — основной инструмент денежно-кредитной политики США.

Комитет состоит из 7 членом Совета управляющих и президенты 12 федеральных резервных банков, голосовать из которых могут только 5.

Обычно председатель ФРС и возглавляет комитет FOMC, но формально, председатель комитета ежегодно переизбирается и члены Комитета могут предложить на эту должность кого-то другого.

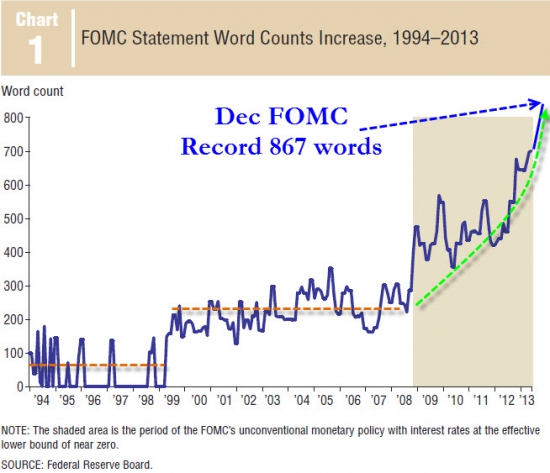

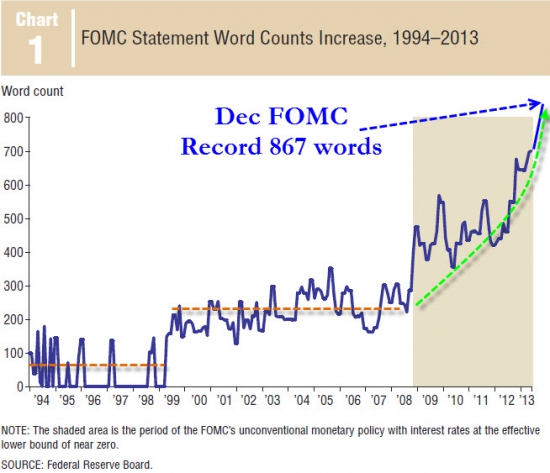

Как менялась длина текста сопроводительного комментария FOMC к решению по

процентной ставке?

Все управляющие ФРС

1914-1928 Бенджамин Стронг

1928-1930 Джордж Харрисон

1930-1933 Юджин Мейер Мл.

1933-1934 Юджин Блэк

1934 - Маринер Экклс

Рой Янг

15.04.1948 — 31.03.1951 Томас Б. МакКабе

02.04.1951 — 31.01.1970 Уильям Макчесни Мартин младший

31.01.1970 — 31.03.1978 Артур Бёрнс

08.03.1978 — 06.08.1979 Вильям Миллер

06.08.1979 -11.08.1987 Пол Волкер

11.08.1987-31.01.2006

Алан Гринспен

01.02.2006 — 31.01.2014 Бен Бернанке

31.01.2014 Джаннет Йеллен

Филиалы ФРС

ФРС включает в себя 12 банков, распределенных по всей стране. Они кредитуют коммерческие банки в своих регионах и регулируют их деятельность.

Федеральный резервный банк Нью-Йорка

....

см. также:

см. также:

центральный банк

кредитно-денежная политика

рефинансирование банков

ставка рефинансирования

Ссылки:

все самые свежие записи и новости по теме

ФРС на смартлабе

Сайт ФРС

Источники:

[1] История денежного обращения и банковского дела США. М.Ротбард

Статья не закончена. Чтобы добавить свою информацию, пишите в комментарии.