банк Санкт-Петербург

Акционеры Банка Санкт-Петербург одобрили погашение 460 тыс обыкновенных акций

- 26 сентября 2025, 16:43

- |

Формулировка решения по второму вопросу:

Уменьшить уставный капитал ПАО «Банк «Санкт-Петербург» путем погашения обыкновенных акций, приобретенных ПАО «Банк «Санкт-Петербург» в соответствии со ст. 72.1 Федерального закона от 26.12.95 N 208-ФЗ «Об акционерных обществах» на основании решения Наблюдательного совета ПАО «Банк «Санкт-Петербург» (протокол заседания №4 от 25.07.2024), на следующих условиях:

- Категория (тип) и форма погашаемых акций: обыкновенные бездокументарные акции;

- Государственный регистрационный номер выпуска акций: 10300436В;

- Количество погашаемых акций – 460 000 штук;

- Номинальная стоимость одной погашаемой акции – 1 рубль;

- Номинальная стоимость всех погашаемых акций – 460 000 рублей;

- Размер уставного капитала до погашения акций – 465 928 521 рубль;

- Размер уставного капитала после погашения акций – 465 468 521 рубль;

( Читать дальше )

- комментировать

- 408

- Комментарии ( 4 )

Акционеры Банка Санкт-Петербург утвердили дивиденды за 1п 2025г в размере 16,61 руб/обычка (ДД 5%) и 0,22 руб/преф (ДД 0,4%), отсечка - 6 октября

- 26 сентября 2025, 16:26

- |

Решения общих собраний участников (акционеров)

Выплатить дивиденды по результатам полугодия 2025 года в денежной форме:- по обыкновенным акциям в размере 16 руб. 61 коп. на 1 обыкновенную акцию;

- по привилегированным акциям в размере 0 руб. 22 коп. на 1 привилегированную акцию.

- Утвердить дату, на которую определяются лица, имеющие право на получение дивидендов – 06 октября 2025г.

www.e-disclosure.ru/portal/event.aspx?EventId=kJ41rgr-AyEC1pqxge3TARA-B-B

📰"Банк "Санкт-Петербург" Дата определения (фиксации) лиц, имеющих право на осуществление прав по ценным бумагам эмитента

- 26 сентября 2025, 16:24

- |

2.1. Идентификационные признаки ценных бумаг эмитента, в отношении которых устанавливается дата, на которую определяются (фиксируются) лица, имеющие право на осуществление прав по ним:

акция обыкновенная, государственный регистрационный номер выпуска и дата его государственной регистрации: 10300436В, 19....

( Читать дальше )

📰"Банк "Санкт-Петербург" Решения общих собраний участников (акционеров)

- 26 сентября 2025, 16:23

- |

2.1. Вид общего собрания акционеров эмитента: внеочередное

2.2. Форма проведения общего собрания акционеров эмитента: способ принятия решения общим собранием акционеров: заочное голосование

2.3. дата, место, время проведения общего собрания участников (акционеров) эмитента, почтовый адрес, адрес электронной почты для направления заполненных бюллетеней для голосования, а если общее собрание акционеров проводится с возможностью заполнения электронной формы бюллетеней на сайте в сети "Интернет" - также адрес сайта в сети "Интернет", на котором заполняются электронные формы бюллетеней для голосования;

- Дата проведения общего собрания участников (акционеров) эмитента: 25 сентября 2025 года....

( Читать дальше )

Банк Санкт-Петербург. Есть шанс ?

- 23 сентября 2025, 16:54

- |

📍Немного цифр из отчета за 1пол:

— Чистая прибыль: 24,7 млрд.руб(+1,4% г/г)

— Операционные расходы: 12,3 млрд.руб(+7,6% г/г)

— Чистый процентный доход: 39,4 млрд.руб(+16,4% г/г)

— Чистый комиссионный доход: 5,6 млрд.руб(+4,4% г/г)

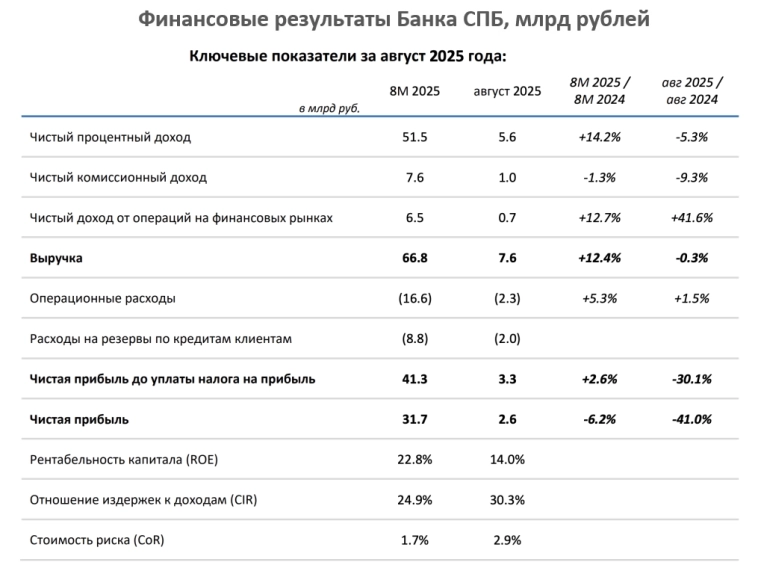

📍За АВГУСТ по РСБУ:

— Чистый процентный доход упал на 5.3% до 5.6 млрд.

— Чистый комиссионный доход упал на 9.3% г/г до 1 млрд.

— Чистая прибыль сократилась на 41% г/г до 2.6 млрд.

— Рентабельность капитала в августе – 14%. За 8 месяцев — 22.8%, т.е. по сумме за год будет слабовато, ниже 20% скорее всего. Ну такое..

📍ВАЖНО! Большая доля в пассивах условно дешевых текущих счетов клиентов, а среди активов много корп. кредитов с плавающей ставкой. Т.е. по мере снижения ключа маржа будет ПАДАТЬ.

📍Есть сложности с резервами, но такая ситуация у многих крупных банков. Банк скорректировал прогноз на 2025й год, увеличив ожидаемую стоимость риска в 2 раза (до 2%).

📍Выводы: вроде все терпимо, но и радоваться нечему

( Читать дальше )

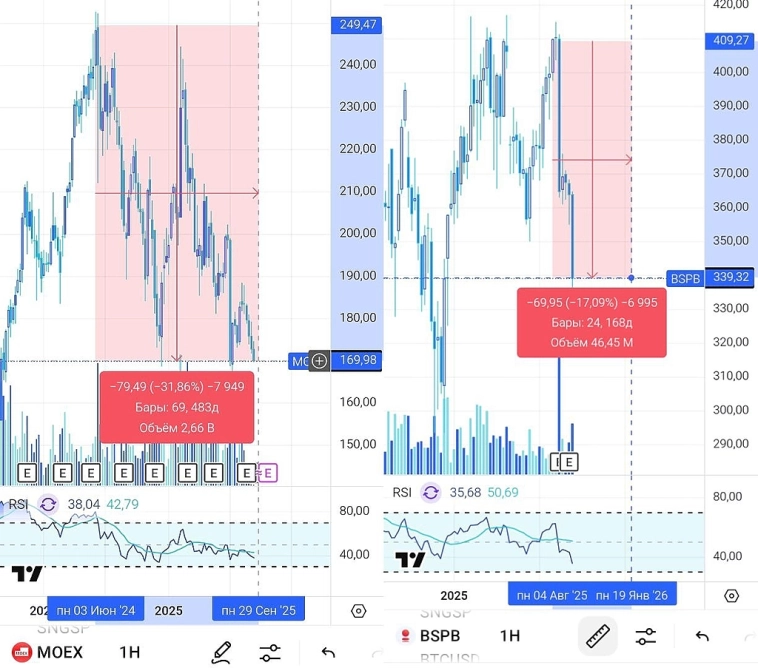

Захожу в мосбиржу и бспб

- 18 сентября 2025, 15:14

- |

📌Покупки за вчера

Недавно писал, что не планирую добирать 🏦БСПБ — но это было до того, как бумага свалилась к ~340 ₽ за штуку. Поэтому взял минимальный лот чисто для галочки.

По 🏦МосБирже тоже ожидаю более низких уровней, но глянул на недельный график: от хая уже минус 30%, RSI на недельках в районе 40. Добрал и её — в текущей стратегии риска не вижу. Захожу постепенно, без спешки. Если бы заходил большим объёмом сразу, на RSI я бы и не смотрел и ждал бы лучшей цены. Но при инвестиционном подходе этот индикатор помогает ориентироваться в точках добора.

Также слегка увеличил позиции в 🍏X5 и ⛽️Транснефти.

*Скриншот покупок в комментах в тг

❗️Повторюсь, что по 🏦БСПБ и 🏦Мосбирже я жду цены ещё ниже, но т.к захожу постепенно, решаю начинать добирать уже сейчас.

Мой Телеграм: t.me/liqviid

💰Осенние дивиденды 2025

- 18 сентября 2025, 11:03

- |

🍁 Начало осени традиционно становится временем дивидендных выплат. Многие компании уже рекомендовали промежуточные дивиденды за первое полугодие, и самое время посмотреть, какие выплаты ждут акционеров в сентябре–октябре.

☝️Я отмечу ключевых эмитентов, где доходность более-менее интересная, а также приведу даты закрытия реестра, чтобы было удобно планировать сделки.

🌾КуйбышевАзот #KAZTP #KAZT

Дивиденд: 4 ₽

Доходность: 0,8% к цене 497 ₽

Последний день покупки: 22.09.2025

Закрытие реестра: 23.09.2025

🔖 Хэдхантер #HEAD

Дивиденд: 233 руб.

Доходность: 6,52% к цене 3573 руб.

Последний день покупки: 25.09.2025

Закрытие реестра: 27.09.2025

👉 Один из лидеров сезона по размеру дивидендной доходности.

📱 Яндекс #YDEX

Дивиденд: 80 руб.

Доходность: 1,9% к цене 4201 руб.

Последний день покупки: 26.09.2025

Закрытие реестра: 29.09.2025

👉 Для компании, которая раньше не делала акцент на выплатах, это значимый шаг для акционеров.

😊 ММЦБ #GEMA

Дивиденд: 5 руб.

Доходность: 4% к цене 124,9 руб.

Последний день покупки: 26.09.2025

( Читать дальше )

Подводные камни отчётности Банка Санкт-Петербург

- 18 сентября 2025, 09:02

- |

🏛 Банк Санкт-Петербург подвёл итоги за август по РСБУ, а значит самое время внимательно изучить, как чувствует себя компания в условиях начавшегося смягчения денежно-кредитной политики. Напомню, что ранее банк процветал благодаря высоким процентным ставкам, но теперь ситуация кардинально меняется.

📉 Чистый процентный доход (ЧПД) банка сократился в августе на −5,3% (г/г)до 5,6 млрд руб., что обусловлено как снижением кредитования, так и сжатием процентной маржи, на фоне существенной доли «бесплатного» фондирования и значительным размером корпоративных кредитов с плавающей ставкой. В сентябре негативная динамика процентных доходов сохранится, поскольку в прошлую пятницу ЦБ снизил ключевую ставку на 1 п.п. до 17%, и с каждым таким снижением картина будет всё больше уходить от идеальной.

💼 Кредитный портфель банка сократился на -4,1%, составив 790,3 млрд руб. Особенно тревожно выглядит ситуация с корпоративным кредитованием, которое второй месяц подряд демонстрирует стремительное сокращение. В противовес этому розничное кредитование продолжает показывать стабильный рост.

( Читать дальше )

Российский рынок вышел в минус

- 17 сентября 2025, 13:23

- |

Торги 17 сентября на российских фондовых площадках начались в красной зоне. К 12:00 мск индекс Мосбиржи упал на 0,31%, до 2794 пунктов, РТС опустился на 0,3%, до 1063, индекс голубых фишек потерял 0,28%.

В лидеры роста вышли Алроса (+1,44%), МТС (+0,59%) и НОВАТЭК (+0,23%). Среди аутсайдеров оказались Банк Санкт-Петербург (ап: -3,91%), Ozon (-3,09%) и Мечел (-1,75%).

Котировки Банка Санкт-Петербург продолжают отыгрывать слабые результаты по РСБУ за январь – август.

Московская биржа с 17 сентября запрещает продажи депозитарных расписок Ozon, последние торги которыми на этой площадке в режиме Т+1 состоятся 22 сентября. Этим будет завершен процесс редомициляция эмитента в РФ. Видимо, акционеры опасаются так называемого навеса из продаж после предстоящего начала торгов акциями Ozon, поэтому избавляются от депозитарных расписок компании.

Нефть марки Brent корректируется вниз на 0,67%, до $68,01 за баррель. Urals дешевеет на 0,71%, до $62,88.

Пара USD/RUB на внебиржевых торгах снижается на 0,4%, до 82,86, пара EUR/RUB опускается на 0,57%, до 98,16. Пара CNY/RUB на Московской бирже поднимается на 0,22%, до 11,64. Наши ориентиры для курса доллара, евро и юаня к рублю на завершение текущей сессии: 82–84, 97–99 и 11–12 соответственно.

( Читать дальше )

❗️❗ Бсп – возможности на рыночной неэффективности?

- 17 сентября 2025, 12:58

- |

❗️❗ БСП – возможности на рыночной неэффективности?

В конце августа мы разбирали слабый отчёт банка за июль и с того времени акции снизились на 11,5%. Давайте посмотрим, как изменилась ситуация.

📊Результаты за август 2025г:

❌Чистый процентный доход снизился на 5,3% до 5,6 млрд руб.

❌Чистый комиссионный доход снизился на 9,3% до 1 млрд руб.

❌Расходы на резервы – 2 млрд руб.

❌Чистая прибыль снизилась на 41% до 2,6 млрд руб.

☝️Результаты слабые, но для нас это не стало неожиданностью.

Ещё месяц назад мы понимали, что результаты будут под давлением из-за роста стоимости риска и резервов 👇

При текущем среднем кредитном портфеле резервы за год могут составить ≈16 млрд рублей.

💡Мы также построили финансовую модель и пришли к выводу: даже при снижении прибыли по стоимостным мультипликаторам банк оставался дешевле конкурентов.

А сейчас он стал оцениваться ещё дешевле.

Было месяц назад:

Fwd P/E ≈ 3,9 | Fwd P/B ≈ 0,8

Стало:

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- rts

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал