ао им. т.г. шевченко

Взлёты и падения Шевченко

- 24 ноября 2021, 14:10

- |

<<< ранний доступ к материалам на fapvdo.ru >>>

Рейтинг-статистика финансового состояния компании с 2017 года. Финансовые показатели, уровень инвестиционного риска и рейтинг предприятия рассчитывался по данным бухгалтерской отчётности предоставленной в ФНС России. С подробным финансовым анализом предприятия по годам, можно ознакомиться в разделе АО «им. Т.Г. Шевченко»

Рейтинг АО «им. Т.Г. Шевченко»

ИНН: 2358006710

Организация: АО «им. Т.Г. Шевченко»

( Читать дальше )

- комментировать

- 1.6К | ★2

- Комментарии ( 4 )

Ближайшие выплаты по облигациям, входящим в портфели PRObonds

- 15 ноября 2021, 11:06

- |

Выплаты по портфелю с 15.11 по 19.11.2021, в пересчёте на 1 облигацию

15.11.2021

• Лизинг-Трейд, 001P-01 Ежемесячные выплаты ставка купона 12,5% Сумма купона 10,27 руб.

• ООО ОР, 001P-04 Ежемесячные выплаты ставка купона 11% Сумма купона 9,04 руб.

16.11.2021

• Онлайн Микрофинанс, 01 Ежемесячные выплаты ставка купона 12,5% Сумма купона 10,27 руб.

• Лизинг-Трейд, 001P-02 Ежемесячные выплаты ставка купона 10,8% Сумма купона 8,88 руб.

18.11.2021

• Маныч-Агро, 01 Ежеквартальные выплаты ставка купона 12% Сумма купона 29,92 руб.

• АО им. Т.Г. Шевченко, 001P-02 Ежеквартальные выплаты ставка купона 13% Сумма купона 32,41 руб.

• Агрофирма-племзавод Победа, 001P-01 Ежеквартальные выплаты ставка купона 9,75% Сумма купона 24,31 руб.

19.11.2021

• МФК ВЭББАНКИР, 01 Ежемесячные выплаты ставка купона 12,75% Сумма купона 10,48 руб.

О деятельности и результатах группы НБ-Центр (эмитент - АО им. Т. Г. Шевченко)

- 26 ноября 2020, 07:42

- |

Дмитрий Александров пообщался с представителями группы НБ-Центр по итогам 3 квартала 2020 года. По итогам общения получились следующие тезисы о результатах сельхозпроизводителя:

- В целом по отрасли урожайность снизилась приблизительно на 30% из-за заморозков и последующей засухи, но рост по цене культур произошел на те же 30%. Итого, выручка по Шевченко ожидается на уровне порядка 930 млн.

- Так как по сахарной свекле значительно упала урожайность, а цены на сахар выросли в два раза год к году, то по этой культуре показатели Шевченко также будут сбалансированы за счет роста цен.

- По «Маныч» видим снижение урожайности только на 15% благодаря тому, что установлена продвинутая система орошения. Как следствие, Маныч должен догнать Шевченко по выручке и показать рост по ней до 20% год к году.

- Трейдинговое направление, ориентировочно, должно показать уровни 2017 года, за счет снижения активности ВТБ на зерновом рынке юга России

- Отдельно хотелось бы отметить общие тенденции по землям Юга. Мы видим рост предложения слабых хозяйств Ставрополя с наименее урожайными землями, но наиболее плодородные активы Ростовской области и Краснодарского края остаются в цене, несмотря на пандемию. Предложение качественных земель практически отсутствует.

( Читать дальше )

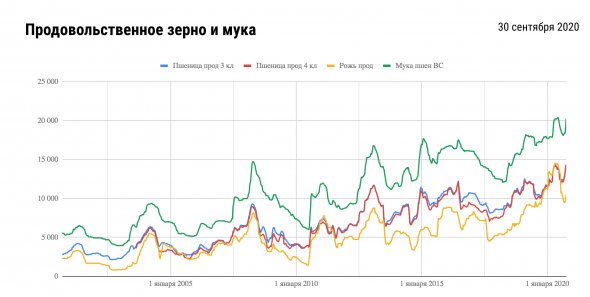

Хорошие тенденции на сырьевых рынках для сельскохозяйственных производителей

- 13 октября 2020, 10:29

- |

Динамика цен на физические поставки сахара-сырца

Источник: Sugar.ru

На фоне неприятной волатильности в промышленных сырьевых товарах, стабильная ситуация наблюдается на рынке сельскохозяйственных товаров. И это хорошая новость для ряда эмитентов облигаций.

Постепенно мировой и российский рынок отходит от резкого коллапса цен на рынке ключевых сельскохозяйственных культур: глобальный локдаун нарушил производственные цепочки в сельском хозяйстве и резко ударил по спросу на сырье. За последние месяцы спрос на продукцию со стороны предприятий восстановился, как и не убавились аппетиты конечных потребителей.

По пшенице уровень цен восстановился на предкризисных значениях, которые были одними из самых высоких исторически. Более позитивно складывается ситуация на рынке сахара, где на рынке физических поставок цены выровнялись значительно выше апрельских значений: на мировом рынке цена сахара изменилась с $310 до $370 за тонну, а на российском рынке с начала года цена сахара увеличилась на 40%.

( Читать дальше )

Коротко о главном на 03.07.2020

- 03 июля 2020, 07:15

- |

Программа, выпуск и кредитный рейтинг

- «Агронова-Л» зарегистрировала программу биржевых облигаций объемом до 15 млрд рублей

- «ЭнергоТехСервис» зарегистрировал третий выпуск, бумаги включены в третий уровень листинга и Сектор Роста Московской биржи

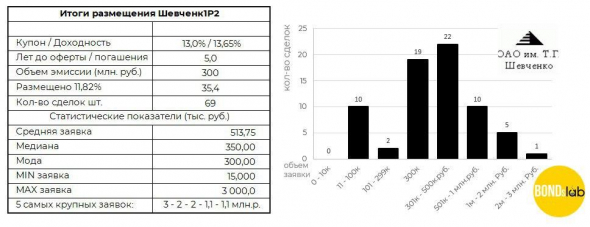

- АО им. Т.Г. Шевченко завершило размещение второго выпуск биржевых облигаций объемом 300 млн рублей

- АКРА подтвердило рейтинг эмиссии «Городского супермаркета» на уровне «BBB(RU)»

Подробнее о событиях и эмитентах на boomin.ru

Следим за объемами торгов в нашем сегменте облигаций: в интерактивном графике, таблице текущих размещений и лучших ценных бумаг по объему торгов, доходности и изменению цен — в ВДОграфе

( Читать дальше )

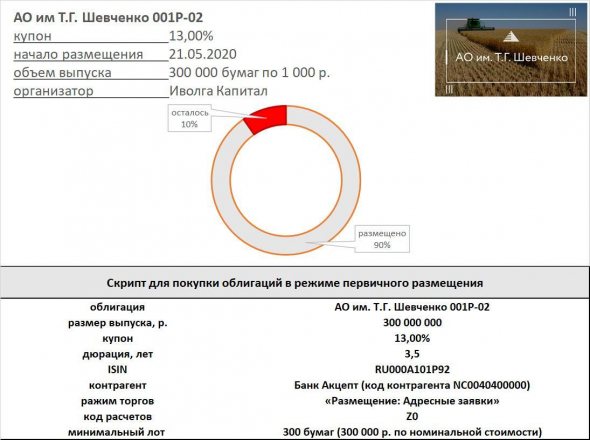

Размещение облигаций АО им. Т.Г. Шевченко завершается

- 29 июня 2020, 07:42

- |

Размещение облигаций АО им. Т.Г. Шевченко завершается. Если Вы заинтересованы в участии, успевайте!

PS. О поданной заявке необходимо сообщить организатору размещения по телефону / эл.почте: ООО ИК «Иволга Капитал», +7 495 748 61 07 / info@ivolgacap.com

@AndreyHohrin

TELEGRAM t.me/probonds

YOUTUBE https://www.youtube.com/c/PRObonds

https://ivolgacap.ru/

www.probonds.ru

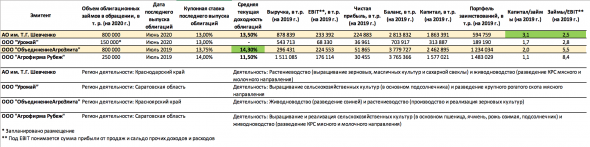

Сравнение с/х компаний в секторе ВДО - продолжение

- 17 июня 2020, 19:32

- |

Сегодня на СЛ размещен пост с сравнением «Шевченко», «Агрофирма Рубеж», «ОбъединениеАгроЭлита» и «Урожай»

smart-lab.ru/company/ivolga_capital/blog/628445.php

Добавлю немного своего видения по их сравнению.

Сравнение АО им. Т.Г. Шевченко с коллегами только по масштабу, и по качеству финансовых коэффицентов, возможно. Но, наверное, это не покажет полностью картины, с какой АО им. Т.Г. Шевченко подходит к производственному процессу.

Давайте попробуем чуть шире посмотреть на этого эмитента, в его нынешнем виде.

Переходим по ссылке:

www.rusprofile.ru/history/3415450

За 2020 год наблюдаем два исполнительных производства по штрафам от гибдд, по событиям, имевшим место 12.07.2019. Зачем доводить до исполнительного производства и попадать на двойной размер оплаты (куры денег не клюют)? Почему было сложно все сделать вовремя (каждый день в физическом состоянии — никакое)? Как вкрался сбой в процесс передачи информации (ехали на рыбаку, разжечь костер было нечем, пустили на это дело копию полученного протокола)?

( Читать дальше )

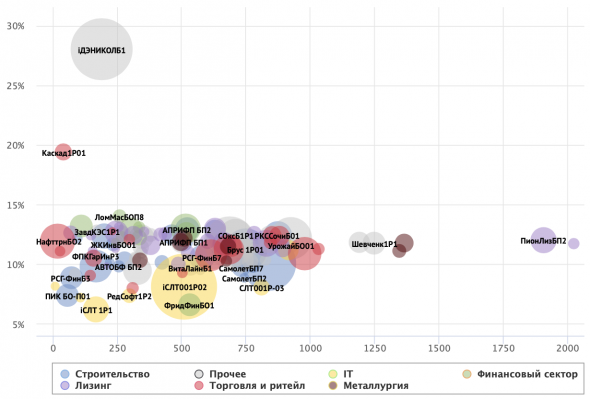

Сравнение сельскохозяйственных компаний в секторе ВДО

- 17 июня 2020, 14:21

- |

Размещение облигаций АО им. Т.Г. Шевченко 001P-02 (300 млн.р., 5 лет, доходность 13,6%) постепенно движется к финалу. В высокодоходном сегменте облигаций не так много сельхозпроизводителей, и сравнение провести несложно. И по масштабам, и по качеству финансовых коэффицентов. В частности, по кредитной нагрузке, АО им Т.Г. Шевченко, исходя из наших расчетов – лучший кейс в выборке.

Всего же в выборке 4 сходных по бизнесу эмитента – «Шевченко», «Агрофирма Рубеж», «ОбъединениеАгроЭлита» и «Урожай». И «Шевченко» в этой выборке смотрится достойно

Вчера был дан старт размещению облигаций АО им Т.Г. Шевченко

- 22 мая 2020, 07:28

- |

Вчера, в день старта размещения второго облигационного выпуска АО им Т.Г. Шевченко (300 млн.р., 5 лет, купон 13%, доходность 13,65%) размещено 35 400 бумаг из 300 000, или 11,8%. В октябре прошлого года, когда размещался дебютный выпуск Шевченко за первый день торгов этот выпуск был размещен почти на 40% (185 млн.р. из 500). Рекорд же в наших размещениях состоялся 23 января 2020 года, когда на 500-миллионный выпуск «Лизинг-Трейда» инвесторы за 1 день принесли около 700 млн.р. Теперь все иначе. На «Калиту» с 15%-ным купоном, размещение которой вчера завершилось, на его старте 31 марта было размещено облигаций всего на 17 млн.р.

Отчасти, мы сами стали ограничивать спрос. Чтобы инвесторы более взвешенно подходили к своим вложениям, чтобы доля отдельной бумаги не превышала 10-20% от портфеля, чтобы рынок был менее нервным и волатильным. И та же «Калита», во многом вследствие этой селекции спроса, сразу после размещения подорожала на 1,5%. Но жирные дни и месяцы позади. Размещение «Шевченко» — это относительно надолго. Такими темпами — на месяц. С другой стороны, когда меньше занят привлечением денег, больше времени на осмысление самого инвестиционного процесса.

( Читать дальше )

Коротко о главном на 21.05.2020

- 21 мая 2020, 10:32

- |

Оферты, коммерческие облигации и размещения

- «Дэни колл» продлил срок сбора заявок в рамках выкупа облигаций до 11 июня, цена приобретения увеличена до 109,1% стоимости

- «Дядя Дёнер» 19 мая прошел оферту по облигациям серии БО-01, владельцы не предъявили бумаг к выкупу

- ТД «Мясничий» внес изменения в условия выпуска коммерческих облигаций, компания планирует разместить 300 тыс. ценных бумаг номинальной стоимость 1000 рублей

- АО им. Т.Г. Шевченко начинает размещение облигаций серии 001Р-02 объемом 300 млн рублей, организатор — «Иволга Капитал». Минимальный объем покупки — 300 тыс. рублей

- ТД «РКС-Сочи» объявил о начале сбора заявок инвесторов на участие в дебютном выпуске облигаций, минимальная сумма заявки ограничена 100 тыс. рублей. Организаторы — ИК «Септем Капитал» и «МСП Банк»

- «Трейд Менеджмент» сообщил об изменении в структуре собственников компании

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- rts

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал