акции

67 из 115 аналитиков уверены, что коррекции не будет в следующие 3 месяца

- 27 мая 2021, 11:22

- |

Аналитики ожидают, что все основные 17 фондовых индексов вырастут с текущих отметок к концу 2021 года.

- комментировать

- Комментарии ( 3 )

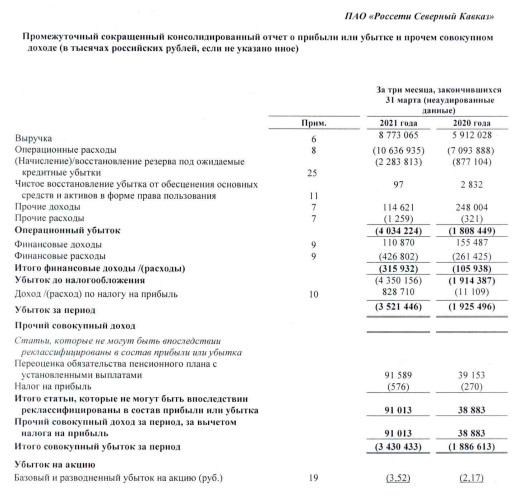

Энергосбыты - Дивиденды 2020

- 27 мая 2021, 11:19

- |

дивы 2020г: 1,4517 руб = доходность 6,50%/ак.об.

отсечка 3 июня (по Т+2, 1 июня)

Красноярскэнергосбыт

дивы 2020г: 0,647 руб = доходность 6,16%/ак.об.; 6,03%/ак.пр.

отсечка 8 июня (по Т+2, 4 июня)

Пермэнергосбыт

дивы 2020г: 12,5 руб = доходность 7,22%/ак.об.; 7,17%/ак.пр.

отсечка 24 июня (по Т+2, 22 июня)

Ставропольэнергосбыт

дивы 2020г: 0,0627 руб/ак.преф = доходность 8,89%/ак.пр

отсечка 5 июля (по Т+2, 1 июля)

Квартальная выручка Nvidia выросла на 83,8%

- 27 мая 2021, 11:01

- |

Nvidia (NVDA) опубликовала отчёт за 1 кв. финансового 2022 г. (1Q FY22), закончившийся 2 мая 2021. Выручка взлетела на 83,8% и достигла $5,66 млрд в сравнении с $3,08 млрд за тот же период годом ранее. В 4Q FY21 выручка составила $5 млрд, то есть рост квартал к кварталу 13,2%. Non-GAAP прибыль в расчёте на 1 акцию (EPS) составила $3,66 в сравнении с $1,8 в 1Q FY21. Аналитики в среднем прогнозировали выручку $5,4 млрд и EPS $3,29. Свободный денежный поток вырос более чем в два раза по сравнению с тем же периодом финансового 2021 г. до $1,56 млрд. Компания закончила квартал с отрицательным чистым долгом. Деньги, денежные эквиваленты и к/с фин.вложения $12,67 млрд. Долг за квартал не изменился и остался в пределах $7 млрд.

Результаты по сегментам. Выручка сегмента “Gaming”, которая в основном складывается за счет продаж видеокарт, взлетела на 106,1% до $2,76 млрд. Второй по размеру выручки сегмент “Data Center”, включающий решения для дата-центров, облачных сервисов и т.д., вырос на 79,5%, до $2,05 млрд. Третий по размеру сегмент «Professional Visualisation», включающий решения для графических дизайнеров и архитекторов, вырос на 21,2%. Самый скромный по размеру сегмент «Auto», который включает в себя чипы для беспилотных автомобилей остался на том же уровне выручки равным $154 млн. Информация об отчёте за 4Q21 по ссылке.

( Читать дальше )

Акции Tesla стали более популярны среди россиян, чем Газпром и Сбербанк

- 27 мая 2021, 10:49

- |

На форуме акций смартлаба наиболее обсуждаемыми являются акции Сбербанка (153к сообщений), Газпром (30к солобщений), ГМК (15к сообщений).

Среди американских бумаг наиболее популярными являются Tesla (3k) и Apple (1к).

Я лишь напомню, что чем хайповее бумага, тем ниже вероятность, что вложения в нее принесут желанный результат. Почему? Потому что большинство людей ее уже купили, а когда они попросятся на выход, акции эти полетят вниз со свистом. Тоже самое касается и других активов вроде биткоина.

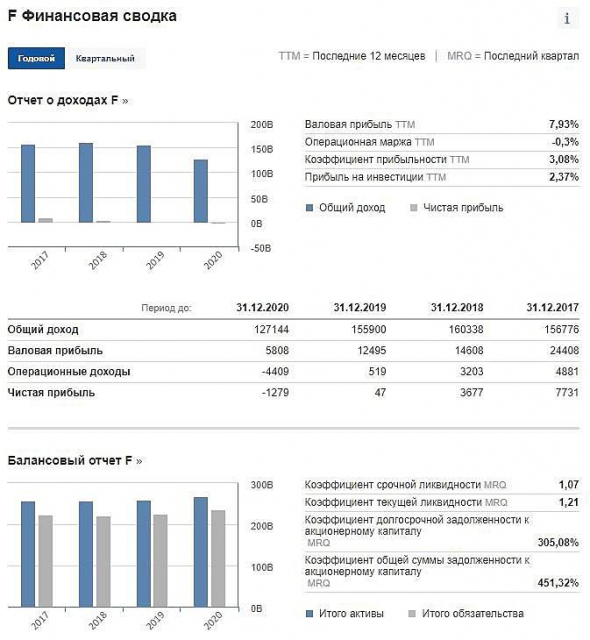

Станок животворящий

- 27 мая 2021, 10:46

- |

До 2020 года, сколько раз я не слышал, что-то о данной компании это всегда был негатив, долгов много, доходы падают, каждый год то тут, то там закрываются заводы компании, технологическая борьба проиграна, далеко ходить не нужно, наш пусть и небольшой, но все-таки существенный автомобильный рынок компания Форд потеряла.

Может быть ковид всё резко изменил? Нет) В том то и дело, ничего не изменилось, доходы людей не выросли, цены на всё выросли за счет роста сырья!

Смотришь на график и думаешь, наверное у Форда обанкротились все конкуренты! НЕТ, ни одного! И это не мешает компании расти в 4 раза! Прибавили

300% Карл! 300!!!!!!!😂

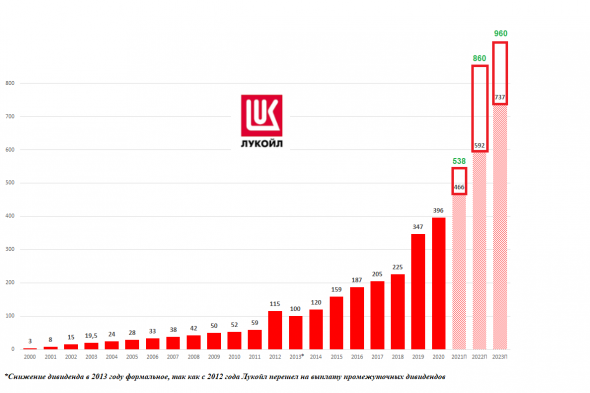

ЛУКойл - отличный дивидендный аристократ!

- 27 мая 2021, 10:40

- |

Посмотрел отчет ЛУКойла.

Обновил свой прежний прогноз по дивам ЛУКойла от ноября 2020.

Сейчас, думаю, будет еще лучше — 325 р. за 1П 2021 г. и 480 р. за 2П 2021 г.

ЛУКойл останется дивидендным аристократом

Выплаты в 2021 году: 213+325 = 538 р.

идем с опережением

( Читать дальше )

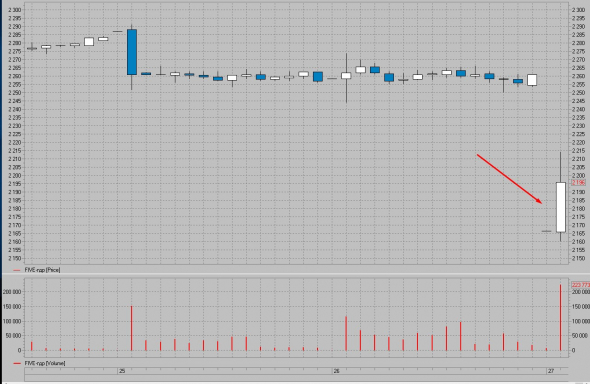

📉X5 Retail Group падает на 3% в связи с див. отсепчкой

- 27 мая 2021, 10:18

- |

Дивиденд составил 110,49 руб., на текущий момент акционеры выкупили практически половину падения.

Всего за 2020 год компания выплатила 184,13 руб.

Xiaomi Corporation (смартфоны) - Прибыль 1 кв 2021г: $1,186 млрд (рост в 3,9 раз г/г)

- 27 мая 2021, 09:54

- |

Xiaomi Corporation

(HKEX: 1810)

HK$ 29.25 +1.10 (+3.91%)

Tyrnover HK$ 9.42 млрд / Объем торгов 89,255 млрд руб

27 May 2021 15:19 HKT

www.hkex.com.hk/Market-Data/Securities-Prices/Equities/Equities-Quote?sym=1810&sc_lang=en

Xiaomi Corporation

As at 30 Apr 2021

Class B Shares 20,513,120,161 = HK$600,009 млрд

Class A Shares 4,693,088,341 = HK$137,273 млрд

i01.appmifile.com/webfile/globalweb/company/ir/announcement_us/m_report_20210506_e.pdf

Всего: 25 206 208 502 обыкновенных акций

Капитализация на 27.05.2021г: HK$737,282 млрд = Rmb 609,955 млрд

Общий долг на 31.12.2018г: Rmb 73,978 млрд

Общий долг на 31.12.2019г: Rmb 101,972 млрд

Общий долг на 31.12.2020г: Rmb 129,666 млрд

Общий долг на 31.03.2021г: Rmb 144,819 млрд

Выручка 2018г: Rmb 174,915 млрд

Выручка 1 кв 2019г: Rmb 43,757 млрд

Выручка 2019г: Rmb 205,839 млрд

Выручка 1 кв 2020г: Rmb 49,702 млрд

Выручка 2020г: Rmb 245,866 млрд

Выручка 1 кв 2021г: Rmb 76,882 млрд

Убыток 1 кв 2018г: Rmb 7,027 млрд

Прибыль 2018г: Rmb 13,478 млрд ($1,960 млрд)

( Читать дальше )

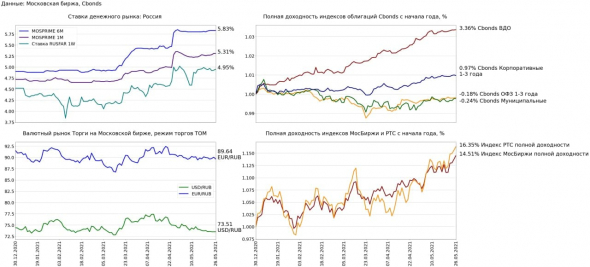

Финансовые рынки 26 мая:

- 27 мая 2021, 09:36

- |

Денежный рынок:

• Ведущий индикатор денежного рынка: 6-месячная ставка MOSPRIME не изменилась, текущее значение 5.83% (+0.03 п.п. н/н, +0.93 п.п. с начала года)

• 1 месячная ставка MOSPRIME не изменилась, текущее значение 5.31% (+0.05 п.п. н/н, +0.59 п.п. с начала года)

• Однонедельная RUSFAR, индикатор стоимости обеспеченных денег, выросла на 0.02 п.п. до 4.95% (-0.01 п.п. н/н, -0.57 п.п. с начала года)

Валютный рынок:

• Рубль по отношению к доллару снизился на 0.01% до 73.51 USD/RUB (-0.38% н/н, -1.22% с начала года)

• Рубль по отношению к евро укрепился на 0.44% до 89.64 EUR/RUB (-0.34% н/н, -2.05% с начала года)

Рынок акций:

• Индекс полной доходности Московской биржи вырос на 0.66% до 6816.58 пунктов (+3.12% н/н, +14.51% с начала года)

• Индекс полной доходности РТС вырос на 0.63% до 2919.84 пунктов (+3.99% н/н, +16.35% с начала года)

Облигационный рынок:

• Индекс высокодоходных облигаций вырос на 0.02% (+0.11% н/н, +3.36% с начала года)

• Индекс корпоративных облигаций со сроком до погашения от 1 до 3 лет снизился на -0.03% (+0.04% н/н, +0.97% с начала года)

• Индекс государственных облигаций со сроком обращения от 1 до 3 лет вырос на 0.02% (+0.05% н/н, -0.18% с начала года)

• Индекс муниципальных облигаций на основе 20 самых ликвидных бумаг не изменился (+0.13% н/н, -0.24% с начала года)

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- коронавирус

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал