акции

Лукойл - смена парадигм

- 11 июня 2021, 09:29

- |

Мои подписчики могли заметить мое отношение к Лукойлу. На протяжении многих лет я позитивно смотрю на перспективы компании. На успехи и адекватное управление бизнесом. Действительно, Лукойл по праву считается лидером нефтяного сектора РФ и любимчиком частных инвесторов. На примере отчета за 1 квартал я хочу заглянуть в будущее и определиться, стоит ли далее удерживать акции нефтяной компании.

Итак, выручка за первый квартал начала восстановление. 2020 год стал настоящим испытанием. Падение спроса, ограничения по добычи, пандемия… Все это давило на фин показатели. Еще в конце года мы заметили просвет в положении нефтяных компаний. За первый квартал выручка прибавила 22,6% и выросла до 1,9 трлн рублей. Цены на нефть и продукты нефтепереработки стали решающим фактором.

Операционные расходы увеличились незначительно, а убыток от курсовых разниц снизился более чем в 10 раз. Это позволило показать чистую прибыль в размере 158 млрд рублей, против убытка годом ранее, что и не удивительно. Такую картину мы сможем наблюдать по всему сектору. Дальше лучше, второй квартал принесет еще больше рентабельности.

А вот на что я обратил внимание, так это на снижение дивидендных выплат. Нельзя отрицать негативное влияние пандемии и снижение прибыли в 2020 году, из расчета которого берутся выплаты. Но ведь Лукойл считался дивидендным аристократом в России, из года в год повышая уровень выплат. Что мы видим, за 2020 год руководство рекомендовало 259 рублей на акцию, что ориентирует нас на 4,1% доходности. Снижение в 2 раза.

Это конечно же укладывается в рамки дивидендной политики и здравого смысла, но для меня слегка негативно с точки зрения восприятия, ведь у компании есть значительный запас прочности, чтобы поддержать звание дивидендного аристократа. В добавок руководство заявило о том, что не намерено рассматривать buyback по текущим ценам, тем самым указав на неприемлемые для этого цены акций. Отказ от buyback я также считаю негативным моментом, если уж сама компания считает цены, как минимум справедливыми, то апсайдов становится все меньше.

Ух ты, это наверное первая статья за 4 года, когда я описал больше негативных моментов. Нет… в топку все. Лукойл — отличная компания, которая на горизонте 1-2 года способна переписать исторические максимумы, а увеличение квот добычи повернуть в свою сторону. Отсюда и моя уверенность в перспективах, хоть и долгосрочных. Держу долю компании, доволен. Пока вы читаете эту статью, я скорее всего уже заправил свою машину именно на АЗС этой компании 😉

*Не является индивидуальной инвестиционной рекомендацией

Мой Telegram «ИнвестТема» -

( Читать дальше )

- комментировать

- ★1

- Комментарии ( 8 )

Инвестирующие в РФ фонды - за неделю по 9 июня приток составил $130 млн - EPFR

- 11 июня 2021, 09:24

- |

Чистый приток капитала в российские акции (с учетом фондов, ориентированных не только на РФ) за неделю по 9 июня составил $100 миллионов, а в российские облигации (также с учетом фондов, ориентированных не только на РФ) — $30 миллионов. Фонды акций, инвестирующие в только Россию, по итогам недели показали чистые притоки в размере $10 миллионов.

Традиционные фонды потеряли $20 миллионов, что было более чем компенсировано за счет страновых ETF, получивших 30 миллионов. Таким образом, фонды ETF продолжают отбирать долю рынка у традиционных фондов, что мы считаем глобальным трендом

После 9 недель оттоков, фонды облигаций, ориентированные на Россию, сообщили о нулевых чистых потоках за неделю, что можно считать позитивным сигналом.

Внимание российских инвесторов на рынке облигаций полностью сосредоточено на ожидаемом повышении ставки ЦБ и прогнозах регулятора. Пока рынок закладывал агрессивное ужесточение денежно-кредитной политики и в ближайшие недели может взять паузу

https://emitent.1prime.ru/News/NewsView.aspx?GUID={06A5F021-8B7A-48C9-AE13-1144C9D61798}

ДТС №1: Как заработать на дивидендах Роснефти 11.06.2021

- 11 июня 2021, 09:21

- |

ДТС №1: Как заработать на дивидендах Роснефти 11.06.2021

Введение

11.06.2021 последний день с дивидендами торгуются акции Роснефти (ROSN). Уже во вторник 15.06.2021 мы увидим дивидендный гэп в этих акциях.

Не так давно я описал три дивидендных стратегии, которыми пользуюсь уже не один год. Вот ссылки на подробное описание этих стратегий:

- Как заработать на дивидендах? ДТС №1

- Как заработать на дивидендах? ДТС №2

- Как заработать на дивидендах? ДТС №3

А вот здесь вы можете посмотреть, сколько можно было бы заработать на каждой из этих дивидендных стратегий в 2019 году:

( Читать дальше )

АФК Система может купить 25% двигателестроительного завода, входящего в ОДК

- 11 июня 2021, 08:37

- |

ФАС одобрила сделку 10 июня.

АФК «Система» говорит, что эта сделка совершается для расширения производственных мощностей активов группы

«Техноинвест» зарегистрирован в марте 2021 года, 100% владельцем компании является «Система Телеком Активы».

www.interfax.ru/business/771662

Холдинговая компания Сухой требует по иску со Сбербанка ₽291 млн

- 11 июня 2021, 08:33

- |

Иск поступил в суд 10 июня и к рассмотрению еще не принят.

Основания исковых требований в карточке дела на данный момент не указаны.

В октябре 2020 года «Сухой» предъявил иск Сбербанку на сумму около 232 миллионов рублей.

Его основания также не сообщались, суды слушали дело в закрытом режиме.

Иск был удовлетворен частично.

https://emitent.1prime.ru/News/NewsView.aspx?GUID={CB7BAAA9-C554-481C-B5B1-03E69D3BEE3F}

Новости компаний — обзоры прессы перед открытием рынка

- 11 июня 2021, 08:24

- |

Бундестаг отклонил резолюцию против «Северного потока-2»

Бундестаг отклонил резолюцию фракции «Зеленых» с требованием пересмотреть политику в отношении России и отказаться от строительства трубопровода «Северный поток – 2». Об этом сообщается на сайте германского парламента. «Предложение было отклонено в ходе прямого голосования большинством в составе фракций ХДС/ХСС, Социал-демократической партии Германии, «Альтернативы для Германии» и Левой партии»,— говорится в сообщении (перевод по ТАСС). За принятие резолюции проголосовали только сами «Зеленые».

https://www.kommersant.ru/doc/4855695?from=hotnews

Кредиты обернулись бумагами. Банки собираются секьюритизировать портфели

Российские банки собираются расширить предложение долговых бумаг для частных инвесторов, проводя секьюритизацию кредитных портфелей. В дополнение к широко представленным на рынке ипотечным облигациям кредитные организации рассматривают выпуски ценных бумаг с обеспечением потребкредитов или кредитов малого и среднего бизнеса. Однако, как указывают эксперты, такие облигации несут в себе дополнительные риски за счет ухудшение качества и невыплаты по лежащим в их основе кредитам.

https://www.kommersant.ru/doc/4855482

( Читать дальше )

Яндекс купит сеть супермаркетов Азбука Вкуса

- 11 июня 2021, 08:20

- |

Яндекс» ведет переговоры о покупке сети дорогих супермаркетов «Азбука Вкуса».

Смысл сделки — в синергии с сервисом доставки продуктов «Яндекс.Лавка».

Рыночную стоимость «Азбуки» аналитики оценивают на уровне до 20 млрд рублей.

https://thebell.io/yandeks-mozhet-kupit-azbuku-vkusa-intervyu-s-glavoj-coursera-i-problemy-kosmicheskih-turistov

Индекс МБ сегодня

- 11 июня 2021, 07:45

- |

Индекс планово оттестил 3823 и сделал попытку уйти выше 3840-43.

Не получилось.

Газ снова не прошел 277,45.

Запил продолжается.

Ждем 15-16 числа, после чего открываем игру на понижение. с целями 3650 и 3350-3400.

А пока туда сюда обратно, тебе и мне приятно.

Удачи

Лучшие бумаги недели. Выпуск 526 – обновления для пятницы

- 11 июня 2021, 07:27

- |

Лучшие бумаги недели. Выпуск 526 – обновления для пятницы

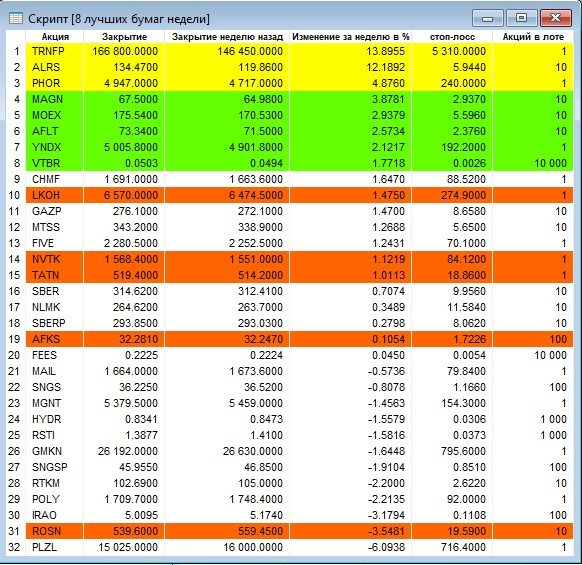

В таблице 1 приведены 32 наиболее ликвидные акции нашего рынка, упорядоченные по убыванию доходности за неделю с 03.06.2021 по 10.06.2021. Первые 8 акций – это лучшие бумаги недели по состоянию на утро 11.06.2021.

Таблица 1.

Бумаги в таблице 1 выделены тремя цветами:

- Красным - были лучшими неделю назад, а сейчас нет.

- Желтым - были лучшими неделю назад и остались лучшими.

- Зеленым — не были лучшими неделю назад, а сейчас стали.

( Читать дальше )

❤ На пенсию в 65(60). Пенсионный фонд "Кубышка". Мои покупки активов. Июнь 2021 г. Поступили 4200 руб. с зарплаты и 9260 руб. монетизации Дзена

- 11 июня 2021, 05:15

- |

Параметры Пенсионного фонда «Кубышка» по состоянию на 10 июня 2021 года

181 м/4200 р./июнь 2021/162 м/554 400 р./6 936 000 р./41 200 р.

Расшифровка

- Позади 181 месяц инвестирования в дивидендные акции РФ. Старт: июнь 2006 года. С января 2021 г. вышел на зарубежные акции, пока ETF.

- Ежемесячно откладывал 14 лет (168 месяцев) по 3 тыс.руб. с зарплаты (ЗП). С 10 июня 2020 г. 4200 руб. с ЗП, покупал только дивидендные акции РФ до января 2021 г.

- Все полученные дивиденды, деньги с ЗП я снова реинвестирую, деньги не изымаю. Акции держу минимум 3 года, стараюсь не ребалансировать (не продавать-покупать), чтобы получить льготу по НДФЛ.

- Иногда бывают исключения, когда информационные потоки «заставляют» проводить ребалансировку. Но это бывает не часто. Глобальные события, как пандемия и мировые цикличные кризисы воздействуют информационно.

- Весной 2020 г. портфель испытал мощную просадку до 3,2 млн. руб. Потом стоимость постепенно восстановилась. К просадкам я привык. Они цикличны. Если введут новые санкции, опять портфель на какое то время снизится.

- Данные на июнь 2021 года

- До пенсии еще 162 месяца. Надеюсь продолжать это выгодное дело до пенсии.

- Если бы не было «магии сложного процента», за 181 месяц откладывая по 3 тыс. руб. (168 месяцев) и по 4200 руб. (12 месяцев) я бы имел бы денег 554 400 руб. (если бы вкладывал в банковские депозиты, то сумма была бы 1,5 млн.руб.)

- Благодаря 8-му чуду света: «сложному проценту», активы на сегодня, в акциях РФ, 6 936 512 руб. За год активы выросли ровно на 1 млн. рублей.

- Дивиденды на сегодня в среднем 41 200 руб. в месяц, что соответствует 5 минимальным региональным пенсиям. В 2021 году минимальная пенсия в Республике Башкортостан установлена в сумме 8 155 рублей. Она равна величине прожиточного минимума, установленного на основании Постановления Правительства Республики Башкортостан № 553 от 8 сентября 2020 года.

- Напоминаю, дивиденды, деньги я не изымаю, снова реинвестирую.

- С 1 января 2021 года, после подключения монетизации Дзена, Ютуба, я создал еще два дополнительных счета. Они пока не учитываются мной в общей сумме Кубышки. Через год, когда сумма накоплений превысит 100 тыс. рублей, я буду вести общие итоги.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- коронавирус

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал